Stock break è un analisi approfondita delle aziende protagoniste del mercato, con un focus sulle loro performance passate, insights preziosi anche per i non addetti ai lavori e interessanti prospettive future sul loro andamento in borsa.

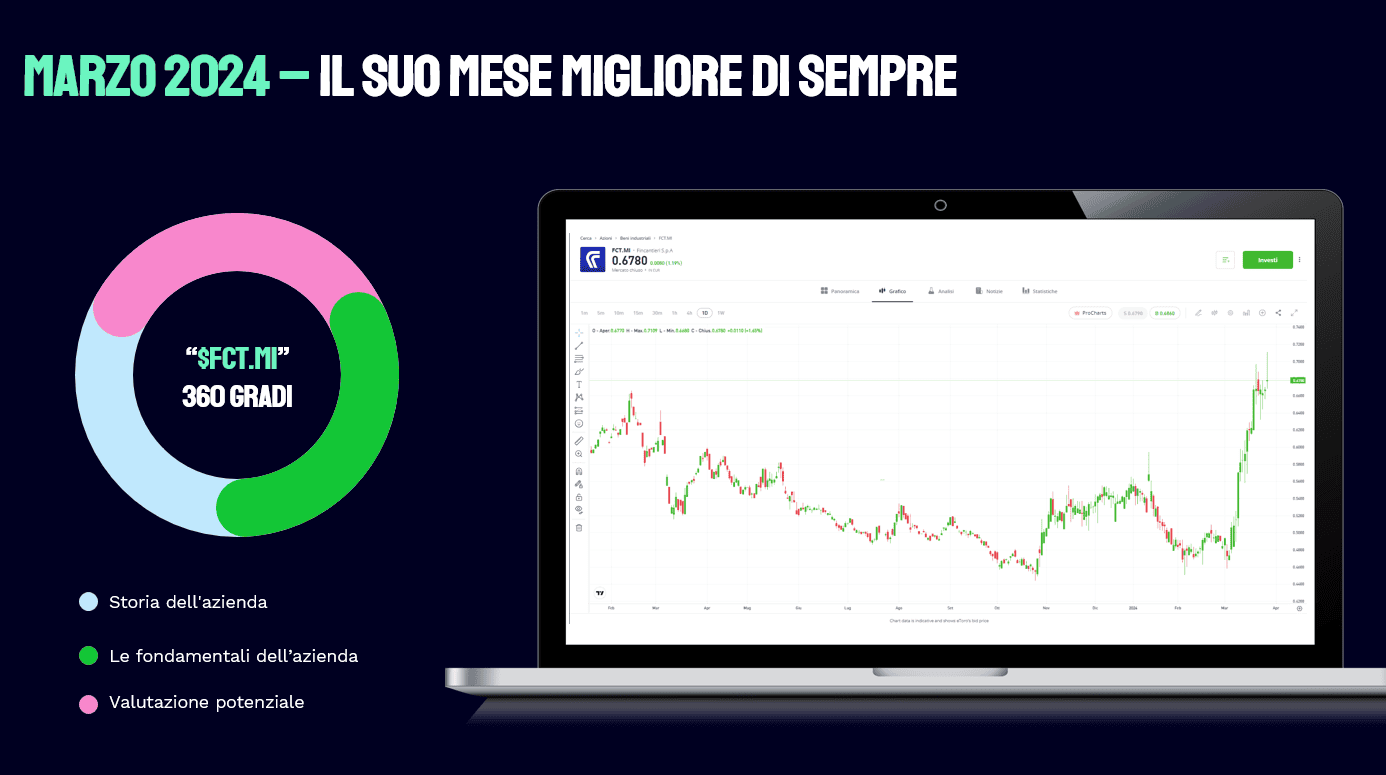

In questo episodio parliamo di Fincantieri, il cui titolo a marzo è cresciuto del 40% rimarcando la sua migliore performance mensile di sempre.

Andiamo quindi a scoprire nel dettaglio questa società, con un video a cura di Gabriel Debach, Market Analyst di eToro, che vi svelerà il successo dietro al suo business e il motore dietro a questa impressionante crescita.

In Marzo 2024, Fincantieri ha segnato una crescita storica del 40%, grazie a una strategia focalizzata sull’innovazione nel settore subacqueo e difesa. Questo incremento, originato dalle sinergie con Leonardo per sommergibili e droni, potrebbe ampliarsi con l’acquisizione di Wass, esperto in difesa subacquea. Continueremo quindi ad approfondire il modello di business di Fincantieri, osservando come queste mosse strategiche posizionino l’azienda per il futuro.

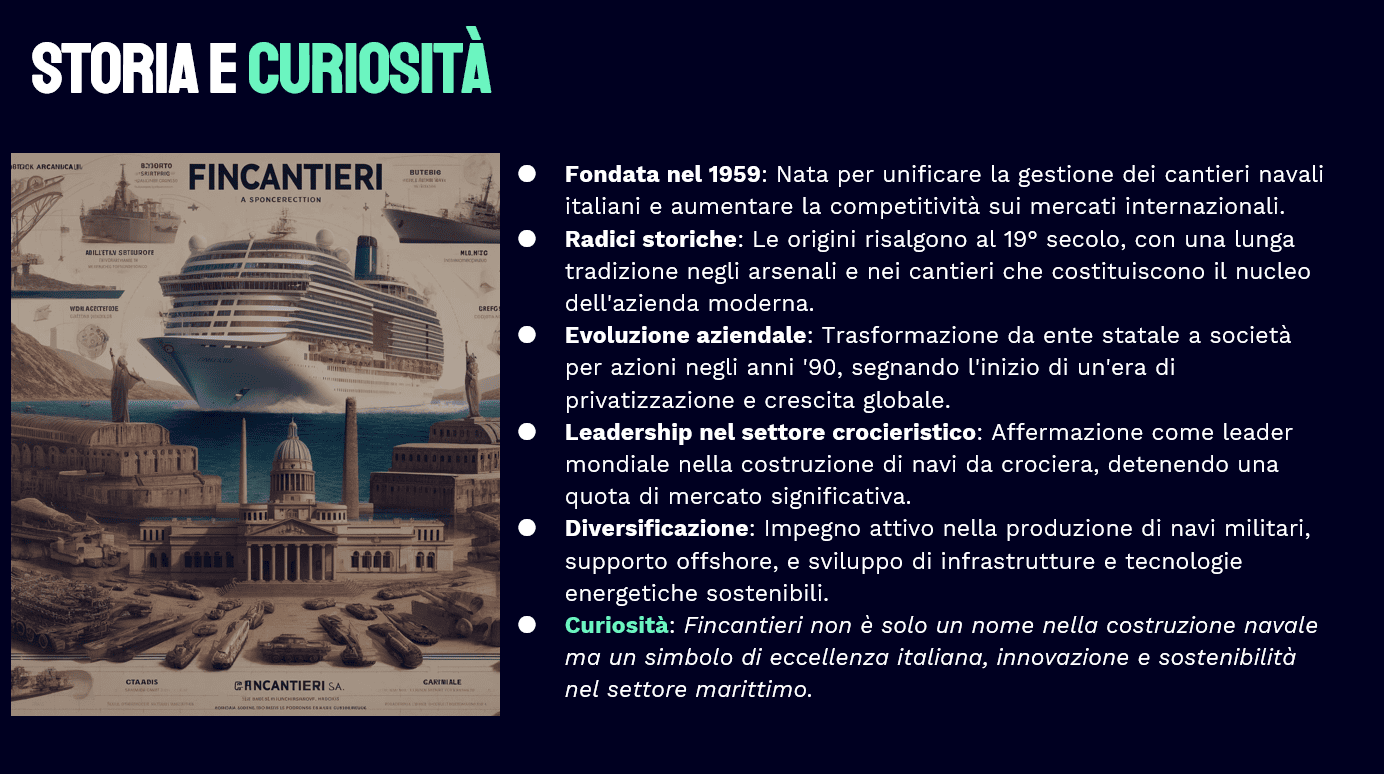

Con più di 7.000 navi realizzate in oltre 230 anni di storia, Fincantieri ha prodotto navi leggendarie in ogni epoca. Il Gruppo vanta, tra le unità prodotte nei propri cantieri, indiscusse icone della marineria internazionale quali l’Amerigo Vespucci, nave scuola dell’Accademia Navale Militare Italiana, e il transatlantico Rex, vincitore del premio “Blue Riband” per la più veloce traversata atlantica di una nave passeggeri.

Fincantieri S.p.A. rappresenta una delle più prestigiose realtà nel panorama della costruzione navale a livello mondiale. La sua storia inizia nel lontano 1959, quando l’Italia, per rafforzare la propria industria navale e renderla più competitiva sui mercati internazionali, decide di unificare sotto un unico ente gestionale, la “Fincantieri – Cantieri Navali Italiani S.p.A.”, le attività di diversi cantieri sparsi lungo la penisola. Tuttavia, le radici di Fincantieri si spingono ancora più indietro nel tempo, fino al 19° secolo, attraverso la storia degli arsenali e dei cantieri che formano il nucleo dell’odierna azienda.

Col tempo, Fincantieri si è evoluta da ente statale a società per azioni, e dalla fine degli anni ’90, ha intrapreso un processo di privatizzazione che l’ha vista diventare leader mondiale nella costruzione di navi da crociera, un settore in cui detiene oggi una quota di mercato significativa. Oltre a ciò, l’azienda è attivamente impegnata nella costruzione di navi militari, supporto offshore, e in settori ad alta tecnologia come la costruzione di infrastrutture e di sistemi energetici sostenibili.

Fincantieri mira a plasmare il futuro della cantieristica navale, con una visione di sostenibilità e avanzamento tecnologico. Il loro obiettivo è creare una flotta marittima eco-efficiente, integrando innovazioni come big data e intelligenza artificiale. La missione è guidare a livello globale nello sviluppo di navi digitali ed ecologiche, con un impegno forte verso legalità e responsabilità sociale.

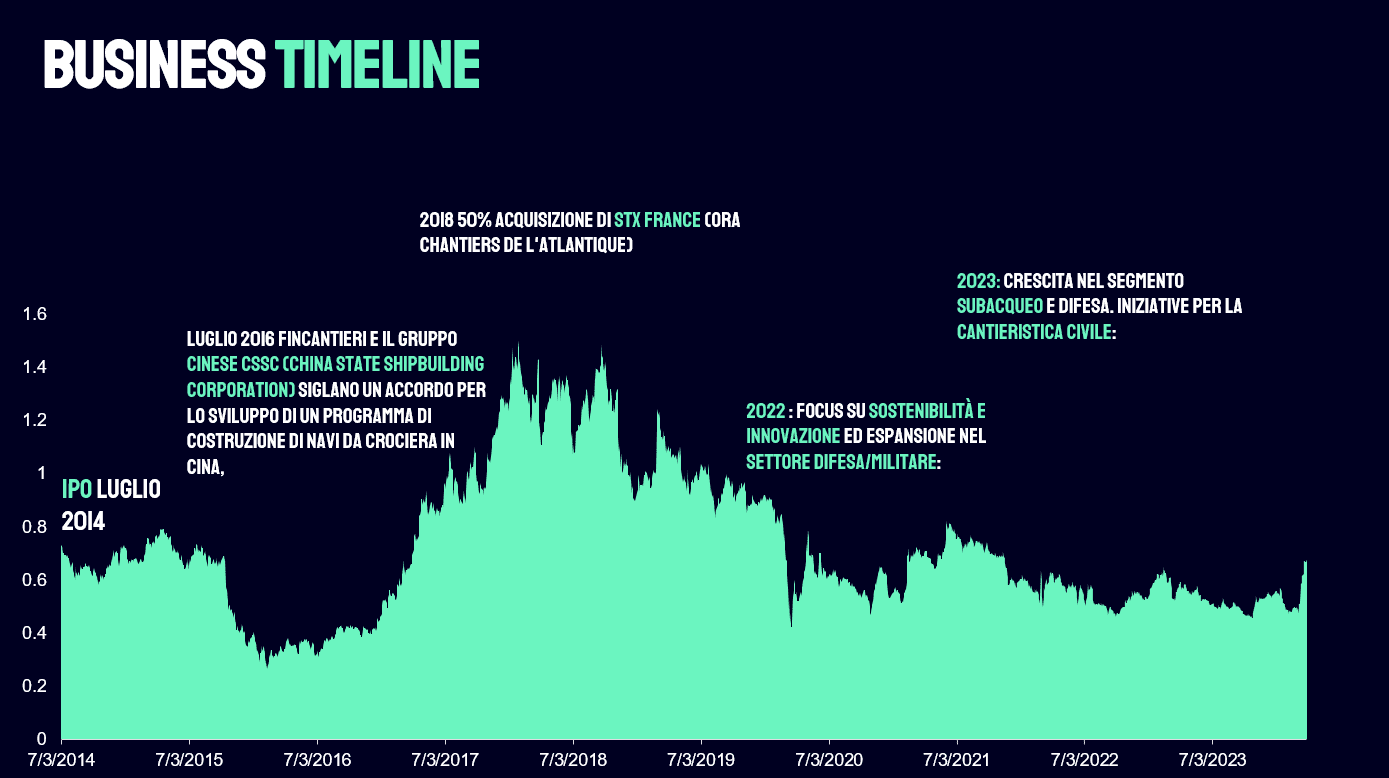

Osservando la performance del titolo dal suo debutto in borsa, vediamo che, nonostante il suo percorso sia stato costellato di strategiche acquisizioni, espansioni geografiche e l’apertura a nuovi settori di business, la crescita del valore delle sue azioni è stata modesta. Questo solleva interrogativi interessanti sulle dinamiche interne ed esterne all’azienda, che esploreremo per cogliere una visione completa del suo modello operativo.

Fincantieri si afferma come un colosso della navalmeccanica, unico nel suo genere per l’attività in tutti i settori ad alta tecnologia del campo. Con una leadership incontestata nella costruzione e rinnovamento di navi da crociera, detiene una quota di mercato che supera il 40%. Non si ferma qui: la sua impronta si estende al settore della difesa e all’offshore, dove l’innovazione si sposa con le esigenze specifiche dell’eolico, dell’oil & gas, delle navi speciali come pescherecci e unità senza equipaggio, e si completa con la produzione di sistemi avanzati meccatronici ed elettronici.

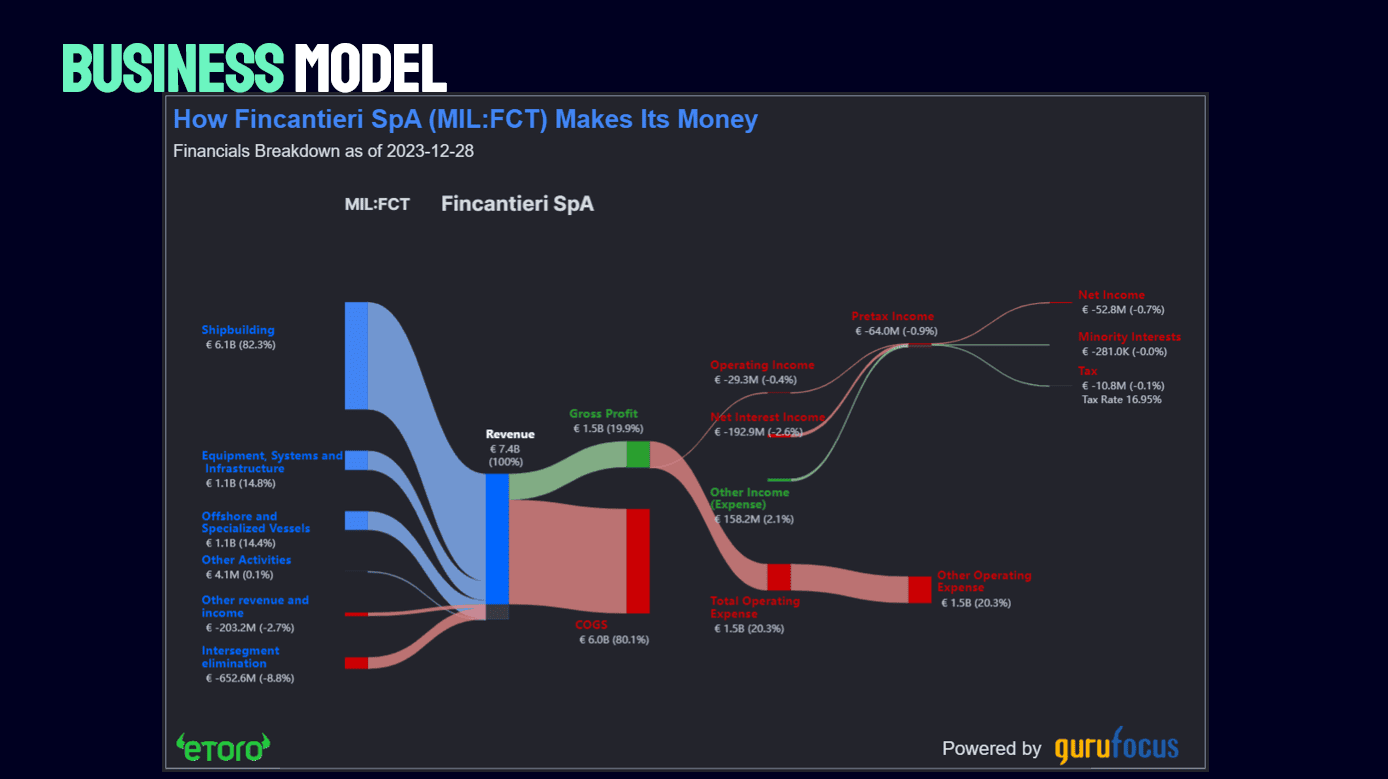

La sua rete produttiva globale comprende 18 stabilimenti distribuiti su quattro continenti e un imponente team di oltre 21.000 dipendenti diretti. Il gruppo si articola in tre segmenti distinti ma integrati:

Shipbuilding, che racchiude l’expertise nelle navi da crociera e militari, arricchito dal sofisticato settore dell’arredamento navale.

Offshore e Navi speciali, che vanta una produzione di navi di supporto offshore di alta gamma, fondamentali per l’industria eolica e per l’oil & gas, e spazia fino alle innovative navi senza equipaggio.

Sistemi, Componenti e Infrastrutture, che si diversifica dall’elettronica di ultima generazione ai sistemi meccatronici, fino alla realizzazione di progetti infrastrutturali di ampia portata e alla fornitura di tecnologie e servizi integrati nel campo sanitario, industriale e dei servizi.

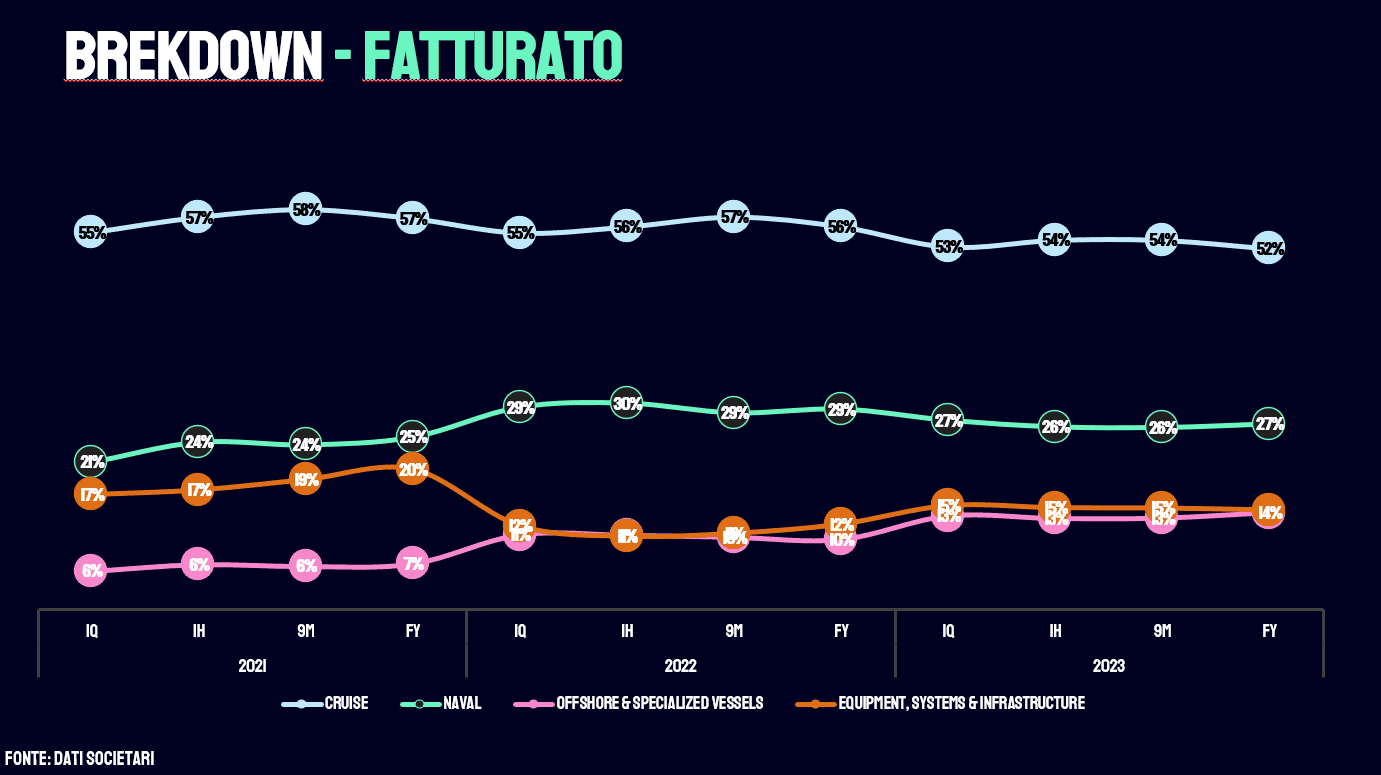

Il settore delle navi da crociere, vero e proprio pilastro di Fincantieri, costituisce oltre la metà del fatturato complessivo, sottolineando il dominio dell’azienda in questo segmento di mercato. Segue da vicino il settore della difesa, che insieme al comparto crocieristico, definisce la spina dorsale dello shipbuilding e riflette l’impegno dell’azienda nel supportare sia il turismo di lusso che la sicurezza nazionale e internazionale.

Si nota un marcato progresso nel settore Offshore e Navi speciali. Questo segmento, che ha visto una crescita grazie a strategiche acquisizioni, rappresenta una parte vitale della diversificazione di Fincantieri e della sua capacità di adattarsi a un mercato in rapida evoluzione.

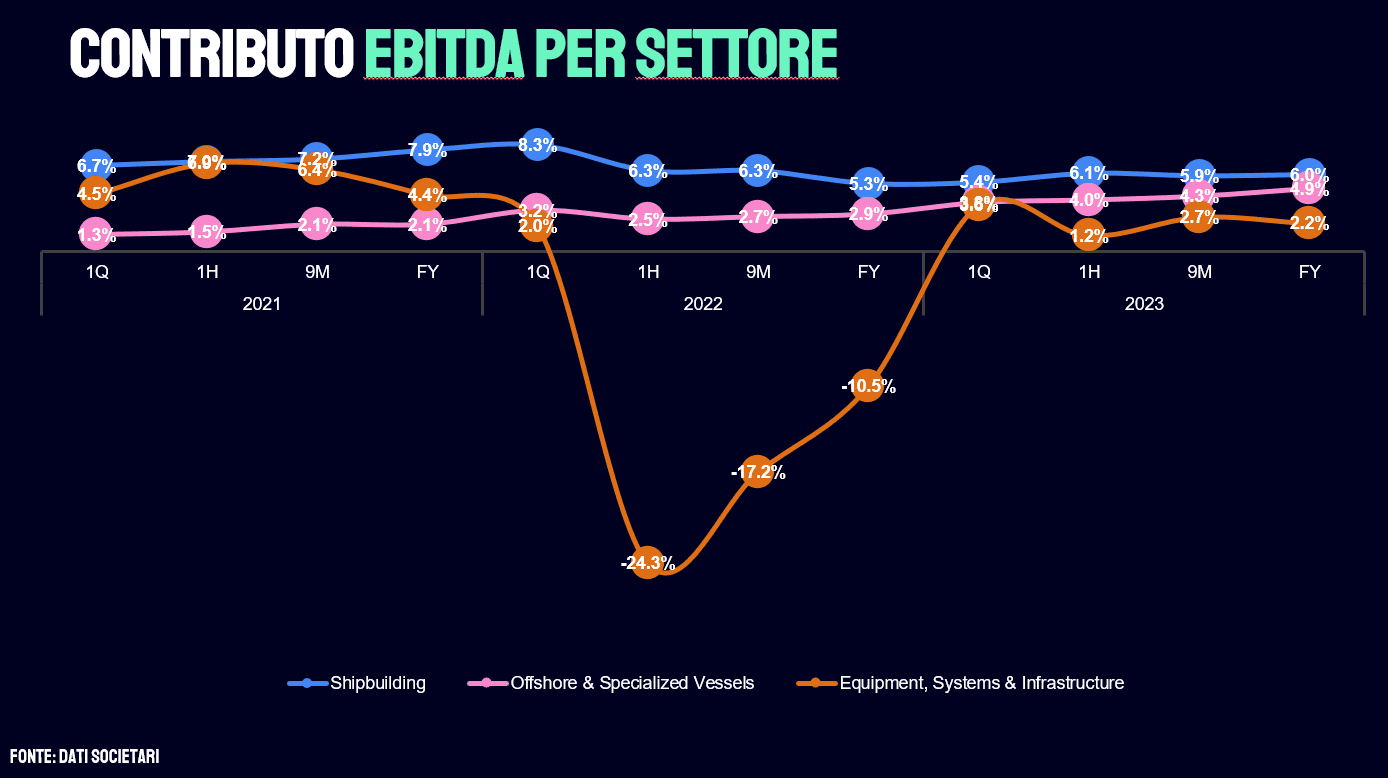

Fincantieri ha chiuso il 2023 con un EBITDA di 397 milioni di euro, evidenziando un incremento di ben 176 milioni rispetto all’anno precedente, che corrisponde a una crescita dell’80%. Questo risultato è particolarmente significativo se consideriamo l’impatto del peggioramento della marginalità del business delle infrastrutture.

Guardando ai singoli segmenti, lo shipbuilding emerge come il principale contributore all’EBITDA, pur mostrando una progressiva riduzione della sua redditività nel tempo. Dall’altro lato, il segmento Offshore e Navi speciali mostra una crescita vigorosa. La sua performance ascendente lo posiziona come un serio concorrente per la leadership in termini di contributo alla redditività del gruppo.

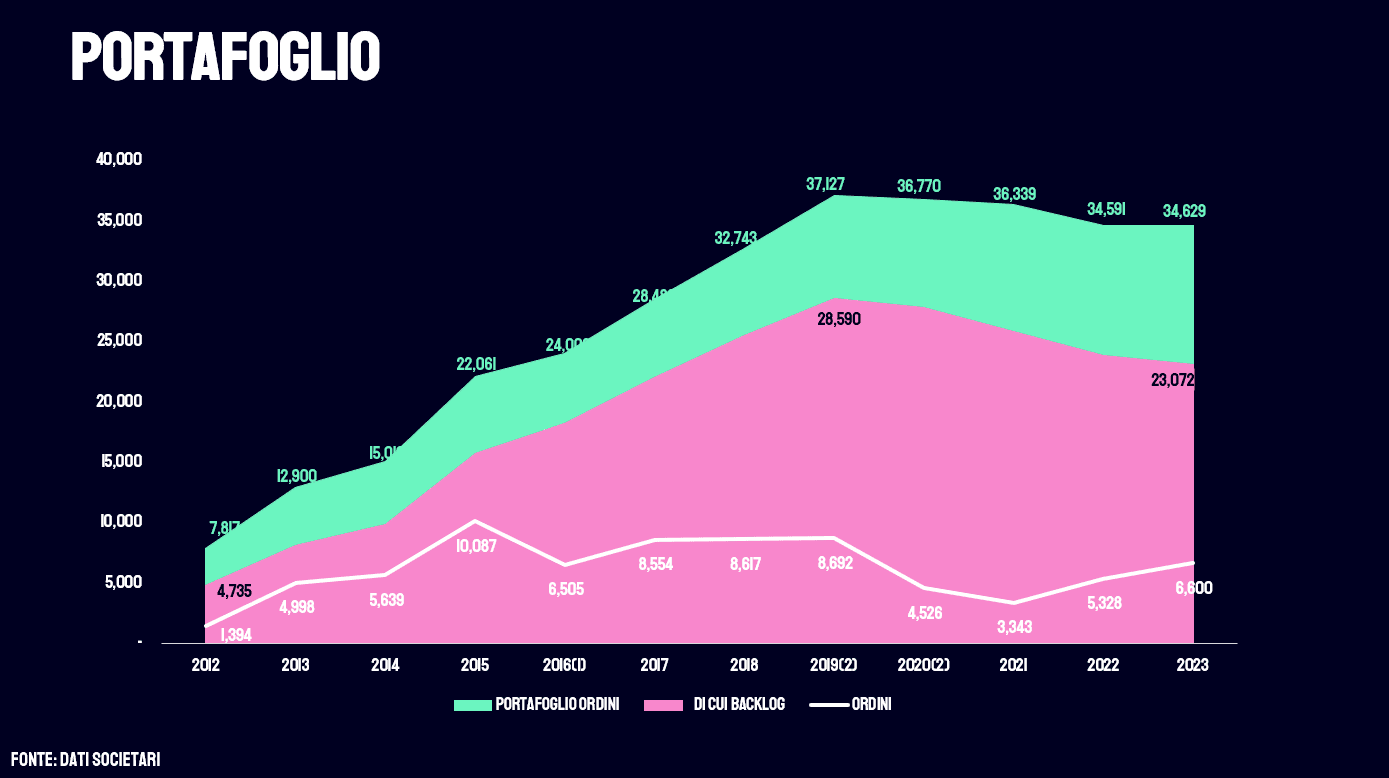

In questa slide, ci concentriamo sul portafoglio ordini e sul backlog di Fincantieri, due misure cruciali della salute aziendale e del suo potenziale futuro.

Il portafoglio ordini rappresenta la totalità degli accordi contrattuali confermati che Fincantieri ha in programma di realizzare. È un indicatore della domanda di mercato e del lavoro garantito, riflettendo direttamente la fiducia dei clienti nelle capacità dell’azienda.

Il backlog, che è la porzione del portafoglio ordini ancora da evadere, ci dà un’idea del lavoro che Fincantieri ha già in coda. È il volume di affari che l’azienda prevede di trasformare in fatturato nei prossimi anni.

Guardando il grafico, vediamo una crescita sostanziale nel portafoglio ordini,, segno di un’espansione costante e di una strategia di acquisizione clienti di successo. Anche il backlog ha mostrato un trend positivo, sottolineando l’impegno e la capacità di Fincantieri di mantenere una pipeline robusta di progetti futuri. La pandemia ha frenato tale evoluzione, tuttavia gli ultimi dati lasciano ben sperare nella ripresa, grazie ad una una riparteza degli ordini

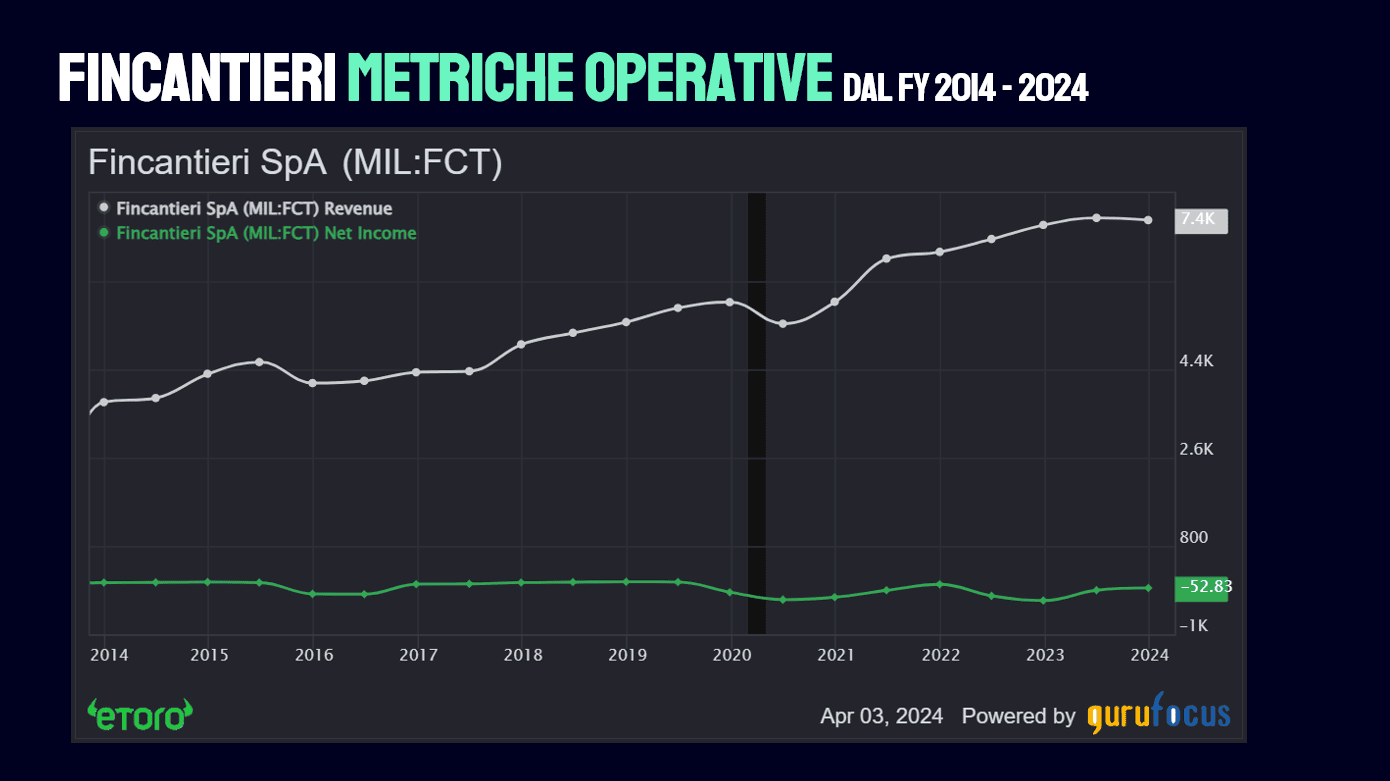

Analizziamo ora alcune delle metriche operative chiave di Fincantieri.

Iniziamo con i dati fondamentali come i ricavi e il reddito netto. se nel primo osserviamo una crescita nel tempo, sul secondo invece tale crescita risulta ancora assente, con il breakeven atteso nei prosssimi anni.

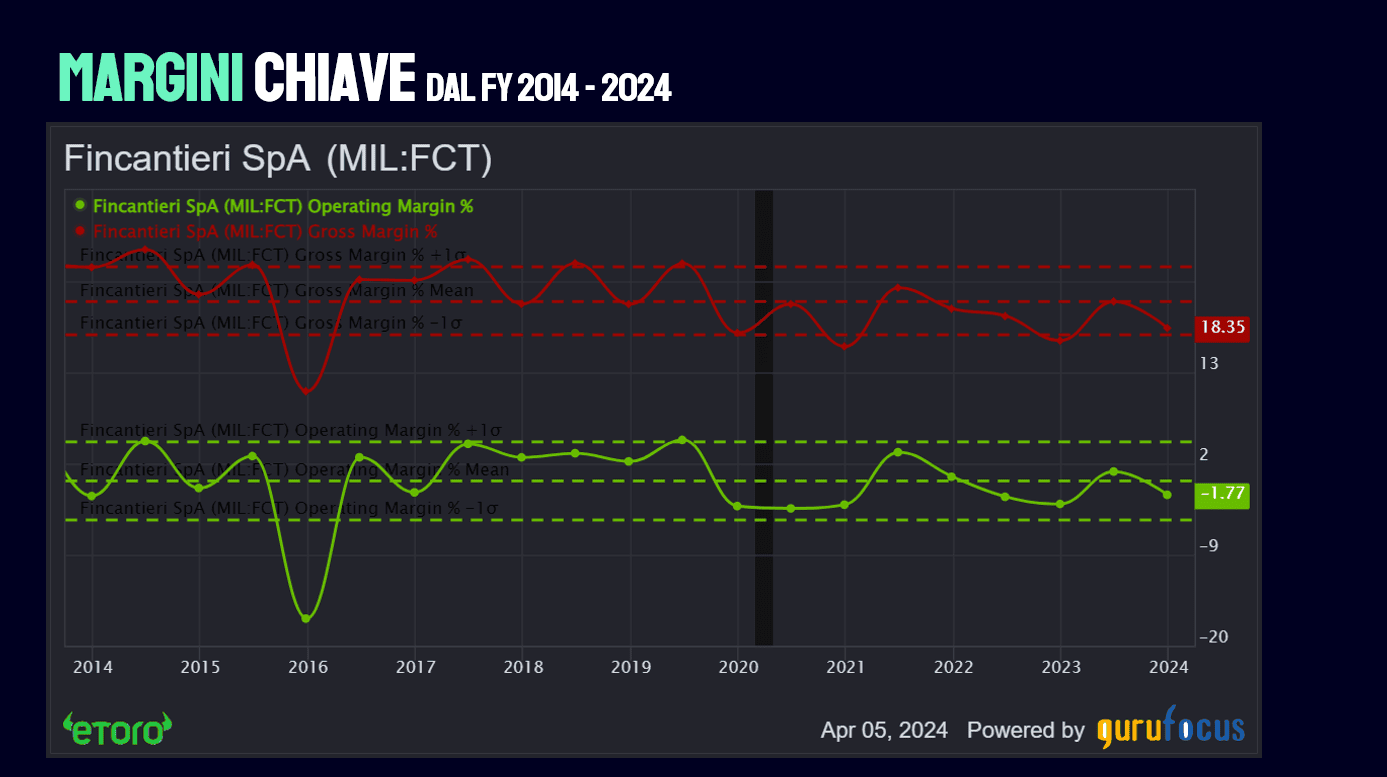

Il margine lordo si aggira al 18%, al di sotto di una deviazione standard dalla media mobile dal suo sbarco in borsa. Anche il margine operativo, il quale scambia in territorio negativo, cambia al di sotto della media

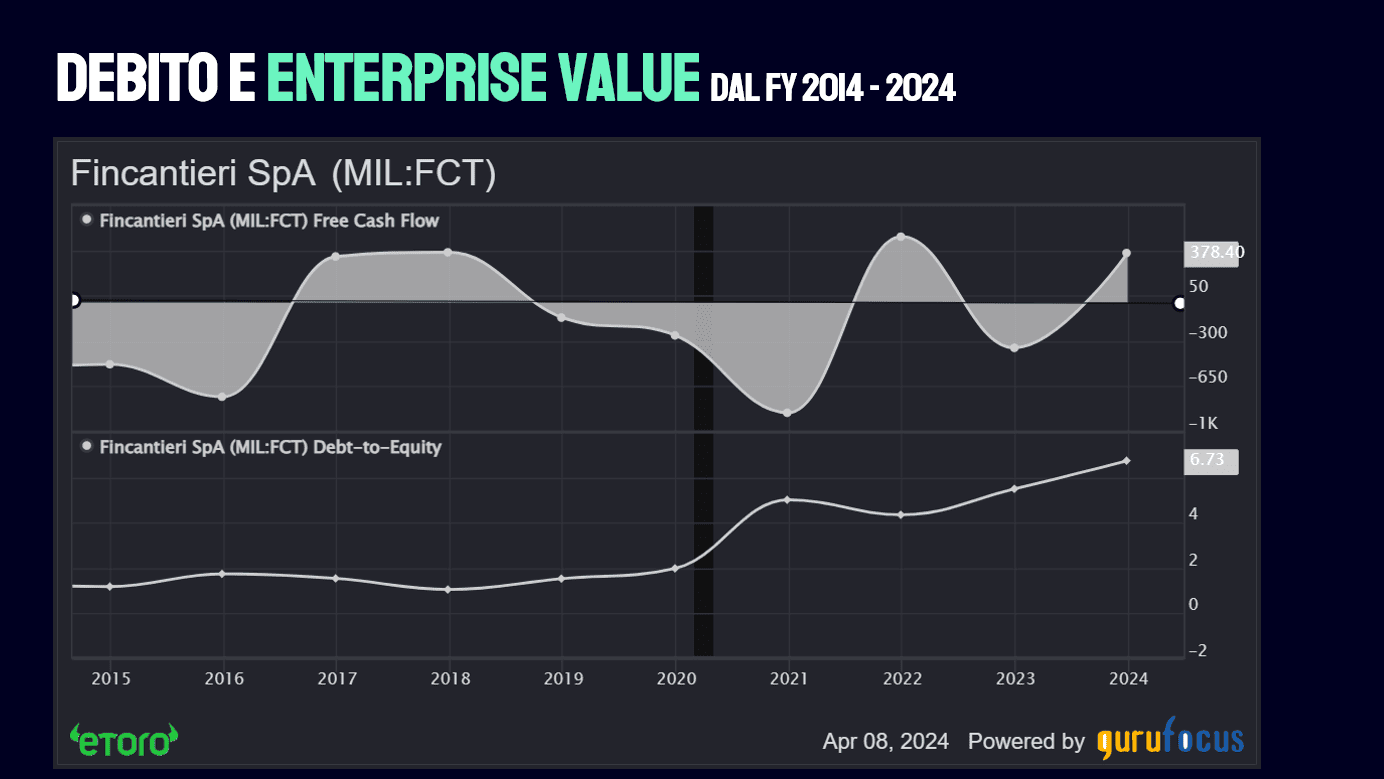

Il Bilancio 2023 di Fincantieri mostra un miglioramento dell’indebitamento finanziario netto. Questo è un segnale positivo nel processo di deleveraging, che sta avvenendo più velocemente rispetto alle aspettative del Piano Industriale. La generazione netta di cassa oltre i 200 milioni evidenzia la capacità dell’azienda di convertire i profitti in flusso di cassa disponibile, fattore chiave per il servizio del debito e per sostenere le attività operative e gli investimenti futuri.

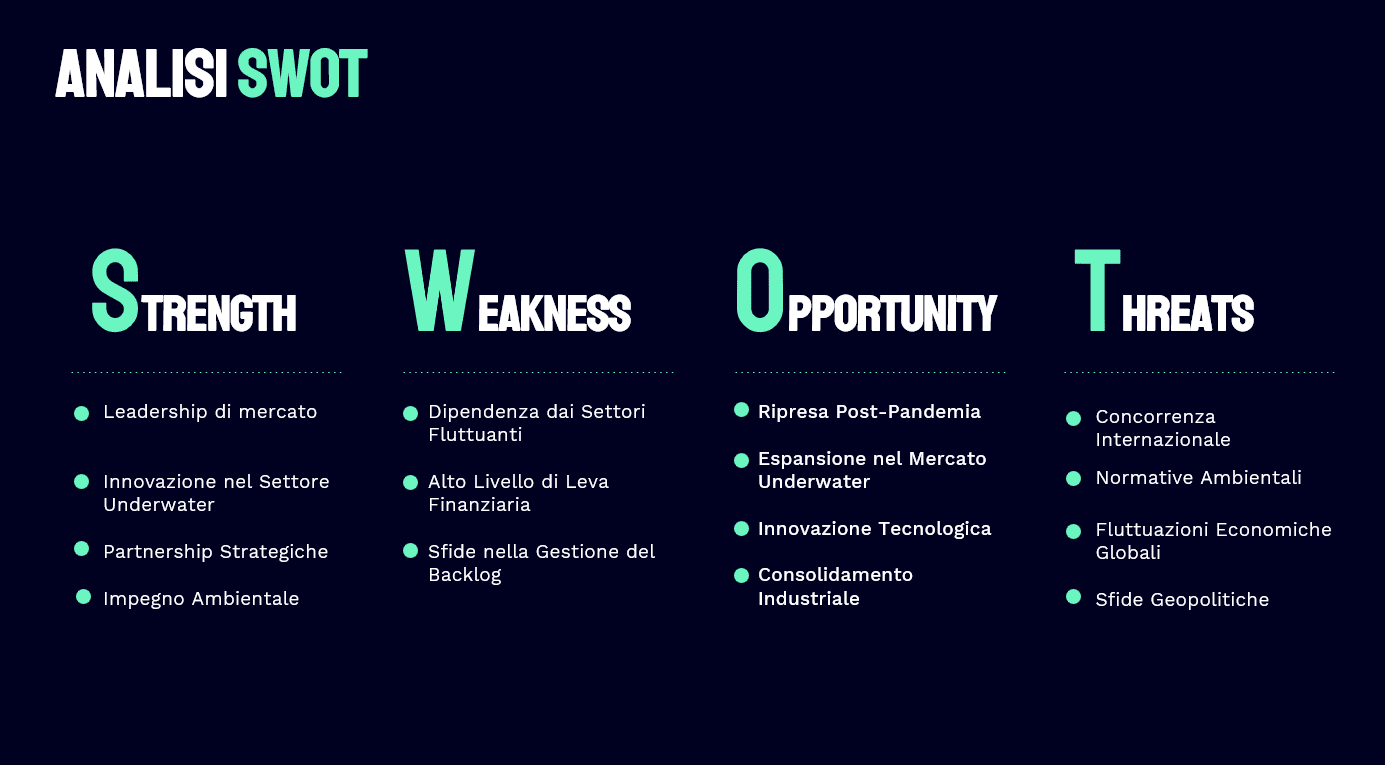

Esaminando Fincantieri attraverso la lente dell’analisi SWOT, osserviamo un colosso industriale con forti fondamenta e un futuro ricco di potenzialità. Leader nel settore navale, Fincantieri eccelle nella costruzione di navi da crociera e si sta affermando con forza nel segmento dei sottomarini, grazie a progetti come la European Patrol Corvette e al consolidamento industriale con Naviris. La capacità di innovazione si manifesta anche nell’impegno verso la sostenibilità, con l’obiettivo di una nave a zero emissioni entro il 2050.

Allo stesso tempo, l’analisi evidenzia alcune sfide, come la sensibilità alle fluttuazioni del mercato delle crociere e una struttura di debito che richiede una gestione oculata. L’attuale clima di incertezza economica globale e la pressione competitiva internazionale impongono a Fincantieri di essere agile e proattiva.

Le opportunità emergono dalla crescente domanda di soluzioni tecnologiche avanzate nel settore underwater e dalla potenziale ripresa del mercato post-pandemia, che insieme offrono spazi di crescita strategica.

Infine, le minacce esterne come i cambiamenti normativi e le instabilità geopolitiche sono elementi che Fincantieri sta monitorando attentamente, adottando strategie per mitigarne gli effetti.

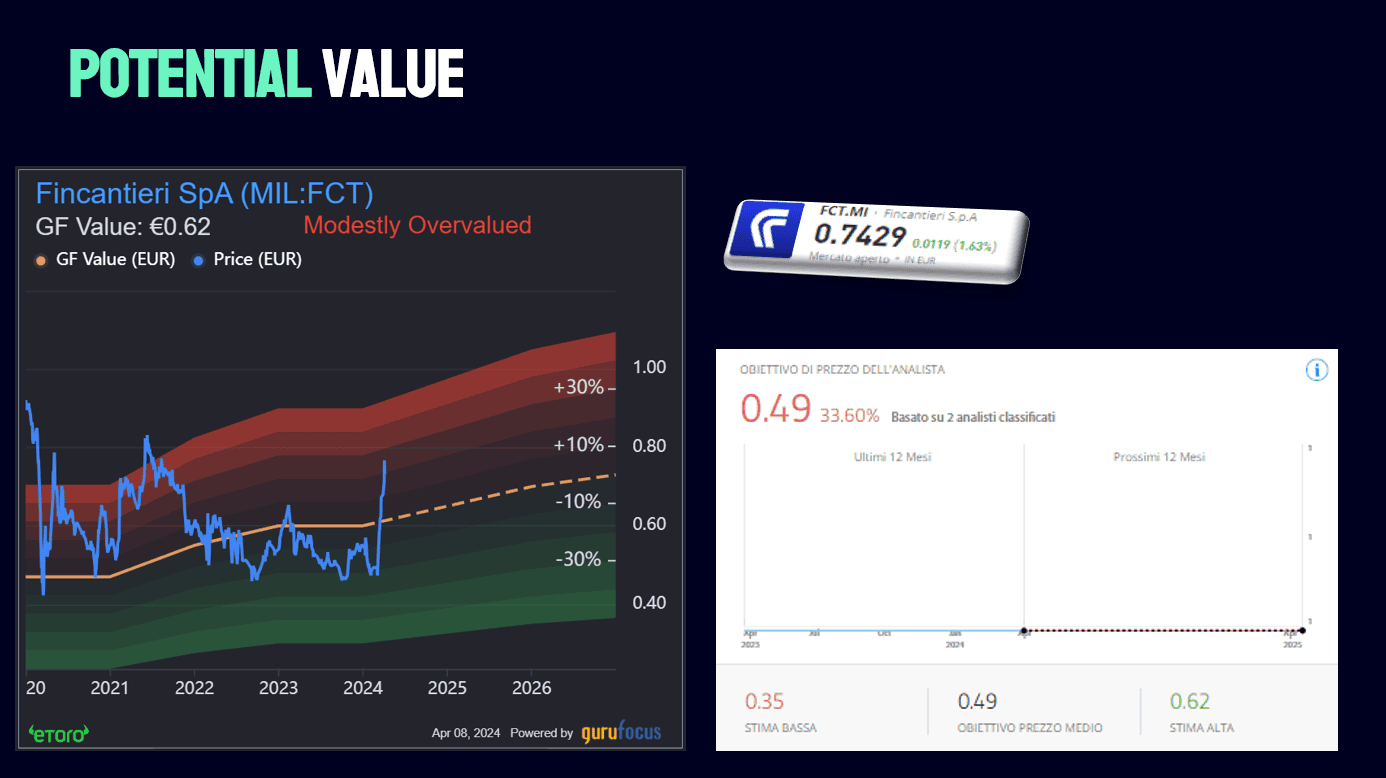

Ora volgiamo la nostra attenzione alla valutazione di mercato di Fincantieri. Secondo il tracker di Guru Focus, uno strumento che analizza una varietà di metriche storiche per valutare la giusta quotazione di un’azione, Fincantieri appare attualmente come modestamente sopravvalutata. Questa valutazione potrebbe riflettere una serie di fattori, inclusi i fondamentali attuali dell’azienda, le aspettative di crescita e le performance passate.

Gli analisti finanziari, che scrutano attentamente il rendimento dell’azienda e le sue prospettive, si mostrano scettici, posizionando il prezzo obiettivo dell’azione intorno ai 49 centesimi. Questo target suggerisce una potenziale diminuzione di circa il 33% rispetto alle attuali quotazioni di mercato. Questo scetticismo potrebbe essere alimentato da varie preoccupazioni, come le sfide operative in un contesto di mercato incerto, le pressioni competitive o le aspettative di un ambiente macroeconomico in trasformazione.

Arriviamo alla conclusione della nostra analisi. Molti saranno i punti sulla quale focalizzare l’attenzione sul titolo. Fincantieri ha registrato una performance eccezionale a marzo, con un aumento del 39.8%, marcando così la sua migliore performance mensile di sempre. In Italia, solo Bioera ha fatto meglio tra tutti i titoli scambiati a Piazza Affari durante lo stesso periodo. Il differenziale di rendimento tra Fincantieri e la best performance di marzo nel FTSE MIB (Saipem +34.56%) è stato di oltre 5 punti percentuali. Se la domanda di titoli nel settore della difesa è in aumento in tutta Europa, Fincantieri, il cui fatturato militare rappresenta circa il 27% del giro d’affari complessivo nel 2023, trova ragioni di soddisfazione al di là di questo settore.

Nonostante Fincantieri sia attualmente al di sotto del suo punto di pareggio economico (breakeven), previsto entro i prossimi due anni, le recenti pubblicazioni del bilancio relativo all’anno fiscale 2023, rese note proprio a marzo, hanno ricevuto un’accoglienza positiva dagli investitori. L’azienda ha riportato margini in espansione, ordini in crescita e una riduzione della posizione finanziaria netta, oltre al ritorno a flussi di cassa operativi positivi. Tra nuove commesse e acquisizioni, come quella di Remazel, leader globale nella progettazione e fornitura di attrezzature ad alta complessità per mezzi subacquei, il titolo trova ulteriori conferme del suo potenziale di crescita.

A tutto questo, si profila l’interesse per nuovi obiettivi, come Wass (attiva nel settore della difesa subacquea producendo siluri e sonar) da Leonardo. Rumors che hanno alimentato il rally di marzo e che evidenziano un apprezzamento dei mercati all’intento del AD Pierroberto Folgiero di puntare nel business dell’underwater. Non a caso, se a fine 2023 il rally del titolo era stato proprio innescato da nuove alleanze Fincantieri/Leonardo per sommergibili e droni subacquei, la nuova ripartenza di marzo riemerge dalla notizia della possibile acquisizione di Wass – non confermate né smentite dalla società.

Il settore subacqueo, il cui mercato viene ad essere stimato dalla stessa Fincantieri ad oltre 400 miliardi di euro, assume un’importanza crescente per la protezione di infrastrutture, risorse e attività critiche, specialmente nel Mediterraneo, dove si concentrano attività di intelligence, sorveglianza, difesa e deterrenza. Il dominio subacqueo rappresenta quindi un elemento strategico fondamentale oggetto di significativi piani di sviluppo a livello nazionale ed europeo.

Le minacce alla sicurezza nel Mar Mediterraneo, crocevia tra tre continenti, sono in aumento, con il 20% del traffico marittimo mondiale che attraversa questa regione. L’incremento della connettività dati subacquea, dell’eolico offshore e dei flussi di petrolio e gas nel bacino mediterraneo richiede un rafforzamento delle contromisure di sicurezza, rendendo il dominio subacqueo di crescente importanza per la sicurezza. In Italia, ad esempio, il settore subacqueo presenta competenze frammentate tra pochi grandi attori e una rete di PMI, evidenziando la possibilità per Fincantieri di consolidare le capacità in questo ambito

Grazie ancora e ci vediamo alla prossima!