Nonostante la sostanziale coerenza della narrazione sugli investimenti, il periodo di fragilità attuale si caratterizza principalmente per prese di profitto a seguito dell’energico rally di fine anno e per un notevole mutamento nell’ottimismo di mercato riguardo alla tempestività con cui la Federal Reserve/BCE inizierà ad allentare la politica monetaria. Mercoledì, i principali indici azionari hanno concluso in ribasso, segnando una prosecuzione delle flessioni di martedì (e anche di lunedì per quanto riguarda i principali indici europei), poiché il mercato ha manifestato un atteggiamento più difensivo nei primi giorni del 2024. Le azioni globali hanno registrato un calo dopo che i dati hanno evidenziato una crescita modesta in Cina, un aumento dell’inflazione nel Regno Unito e una resilienza persistente del consumatore americano. Questi ultimi fattori occidentali hanno provocato una costante riconsiderazione al rialzo delle politiche delle banche centrali, influenzata da una combinazione di dinamiche macroeconomiche e inflazionistiche.

L’aumento degli indicatori macroeconomici e dell’inflazione ha generato un incremento dei rendimenti, determinando di conseguenza un deprezzamento delle azioni. In questo contesto, alcune dinamiche tipiche della conclusione dell’estate sono riemerse, con settori come le utilities e i REIT, sensibili ai tassi d’interesse, insieme alle midcap che hanno manifestato una performance inferiore nei giorni di calo dei mercati, senza che si verificasse una tradizionale rotazione difensiva. Importante sottolineare che questa tendenza non sembra prefigurare un rischio di recessione, bensì un’aspettativa che i tassi d’interesse delle banche rimarranno elevati per un periodo prolungato (“higher for longer”).

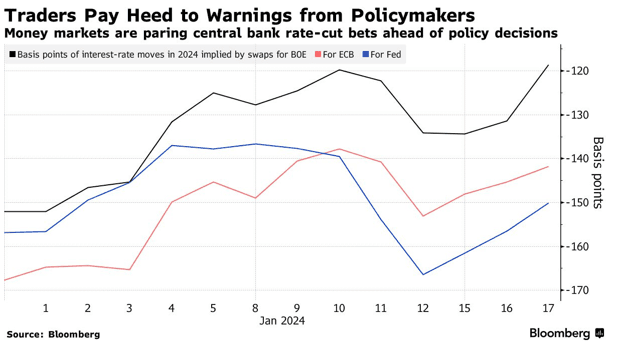

Nella seduta di ieri, tutti gli 11 settori dell’S&P hanno segnato una chiusura in ribasso, verificati parallelamente al raggiungimento del 4,1% del rendimento di riferimento a 10 anni degli Stati Uniti mercoledì, il livello massimo delle ultime cinque settimane, in seguito alle dichiarazioni avvertite dei banchieri della Federal Reserve statunitense. I dati sulle vendite al dettaglio di dicembre, superiori alle previsioni, hanno inoltre attenuato le aspettative di una possibile campagna di tagli dei tassi da parte della banca centrale già a marzo. I FedWatch del CME Group riportano che i trader di futures stanno ora scontando una probabilità del 59.5% che la Federal Reserve taglierà i tassi di interesse di un quarto di punto percentuale a marzo, in calo rispetto al 70% di una settimana fa. Analogamente, l’andamento dei titoli europei è stato negativo mercoledì a seguito dei commenti assertivi dei funzionari della Banca Centrale Europea, che hanno ridimensionato le speranze di un imminente taglio dei tassi. Lo STOXX 50 ha registrato un calo dell’1%, chiudendo a 4.403 punti, il livello più basso dal 30 novembre, mentre il più ampio STOXX 600 è sceso dell’1,1%, toccando un minimo di sei settimane a 468 punti. Christine Lagarde, Presidente della BCE, ha dichiarato che la banca centrale prevede probabilmente di attuare i primi tagli dei tassi in estate, ma ha enfatizzato la necessità di ulteriori prove di disinflazione per giustificare una politica più accomodante. Tali prove potrebbero emergere nella primavera inoltrata, confermando il punto di vista del capo economista Philip Lane, che ha sottolineato la necessità di disporre dei dati sui salari del primo trimestre, non disponibili prima della fine di aprile e giungendo quindi giusto in tempo per la riunione del Consiglio direttivo di giugno. Inoltre, il membro del Consiglio direttivo Klaas Knot ha dichiarato che i mercati hanno sovrastimato l’entità dei tagli dei tassi previsti per quest’anno.

Le relazioni sugli utili di ieri non hanno sortito un impatto positivo sul sentiment degli investitori. All’interno dell’S&P 500, solo 99 società hanno registrato un avanzamento al termine della seduta, mentre Albemarle è scivolata in territorio negativo con una perdita superiore al -4%, emergendo come la maglia nera dell’S&P 500. La società ha tagliato il bilancio per le spese in conto capitale di quest’anno a 1,6-1,8 miliardi di dollari, rispetto ai 2,1 miliardi di dollari del 2023, a causa del crollo del prezzo del litio, che ha subito un declino dell’80% rispetto ai massimi storici del 2022.

Per quanto riguarda le notizie aziendali, Tesla ha registrato una diminuzione dell’1,2%, con una perdita di valore di mercato di circa 14 miliardi di dollari. Ciò è avvenuto in seguito all’annuncio della riduzione dei prezzi dei suoi veicoli Model Y fino all’8% in diversi Paesi europei, tra cui la Germania. Nel frattempo, Apple ha subito una flessione dello 0,5% a seguito della notizia che le è stato vietato vendere orologi con sensori di ossigeno nel sangue, in seguito a un’altra battuta d’arresto legale in una disputa sui brevetti. D’altro canto, Masimo ha registrato un progresso di oltre il 2% in risposta a questo sviluppo positivo. È comunque da segnalare una buona notizia per Apple: la lunga battaglia legale americana tra l’azienda e Epic Games per Fortnite ha finalmente trovato una conclusione. La Corte Suprema degli Stati Uniti ha respinto la richiesta di Epic di un riesame, evitando così un processo di appello. Epic sperava chiaramente in un esito diverso, considerando anche la vittoria contro Google in una causa che presentava similitudini, ma le cose sono andate diversamente.

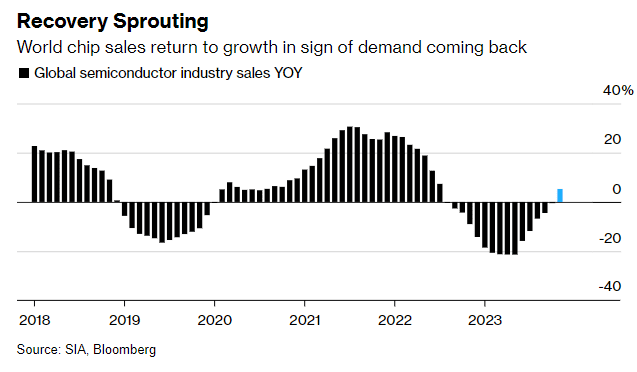

La giornata odierna si apre con ottimismo riguardo a una potenziale ripresa tecnologica globale nel corso del 2024, alimentata dalle prospettive positive della Taiwan Semiconductor Manufacturing Co. (TSMC). La società prevede un ritorno a una solida crescita nel corrente trimestre e ha annunciato piani per incrementare la spesa in conto capitale nel 2024. Tale decisione suggerisce che il principale produttore mondiale di chip si attende una ripresa della domanda di smartphone e computer.

Tuttavia, nonostante queste speranze, l’incertezza continua a persistere. Nel corso di questo mese, Samsung Electronics Co. ha segnato il suo sesto trimestre consecutivo di profitti operativi in diminuzione, evidenziando la resistenza all’impatto della debole domanda dei consumatori nelle proprie attività di smartphone e memorie. Proprio ieri, l’azienda sudcoreana ha presentato i nuovi modelli Galaxy S24, S24 Plus ed S24 Ultra. Caratterizzati dall’introduzione di Galaxy AI, un sistema di intelligenza artificiale sviluppato appositamente da Samsung, questi dispositivi offrono agli utenti una serie di nuovi strumenti per la comunicazione, la produttività e la fotografia. L’intelligenza artificiale è integrata trasversalmente nei Galaxy S24, ampliandone le capacità, che spaziano dalla traduzione intelligente di testi e chiamate alla funzione Cerchia e cerca, nonché agli strumenti per catturare e modificare le immagini in fase di post-produzione. Resta da vedere se questi nuovi prodotti saranno in grado di riportare Samsung alla prima posizione come marca di smartphone più venduta, considerando il recente sorpasso di Apple (un traguardo mancato dal 2010). Al momento, la risposta dei mercati sembra essere tiepida, con il titolo che registra un modesto aumento di poco meno dell’1% a Seul.

Il contenuto di questa newsletter è di natura informativa ed educativa e non può essere considerata come attività di consulenza finanziaria né come raccomandazione all’investimento.

Performance passate non sono indicative di performance future. Il trading è rischioso e si raccomanda di rischiare solo il capitale che si è disposti a perdere.

Dovresti chiedere consiglio a un consulente finanziario indipendente e debitamente autorizzato e assicurarti di avere la propensione al rischio, l’esperienza e la conoscenza opportune prima di decidere di investire. In nessuna circostanza eToro si assumerà alcuna responsabilità nei confronti di persone fisiche o giuridiche per (a) qualsiasi perdita o danno, interamente o parzialmente causati da, dovuti a, o relativi a qualsiasi transazione legata ai CFD o (b) qualsiasi danno diretto, indiretto, speciale, consequenziale o incidentale.

I mercati delle criptovalute sono servizi non regolamentati e non sono controllati da nessun quadro normativo specifico europeo (incluso il MiFID) o nelle Seychelles. Pertanto, quando utilizzi il nostro Servizio di Trading di Criptovalute non potrai beneficiare delle protezioni disponibili per i clienti che ricevono servizi di investimento regolamentati (a seconda dei casi) dal MiFID, come l’accesso al Cyprus Investor Compensation Fund (ICF)/al Financial Services Compensation Scheme (FSCS) e al Financial Ombudsman Service per la risoluzione delle controversie, né delle protezioni disponibili ai sensi del quadro normativo delle Seychelles.