Mentre l’Europa chiude la settimana in contrazione, gli investitori statunitensi sembrano aver trovato ragioni per essere fiduciosi. Le sfide del debito pubblico e della turbolenza bancaria sono state superate, e ciò ha contribuito a rafforzare la fiducia nel mercato. L’uscita dal mercato ribassista da parte dello S&P 500 ha agito come un catalizzatore per un ritorno dell’ottimismo negli Stati Uniti. L’attenzione degli investitori si concentra ora sulla pubblicazione dell’inflazione e sulla decisione della Fed, la quale certamente offrirà nuova benzina sul movimento incerto del mercato.

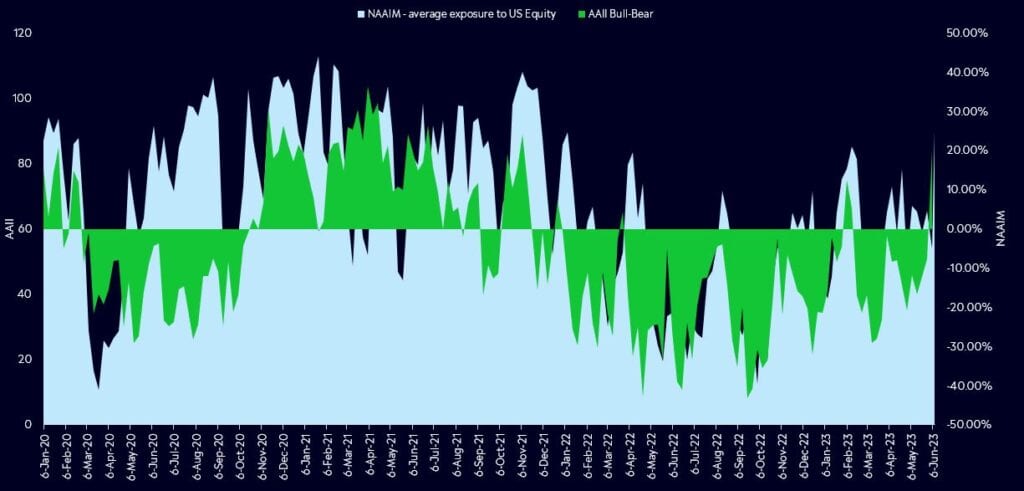

Secondo il sondaggio dell’AAII, gli investitori statunitensi individuali non erano così ottimisti dal novembre 2021, con i tori che superano i ribassisti di oltre il 20%. Anche i gestori attivi, secondo i dati del NAAIM, hanno dichiarato un’esposizione netta superiore al 90%, rispetto al 12% registrato alla fine di settembre. Questi numeri indicano una fiducia rinnovata nel mercato da parte degli investitori, che si riflette nella loro posizione positiva e nell’ottimismo generale.

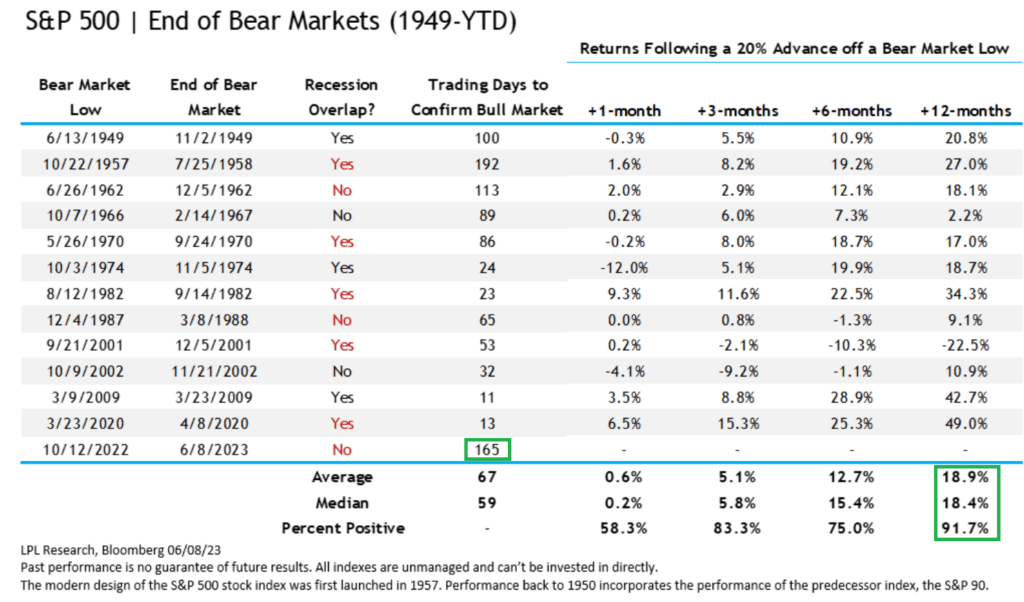

I tori sono tornati in città, dissipando le preoccupazioni. Dopo 165 sessioni di negoziazione, si è finalmente superata la soglia del 20% rispetto al minimo toccato il 12 ottobre scorso, segnando il secondo periodo più lungo di conferma di un nuovo mercato rialzista degli ultimi 75 anni. Come mostra la tabella sottostante, anche se i rendimenti di un mese sono inferiori alle aspettative, lo S&P 500 ha registrato in media guadagni tra il 18% e il 19% nei 12 mesi successivi all’inizio ufficiale di un mercato toro. Con la correzione recente dell’ampiezza di mercato e molti titoli tecnologici che si trovano in zone di ipercomprato, l’indice americano potrebbe entrare in una fase laterale durante questa iniziale rotazione del portafoglio/ Un fattore che influisce su questo movimento è il peso significativo del settore tecnologico, che potrebbe assistere a prese di profitto dopo il rally iniziale dell’anno.

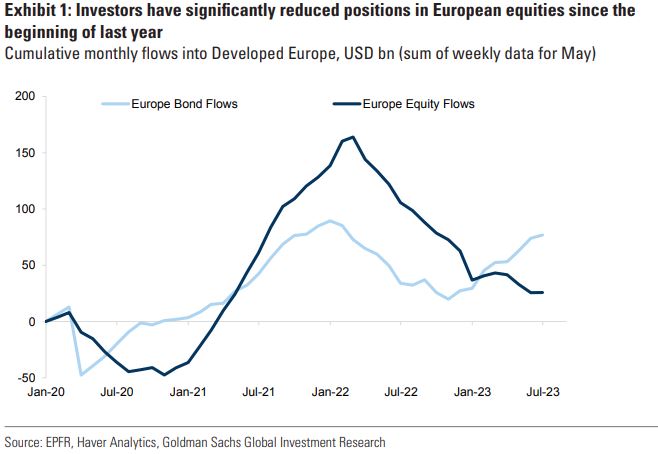

L’ottimismo attualmente risulta meno pronunciato in Europa, nonostante lo Stoxx 600 abbia registrato una temporanea uscita dal mercato ribassista ad aprile, con un aumento superiore al 20% dai minimi di fine settembre. Il 2023 è iniziato in modo positivo per il Vecchio Continente, trainato dalla diminuzione dei prezzi dell’energia e da valutazioni più convenienti. Ciò è stato supportato da una solida e costante performance in settori specifici come i beni di lusso. Tuttavia, le preoccupazioni legate alla Cina, con una crescita che fatica a riprendersi, insieme alle recenti debolezze nella crescita interna, con Germania ed Europa in recessione tecnica, hanno attenuato l’ottimismo degli investitori. Tutto ciò nonostante una stagione degli utili migliore rispetto a quella americana. Deflussi sui mercati azionari a partire da metà marzo in decisa contrapposizione ai flussi in acquisto sul mercato obbligazionario.

In tale contesto i mercati si apprestano ad entrare nella settimana intensa con la Federal Reserve e la Banca Centrale Europea che si apprestano a prendere decisioni sui tassi di interesse e ad aggiornare la politica monetaria in un contesto di inflazione persistente. Il consensus è per una BCE pronta ad alzare i tassi di interesse di un quarto di punto, mentre la Federal Reserve mantenere lo status quo.

Negli Stati Uniti, l’attenzione sarà focalizzata sulla data del 14 giugno, con il mercato che prevede, con una probabilità superiore al 70%, che la Federal Reserve mantenga i tassi di interesse ai livelli attuali. Tuttavia, il rilascio del tasso di inflazione il giorno precedente potrebbe influenzare tali previsioni. Si prevede che l’inflazione negli Stati Uniti registri un calo, per l’undicesimo mese consecutivo, al 4,1% a maggio rispetto al 4,9% di aprile, mentre l’inflazione core dovrebbe decelerare al 5,2% dal 5,5%.

In Europa, ci si aspetta che la Banca Centrale Europea (BCE) aumenti i tassi di interesse di 25 punti base, e i mercati saranno attenti alle indicazioni future riguardo agli aggiustamenti dei tassi, considerando che l’economia della zona euro è entrata in recessione tecnica. In Germania, si prevede che l’indice ZEW del sentiment economico registri un calo per il quarto mese consecutivo, raggiungendo il minimo degli ultimi sei mesi. Sarà inoltre importante seguire i dati sull’inflazione in Europa, Germania, Francia e Italia, così come altri numeri cruciali come la crescita salariale nell’Eurozona.

In Asia, la Banca del Giappone è attesa mantenere invariata la sua politica monetaria con un tasso ufficiale al -0,1%. In Cina, i dati sulla produzione industriale, le vendite al dettaglio e i dati sul lavoro che verranno pubblicati giovedì forniranno maggiori informazioni sui progressi nella deludente ripresa economica del paese.

Tutto questo mentre questo il Tesoro degli Stati Uniti avvia la vendita di obbligazioni per un valore di 1 trilione di dollari, dopo l’aumento del tetto del debito, e venerdì si verifica un’importante giornata di grande volume nota come “triple witching”.

Il contenuto di questa newsletter è di natura informativa ed educativa e non può essere considerata come attività di consulenza finanziaria né come raccomandazione all’investimento.

Performance passate non sono indicative di performance future. Il trading è rischioso e si raccomanda di rischiare solo il capitale che si è disposti a perdere.

Dovresti chiedere consiglio a un consulente finanziario indipendente e debitamente autorizzato e assicurarti di avere la propensione al rischio, l’esperienza e la conoscenza opportune prima di decidere di investire. In nessuna circostanza eToro si assumerà alcuna responsabilità nei confronti di persone fisiche o giuridiche per (a) qualsiasi perdita o danno, interamente o parzialmente causati da, dovuti a, o relativi a qualsiasi transazione legata ai CFD o (b) qualsiasi danno diretto, indiretto, speciale, consequenziale o incidentale.

I mercati delle criptovalute sono servizi non regolamentati e non sono controllati da nessun quadro normativo specifico europeo (incluso il MiFID) o nelle Seychelles. Pertanto, quando utilizzi il nostro Servizio di Trading di Criptovalute non potrai beneficiare delle protezioni disponibili per i clienti che ricevono servizi di investimento regolamentati (a seconda dei casi) dal MiFID, come l’accesso al Cyprus Investor Compensation Fund (ICF)/al Financial Services Compensation Scheme (FSCS) e al Financial Ombudsman Service per la risoluzione delle controversie, né delle protezioni disponibili ai sensi del quadro normativo delle Seychelles.