Lo S&P 500 continua a mostrare una solida performance iniziale quest’anno grazie a tre settori chiave: tecnologia, servizi di comunicazione e beni di consumo discrezionale. Questi tre settori hanno registrato aumenti superiori al 20% dall’inizio dell’anno, mentre il settore industriale, con un modesto incremento del 3%, si posiziona alle loro spalle. Le recenti performance confermano questa tendenza, con servizi di comunicazione e beni di consumo discrezionale che mantengono rendimenti positivi per quattro settimane consecutive, e tecnologia per tre. Questa leadership di mercato focalizzata riflette probabilmente le preoccupazioni legate a un possibile rallentamento della crescita economica. Nonostante le previsioni di recessione che spesso sono accompagnate dall’inversione della curva dei tassi, l’economia continua a mostrare una notevole resilienza.

Affinché l’andamento positivo possa tuttavia proseguire, sarà necessaria una partecipazione più ampia che coinvolga non solo le grandi aziende, ma anche quelle di piccola e media capitalizzazione. È incoraggiante notare che, nonostante la temporanea pausa nel rally tecnologico, i titoli a bassa capitalizzazione e le aziende del settore finanziario hanno ottenuto performance superiori. Nell’ultima seduta, i settori ciclici hanno guidato la marcia verso l’alto, con particolare forza nel settore finanziario e immobiliare, soprattutto tra le banche regionali. I titoli di piccola e media capitalizzazione hanno registrato un rimbalzo dopo il sell-off di lunedì, con il Russell 2000 in aumento del 2,7% rispetto al modesto 0,2% dell’S&P 500. Nonostante il rapporto tra l’indice più ampio americano, il Russell 2000, e il tecnologico Nasdaq 100 si trovi ai minimi storici, sui livelli del 2000, le recenti sedute mostrano un rinnovato interesse verso le aziende di medie dimensioni.

Una possibile pausa della Federal Reserve potrebbe rappresentare un passo importante verso una ripresa più stabile, coinvolgendo una maggiore varietà di settori e azioni che contribuiscono ai guadagni complessivi del mercato. Resta da vedere se questa espansione dell’andamento positivo sarà sostenuta da un’ampia partecipazione del mercato o se rimarrà limitata ad alcune specifiche aree.

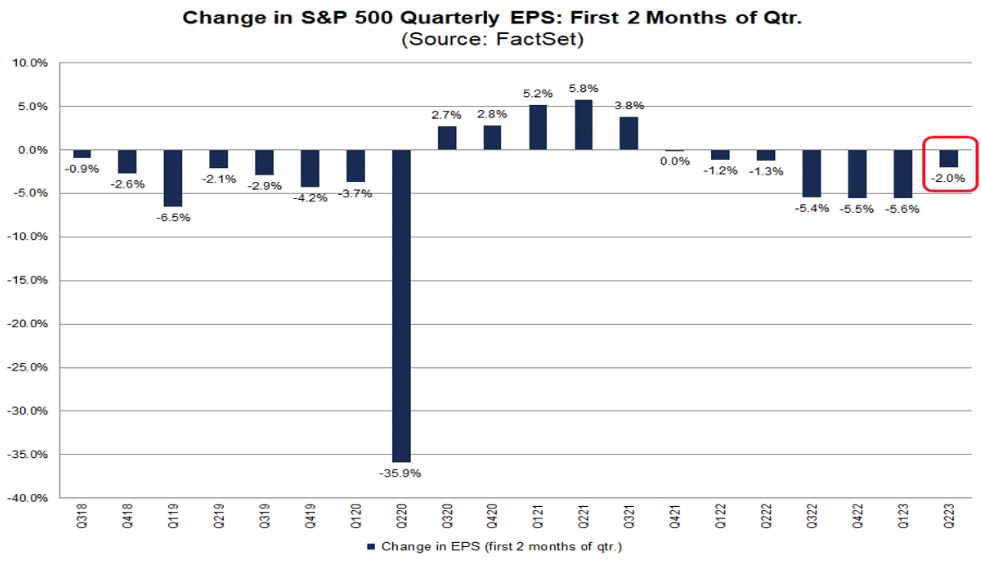

Intanto, come ben evidenziato nell’analisi di Factset, gli analisti hanno ridotto le stime di utile per le aziende dell’S&P 500 per il secondo trimestre in misura inferiore rispetto alla media. Le stime bottom-up dell’utile per il secondo trimestre sono diminuite del 2,0% da marzo a maggio, un calo più contenuto rispetto alla media degli ultimi anni. Questo potrebbe indicare una minore preoccupazione riguardo a un rallentamento economico. Anche se alcune industrie, come l’Energia e i Materiali, hanno registrato una diminuzione delle stime di utile, settori come i Servizi di comunicazione e Tecnologia hanno invece visto un aumento delle stime. Gli analisti hanno inoltre leggermente rivisto al ribasso le stime di utile per il terzo e quarto trimestre, ma hanno aumentato le stime per l’intero anno 2023. Questi dati suggeriscono che, nonostante le incertezze, l’economia mostra una certa resilienza e i mercati mantengono un’ottica positiva per il futuro.

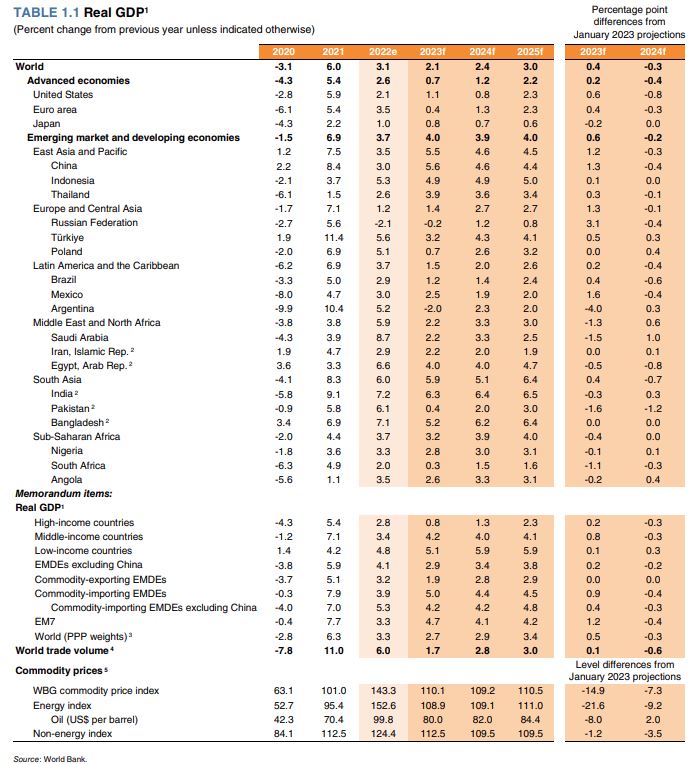

Rallentamento economico che viene riportato anche dalla Banca Mondiale. L’istituto ha previsto un significativo rallentamento della crescita economica per le principali economie globali a causa dell’aumento dei tassi e degli effetti della crisi bancaria di quest’anno. Le economie avanzate, tra cui gli Stati Uniti, il Giappone e i paesi dell’eurozona, sono previste crescere solo dello 0,7% nel 2023, rispetto al 2,6% nel 2022. Inoltre, si prevede che la crescita del PIL degli Stati Uniti rallenti all’0,8% nel 2024. Queste revisioni al ribasso riflettono una serie di shock, tra cui la crisi bancaria recente. Le economie emergenti e in via di sviluppo dovrebbero registrare una leggera ripresa, ma escludendo la Cina, la crescita sarebbe inferiore al 3%. Ciò rappresenta uno dei tassi di crescita più deboli degli ultimi decenni, con conseguenze negative sulla situazione finanziaria dei paesi a basso reddito. Nonostante ciò, le banche centrali continuano ad aumentare i tassi per contrastare l’inflazione persistente, mentre molti paesi si trovano in difficoltà finanziarie a causa dell’alta inflazione, dei mercati finanziari stretti e dei livelli record di debito.

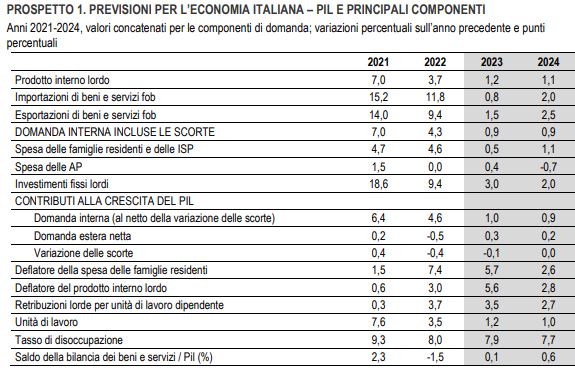

In Italia, l’Istat ha rivisto al rialzo le previsioni economiche. Secondo l’istituto, il PIL italiano è previsto aumentare dell’1,2% nel 2023 e dell’1,1% nel 2024. Nonostante rappresenti un rallentamento rispetto al 2022, i dati attuali superano le aspettative basate sul primo trimestre. La domanda interna svolge un ruolo importante, mentre le esportazioni cresceranno a un ritmo più lento. Gli investimenti continueranno a crescere, sebbene a un ritmo più moderato, mentre i consumi delle famiglie non saranno significativamente influenzati dall’inflazione. Sarà fondamentale l’attuazione del Pnrr (Piano Nazionale di Ripresa e Resilienza) per controbilanciare gli effetti negativi e sostenere gli investimenti.

La crescita economica diventa la chiave di lettura per i mercati nonostante una giornata di avvio poco promettente, con la lettura negativa della bilancia commerciale cinese. Le esportazioni cinesi hanno subito un significativo rallentamento, registrando una diminuzione del 7,5% rispetto all’anno precedente, il primo calo da febbraio e molto al di sotto delle aspettative di un decremento dello 0,4%. Tra i principali partner commerciali, le esportazioni verso gli Stati Uniti sono crollate del 18,2% rispetto all’anno precedente, mentre quelle verso l’Unione Europea hanno subito un crollo del 26,6%. Al contrario, le spedizioni verso la Russia sono aumentate del 114%. Tuttavia, considerando i primi cinque mesi dell’anno, le esportazioni cinesi sono aumentate dello 0,3% rispetto allo stesso periodo del 2022.

Il contenuto di questa newsletter è di natura informativa ed educativa e non può essere considerata come attività di consulenza finanziaria né come raccomandazione all’investimento.

Performance passate non sono indicative di performance future. Il trading è rischioso e si raccomanda di rischiare solo il capitale che si è disposti a perdere.

Dovresti chiedere consiglio a un consulente finanziario indipendente e debitamente autorizzato e assicurarti di avere la propensione al rischio, l’esperienza e la conoscenza opportune prima di decidere di investire. In nessuna circostanza eToro si assumerà alcuna responsabilità nei confronti di persone fisiche o giuridiche per (a) qualsiasi perdita o danno, interamente o parzialmente causati da, dovuti a, o relativi a qualsiasi transazione legata ai CFD o (b) qualsiasi danno diretto, indiretto, speciale, consequenziale o incidentale.

I mercati delle criptovalute sono servizi non regolamentati e non sono controllati da nessun quadro normativo specifico europeo (incluso il MiFID) o nelle Seychelles. Pertanto, quando utilizzi il nostro Servizio di Trading di Criptovalute non potrai beneficiare delle protezioni disponibili per i clienti che ricevono servizi di investimento regolamentati (a seconda dei casi) dal MiFID, come l’accesso al Cyprus Investor Compensation Fund (ICF)/al Financial Services Compensation Scheme (FSCS) e al Financial Ombudsman Service per la risoluzione delle controversie, né delle protezioni disponibili ai sensi del quadro normativo delle Seychelles.