La tecnologia prende per mano i listini, ma con sfumature diverse tra Europa e Stati Uniti. Mentre nei listini europei il settore ha un peso contenuto, negli USA la sua influenza è decisamente più marcata: nello S&P 500 rappresenta il 32,59%. Ieri l’iShares STOXX Europe 600 Technology ha registrato un progresso dello 0,53%, risultando il miglior settore in Europa. Parallelamente, l’XLK (The Technology Select Sector SPDR), miglior comparto nello S&P 500, ha chiuso con un +1,35%. Tuttavia, mentre gli indici americani hanno mostrato un lieve rialzo, quelli europei hanno segnato una leggera flessione.

È però importante andare oltre la superficie: sebbene lo S&P 500 abbia terminato in positivo, la spinta è arrivata ancora una volta dalle Big Tech. Ben 343 società dell’indice hanno chiuso in calo, con l’indice equiponderato in ribasso dello 0,30%.

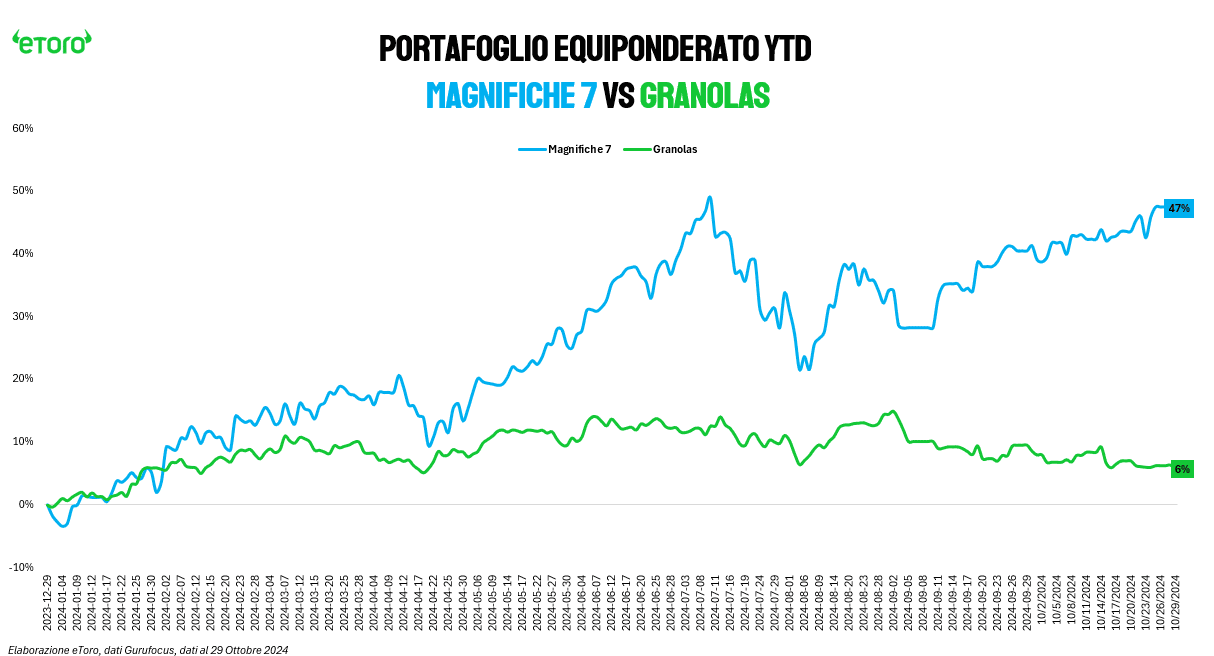

In Europa, invece, il panorama è stato diverso. Mentre le Magnifiche 7 americane – con l’eccezione di Tesla – hanno ieri tutte chiuso in rialzo, le Granolas europee hanno mostrato segnali opposti, con tutti i titoli in flessione tranne SAP. Da inizio anno, un portafoglio equiponderato sulle Magnifiche 7 ha reso circa il 47%, a fronte del modesto +6% delle Granolas. Anche qui, SAP si distingue con un impressionante +62% YTD, mentre ben quattro delle Granolas registrano rendimenti negativi, a differenza delle Magnifiche 7, tutte in positivo. Se questa settimana segna la settimana clou della stagione delle trimestrali per le Magnifiche 7, per le Granolas molte di esse (ben 8) hanno già alzato i veli sui propri conti.

I semiconduttori hanno brillato ieri, con il PHLX Semiconductor Index (SOX) in rialzo del 2,3%, raggiungendo i massimi delle ultime due settimane. Questo rimbalzo potrebbe riflettere l’ottimismo del mercato, con gli investitori che scommettono su trimestrali positive nel settore tecnologico, alimentando aspettative di una domanda solida per i chip legati all’intelligenza artificiale. Dopo i conti di Alphabet e AMD, oggi sarà il turno di Microsoft e Meta Platforms, mentre Amazon e Apple chiuderanno la settimana con le loro trimestrali giovedì. L’attesa, però, non si esaurisce qui: Nvidia, il leader indiscusso dei chip AI, presenterà i suoi risultati il 20 novembre, catalizzando ancora l’attenzione degli investitori sul settore.

Siamo in quella che sembra la calma prima della tempesta, o comunque un clima di decisa cautela. Ogni seduta fino alle elezioni è accompagnata da eventi cruciali in calendario. Questa settimana sarà particolarmente intensa, con oltre il 40% della capitalizzazione di mercato dell’S&P 500 che riporterà i conti. Oggi sono attese le trimestrali di 56 aziende dello S&P 500, mentre domani toccherà a 50 società.

Oltre agli utili, altri appuntamenti importanti scandiranno i prossimi giorni:

Giovedì sarà pubblicato il deflatore dei prezzi PCE di settembre, atteso in leggero calo al +2,1% annuo nominale e al +2,6% annuo core (rispetto al +2,2% e +2,7% di agosto, rispettivamente).

Venerdì arriverà il report sulla disoccupazione di ottobre negli Stati Uniti, con le buste paga previste in aumento di sole 90.000 unità a causa degli scioperi e delle interruzioni provocate dalle tempeste. Il tasso di disoccupazione dovrebbe rimanere invariato al 4,1%.

Infine, martedì prossimo si terranno le elezioni statunitensi, evento chiave che potrebbe influenzare ulteriormente il sentiment dei mercati.

L’elevata concentrazione di eventi e dati economici rende queste giornate particolarmente delicate, lasciando intendere che la volatilità potrebbe aumentare rapidamente.

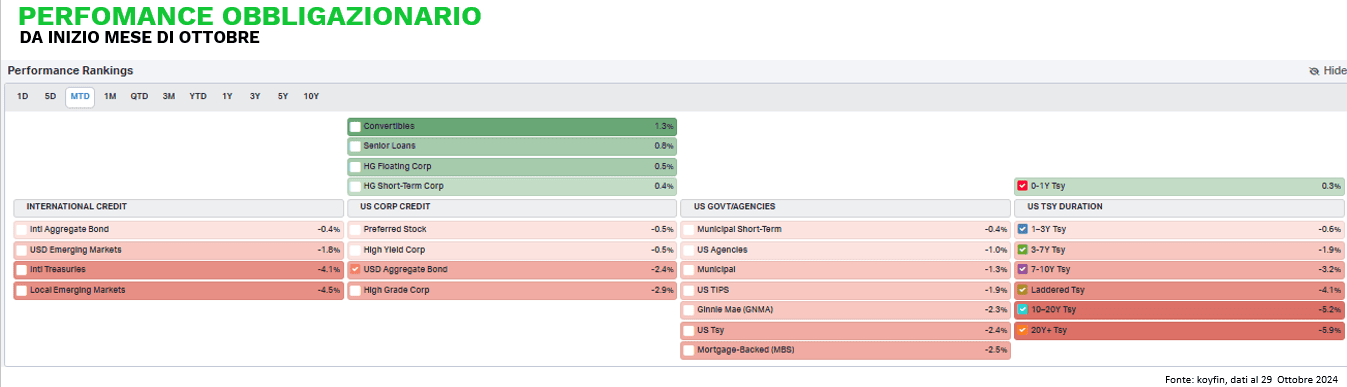

In questo clima di incertezza, il mondo obbligazionario ha deluso le aspettative di chi cercava protezione. Mentre molti asset, come azioni, oro e Bitcoin, hanno registrato guadagni nel corso del mese, il reddito fisso si è rivelato il grande assente. L’AGG, l’indice di riferimento per le obbligazioni aggregate statunitensi, ha perso il 2,4% da inizio mese, mentre l’International Aggregate Bond (BNDX) ha segnato un calo dello 0,4%. E tutto questo, senza nemmeno considerare l’impatto dell’inflazione, che erode ulteriormente i rendimenti reali di questi strumenti.

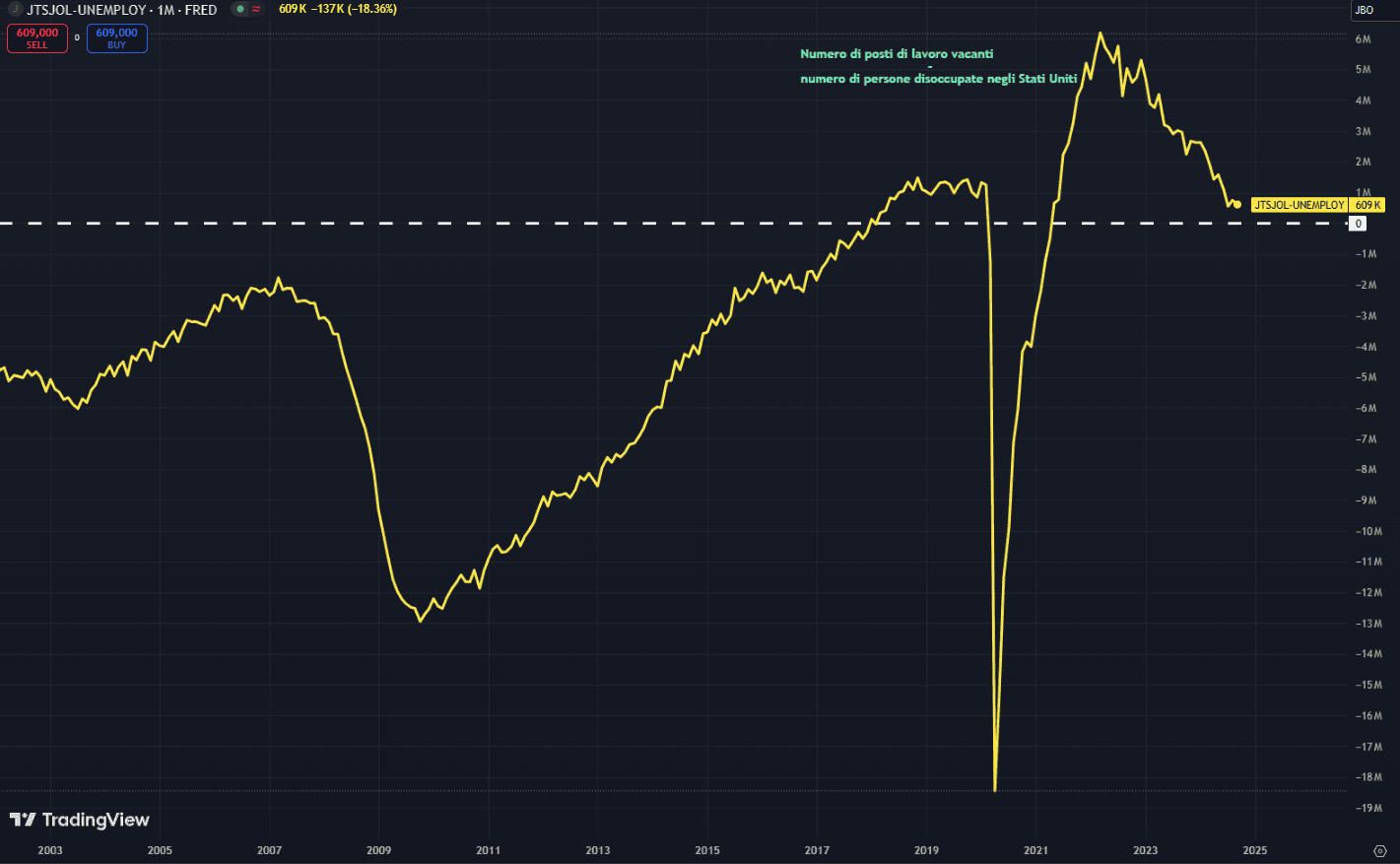

Dal punto di vista macroeconomico, la giornata di ieri è stata relativamente tranquilla. Negli Stati Uniti, il rapporto JOLTs di settembre ha mostrato un netto calo delle offerte di lavoro, scese a 7,44 milioni rispetto alle aspettative di 8 milioni e al dato rivisto di agosto di 7,861 milioni. Questo dato, che la Fed considera un importante indicatore della domanda di lavoro, suggerisce un raffreddamento del mercato occupazionale. Anche se i licenziamenti sono aumentati gradualmente, rimangono comunque bassi rispetto ai livelli storici. Il rapporto tra posti di lavoro disponibili e disoccupati è sceso a 1,09, il che indica una differenza di 609.000 posti di lavoro disponibili rispetto ai disoccupati. Questo dato rappresenta un ulteriore segnale di allentamento della domanda di lavoro, suggerendo che la Fed potrebbe avere margine per proseguire con eventuali tagli dei tassi nelle prossime riunioni, nel tentativo di sostenere l’economia senza temere un surriscaldamento del mercato del lavoro.

Parallelamente, l’indagine del Conference Board di ottobre ha rivelato un forte aumento dell’ottimismo tra i consumatori, sia sulle condizioni economiche attuali sia sulle prospettive future. L’indice di fiducia dei consumatori è balzato di 9,5 punti, raggiungendo 108,7, il livello più alto degli ultimi nove mesi e superando nettamente le aspettative di 99,5. Si tratta dell’incremento più significativo registrato negli ultimi tre anni. Questo aumento è stato in parte sostenuto dalla percezione di un mercato del lavoro ancora favorevole, con abbondanza di opportunità occupazionali.

Questi dati contrastanti, tra segnali di rallentamento del mercato del lavoro e rinnovata fiducia dei consumatori, hanno prodotto una reazione piuttosto moderata sui mercati, lasciando gli investitori in attesa di maggiori indicazioni dalle prossime pubblicazioni economiche.

Restando in ambito macroeconomico, oggi i riflettori sono puntati sugli Stati Uniti, con la pubblicazione del rapporto ADP sull’occupazione nel settore privato per ottobre e la lettura flash del PIL del terzo trimestre. Le attese indicano una crescita del PIL del 3% su base trimestrale annualizzata, sostenuta principalmente dalla solidità dei consumi privati. Tuttavia, la stima del PIL della Fed di Atlanta è stata rivista al ribasso ieri, passando dal 3,3% al 2,8%.

Nell’area euro, arriveranno oggi le stime preliminari del PIL per il terzo trimestre del 2024. L’economia tedesca sembra aver attraversato una fase di stagnazione o lieve contrazione, con previsioni di -0,1% su base trimestrale e -0,3% su base annua. In compenso, l’Europa meridionale dovrebbe mostrare una crescita robusta: la Spagna è attesa con un tasso di crescita annuo del 2,8%, mentre Italia e Francia dovrebbero registrare un +0,7%. Complessivamente, l’economia dell’area euro dovrebbe rimanere in territorio positivo, con una crescita annua stimata al +0,8% e trimestrale al +0,2%. La performance dell’area è sostenuta soprattutto dal settore dei servizi, mentre il comparto manifatturiero continua a rappresentare un freno per l’attività economica.

Ieri, sul fronte delle trimestrali, Advanced Micro Devices (AMD) sta registrando un calo del 7% nelle contrattazioni estese dopo la pubblicazione dei risultati del terzo trimestre. La società ha riportato utili di $0,92 per azione su un fatturato di $6,82 miliardi, in crescita del 18% anno su anno. Il segmento dei data center ha mostrato una crescita straordinaria del 122%, raggiungendo $3,5 miliardi, grazie alla forte domanda di processori per AI. Tuttavia, i cali nei settori gaming (-69%) ed embedded (-25%) hanno sollevato preoccupazioni tra gli investitori, nonostante i risultati complessivi siano stati in linea con le aspettative degli analisti.

Pfizer ha anch’essa incontrato pressioni, nonostante abbia superato le aspettative finanziarie del trimestre e rivisto al rialzo le previsioni. Il fatturato ha raggiunto $2,8 miliardi, con un incremento del 32% su base annua, trainato dalle vendite legate al COVID, come Paxlovid e il vaccino Comirnaty. Escludendo questi prodotti, però, la crescita operativa è stata solo del 14%, alimentando dubbi sulla performance del portafoglio non legato al COVID, che include farmaci come Xeljanz e Ibrance.

Visa ha riportato ottimi risultati nel quarto trimestre fiscale, con una crescita del 12% nei ricavi netti, spinta dall’aumento dei pagamenti e dei volumi transfrontalieri. La società ha inoltre annunciato un incremento del 13% del dividendo trimestrale, segnalando la fiducia nella sostenibilità delle sue performance finanziarie.

OpenAI ha cambiato strategia nella progettazione di chip interni per le applicazioni AI, collaborando con Broadcom e Taiwan Semiconductor Manufacturing Company. Questa mossa arriva in risposta alla crescente domanda di GPU Nvidia, spingendo OpenAI a esplorare nuove soluzioni. Le azioni di Broadcom sono aumentate del 3,5% dopo la notizia.

Snap sta registrando un balzo del 10% nelle contrattazioni after-market, grazie a risultati del terzo trimestre superiori alle attese. Il fatturato è aumentato del 15,1% su base annua, raggiungendo 1,37 miliardi di dollari, mentre gli utenti attivi giornalieri sono cresciuti del 9%. Lo slancio positivo nell’engagement degli utenti e nella fruizione dei contenuti ha alimentato il sentiment positivo del mercato.

Alphabet ha visto le sue azioni salire del 5,8% in after hours, dopo aver riportato risultati superiori alle aspettative nel terzo trimestre. L’utile per azione GAAP si è attestato a $2,12, con ricavi pari a $88,27 miliardi, in crescita del 15% anno su anno. Le performance sono state trainate dai servizi Google e da Google Cloud, quest’ultimo in espansione del 35%. La crescita nelle soluzioni AI ha giocato un ruolo centrale nel migliorare il sentiment degli investitori, consolidando il ruolo del cloud come nuovo trampolino di lancio nella corsa all’intelligenza artificiale. Anche SAP sta seguendo questa traiettoria. Nel settore cloud, Microsoft e Amazon dominano, ma altri player stanno guadagnando terreno rapidamente, attirando nuovi clienti grazie alla crescente integrazione dell’intelligenza artificiale nelle aziende.

Ieri, a mercati chiusi, anche Campari e Moncler hanno pubblicato i loro risultati trimestrali.

Per Campari, si è trattato di un’altra trimestrale deludente, in linea con le due precedenti. Il tono del comunicato stampa non ha lasciato molto spazio all’ottimismo: l’esordio con un significativo “Nonostante” ha immediatamente suggerito che gli investitori non avrebbero trovato sorprese positive. L’andamento debole riflette le difficoltà del gruppo nel mantenere il ritmo di crescita atteso, alimentando ulteriori dubbi sulle prospettive di breve termine.

Le vendite nette sono cresciute di un modesto 1,4%, un risultato ben al di sotto delle aspettative per il terzo trimestre, tradizionalmente uno dei più rilevanti dal punto di vista stagionale. A complicare il quadro, i costi operativi sono aumentati del 1,8%, superando la crescita dei ricavi e colpendo duramente la redditività dell’azienda.

Campari ha attribuito le difficoltà a condizioni meteorologiche avverse in Europa e a un contesto macroeconomico sfavorevole. In particolare, l’Italia – mercato chiave per il gruppo – ha registrato un calo del 7%, mentre la Germania ha subito una flessione del 6,2%. Anche il mercato americano, che rappresenta il 45% delle vendite complessive, ha riportato una crescita marginale dell’1%.

Il comunicato adotta un tono chiaramente prudente, con alcune frasi che evidenziano la necessità di mitigare le aspettative:

“Nonostante la continua sovraperformance rispetto ai competitor”: Un posizionamento di mercato positivo, che però non riesce a compensare le difficoltà esterne.

“Contesto sfidante” e “debolezza macroeconomica”: Termini che si ripetono e sottolineano la necessità di giustificare i risultati sottotono.

Con il terzo trimestre consecutivo segnato da performance deludenti, è probabile che il mercato reagisca negativamente, come accaduto nelle precedenti trimestrali (Q1: -2,04%, Q2: -2,82%). La gestione ha annunciato un nuovo piano di buyback da 40 milioni di euro, probabilmente per sostenere il titolo (-23% da inizio anno e -41% dai suoi massimi storici), ma ciò potrebbe non bastare per ribaltare il sentiment degli investitori.

Guardando avanti, l’azienda prevede che il contesto macroeconomico rimanga sfavorevole per il resto del 2024. Sebbene il management abbia cercato di mantenere una nota ottimistica per il 2025 e oltre, l’outlook di crescita a bassa singola cifra conferma un approccio prudente.

Questa trimestrale evidenzia come Campari sia intrappolata tra fattori esterni difficili da controllare e sfide interne. Il mercato accoglierà probabilmente con scetticismo le prospettive di miglioramento nel medio termine, aspettando segnali più concreti di ripresa. Con il titolo che scambia sui livelli dell’uscita di Fantacchiotti dalla carica di CEO, è lecito attendersi non solo nuove pressioni, ma forse anche un cambio di rotta.

In conclusione, per Campari il bicchiere sembra ancora mezzo vuoto. Se l’azienda non riuscirà a trovare la giusta ricetta per rilanciare vendite e redditività, il rischio è che gli investitori preferiscano passare ad altri aperitivi più frizzanti.

Oggi i riflettori saranno puntati su Meta, che pesa per il 20,7% nell’ETF XLC e per il 2,56% nell’indice S&P 500. Anche Microsoft sarà sotto osservazione, con un’incidenza del 13,18% nell’ETF XLK e del 6,44% nell’S&P 500. Nel settore sanitario, l’attenzione si concentrerà su Eli Lilly, che rappresenta il 13,11% dell’ETF XLV e l’1,43% dello S&P 500.