Il ritorno trionfante delle “Magnifiche 7” sul palcoscenico finanziario statunitense, dopo una breve assenza, ha scatenato un’esplosione di entusiasmo nei mercati azionari. Nonostante una giornata di negoziazione opaca in Europa e l’attenzione degli investitori rivolta alle prossime mosse della Federal Reserve, le notizie provenienti dal fronte aziendale hanno fornito il necessario impulso per consolidare le posizioni d’acquisto.

Con nove dei 11 settori dell’indice S&P in territorio positivo, i comparti dei servizi di comunicazione, dei beni di consumo discrezionali e della tecnologia hanno guidato la carica. In particolare, Apple e Alphabet hanno registrato notevoli guadagni del 0,6% e del 4,4% rispettivamente, spinti dall’annuncio dell’integrazione del motore di intelligenza artificiale Gemini di Google nell’iPhone di Apple. Questa partnership rafforza la posizione delle due società nel confronto con il dominio di Microsoft, mentre Apple beneficia delle recenti innovazioni presentate da Nvidia per i suoi Vision Pro.

L’annuncio di Nvidia di portare l’Omniverse, una tecnologia avanzata di rendering e elaborazione grafica, sugli Apple Vision Pro, gli occhiali per la realtà aumentata di Apple, ha suscitato grande interesse. Tale collaborazione consentirà agli sviluppatori di sfruttare i potenti data center di Nvidia in tutto il mondo per migliorare le prestazioni delle applicazioni senza compromettere la latenza, aprendo così nuove opportunità nel settore.

Inoltre, durante il GTC 2024, Nvidia ha presentato la sua piattaforma rivoluzionaria, la NVIDIA Blackwell, successore dei processori Hopper, dedicata al celebre statistico afroamericano David Blackwell. Dotata di una potenza di calcolo incredibile e un’efficienza energetica migliorata, questa GPU promette di rivoluzionare il settore dell’intelligenza artificiale. Il suo sistema di connettività avanzato ottimizza il flusso di lavoro e offre prestazioni superiori e una maggiore scalabilità rispetto alle generazioni precedenti.

Con questi importanti sviluppi e l’innovazione continua di Nvidia nel settore dell’hardware e del software per l’intelligenza artificiale, l’azienda si riconferma come leader indiscusso. Il lancio della NVIDIA Blackwell segna un nuovo traguardo nell’evoluzione tecnologica, confermando la posizione di Nvidia come protagonista principale del settore.

Anche Tesla, notevolmente assente dalle performance dell’anno corrente e giunta addirittura all’ultimo posto venerdì scorso tra le performance YTD dello S&P 500, ha mostrato una sorprendente impennata del 6,3%. Questo balzo è avvenuto dopo l’annuncio dell’aumento dei prezzi dei suoi veicoli elettrici Model Y in alcuni Paesi europei e negli Stati Uniti.

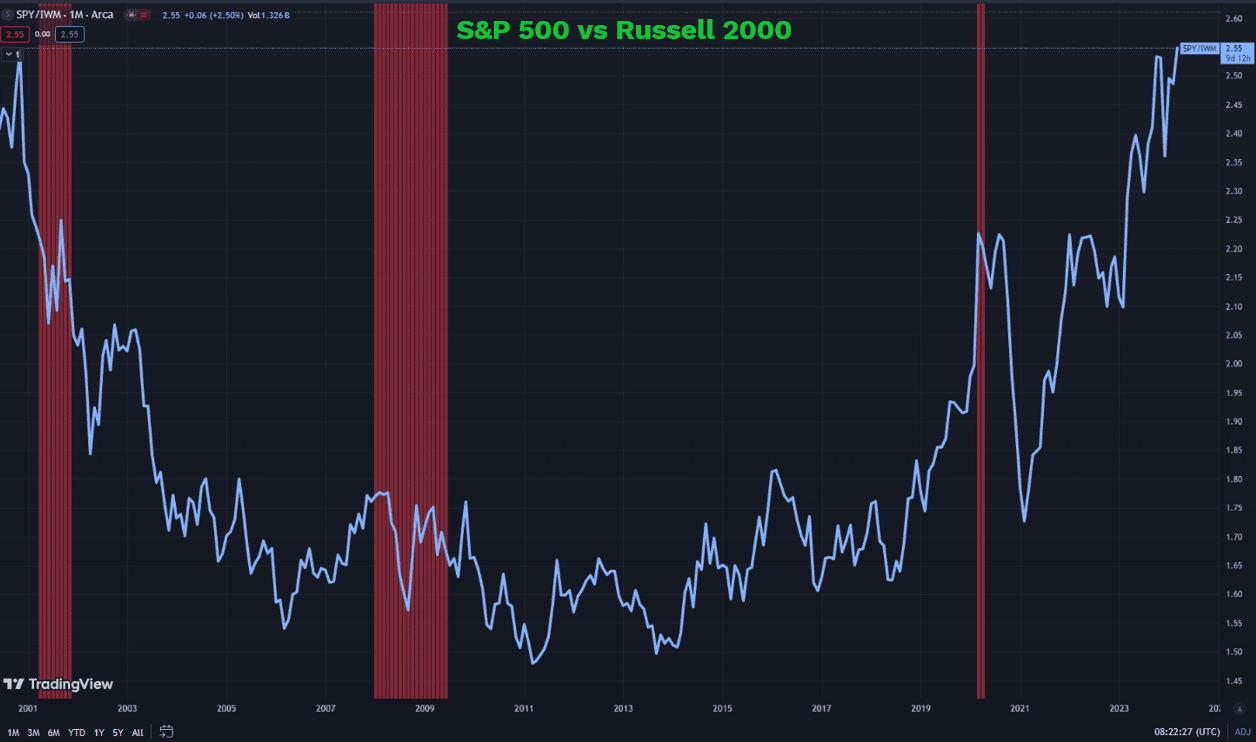

Nell’attuale panorama finanziario, emerge una dinamica affascinante che evidenzia una disparità di atteggiamenti tra gli investitori nei confronti delle grandi e delle piccole capitalizzazioni tecnologiche. Mentre l’attenzione e l’entusiasmo sono ampiamente diretti verso le società di grandi dimensioni orientate all’intelligenza artificiale, si nota un fenomeno opposto nelle piccole capitalizzazioni. Le grandi società tecnologiche, spesso considerate pietre miliari nell’ambito dell’intelligenza artificiale, attirano l’interesse degli investitori nonostante le valutazioni apparentemente elevate. Tuttavia, gli investitori esitano a sottopesare queste società dopo un periodo di crescita costante, riflettendo una certa cautela nei confronti delle correzioni di prezzo. D’altra parte, le piccole capitalizzazioni sembrano offrire un potenziale di valore interessante, essendo considerate più accessibili in termini di valutazione. Tuttavia, il timore di sovrastimare queste società persiste a causa delle prestazioni deludenti nel recente passato. Questa discrepanza nel sentiment degli investitori mette in evidenza le sfide e le opportunità che caratterizzano entrambe le categorie di investimento. Mentre le grandi capitalizzazioni tecnologiche rappresentano stabilità e innovazione consolidate, le piccole capitalizzazioni offrono spazio per la crescita e la scoperta di nuovi talenti.

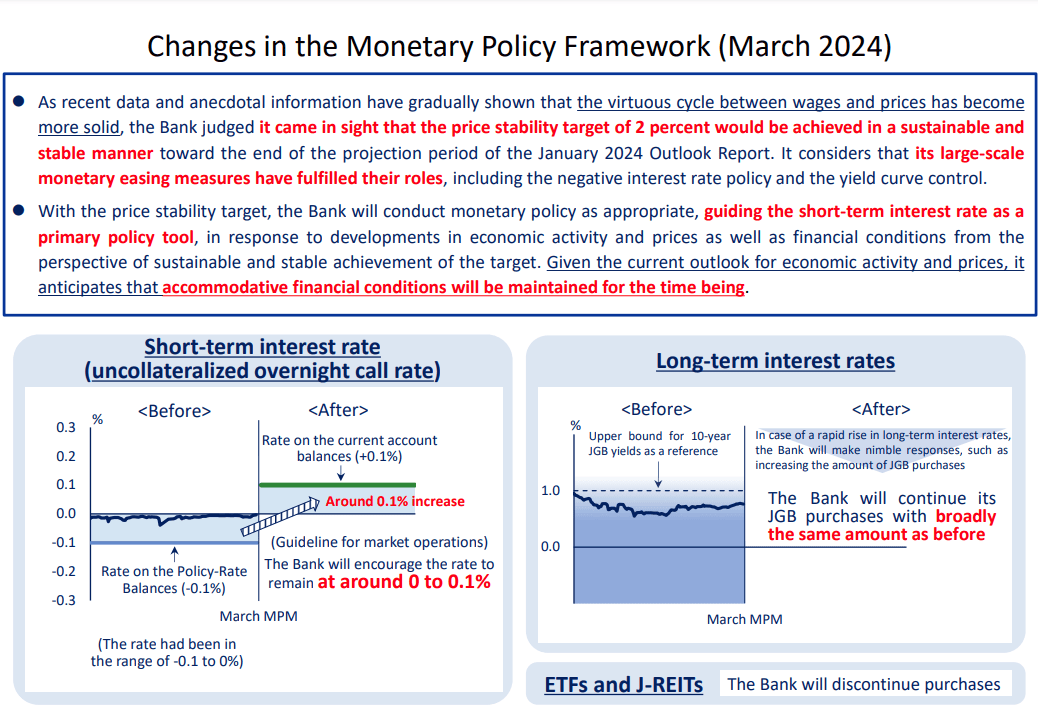

La decisione storica della Bank of Japan (BoJ) di cambiare la sua politica monetaria è stata al centro dell’attenzione oggi. Dopo 17 anni, la BoJ ha annunciato significativi cambiamenti, fissando il tasso overnight call come nuovo tasso di politica monetaria, ponendo così fine all’era dei tassi di interesse negativi e terminando ufficialmente il controllo della curva dei rendimenti. Tuttavia, la BoJ ha confermato che continuerà ad acquistare titoli di stato giapponesi (JGB) a un ritmo costante e reagirà prontamente a eventuali aumenti rapidi dei tassi.

La decisione, presa con una maggioranza di 7 voti a 2, rifletteva alcune preoccupazioni riguardo alla necessità di monitorare ulteriormente i dati sui salari delle imprese più piccole, che rappresentavano il principale argomento per un eventuale posticipo della decisione fino ad aprile. Nonostante tali cambiamenti fossero attesi, la reazione del mercato è stata moderata, con l’USD/JPY in rialzo e il rendimento del JGB a 10 anni in calo, data la conferma degli acquisti della banca centrale. Questo avviene in un contesto in cui l’inflazione sta gradualmente tornando nel paese, con il sindacato più grande del Giappone che ha annunciato il più grande aumento salariale annuale degli ultimi tre decenni la scorsa settimana.

È certamente interessante osservare come in questi 17 anni di assenza di rialzi dei tassi in Giappone, il panorama economico sia cambiato significativamente. Considerando che l’ultima volta che la Banca del Giappone ha aumentato i tassi è stato nel lontano 2007, e che il tasso di riferimento è rimasto negativo per 8 anni, ci sono stati diversi sviluppi rilevanti. Durante questo periodo, l’inflazione complessiva è stata in media dello 0,61%, mentre la crescita del PIL è stata piuttosto modesta, con una media dello 0,13%. Questi tassi di crescita relativamente bassi possono essere interpretati come una sfida per l’economia giapponese nel generare una crescita sostenibile. Parallelamente, il debito pubblico lordo del Giappone, in rapporto al PIL, è aumentato significativamente, salendo di 90 punti percentuali dal 173% al 263%. Questo aumento evidenzia le sfide legate alla gestione del debito pubblico e alla sostenibilità fiscale nel lungo periodo. Inoltre, la quota di titoli di Stato detenuti dalla banca centrale è salita dal 10% al 48% nel corso di questi anni. Questo indica un maggiore coinvolgimento della Banca del Giappone nell’acquisto di titoli di stato, come parte delle sue politiche di stimolo monetario volte a sostenere l’economia e ad aumentare l’inflazione.

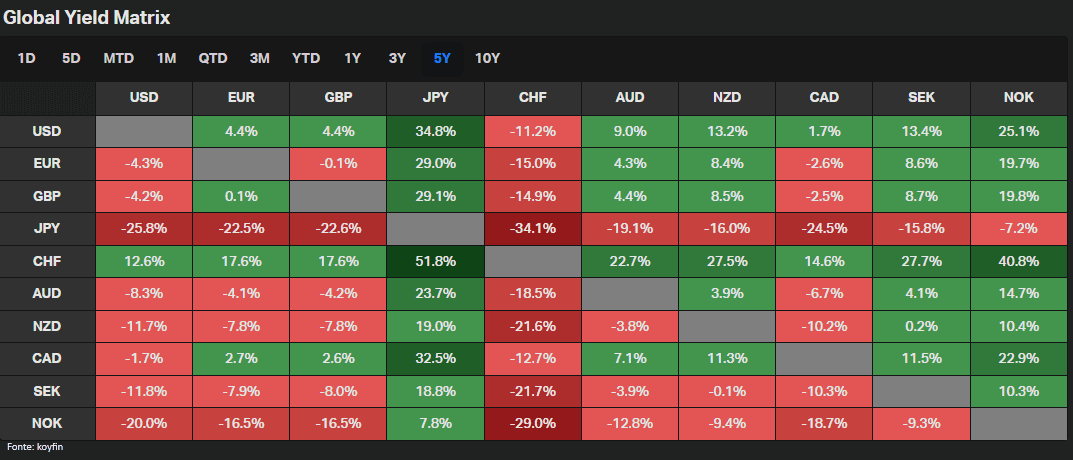

Infine, i mercati azionari hanno goduto degli acquisti di ETF da parte della banca centrale, ma soprattutto della situazione della valuta, che negli ultimi 5 anni ha subito una costante svalutazione rispetto alle principali valute globali, favorendo le aziende giapponesi dedite all’export. In particolare, lo yen ha perso circa il 25% del suo valore rispetto al dollaro e circa il 22% rispetto all’euro e al franco svizzero. Questo deprezzamento della valuta nazionale rappresenta un vantaggio competitivo significativo per un’economia prevalentemente orientata all’export come quella del Giappone. Aziende giapponesi come Toyota, Sony, Tokyo Electron, Nintendo, Yamaha Motor, Fuji e molte altre hanno tratto vantaggio da questa situazione, poiché rende i loro prodotti più competitivi sui mercati internazionali. Sebbene il deprezzamento della valuta nazionale possa avere effetti negativi a livello domestico, ha invece prodotto effetti opposti sui mercati azionari e su molte aziende. Non a caso l’indice Nikkei ha registrato un nuovo massimo storico, superando il massimo del 1989, dimostrando il beneficio che le aziende giapponesi hanno tratto da questa dinamica valutaria.