La prima seduta del mese e della settimana si chiude in rialzo, sfidando un contesto dominato da incertezze economiche e politiche. Nonostante i venti contrari, come lo “tsunami Stellantis” tra Italia e Francia (senza dimenticare Amsterdam, dove Exor è scambiato sull’indice locale), l’instabilità politica in Francia, gli scioperi in Germania e i continui segnali di rallentamento provenienti dall’attività manifatturiera di Eurozona e Regno Unito, il mercato ha reagito positivamente.

A fare la differenza sono state le grandi capitalizzazioni, che in momenti di incertezza come questo hanno mostrato tutta la loro importanza, dopo essere rimaste ai margini di molte sedute recenti. Nel settore farmaceutico, Novo Nordisk (+2,44%) e Roche (+0,27%) hanno dato un contributo significativo. Il comparto del lusso ha brillato grazie a LVMH (+2,30%), Hermès (+4,75%) così come in Spagna Inditex (+2,87%) ha sostenuto l’indice locale. Nella tecnologia si sono distinte SAP (+2,73%) e ASML (+0,87%). Anche i consumi difensivi hanno offerto supporto con Nestlé (+0,16%). Infine, in Italia, Ferrari, Enel, Intesa Sanpaolo e Unicredit hanno dato una spinta fondamentale a Piazza Affari, consolidando il risultato positivo della giornata nonostante il -6.30% di Stellantis. Diversa la dinamica in Germania, dove il DAX (che già a novembre aveva mostrato una forza relativa nei confronti delle altre principali piazza europee non di poco conto) ha raggiunto un nuovo massimo storico sopra i 19.920 punti, con un rialzo dell’1,5%. Questo risultato, che sottolinea il crescente disallineamento tra economia reale e mercato finanziario, è stato trainato da performance brillanti di titoli come Adidas (+3,7%), SAP (+2,2%), Siemens (+2,1%), Airbus (+1,7%), Allianz (+1,4%) e Deutsche Telekom (+0,4%). Anche Volkswagen ha mostrato una sorprendente resilienza, limitando le perdite a un marginale -0,2%, nonostante le incertezze legate a Stellantis e gli scioperi che hanno colpito ieri nove dei suoi stabilimenti.

In Francia, il Primo Ministro Michel Barnier ha invocato l’articolo 49.3 della Costituzione, uno strumento che consente al governo di approvare una legge sulla previdenza sociale senza passare dal voto parlamentare, a patto che riesca a superare un successivo voto di sfiducia. La decisione ha suscitato una forte reazione politica, con il Rassemblement National di Marine Le Pen e la France Insoumise dell’estrema sinistra di Mélenchon che hanno presentato mozioni di sfiducia per sfidare la stabilità dell’esecutivo.

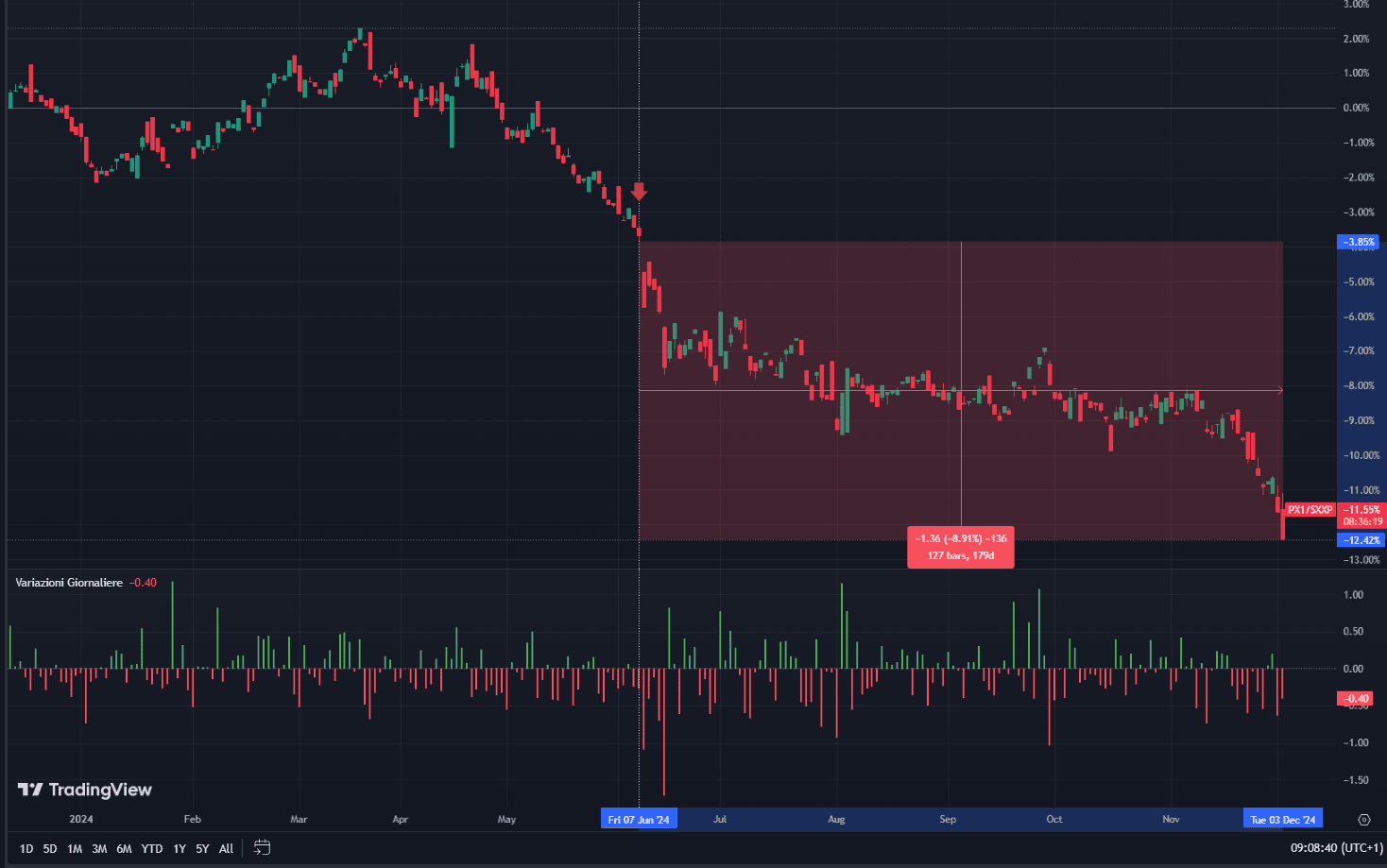

Sul fronte dei mercati, questa instabilità politica ha avuto un impatto diretto sui titoli di Stato francesi. I rendimenti dei decennali sono saliti al 2,9%, ampliando lo spread rispetto ai Bund tedeschi a 86 punti base. Questo livello di spread, superiore a quello spagnolo e paragonabile a quello greco (pur rimanendo inferiore a quello italiano), segnala le crescenti preoccupazioni degli investitori riguardo alla stabilità politica della Francia. Dalla crisi politica esplosa con le elezioni europee del 10 giugno, culminate in un “terremoto” politico e nella decisione di Macron di indire nuove elezioni, il mercato azionario francese ha sofferto visibilmente. Il differenziale di performance tra il CAC 40 e lo Stoxx 600 si è ampliato significativamente, con una sottoperformance di circa il 9% registrata nel periodo successivo.

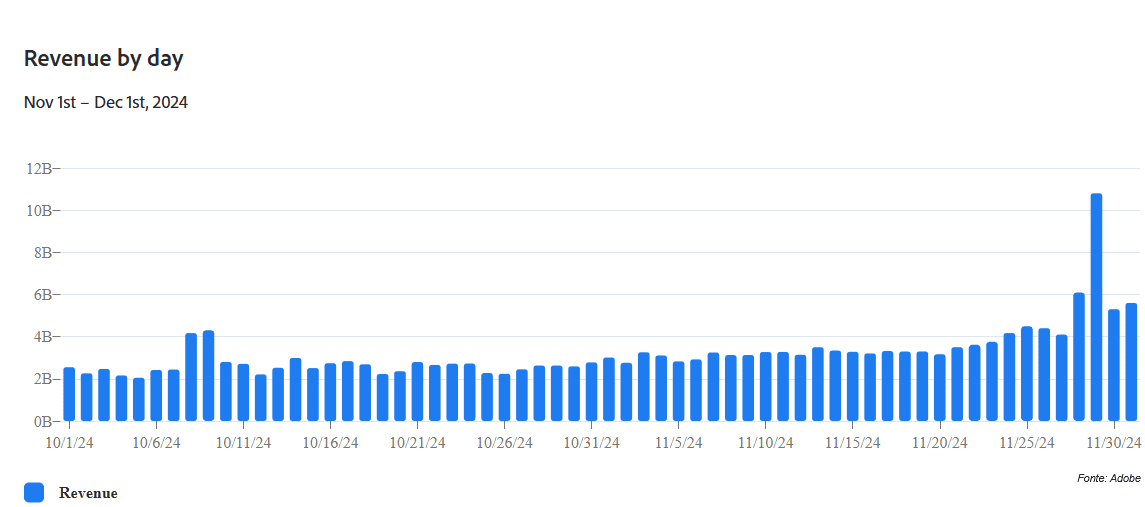

Seduta di rialzi anche negli Stati Uniti, dove S&P 500 e Nasdaq registrano nuovi massimi storici. Come in Europa, le Big hanno trainato il mercato, con Apple che ha toccato un nuovo massimo storico. La fine dei cinque giorni di shopping sfrenato, dal Thanksgiving al Cyber Monday, ha visto ieri i settori della comunicazione, della tecnologia e dei beni di consumo discrezionali al centro dell’attenzione, con Amazon.com in crescita dell’1,4% nel giorno di shopping online più importante dell’anno. I dati Adobe di revenue giornaliera evidenziano un picco significativo il 29 novembre (Black Friday), mostrando una crescita progressiva spinta dai volumi record generati dalle promozioni del Black Friday e del Cyber Monday. Numeri che sottolineano l’impatto sempre più rilevante di queste giornate di sconti sui bilanci delle grandi società, che continuano a beneficiare di una forte domanda nei settori chiave.

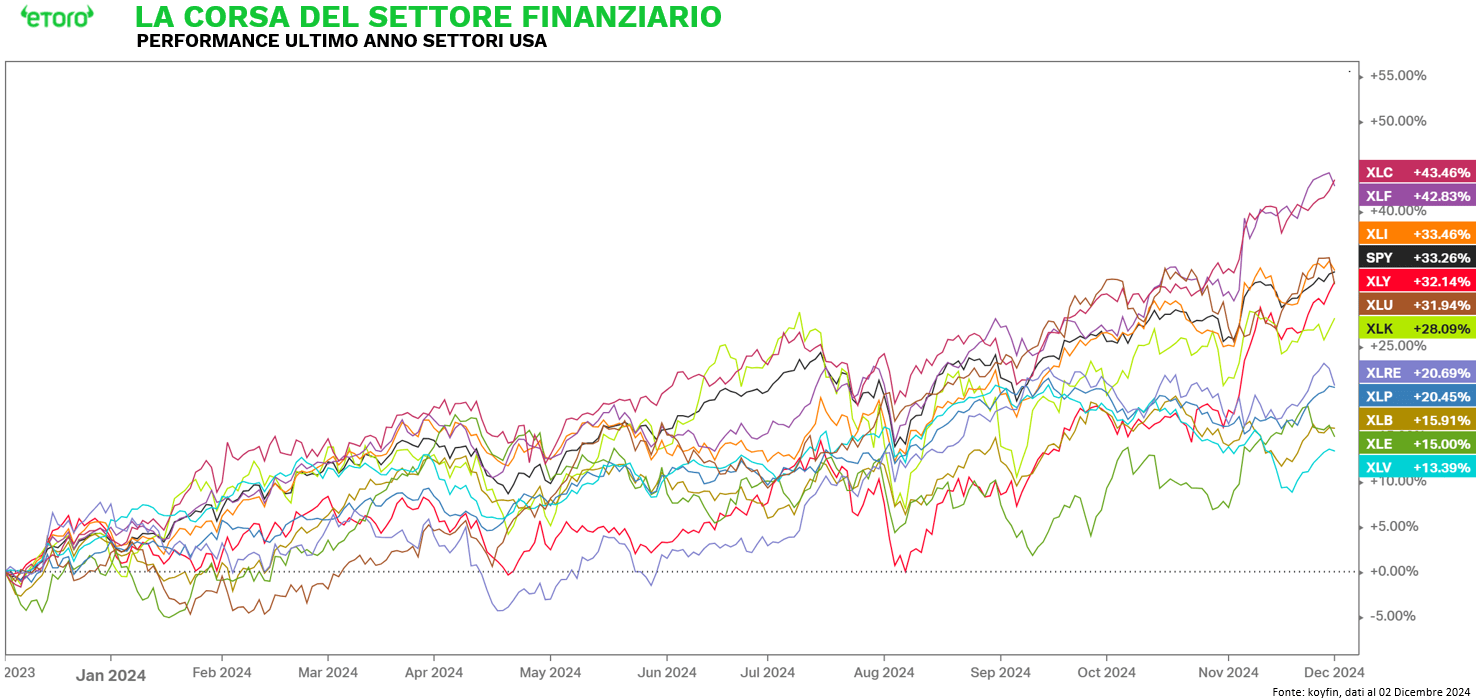

Nonostante i rally degli indici di ieri siano stati trainati principalmente dai settori tecnologico e dei servizi di comunicazione, dominati dalle mega-cap, la maggior parte dei settori dell’S&P 500 ha chiuso in calo. Solo 3 su 11 hanno registrato guadagni, mentre 8 sono scesi. I settori più sensibili ai tassi di interesse, come il real estate e le utility, hanno subito le perdite più consistenti, riflettendo probabilmente i timori legati alla politica monetaria o uno spostamento degli investitori verso un approccio più “risk-on”, lontano dalle aree difensive. Tuttavia, un segnale positivo emerge dall’ampiezza di mercato: il 74% delle azioni dell’S&P 500 è ora scambiato sopra la propria media mobile a 200 giorni, un indicatore di forza più diffusa tra i settori. A guidare questa tendenza c’è il settore finanziario, con il 97% delle sue azioni sopra la media mobile a lungo termine. In questo contesto, il comparto finanziario si sta silenziosamente affermando come un potenziale leader settoriale, competendo con il dinamico settore della comunicazione.

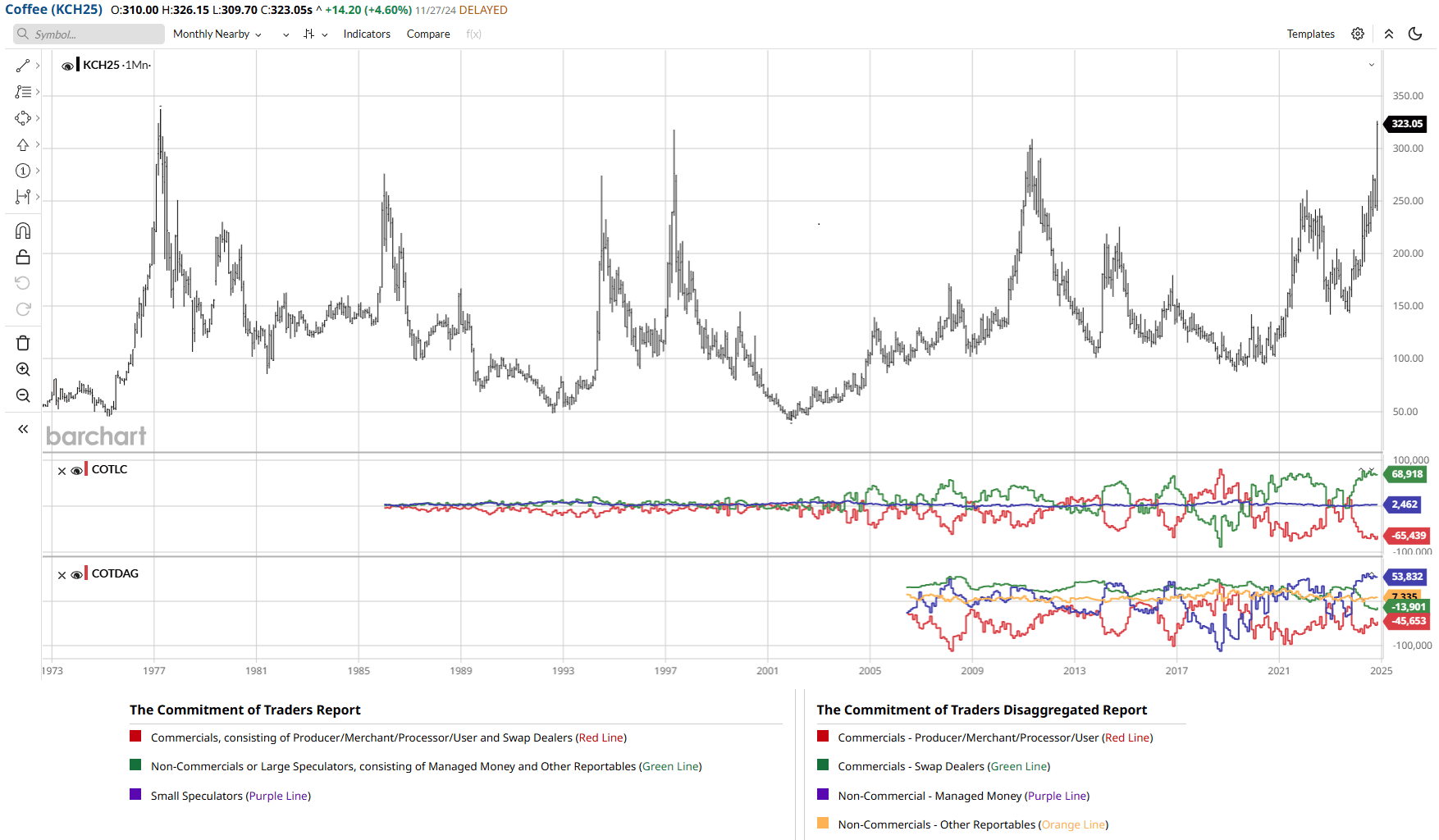

Sul fronte delle materie prime, spicca la forte correzione dei prezzi del caffè, che ieri hanno registrato un calo di circa il 7%, segnando la peggior flessione giornaliera dal 29 luglio 2021. Dopo aver toccato massimi storici e accumulato un impressionante +55% dall’inizio dell’anno, i prezzi hanno subito un brusco ridimensionamento, evidenziando una chiara disconnessione tra le dinamiche speculative e i fondamentali di mercato.

Come già anticipato nel Daily del 29 novembre scorso, le pressioni speculative sul caffè avevano raggiunto livelli insostenibili, e questa correzione potrebbe rappresentare un necessario riequilibrio verso valutazioni più in linea con i fattori reali. I dati del Commitment of Traders (COT) confermano questa ipotesi, evidenziando una netta divergenza tra le posizioni dei grandi speculatori e quelle degli hedgers. I primi (linea verde nel secondo grafico) hanno accumulato posizioni lunghe nette ai massimi, riflettendo forti aspettative rialziste, mentre i produttori e trasformatori (Commercials, linea rossa) si sono posizionati in modo nettamente corto, cercando di proteggersi da un imminente rischio di correzione. Una divergenza che, come visto ieri, ha trovato il suo naturale sbocco sul mercato.