Martedì i mercati azionari hanno affrontato un primo serio ostacolo, ma senza subire gravi scossoni. Da un lato, i dati macroeconomici hanno fornito segnali contrastanti, dall’altro le trimestrali hanno lasciato più dubbi che certezze. Questo ha portato a un umore altalenante tra gli investitori, divisi tra euforia per i nuovi massimi raggiunti e il timore di vertigini legate a valutazioni elevate e quotazioni su massimi storici.

La pressione in vendita si è concentrata soprattutto sulle grandi aziende, facendo arretrare lo S&P 500 tradizionale. Tuttavia, l’indice equiponderato S&P 500, che considera ogni titolo con lo stesso peso indipendentemente dalla capitalizzazione, ha registrato una flessione più contenuta, circa la metà rispetto allo S&P 500. Se i big di Wall Street hanno tirato il freno, le small cap hanno invece preso una direzione opposta. Il Russell 2000 ha chiuso con un piccolo progresso dello 0,05%, dimostrando una tenuta che potrebbe riflettere il calo dei rendimenti dei Treasury. Questo ha dato una spinta ai settori più difensivi e sensibili ai tassi, come immobiliare, utility e beni di consumo di base (ieri leader settoriali a Wall Street). Anche il settore finanziario ha contribuito al risultato positivo del Russell, sostenuto dai solidi utili bancari riportati nelle ultime sessioni. Il peso rilevante del comparto finanziario all’interno dell’indice ha fatto da traino, compensando parzialmente il rallentamento dei grandi titoli.

Il crollo tecnologico e l’effetto chip su S&P 500 e Nasdaq

La vera pressione ribassista è ieri venuta dal settore tecnologico, che ha pesato sia sul S&P 500 che sul Nasdaq 100. Lo S&P 500 ha chiuso in calo dello 0,78%, con il comparto tecnologico, che rappresenta circa il 32% dell’indice, in discesa del 2,12%. Questo ha inciso per ben 61 punti base sul ribasso complessivo del paniere.

Una parte significativa delle perdite è venuta dal comparto dei chip. Dapprima Bloomberg ha riportato che l’amministrazione Biden starebbe discutendo la possibilità di imporre ulteriori restrizioni alle vendite di chip avanzati di intelligenza artificiale sul mercato nazionale. Le vendite hanno poi subito un’accelerazione dopo che ASML Holding, il più grande produttore europeo di tecnologia per semiconduttori, ha prematuramente condiviso risultati trimestrali deludenti.

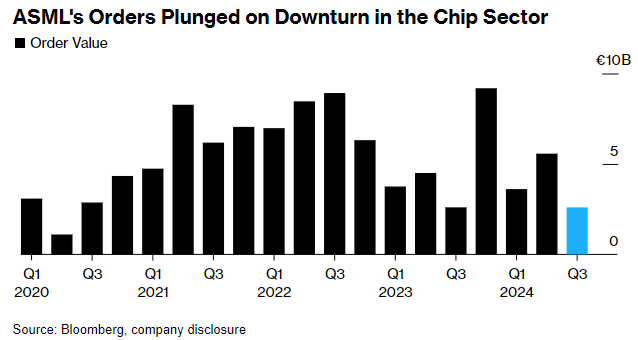

ASML, che produce macchine litografiche ultraviolette estreme (EUV) essenziali per la produzione di chip avanzati, ha subito una pesante flessione del 15%, bruciando 48,7 miliardi di euro in capitalizzazione di mercato. Questo crollo ha riportato il valore della società sotto i 300 miliardi di euro. Sebbene ASML abbia riportato ricavi record di 7,5 miliardi di euro e utili di 2,1 miliardi di euro, gli ordini sono crollati a 2,6 miliardi di euro, meno della metà delle aspettative. L’azienda ha anche rivisto al ribasso le previsioni per il 2025, il che ha preoccupato ulteriormente gli investitori. La crescita più lenta sembra legata al rallentamento di Intel e Samsung nella costruzione di nuove fabbriche, oltre alle incertezze riguardanti il mercato cinese, che rimane il più grande per l’azienda olandese.

Il Chief Financial Officer di ASML, Roger Dassen, ha affermato che la solidità della domanda di intelligenza artificiale rimane, ma ha avvertito che le vendite in Cina diminuiranno significativamente nel 2024, passando da quasi la metà dei ricavi del terzo trimestre a circa il 20% l’anno prossimo. Cina quindi sempre nodo centrale delle preoccupazioni.

Nella tecnologia statunitense, Nvidia si è confermata la peggiore contribuente al ribasso dell’S&P 500, con una perdita di 33 punti base, mentre Apple è stata l’unica tra i big tech a fornire un piccolo supporto, con un contributo positivo di 8 punti base. KLA ha guidato i ribassi del settore con una perdita del 14,7%.

Walgreens: rally post-utili, ma resta tra i peggiori dell’anno

In mezzo ai ribassi tecnologici, Walgreens Boots Alliance (WBA) ha registrato uno dei maggiori rialzi della giornata, con un balzo del 15,78%, il più grande rally post-utili nella storia dell’azienda e il secondo miglior guadagno giornaliero di sempre. Tuttavia, il titolo rimane uno dei peggiori performer del 2024, con un calo del 58% da inizio anno. La catena di farmacie al dettaglio ha riportato utili del terzo trimestre superiori alle stime degli analisti, accompagnati dall’annuncio della chiusura di 1.200 negozi nei prossimi tre anni per aumentare la redditività. Walgreens è stata sostituita da Amazon nell’indice Dow Jones a febbraio, riflettendo il difficile percorso della società negli ultimi anni. Il guadagno di ieri è stato il più grande dalla pubblicazione degli utili e riflette il tentativo di riposizionare l’azienda dopo un periodo turbolento.

Banche in crescita: Goldman Sachs, Bank of America e Citigroup superano le aspettative

Prima del crollo tecnologico, i titoli bancari erano al centro dell’attenzione. I risultati di Goldman Sachs, Bank of America e Citigroup hanno superato le aspettative degli analisti, continuando una stagione di utili positivi per il comparto finanziario. Bank of America ha riportato un calo su base annua del reddito netto da interessi (NII), ma ha visto un aumento sequenziale nel terzo trimestre. Inoltre, la banca ha riferito di avere un bilancio solido, con un aumento di depositi e prestiti. I ricavi sono cresciuti nel trading a reddito fisso e azionario.Goldman Sachs ha beneficiato di risultati solidi nel trading e nell’investment banking, con guadagni significativi nella sottoscrizione di azioni e obbligazioni. Questo potrebbe essere un segnale che la debolezza nelle attività di sottoscrizione, causata dai tassi elevati, potrebbe essere in via di risoluzione. Citigroup ha riportato una crescita in tutte le sue divisioni, con prestiti e depositi in aumento e un calo delle spese operative.

LVMH delude: lusso sotto pressione con la Cina ancora debole

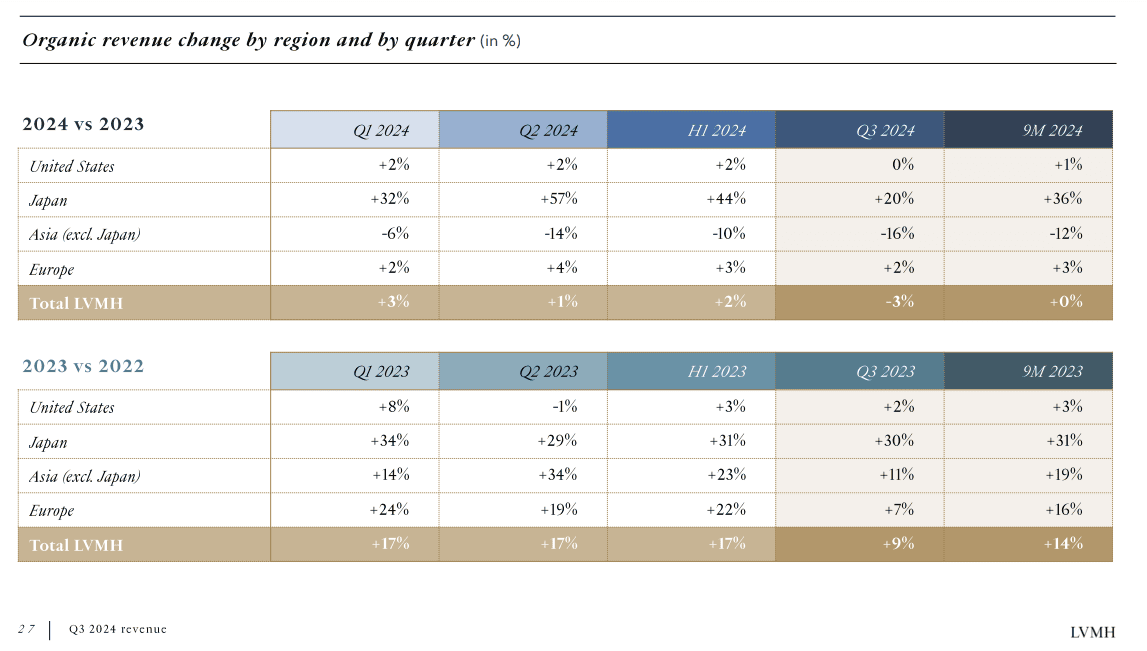

Dopo il crollo di ASML, che ha bruciato quasi 50 miliardi di euro in capitalizzazione, un’altra grande azienda europea si prepara a lasciare un segno negativo sui mercati: LVMH. La seconda maggiore azienda europea per valore, e leader indiscusso del comparto del lusso, ha ieri (a chiusura dei mercati) deluso le aspettative degli investitori. Nel terzo trimestre, la crescita del giro d’affari di LVMH è diventata negativa, con un calo del -3%, rispetto al +3% del primo trimestre e al +1% del secondo trimestre. I primi nove mesi dell’anno mostrano una crescita complessiva piatta, con la tendenza negativa che si è rafforzata.

Il fattore chiave di questa flessione è stato il calo della domanda cinese. Le vendite di LVMH in Asia, escluso il Giappone, sono diminuite del 16% rispetto allo stesso periodo dell’anno precedente. Questo segnale è particolarmente preoccupante per il gruppo, che ha beneficiato negli ultimi anni di una domanda in forte crescita proveniente proprio dalla Cina, uno dei mercati più strategici per il settore del lusso.

Durante il primo trimestre del 2024, l’amministratore delegato di LVMH aveva già dichiarato che “la crescita non deve essere un obiettivo a tutti i costi”, ovvero “Sono molto contento di poter rallentare. La crescita non è – e non deve essere – un obiettivo. L’obiettivo è la desiderabilità”. Tuttavia, queste parole non sembrano allinearsi con la visione degli investitori, che invece valutano la società sulla base di numeri concreti e aspettative di crescita futura.

La divisione moda e pelletteria di LVMH, che include marchi di prestigio come Louis Vuitton e Dior, ha registrato una flessione del 5% nel terzo trimestre. Questo comparto rappresenta quasi la metà delle vendite del gruppo e, di conseguenza, il calo ha avuto un impatto significativo sulle performance complessive. Anche altre divisioni, come gioielli e orologi, così come quella di vini e liquori (il quale sarà in futuro appesantita da nuovi dazi), hanno registrato una contrazione delle vendite durante il terzo trimestre .

Il rallentamento di LVMH è emblematico di una situazione più ampia. Il settore del lusso ha vissuto un anno difficile, e la mancanza di stimoli provenienti dal mercato cinese non fa altro che aggravare una situazione già delicata. La debolezza generale, con solo poche società in positivo nel settore, suggerisce che le pressioni ribassiste potrebbero intensificarsi. Con numerose aziende del comparto pronte a pubblicare i propri risultati, gli investitori restano cauti.

Pressioni macroeconomiche

Sul fronte macroeconomico, le notizie provenienti dalla Cina continuano a pesare sui mercati. La crescita delle esportazioni è scesa bruscamente al 2,4% su base annua rispetto all’8,7% di agosto, un dato ben al di sotto della previsione di consenso del 6%. Allo stesso tempo, la crescita del credito è rimasta debole, segnalando una fragilità che non accenna a migliorare. Insieme alla bassa inflazione core di settembre, questi dati mettono in evidenza la necessità di ulteriori stimoli da parte del governo cinese per sostenere l’economia.

La sessione europea ha mostrato segnali di incertezza, in particolare in Germania, dove l’indice ZEW di ottobre ha indicato una situazione economica attuale ancora in deterioramento. Il punteggio è sceso a -86,9 rispetto a -84,5 di settembre, suggerendo una debolezza persistente nell’economia tedesca. Tuttavia, le aspettative future sono migliorate, passando da 3,6 a 13,1. Nonostante ciò, la Germania sembra destinata a una contrazione del PIL nel terzo trimestre e una crescita debole anche nel quarto trimestre. Il rapporto ZEW suggerisce che una ripresa potrebbe materializzarsi solo nel 2024, grazie a un allentamento delle condizioni finanziarie e a un miglioramento del commercio globale, che potrebbero dare un impulso alla produzione manifatturiera.

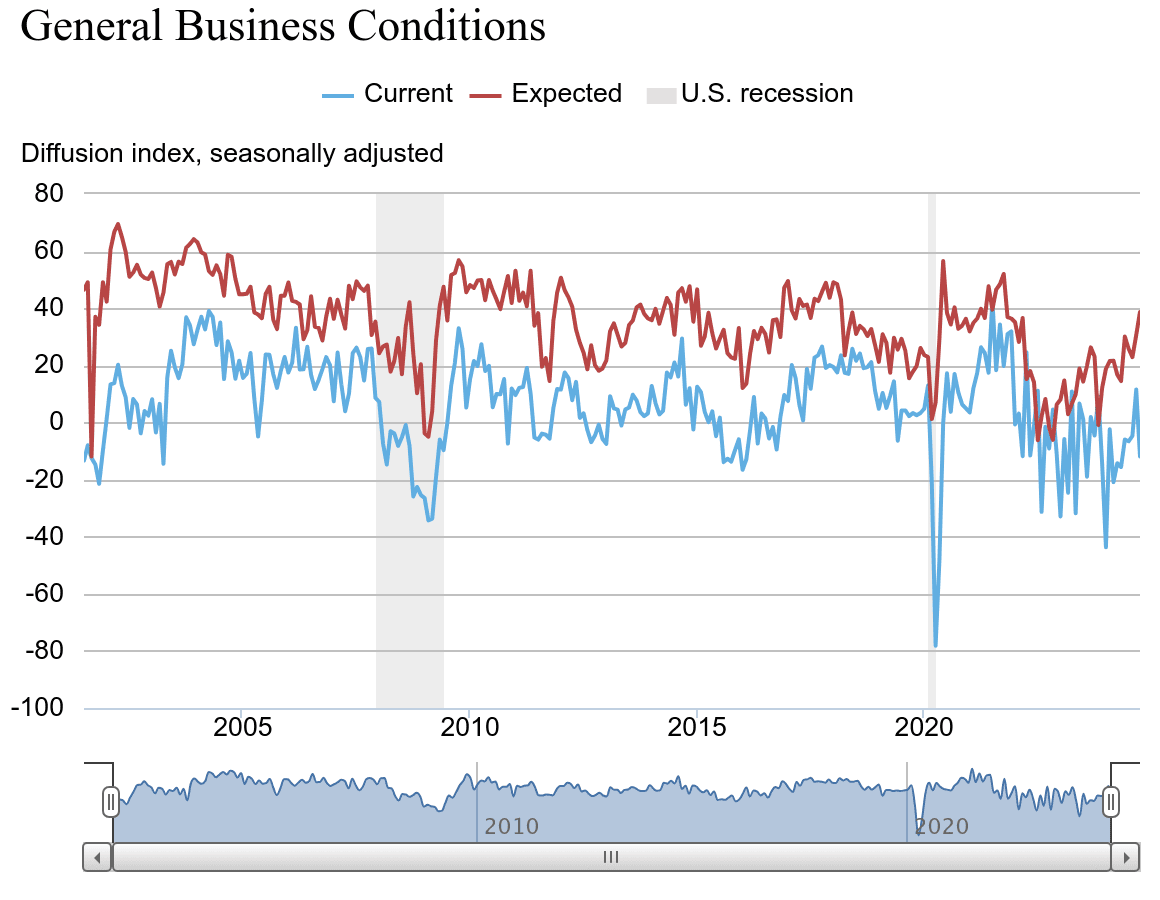

Negli Stati Uniti, l’indice Empire State Manufacturing di ottobre, che misura il clima manifatturiero nello Stato di New York, è stato nettamente peggiore del previsto, con una lettura di -11,9, il valore più basso da maggio. Gli analisti si aspettavano una cifra di 3,8, in calo rispetto all’11,5 del mese precedente. Una lettura sotto lo zero segnala una contrazione, indicando che il settore manifatturiero sta affrontando una fase difficile. Tuttavia, c’è una nota positiva: le prospettive a sei mesi sono migliorate, raggiungendo il massimo degli ultimi tre anni. Anche i numeri sull’occupazione si sono rivelati solidi, offrendo un raggio di speranza per una ripresa futura.

Nell’area euro, i dati sono stati altrettanto contrastanti. Da un lato, l’inflazione dei vari paesi ha mostrato un calo, segnalando un percorso verso il ribasso, che potrebbe ridurre la pressione sulla Banca Centrale Europea per ulteriori rialzi dei tassi. Dall’altro lato, l’indagine trimestrale sui prestiti bancari del terzo trimestre condotta dalla BCE ha rivelato che, dopo due anni di inasprimento, gli standard di credito per le aziende sono rimasti invariati, un segnale che potrebbe indicare una stabilizzazione.

Per quanto riguarda il settore immobiliare, le condizioni di credito si sono allentate, con un rimbalzo della domanda di prestiti immobiliari grazie alle aspettative di un taglio dei tassi e al miglioramento delle prospettive di mercato. Al contrario, gli standard per il credito al consumo si sono inaspriti. Nonostante le condizioni di credito rimangano complessivamente rigide, l’allentamento osservato suggerisce che potremmo assistere a una debole crescita a breve termine, con una prospettiva più ottimistica per il 2024. Questo scenario ha sostenuto il settore immobiliare, in particolare i REIT europei, che hanno beneficiato di queste dinamiche.