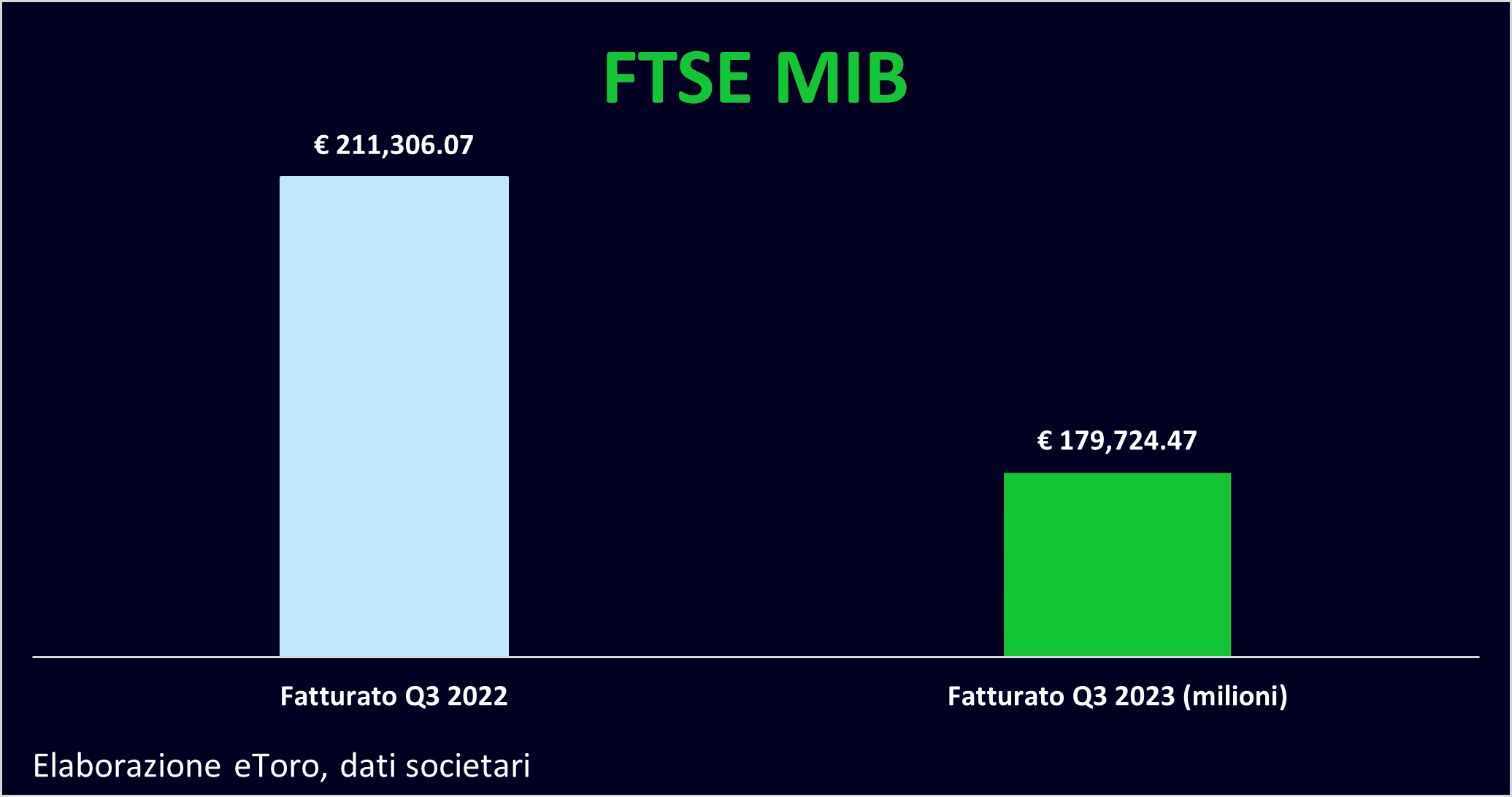

Con Generali si è abbassato venerdì il sipario sulla stagione delle trimestrali per il FTSE MIB relativa al terzo trimestre 2023. I dati hanno mostrato un giro d’affari per il trimestre di circa €179.724 milioni, un calo del 14,95% rispetto allo stesso periodo del 2022, penalizzati dai ribassi del fatturato delle grandi aziende, Eni (-40%) ed Enel (-43%).

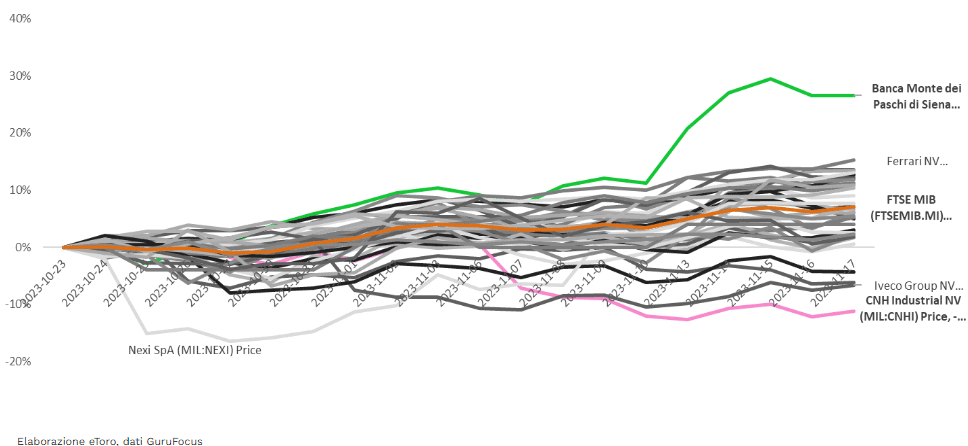

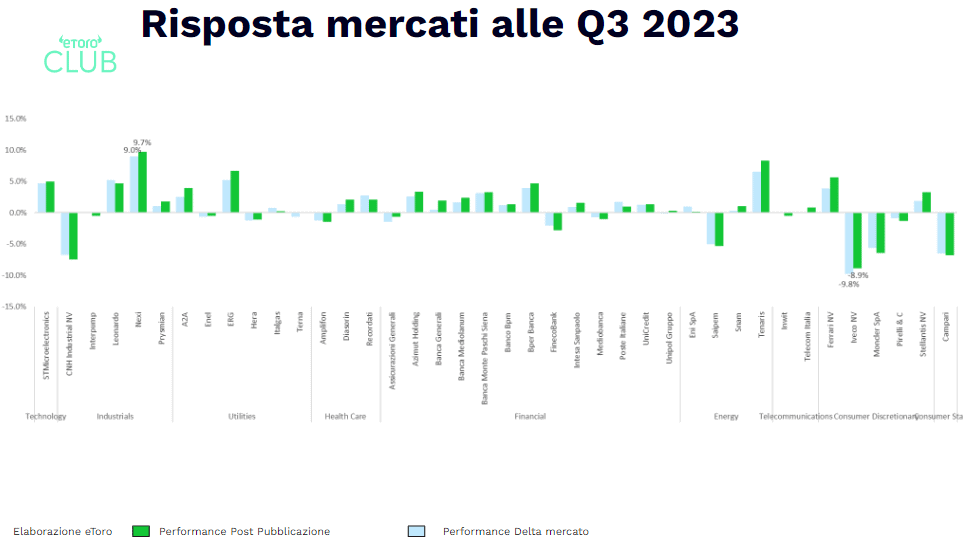

Il settore delle Utilities ha registrato la maggiore contrazione dei ricavi, influenzato principalmente dal declino dei prezzi dell’energia, mentre il settore finanziario ha segnato la maggiore crescita grazie a margini d’interesse in aumento. Tuttavia, il settore sanitario ha registrato la maggiore diminuzione degli utili (-32%), con Amplifon, Diasorin e Recordati a segnalare dati in ribasso. Inoltre, il settore finanziario ha guidato le revisioni al rialzo degli obiettivi/guidance, con ben 7 istituti bancari a rivedere al rialzo le stime, seguito dai beni discrezionali (Ferrari, Iveco e Pirelli) e dalle Utilities (A2A, Enel ed Erg). Banca Monte dei Paschi di Siena ha segnato la miglior performance in borsa durante il periodo considerato (dalla prima pubblicazione all’ultima), con un incremento di circa il 30%,

mentre Iveco e Nexi hanno rispettivamente riportato la peggiore e la migliore performance relativa rispetto al FTSE MIB nella prima seduta di contrattazione post pubblicazione.

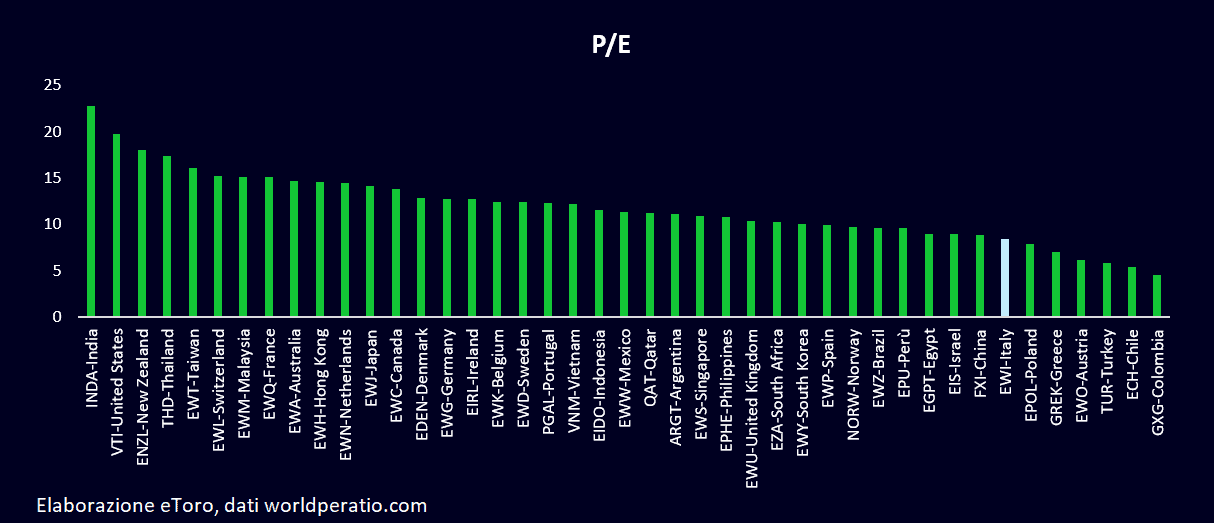

Il listino milanese continua, inoltre, a beneficiare di valutazioni relativamente economiche rispetto ad altri mercati, con un rapporto P/E nettamente inferiore rispetto ai principali listini globali.

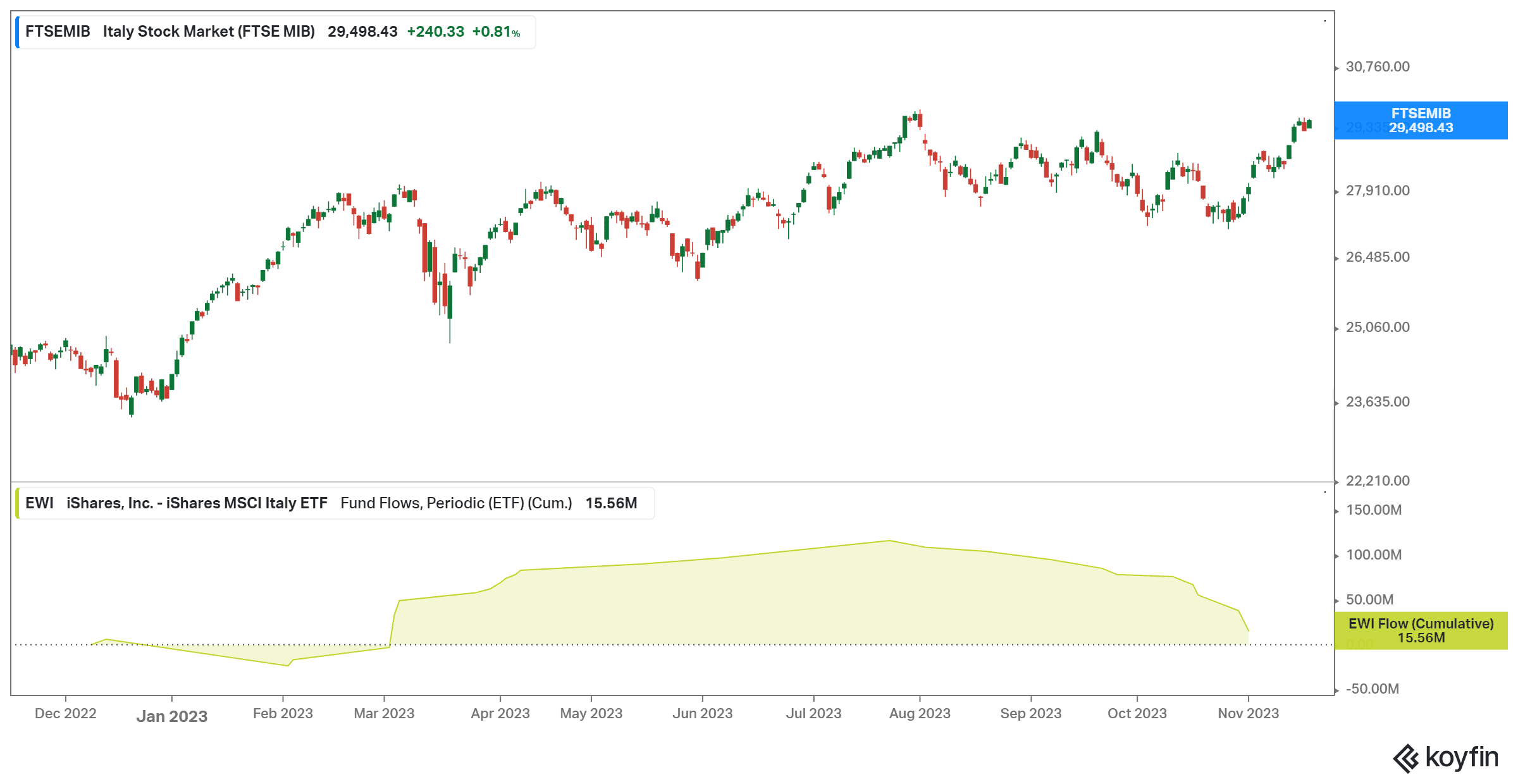

Con l’upgrade del giudizio da parte della temuta agenzia di rating americana Moody’s, effettuato venerdì a chiusura dei mercati, la resistenza dell’area dei 30 mila punti potrebbe essere nuovamente testata. Queste quotazioni mancano nel listino dal 2008. Nel frattempo, l’ETF iShares MSCI Italy EWI, nonostante abbia beneficiato di decisi flussi in entrata durante l’anno, inizia a mostrare segnali di rallentamento.

Le azioni globali hanno chiuso la scorsa settimana in progresso. L’indice VIX è sceso del 40%, dai circa 23 punti a poco meno di 14 negli ultimi 25 giorni, raccontando la storia della diminuzione della paura dell’inflazione e delle banche centrali in modo più rapido di quanto previsto. Dopo che l’inflazione core ha toccato il livello più basso in oltre due anni, i mercati si sono affrettati a rivedere il possibile percorso sui tassi della FED, azzerando quasi le possibilità di nuovi rialzi e iniziando a scontare un inizio anticipato di tagli dei tassi. Il rendimento dei titoli del Tesoro a 2 anni, sensibili alla politica della Fed, è sceso al di sotto del 5,0%, mentre il rendimento a 10 anni, sensibile alla crescita, è sceso al di sotto del 4,5%.

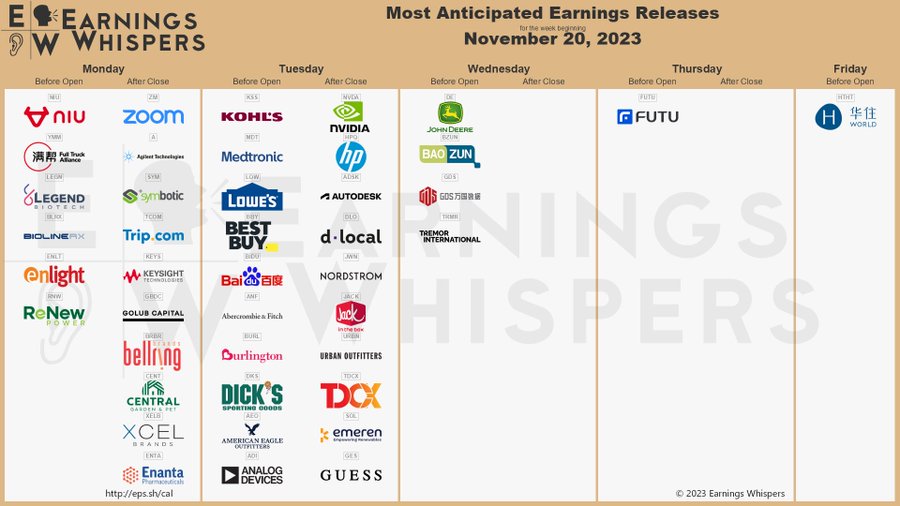

La settimana corta negli Stati Uniti sarà caratterizzata da una frenesia di rapporti sugli utili prima del Giorno del Ringraziamento. In particolare, Nvidia sarà al centro dell’attenzione grazie alla sua leadership nei rialzi di Wall Street, guidata dall’Intelligenza Artificiale. Lowe’s, Zoom, Best Buy, Agilent, Dell, Autodesk, Baidu, Dollar Tree e Deere sono alcune delle altre aziende di rilievo che presenteranno i loro risultati.

Sul fronte economico, gli investitori guarderanno ai dati Flash PMI globali di novembre e al rapporto sugli ordini di beni durevoli. Inoltre, i riflettori saranno puntati sui verbali della riunione del FOMC (Federal Open Market Committee) della Federal Reserve. Mentre la Fed valuta i rischi di agire troppo o troppo poco, il mercato percepisce un orientamento accomodante.

I dati Flash PMI di novembre saranno particolarmente attesi, offrendo dettagli sulle tendenze di crescita e inflazione, nonché sulla persistenza delle divergenze regionali. In ottobre, la zona euro è stata il punto più debole con una diminuzione della produzione per il quinto mese consecutivo. Al contrario, negli Stati Uniti, la produzione non solo è aumentata a ottobre, ma la crescita è anche accelerata.

Il contenuto di questa newsletter è di natura informativa ed educativa e non può essere considerata come attività di consulenza finanziaria né come raccomandazione all’investimento.

Performance passate non sono indicative di performance future. Il trading è rischioso e si raccomanda di rischiare solo il capitale che si è disposti a perdere.

Dovresti chiedere consiglio a un consulente finanziario indipendente e debitamente autorizzato e assicurarti di avere la propensione al rischio, l’esperienza e la conoscenza opportune prima di decidere di investire. In nessuna circostanza eToro si assumerà alcuna responsabilità nei confronti di persone fisiche o giuridiche per (a) qualsiasi perdita o danno, interamente o parzialmente causati da, dovuti a, o relativi a qualsiasi transazione legata ai CFD o (b) qualsiasi danno diretto, indiretto, speciale, consequenziale o incidentale.

I mercati delle criptovalute sono servizi non regolamentati e non sono controllati da nessun quadro normativo specifico europeo (incluso il MiFID) o nelle Seychelles. Pertanto, quando utilizzi il nostro Servizio di Trading di Criptovalute non potrai beneficiare delle protezioni disponibili per i clienti che ricevono servizi di investimento regolamentati (a seconda dei casi) dal MiFID, come l’accesso al Cyprus Investor Compensation Fund (ICF)/al Financial Services Compensation Scheme (FSCS) e al Financial Ombudsman Service per la risoluzione delle controversie, né delle protezioni disponibili ai sensi del quadro normativo delle Seychelles.