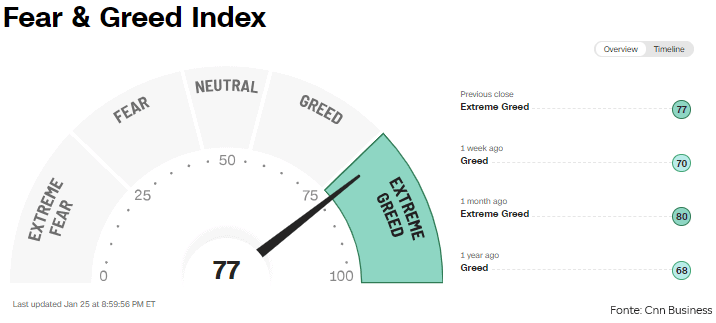

La voglia di rischio continua a prevalere nei mercati azionari, con vari indici sia in Europa che negli Stati Uniti che hanno concluso la giornata prossimi ai massimi. L’S&P 500, in particolare, ha segnato la sesta seduta consecutiva in territorio positivo, con ieri ben 402 aziende in progresso a fronte di sole 100 in contrazione. Tuttavia, è importante notare che questa propensione al rischio si è ora trasformata in un atteggiamento più avido, richiamando l’attenzione degli investitori. Va notato, però, che con la prossima settimana densa di appuntamenti riguardanti i risultati trimestrali delle aziende, l’evoluzione della situazione rimarrà incerta.

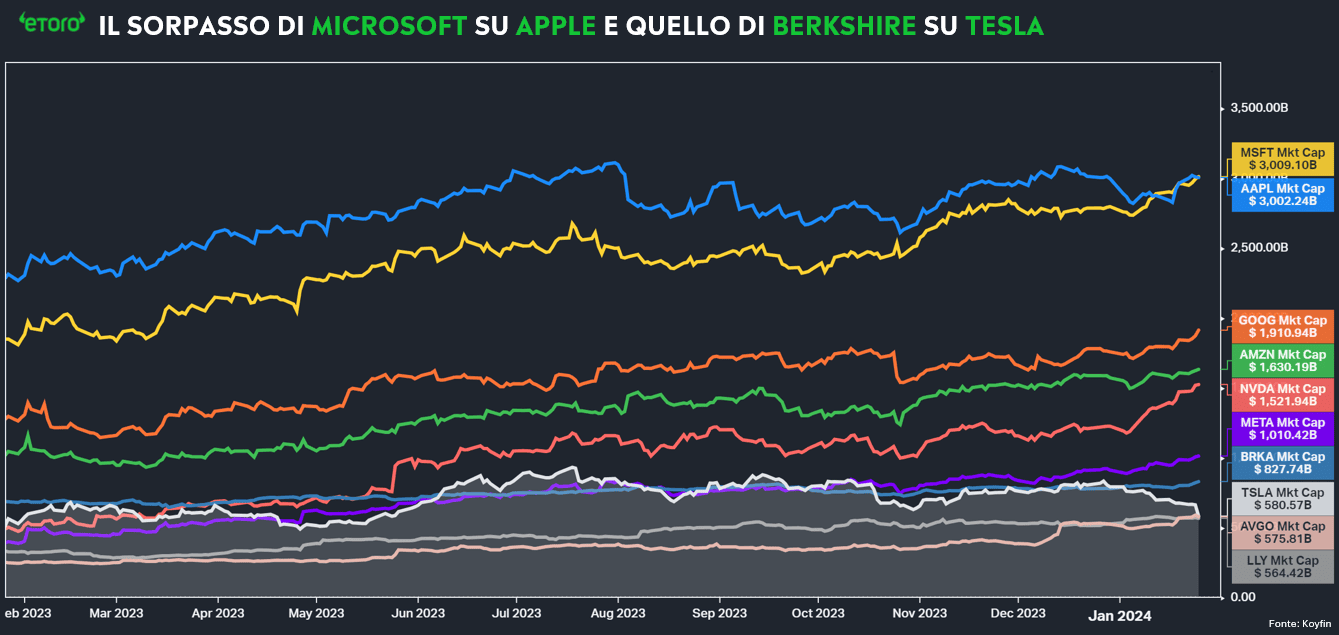

Ieri, l’abbondanza di informazioni macroeconomiche, decisioni di politica monetaria e risultati aziendali ha reso la giornata densa. Tuttavia, è stata la combinazione di un robusto rapporto sul PIL statunitense e la dichiarazione di Lagarde che, pur senza confermare discussioni su potenziali tagli dei tassi, ha mantenuto vive le aspettative di mercato, spingendo gli investitori ad aumentare le prospettive di un taglio dei tassi nella riunione di aprile. Questi elementi hanno influenzato il sentiment di mercato, dando il tono alle dinamiche azionarie. Piazza Affari ha risentito di questa situazione, principalmente a causa del suo peso bancario, che è meno propenso a beneficiare di eventuali riduzioni dei tassi. Negli Stati Uniti, il settore dei consumi ciclici è stato colpito negativamente, con Tesla in ribasso dopo deludenti risultati del giorno precedente. Il crollo di Tesla ha causato una perdita del 7º posto in classifica tra le principali capitalizzazioni americane, superato da Berkshire, con il titolo di Elon Musk in calo di quasi il 40% rispetto ai massimi di luglio. Tuttavia, Tesla non è ancora al sicuro, dato l’ascesa di Broadcom ed Eli Lilly. Restando in tema di capitalizzazione di mercato, va notato il sorpasso di Microsoft su Apple, con la casa di Redmond che ha superato i 3.000 miliardi di capitalizzazione tornando ad essere la prima azienda mondiale per capitalizzazione. Allo stesso tempo, Meta fa il suo ritorno nel club delle società con una capitalizzazione superiore a 1.000 miliardi.

Il ritorno di un atteggiamento più accomodante da parte delle banche centrali e la diminuzione dei rendimenti dei Treasury hanno alimentato l’interesse verso le small cap, segnando un’inversione di tendenza dopo un periodo in cui le large cap avevano mostrato una performance superiore per alcune settimane.

I segnali di resilienza dell’economia americana stanno rafforzando le aspettative di un possibile atterraggio morbido da parte della Federal Reserve. Le notizie economiche di ieri hanno evidenziato una crescita più robusta del previsto nel quarto trimestre, trainata dalla solidità della spesa al consumo. La crescita del PIL è stata del 3,3% Q/Q nel quarto trimestre, superando nettamente le aspettative di consenso del 2,0%. Questo rappresenta il quinto trimestre consecutivo in cui la crescita economica ha superato il range previsto dell’1,5% – 2,0%, nonostante la Federal Reserve abbia aumentato i tassi di interesse al livello più alto in 22 anni per domare l’inflazione rovente. Si tratta di un ulteriore segnale positivo per i dati macroeconomici statunitensi. Gli ultimi dati pubblicati, tra cui PIL, vendite al dettaglio e PMI, suggeriscono tutti che l’economia degli Stati Uniti rimane robusta. Inoltre, l’indice dei prezzi PCE core del quarto trimestre è rimasto stabile rispetto al terzo trimestre, indicando pressioni sui prezzi contenute. Infine, le richieste settimanali di disoccupazione hanno registrato un aumento superiore alle previsioni, un elemento favorevole per la politica accomodante della Federal Reserve.

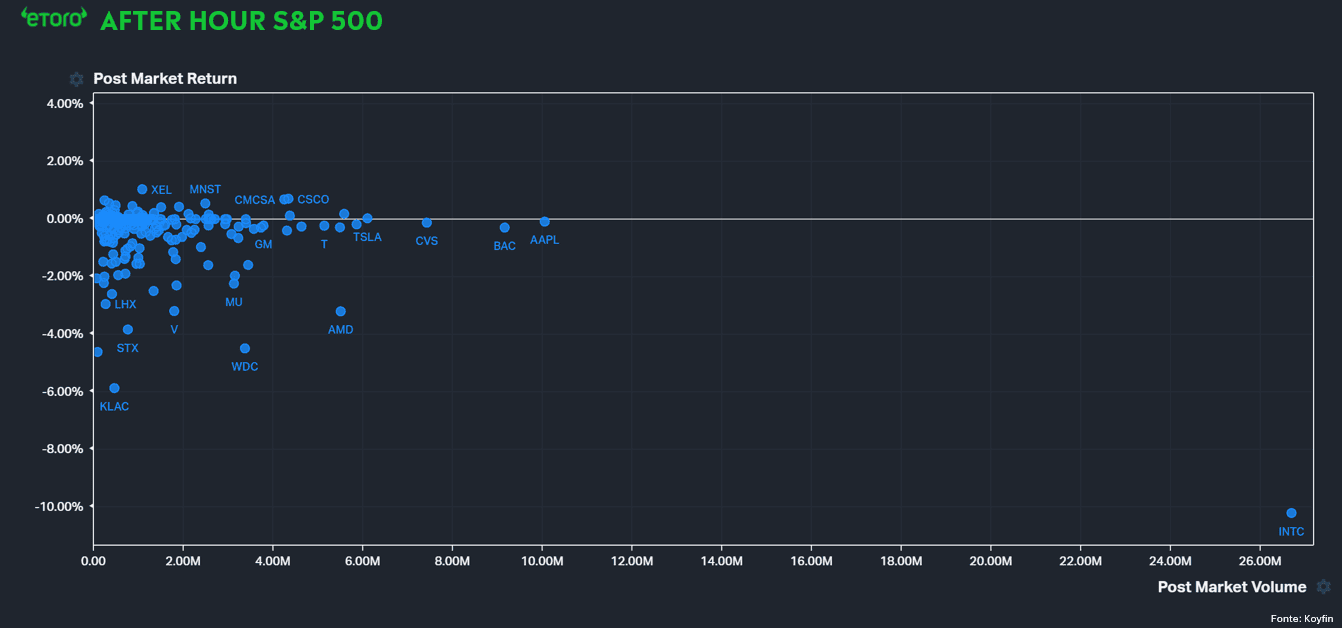

La giornata odierna si è aperta con una tendenza al ribasso, con i futures sulle principali borse americane in calo a seguito delle trimestrali deludenti di Intel. Attualmente, ben 133 titoli nell’S&P 500 stanno scambiando al ribasso nell’after hour, con Intel che registra un calo superiore al 10%. La società di semiconduttori ha rilasciato una guidance per il primo trimestre che è risultata al di sotto delle aspettative, trascinando con sé anche i concorrenti del settore.

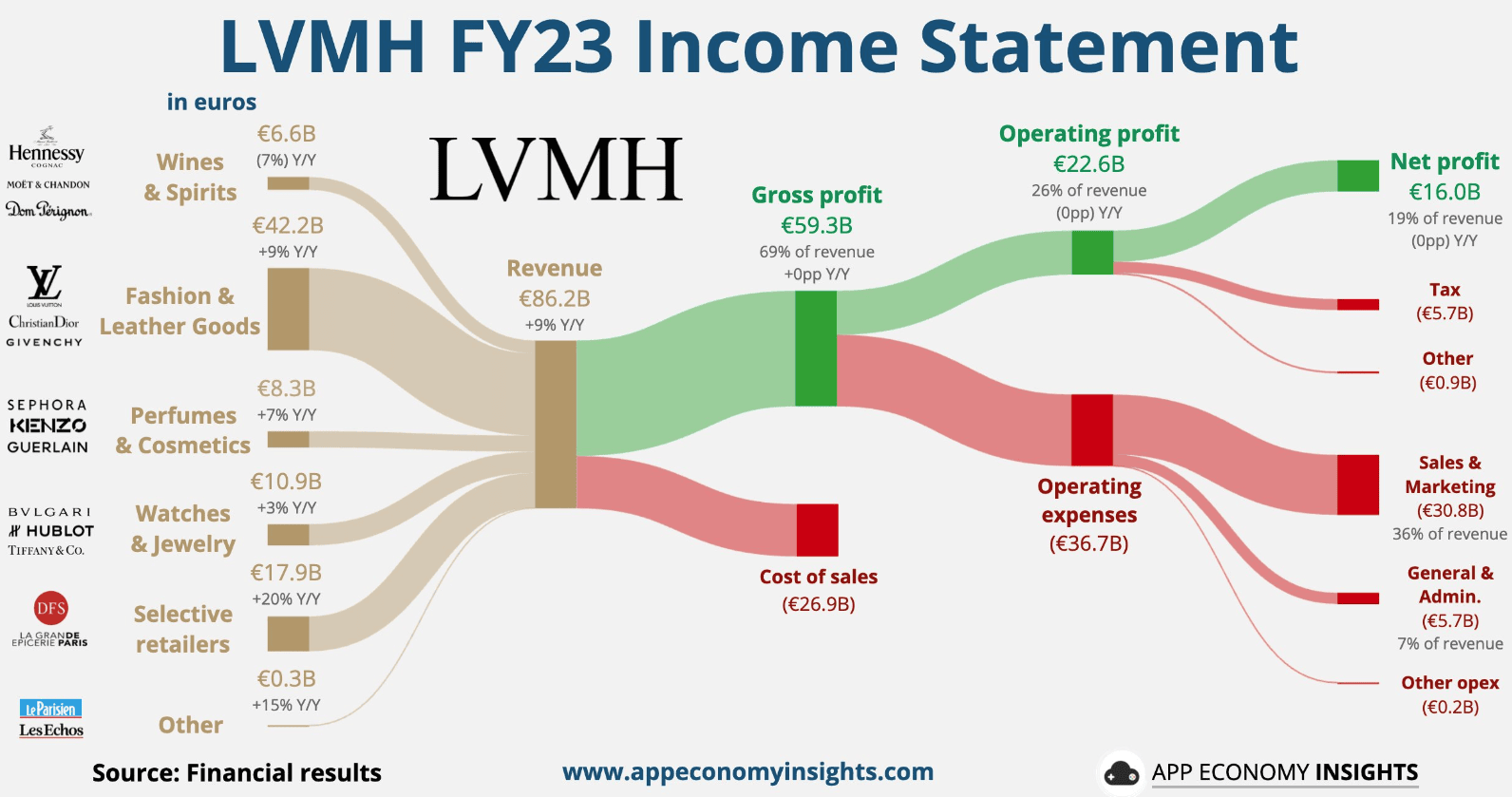

Mentre Burberry aveva suscitato preoccupazioni nel settore del lusso annunciando una revisione al ribasso delle stime sull’utile operativo a fine esercizio, sembra che il mondo del lusso stia ritornando di “moda”. Dopo le eccellenti performance trimestrali di aziende come Richemont, Brunello Cucinelli (che ha registrato un aumento delle azioni nonostante la controversia legale con Levi’s sulla copia del marchio) e Tod’s, ieri è stato il turno di LVMH, il titolo più atteso con una capitalizzazione di circa €342 miliardi. Le pubblicazioni di ieri hanno evidenziato una crescita delle vendite annuale del 9%, superando le stime. I ricavi dell’unità chiave della moda e della pelletteria, che include marchi come Louis Vuitton e Christian Dior, sono aumentati del 9% nel quarto trimestre su base organica. Questo risultato è significativo per LVMH, che, dopo un periodo di boom post-pandemia, aveva perso slancio nella seconda metà dell’anno scorso a causa dell’aumento dell’inflazione. La competizione con Novo Nordisk sembra quindi essere ripartita.

Il contenuto di questa newsletter è di natura informativa ed educativa e non può essere considerata come attività di consulenza finanziaria né come raccomandazione all’investimento.

Performance passate non sono indicative di performance future. Il trading è rischioso e si raccomanda di rischiare solo il capitale che si è disposti a perdere.

Dovresti chiedere consiglio a un consulente finanziario indipendente e debitamente autorizzato e assicurarti di avere la propensione al rischio, l’esperienza e la conoscenza opportune prima di decidere di investire. In nessuna circostanza eToro si assumerà alcuna responsabilità nei confronti di persone fisiche o giuridiche per (a) qualsiasi perdita o danno, interamente o parzialmente causati da, dovuti a, o relativi a qualsiasi transazione legata ai CFD o (b) qualsiasi danno diretto, indiretto, speciale, consequenziale o incidentale.

I mercati delle criptovalute sono servizi non regolamentati e non sono controllati da nessun quadro normativo specifico europeo (incluso il MiFID) o nelle Seychelles. Pertanto, quando utilizzi il nostro Servizio di Trading di Criptovalute non potrai beneficiare delle protezioni disponibili per i clienti che ricevono servizi di investimento regolamentati (a seconda dei casi) dal MiFID, come l’accesso al Cyprus Investor Compensation Fund (ICF)/al Financial Services Compensation Scheme (FSCS) e al Financial Ombudsman Service per la risoluzione delle controversie, né delle protezioni disponibili ai sensi del quadro normativo delle Seychelles.