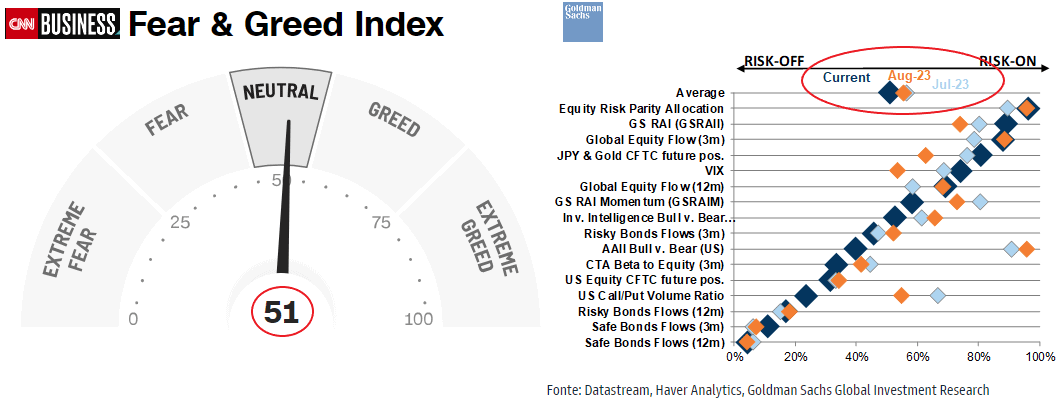

I principali indici di mercato hanno registrato perdite nella scorsa settimana, mentre gli investitori continuano a ponderare sulle prossime mosse delle Banche Centrali, in un contesto economico complesso. L’incremento dei prezzi dell’energia, tra scioperi in Australia e tagli nella produzione del greggio, ha ulteriormente pesato sulle preoccupazioni legate all’inflazione, insieme alle crescenti tensioni commerciali tra Stati Uniti e Cina (si veda divieto degli iPhone da parte di Pechino). In questo contesto, anche il mercato obbligazionario, nonostante i continui afflussi di capitale, non è stato in grado di sostenere gli investitori a causa dell’incremento dei rendimenti dei titoli di Stato. Il risultato è un livello di incertezza, dove non prevale né la propensione né l’avversione al rischio. Il Fear & Greed Index si posiziona in territorio neutrale a 51 punti così come anche l’indicatore di posizionamento e sentiment di Goldman Sachs mostra valori neutrali.

Nella scorsa settimana, due asset che hanno brillato sono stati il petrolio e il dollaro. Quest’ultimo è stato in grado di beneficiare dei rialzi dei rendimenti dei Treasury USA, registrando la sua ottava settimana consecutiva di rialzo, una performance non vista dal 2005. Questa robusta performance del biglietto verde, oltre a spaventare l’Europa sul fronte dei maggiori costi energetici, ha attirato sempre più l’attenzione dei politici in Giappone e in Cina, suscitando riflessioni sul suo potenziale impatto sulle rispettive economie. Giappone che proprio oggi riporta un rafforzamento della sua valuta, con i rendimenti dei titoli di stato giapponesi a 10 anni saliti sopra lo 0,7% per la prima volta dal 2014, a seguito dei commenti governatore della Banca del Giappone, Kazuo Ueda, il quale ha lasciato intendere che la banca centrale giapponese potrebbe avere informazioni sufficienti sulle dinamiche salariali entro la fine dell’anno, un fattore chiave per l’evoluzione futura della sua politica monetaria ultra-espansiva. Con una divergenza ribassista in corso sul RSI nel grafico giornaliero e un restringimento delle Bande di Bollinger, sarà essenziale prestare attenzione alla tenuta dei supporti forniti dalle medie mobili a 50 e 200 periodi per la coppia USDJPY.

La settima si preannuncia essere calda sui mercati, con gli occhi degli investitori puntanti da una parte sui dati dell’inflazione negli Stati Uniti dall’altra sulla decisione di politica monetaria della Banca Centrale Europea.

Negli Stati Uniti, il prossimo rapporto sull’indice dei prezzi al consumo di agosto potrebbe fornire ulteriori argomenti ai falchi dell’inflazione, che stanno cercando di convincere la Federal Reserve a adottare una politica più restrittiva. Sebbene si preveda che la Fed stia avvicinandosi alla fine del suo ciclo di rialzi dei tassi, il tasso finale rimane ancora in discussione. Le aspettative sono che ad agosto i prezzi al consumo siano aumentati del 3,6% su base annua, accelerando per il secondo mese consecutivo rispetto al 3,2% attuale. Tuttavia, i mercati puntano a una diminuzione dell’inflazione core al +4,3%, il minimo dal settembre 2021.

In Europa, giovedì la BCE deciderà il corso della sua politica monetaria. Si prevede che la banca centrale manterrà invariati i costi di finanziamento, segnando una pausa nella campagna di rialzo dei tassi dopo nove aumenti consecutivi che hanno portato il tasso di deposito al 3,75%. Decisione che tuttavia resta ancora assai in bilico, tra pressioni salariali che invitano la BCE a non demordere dal ciclo di rialzi (la scorsa settimana i redditi da lavoro dipendente del secondo trimestre hanno continuato a crescere a un ritmo del 5,5% a/a), e rischi di recessione con prospettive per l’Eurozona che rimangono deboli. A tal riguardo nella settimana la Commissione europea pubblicherà le sue previsioni economiche con la crescita del Pil che potrebbe essere rivista al ribasso dalle ultime previsioni di maggio.

Sul fronte dei dati, saranno interessanti le letture in America relative alle vendite al dettaglio, i prezzi alla produzione e al commercio estero, la stima preliminare del sentimento dei consumatori del Michigan, le scorte delle imprese, l’indice Empire State Manufacturing di New York e la dichiarazione di bilancio mensile del governo. In Europa invece, sarà interessante seguire i dati finali sull’inflazione in Spagna, Francia e Italia; il sentimento economico ZEW e i prezzi all’ingrosso in Germania. Nel Regno Unito, una serie di importanti indicatori offrirà indicazioni sulla salute economica del Paese, in particolare il tasso di disoccupazione e la crescita dei salari, la crescita del PIL per il mese di agosto, la bilancia commerciale e la produzione industriale.

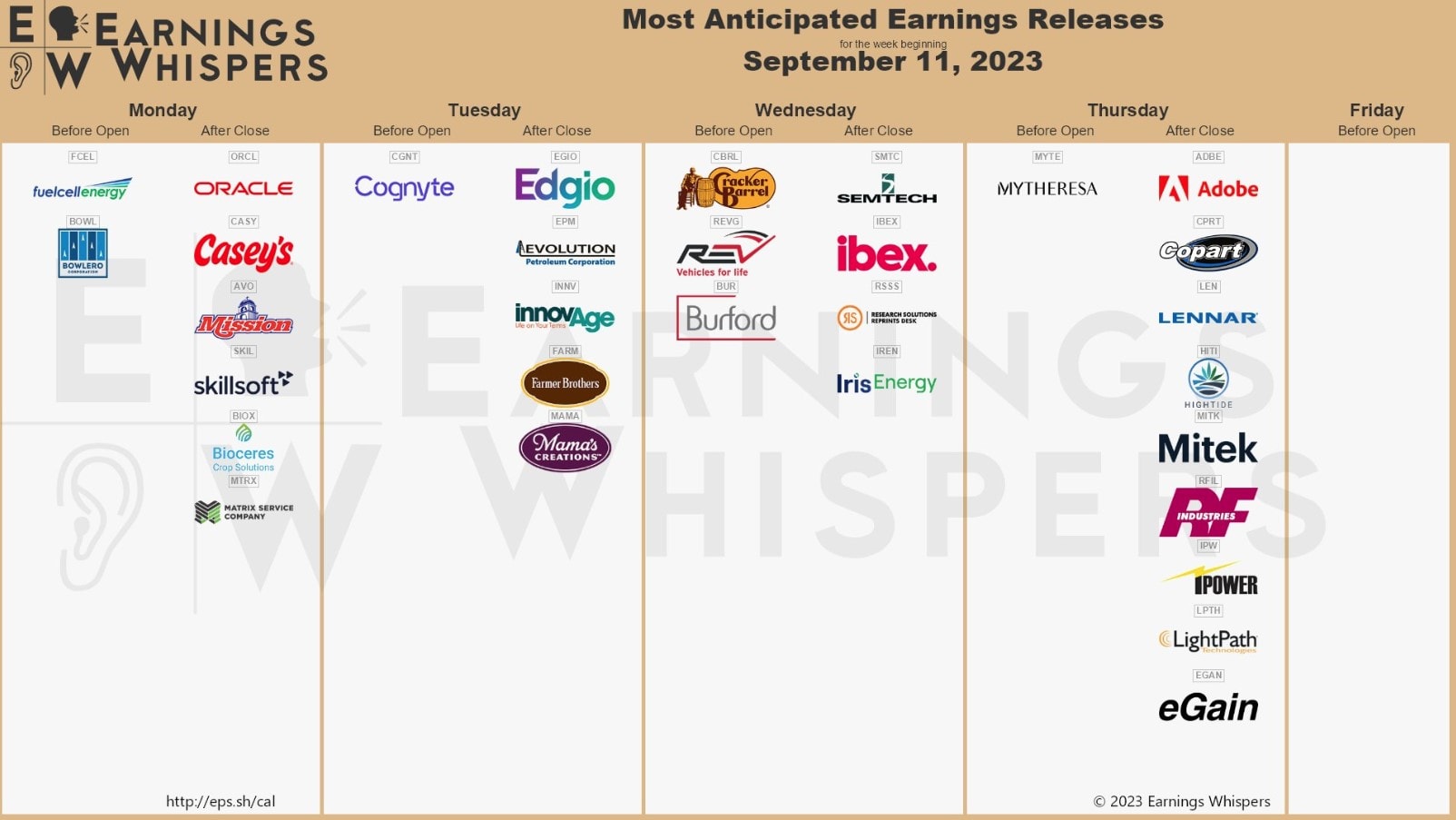

Nella prossima settimana, sul fronte delle trimestrali, i titoli più importanti saranno Oracle e Adobe. Tra gli eventi principali figurano il reveal dell’iPhone “Wonderlust” di Apple previsto per martedì, la conferenza Dreamforce di Salesforce e il primo AI Insight Forum del Senato, che vedrà la partecipazione di leader del settore tecnologico, tra cui Elon Musk di Tesla e Mark Zuckerberg di Meta Platforms. Inoltre, l’inizio del processo sul monopolio di Google, atteso per martedì, sarà un evento di rilievo. Questo processo determinerà se l’azienda è troppo grande e coinvolta in pratiche commerciali sleali, con implicazioni significative per altri giganti della tecnologia. Infine, nel settore dell’auto, General Motors, Stellantis e Ford saranno sotto i riflettori, con i contratti sindacali della United Auto Workers che stanno per scadere, creando la possibilità di uno sciopero che potrebbe influenzare in modo significativo l’economia statunitense.

Il contenuto di questa newsletter è di natura informativa ed educativa e non può essere considerata come attività di consulenza finanziaria né come raccomandazione all’investimento.

Performance passate non sono indicative di performance future. Il trading è rischioso e si raccomanda di rischiare solo il capitale che si è disposti a perdere.

Dovresti chiedere consiglio a un consulente finanziario indipendente e debitamente autorizzato e assicurarti di avere la propensione al rischio, l’esperienza e la conoscenza opportune prima di decidere di investire. In nessuna circostanza eToro si assumerà alcuna responsabilità nei confronti di persone fisiche o giuridiche per (a) qualsiasi perdita o danno, interamente o parzialmente causati da, dovuti a, o relativi a qualsiasi transazione legata ai CFD o (b) qualsiasi danno diretto, indiretto, speciale, consequenziale o incidentale.

I mercati delle criptovalute sono servizi non regolamentati e non sono controllati da nessun quadro normativo specifico europeo (incluso il MiFID) o nelle Seychelles. Pertanto, quando utilizzi il nostro Servizio di Trading di Criptovalute non potrai beneficiare delle protezioni disponibili per i clienti che ricevono servizi di investimento regolamentati (a seconda dei casi) dal MiFID, come l’accesso al Cyprus Investor Compensation Fund (ICF)/al Financial Services Compensation Scheme (FSCS) e al Financial Ombudsman Service per la risoluzione delle controversie, né delle protezioni disponibili ai sensi del quadro normativo delle Seychelles.