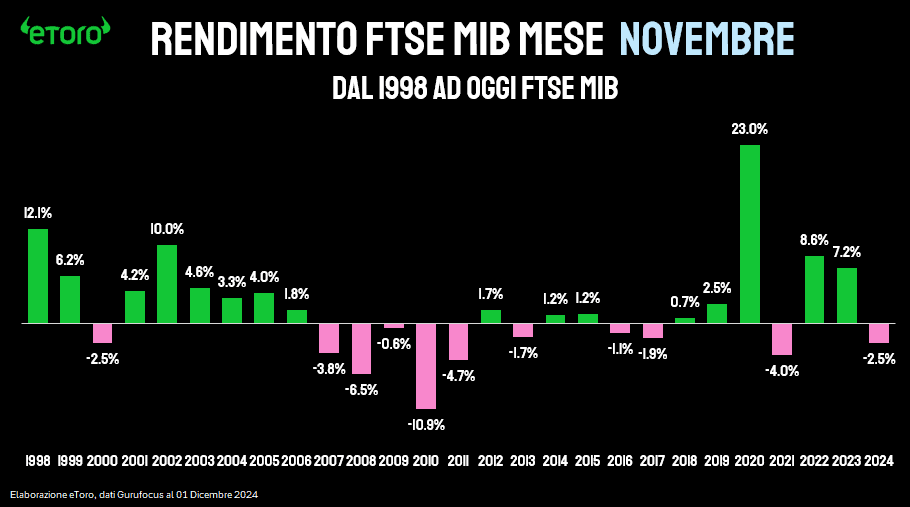

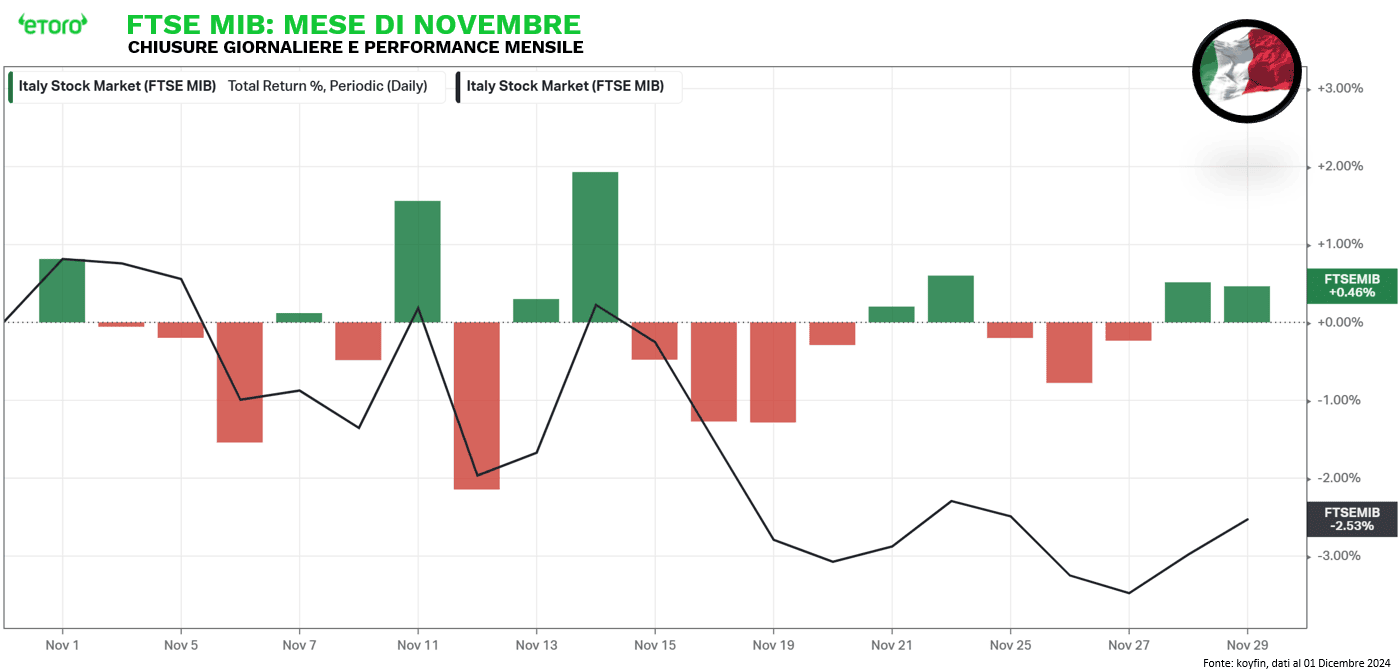

Nonostante un avvio e una chiusura all’insegna degli acquisti, così come di un mese di novembre statisticamente tra i migliori per il FTSE MIB, novembre si archivia in negativo per il principale indice di Piazza Affari. Il FTSE MIB registra un calo del -2,5%, interrompendo una striscia positiva che durava da due anni consecutivi nei mesi di novembre.

Il mese si è rivelato complesso, con ben 12 sedute in territorio negativo e una correzione media dello -0,8%. Particolarmente significativa la giornata del 12 novembre, che con un -2,1% si è attestata come la quarta peggiore del 2024. Sul fronte opposto, le 9 sedute positive hanno mostrato una media di rialzo dello 0,8%, con il 14 novembre in evidenza grazie a un +1,9%, terza miglior performance giornaliera dell’anno.

Sebbene il mese di novembre si sia chiuso in calo del -2,5% per l’indice FTSE MIB, l’indice equiponderato dei 40 titoli che lo compongono ha registrato un progresso del +1,98%. A trainare il risultato sono stati i forti rialzi di Banca Monte dei Paschi di Siena (+23,61%), Banco BPM (+23,27%) e Tenaris (+21,68%). Sul fronte opposto, tra i peggiori troviamo Moncler (-9,01%), UniCredit (-8,48%) e Campari (-8,09%). Il mese ha evidenziato una netta spaccatura tra i titoli: metà hanno chiuso in progresso, mentre l’altra metà ha segnato una correzione. Tuttavia, è significativo il deludente risultato delle grandi capitalizzazioni: le prime cinque aziende per valore di mercato a Milano hanno tutte chiuso in negativo, e tra le prime dieci solo Tenaris e Generali sono riuscite a registrare una performance positiva.

Il mese di novembre 2024 è stato caratterizzato da due eventi principali che hanno catalizzato l’attenzione dei mercati. Sul fronte internazionale, le elezioni presidenziali negli Stati Uniti hanno riportato alla Casa Bianca Donald Trump, alimentando timori su possibili guerre tariffarie con l’Europa. La prospettiva di nuove barriere commerciali ha sollevato preoccupazioni in Italia, dove l’export verso gli USA rappresenta una quota significativa del mercato. Titoli con Moncler, il cui giro d’affari nelle Americhe a settembre 2024 incideva per circa l’14% per Moncler e 7% per Stone Island, o Campari (il 45%), Amplifon (22%), Ferrari (35%) e Prysmian (39%), per citarne alcuni, hanno tutti chiuso il mese in negativo (Moncler -9%, Campari -8%, Amplifon -6.5%, Ferrari -6.4% e Prysmian -3.7%)

Inoltre, in Italia il risiko finanziario ha dominato la scena, con operazioni strategiche che hanno coinvolto alcuni dei principali attori del settore bancario e del risparmio gestito. UniCredit ha lanciato un’offerta pubblica di scambio per acquisire Banco BPM, un’operazione da 10,1 miliardi di euro che, tuttavia, è stata respinta dal Consiglio di amministrazione della banca. Nel frattempo, Banco BPM si è concentrata su Anima Holding, annunciando un’OPA da 6,20 euro per azione per rafforzare la propria posizione nel risparmio gestito. Parallelamente, il governo italiano ha compiuto un ulteriore passo nella privatizzazione di Banca Monte dei Paschi di Siena, cedendo il 15% del capitale a investitori istituzionali, tra cui Banco BPM e Anima Holding, che hanno acquisito rispettivamente il 5% e il 3%. Generali, infine, ha continuato a esplorare opportunità strategiche per consolidare la propria leadership, mentre il panorama finanziario italiano si riorganizzava in una dinamica di concentrazione e nuove alleanze.

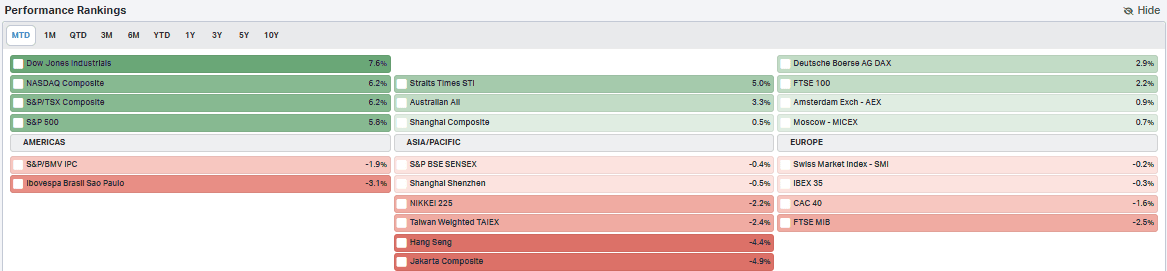

Novembre si chiude in negativo per l’Italia, che si posiziona come il peggior indice tra le principali piazze finanziarie europee. Il FTSE MIB, con un calo del -2,5%, è stato superato persino da Parigi, dove il CAC 40 ha limitato le perdite al -1,6% nonostante le incertezze politiche e geopolitiche che hanno caratterizzato il mese.

In netto contrasto, la Germania ha mostrato la forza trainante delle Big. Tutte le prime cinque aziende per valore di mercato hanno chiuso il mese in progresso, contribuendo significativamente alla performance del DAX, che ha registrato un +2,8%, superando il rendimento di un portafoglio equiponderato, fermo al +1,66%. Questo risultato positivo si è concretizzato nonostante il calo di 17 titoli, con Bayer (-28%), Commerzbank (-11%) e Volkswagen (-9%) che hanno chiuso il mese nelle ultime posizioni della classifica. A brillare, invece, sono stati Siemens (+36%), Rheinmetall (+32%) e Heidelberg (+18%), dimostrando la forza delle big nel sostenere l’indice. Questo risultato è ancor più notevole considerando il contributo negativo del settore auto, tradizionalmente centrale per l’economia tedesca ma meno incisivo in questo frangente.

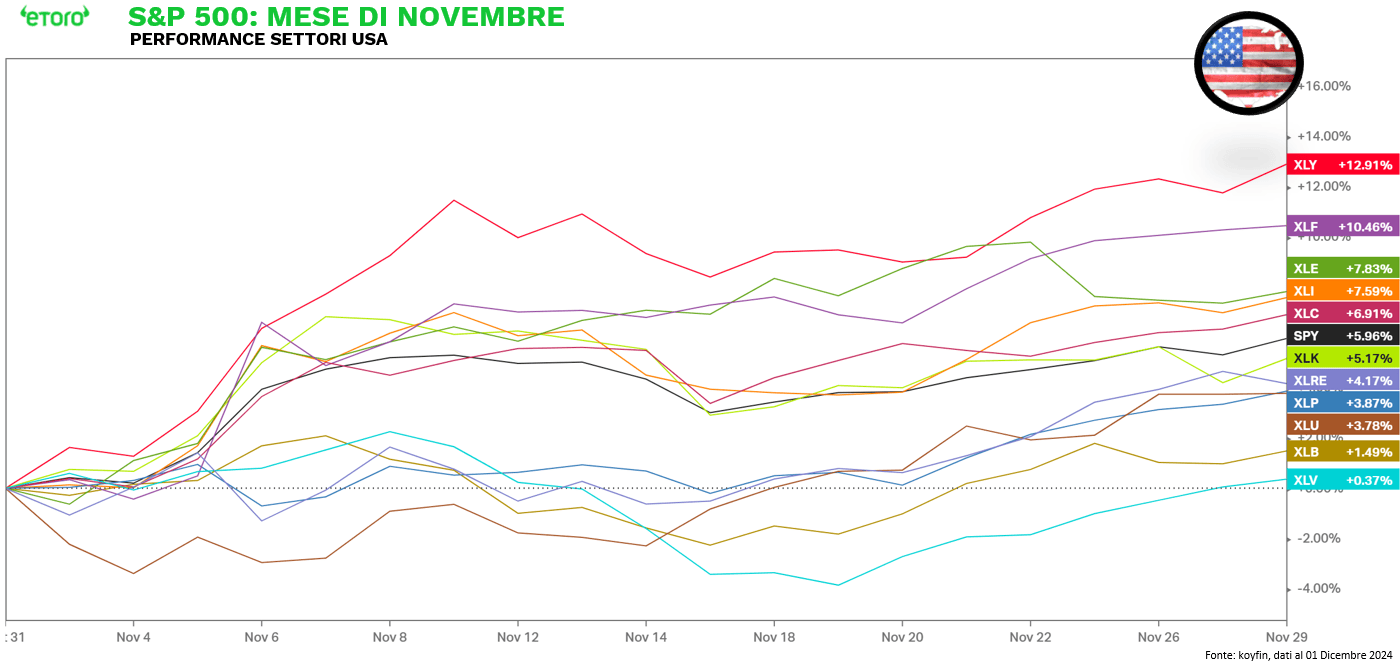

Passate le elezioni, passate le preoccupazioni: il VIX, l’indice della paura, ha chiuso novembre con un calo del 41%, una correzione così marcata che non si vedeva dal novembre 2020. Sulla sua scia, negli Stati Uniti, i mercati hanno continuato a correre, segnando nuovi massimi storici e chiudendo novembre con performance straordinarie. Il Dow Jones ha messo a segno un impressionante +7,6%, l’S&P 500 ha guadagnato un solido +5,8%, mentre il Nasdaq 100 ha registrato un incremento del +5,23%. Spicca il Russell 2000, con un eccezionale +10,84%, confermando il forte recupero delle small-cap. Novembre si è distinto come il miglior mese del 2024 per diversi indici, tra cui il Dow Jones, l’S&P 500, lo S&P 500 equiponderato (RSP) e il Nasdaq 100 equiponderato. Tuttavia, pur mostrando guadagni significativi, il Russell 2000 e il Nasdaq 100 tradizionale non hanno eguagliato le performance dei loro mesi migliori precedenti. L’S&P 500, con il miglior rialzo mensile dell’anno, ha beneficiato di una crescita marcata, ma la dinamica appare ancora più interessante osservando la sua versione equiponderata. Il RSP ha registrato un incremento del +6,43%, segnalando una partecipazione più ampia al rally azionario. Nonostante ciò, le mega-cap hanno continuato a esercitare un ruolo dominante, trainando l’indice tradizionale verso nuovi record.

Tutti gli undici settori dello S&P 500 hanno chiuso novembre in rialzo. A guidare i guadagni sono stati i settori dei consumi discrezionali, finanziario ed energetico, che hanno registrato le performance più brillanti. Sul lato opposto, sebbene anch’essi in territorio positivo, i settori sanitario, materials e utilities si sono posizionati nella parte bassa della classifica, con incrementi più contenuti rispetto agli altri comparti.

Nello S&P 500, i rialzi di novembre sono stati guidati da Palantir (+61%), Axon Enterprise (+53%) e Tesla (+38%). Palantir ha beneficiato di risultati trimestrali eccezionali, con una crescita dei ricavi del 30% e utili record, trainati dalla forte domanda per le sue soluzioni di intelligenza artificiale. Axon Enterprise, invece, ha registrato una crescita del 32% nei ricavi e un aumento del 38% degli utili, attirando l’attenzione degli analisti con un significativo incremento dei target di prezzo. Tesla ha consolidato il suo slancio positivo grazie a solidi dati di vendita e all’ottimismo sulle prospettive future. Inoltre, la stretta relazione tra Elon Musk e il presidente eletto Donald Trump ha contribuito a rafforzare la fiducia degli investitori. Musk è stato nominato a capo del nuovo Dipartimento per l’Efficienza Governativa, incaricato di ridurre la spesa pubblica e la burocrazia, indicando una potenziale influenza positiva sulle politiche economiche favorevoli al settore tecnologico e automobilistico.

Novembre è stato un mese volatile anche per le materie prime, con l’indice CRB in rialzo del +2,68%. Spiccano i forti guadagni di caffè e cacao, entrambi in aumento del +29%. In particolare, il caffè ha raggiunto nuovi massimi storici, segnando una crescita mensile che non si vedeva dal febbraio 2014. Sul fronte energetico, il gas naturale americano ha registrato un balzo del +24%, mentre il gas europeo (TTF) è salito del +18%. Di contro, alcune materie prime hanno chiuso in calo: il rame ha perso il -4,6%, l’oro il -2,5%, mentre il petrolio ha registrato flessioni più contenute, con il WTI in calo del -1,8% e il Brent del -1,3%.

Novembre ha visto tuttavia i più forti rialzi provenire dal mondo dei crypto asset, con una capitalizzazione complessiva che ha guadagnato 1,03 trilioni di dollari in un solo mese, un aumento del +44,54%. Questo balzo straordinario, che supera l’intera capitalizzazione di Piazza Affari, segna un risultato che non si assisteva dal maggio 2019. Bitcoin ha dominato l’attenzione mediatica, sfiorando la soglia simbolica dei 100 mila dollari grazie a un incremento del +37%. Tuttavia, come spesso accade, il rally del re delle criptovalute ha aperto la strada alle altcoin, con la dominance di Bitcoin che è scesa dal 60% al 57%. Tra queste, osservando i primi 10 token per market cap, Ethereum (ETH) ha registrato un solido +47%, mentre Dogecoin ha messo a segno un impressionante +161%, favorito non solo dalla spinta di Bitcoin ma anche dall’entusiasmo generato dal suo “padrone” Elon Musk, ora in un ruolo di rilievo (appunto DOGE – Department of Government Efficiency) nella nuova amministrazione della Casa Bianca. Ma la vera sorpresa, però, è stata XRP. Dopo anni di assenza dai grandi rally e una lunga disputa legale con la SEC, il token ha avuto un mese straordinario con un rialzo del +284%, un risultato che non si catalogava dal dicembre 2017, quando aveva segnato un incredibile +746%. A spingere XRP sono stati diversi fattori chiave: l’uscita di scena del presidente della SEC (Gary Gensler), noto per il conflitto con Ripple, e la presentazione del primo ETF Spot sui XRP. WisdomTree, uno dei principali gestori globali con oltre 100 miliardi di dollari in asset under management, ha registrato ufficialmente presso lo Stato del Delaware il WisdomTree XRP Fund, indicando l’intenzione di lanciare un ETF basato su XRP. La registrazione, confermata dall’azienda stessa, rappresenta un passo significativo per il mercato crypto, che amplia il panorama degli strumenti di investimento già presenti, come gli ETF su Bitcoin. Questi eventi hanno permesso al token di passare da circa 50 centesimi a 2,38 dollari, facendolo diventare la terza crypto asset per capitalizzazione di mercato.

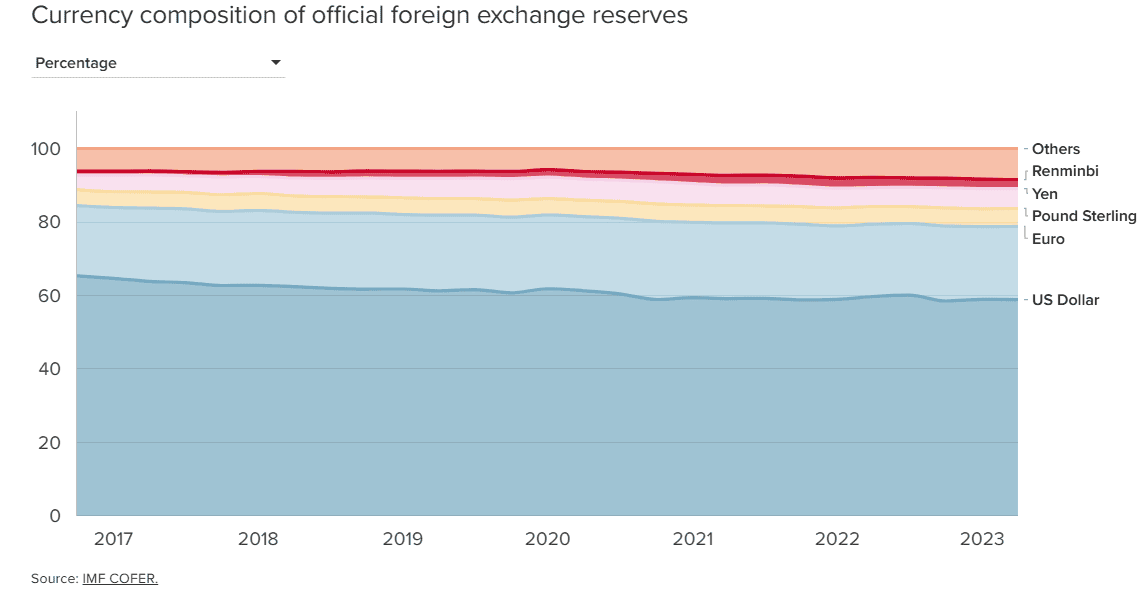

La settimana si apre con due notizie di rilievo: una dal fronte valutario e l’altra dal settore automobilistico. Sul primo fronte, il presidente eletto degli Stati Uniti, Donald Trump, ha lanciato un chiaro avvertimento ai paesi BRICS, chiedendo loro di rinunciare a qualsiasi piano per creare una valuta alternativa al dollaro statunitense. In caso contrario, ha minacciato di imporre tariffe del 100% sulle esportazioni verso gli Stati Uniti. Questo approccio riflette la strategia già utilizzata in passato di sfruttare i dazi come leva per negoziare accordi più favorevoli. Il gruppo BRICS, originariamente composto da Brasile, Russia, India, Cina e Sudafrica, ha recentemente ampliato la propria compagine includendo Iran, Emirati Arabi Uniti, Etiopia ed Egitto. Inoltre, molte altre nazioni, tra cui Algeria, Bielorussia, Bolivia, Cuba, Indonesia, Kazakistan, Malesia, Nigeria, Thailandia, Turchia, Uganda, Uzbekistan e Vietnam hanno formalmente richiesto l’adesione. Uno degli obiettivi principali del blocco è ridurre la dipendenza dal dollaro, un tema già affrontato nel vertice del 2023, spinto dalle sanzioni economiche imposte dagli Stati Uniti contro la Russia nel 2022. Nonostante alcuni progressi, come l’aumento della quota dello yuan cinese nelle transazioni globali (dal 1,08% nel 2016 al 2,45% nel 2023), il dollaro statunitense rimane dominante, rappresentando ancora il 58% delle riserve globali (sebbene in calo rispetto al 65% del 2016). Tuttavia, l’espansione dei BRICS e i tentativi di utilizzare valute locali nei pagamenti transfrontalieri rappresentano una sfida crescente al predominio del dollaro. Le minacce di Trump evidenziano la tensione geopolitica che accompagna questi sforzi di de-dollarizzazione, sottolineando la complessità di sostituire il biglietto verde come valuta di riserva globale. Certamente però. gli Stati Uniti non possono ridurre il loro deficit commerciale e aumentare il predominio globale del dollaro, poiché queste due dinamiche sono strutturalmente opposte. Resta quindi da vedere come queste pressioni influenzeranno l’assetto economico e politico globale nei prossimi mesi.

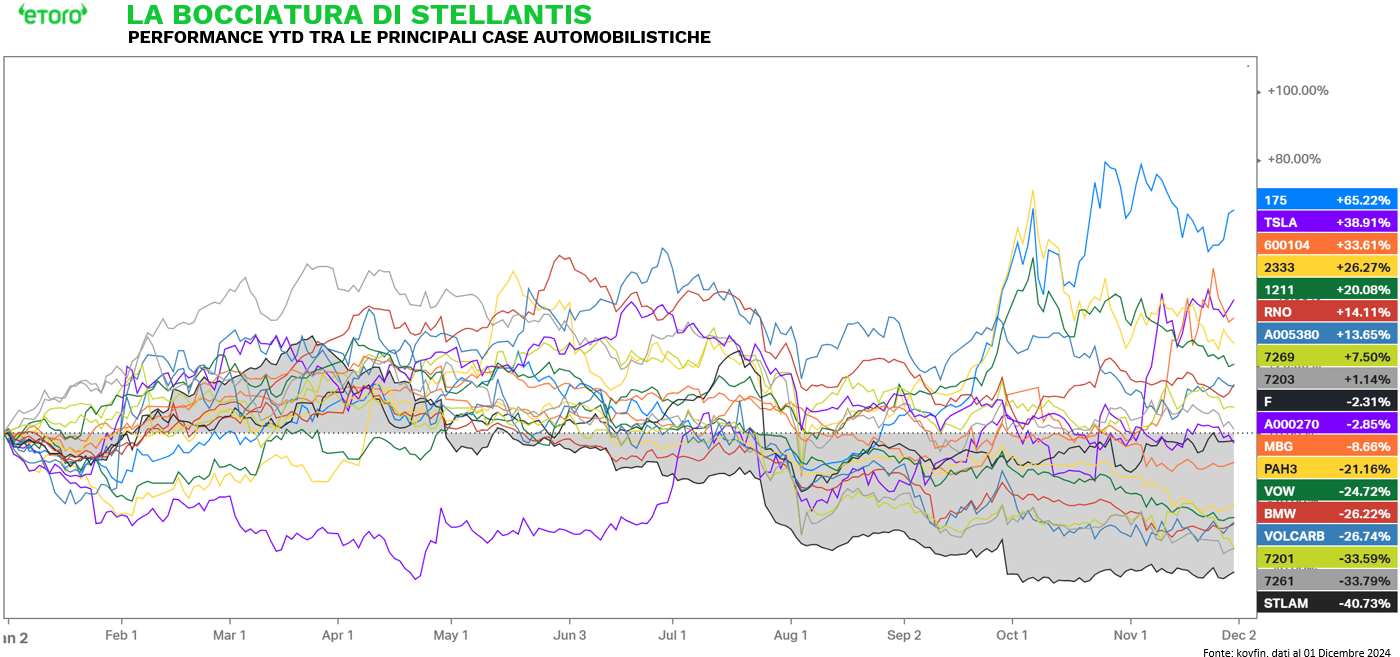

Lo tsunami nel settore automobilistico non accenna a placarsi. Volkswagen è al centro di uno sciopero nazionale che ha paralizzato tutti gli stabilimenti tedeschi, in risposta ai tagli salariali e alle ipotesi di licenziamenti annunciati dalla casa automobilistica. Tuttavia, la notizia più clamorosa arriva da Stellantis, dove Carlos Tavares, storico CEO e figura centrale del gruppo sin dalla sua fondazione nel 2021, ha rassegnato le dimissioni con effetto immediato. La decisione, che ha colto di sorpresa il mercato (in calo di oltre il 5% nel momento di stesura), sarebbe il risultato di un acceso scontro con il Consiglio di amministrazione sulle strategie per arginare il calo delle vendite e il crollo del titolo in Borsa. Le difficoltà di Tavares si erano già manifestate nei principali mercati del gruppo. In Nord America, tensioni con fornitori, concessionari e dipendenti si sono sommate a inventari in eccesso, mentre in Italia il CEO aveva affrontato critiche dure, culminate in un confronto acceso in Parlamento. Tuttavia, la bocciatura più pesante è arrivata dagli investitori. Il titolo Stellantis ha perso oltre il 40% da inizio anno, segnando la peggior performance YTD tra i principali produttori automobilistici globali. Una crisi che non sarebbe quindi solo un problema di risultati, ma un segnale chiaro di una strategia che non è riuscita a convincere né i consumatori né gli investitori.

L’uscita di scena di Tavares, che avrebbe dovuto completare il suo mandato fino al 2026, sottolinea le sfide profonde di Stellantis in un contesto globale sempre più competitivo. Intanto, la ricerca di un nuovo leader e una strategia credibile per rilanciare il gruppo si preannunciano come le priorità assolute per il Consiglio di amministrazione.

Appuntamenti settimana: La settimana si apre con un’agenda fitta di dati economici e appuntamenti cruciali che catalizzeranno l’attenzione dei mercati globali. Negli Stati Uniti, gli occhi saranno puntati sul rapporto sull’occupazione di novembre di venerdi, un indicatore fondamentale per comprendere lo stato di salute dell’economia. Dopo un ottobre deludente, caratterizzato dall’aggiunta di soli 12 mila posti di lavoro, si prevede una ripresa con 183 mila nuovi occupati, mentre il tasso di disoccupazione dovrebbe rimanere stabile al 4,1%. Importante anche il dato sui salari, che potrebbero rallentare al +0,3% su base mensile, segnalando un allentamento delle pressioni inflazionistiche.

La settimana offrirà ulteriori spunti con i dati sui JOLTS (offerte di lavoro), i PMI manifatturieri e dei servizi, e l’indice di fiducia dei consumatori del Michigan, che potrebbe segnare un recupero. Tra gli interventi di rilievo, spicca quello del Presidente della Federal Reserve, Jerome Powell, e della BCE, Christine Lagarde, dove potrebbero emergere indizi sulla traiettoria futura della politica monetaria. Anche il fronte aziendale sarà attivo, con attesi risultati trimestrali di big come Salesforce, Marvell Technology e Lululemon.

In Europa, il focus sarà sul tasso di disoccupazione dell’Eurozona, previsto stabile al minimo storico del 6,3%, e sui dati di ordini industriali e produzione in Germania, dove si attende un possibile rallentamento rispetto alla robusta crescita di settembre. In Italia, riflettori puntati su vendite al dettaglio e revisioni del PIL, mentre i PMI manifatturieri e dei servizi forniranno ulteriori indicazioni sullo stato delle economie europee, con segnali di debolezza attesi soprattutto per Italia e Svizzera.

Con una settimana così densa di appuntamenti, i mercati saranno impegnati a interpretare ogni dato per capire se i segnali di rallentamento globale possono lasciare spazio a una ripresa più solida o se le incertezze continueranno a dominare il panorama economico.