Nelle ultime sessioni, i mercati azionari hanno manifestato un’attitudine cautelativa, con i titoli statunitensi che hanno subito un leggero ribasso, aggiungendosi al precedente calo dell’1,2% di lunedì. L’ombra delle tensioni geopolitiche in Medio Oriente aleggia ancora, mentre gli investitori rimettono in discussione il timing dei futuri tagli dei tassi da parte della Fed. Queste, però, potrebbero non essere le vere preoccupazioni di lungo termine dei mercati. Potrebbe trattarsi invece di giustificazioni per una salutare presa di profitto in seguito a un rally prolungato che ha visto ben 24 nuovi massimi storici senza significative correzioni.

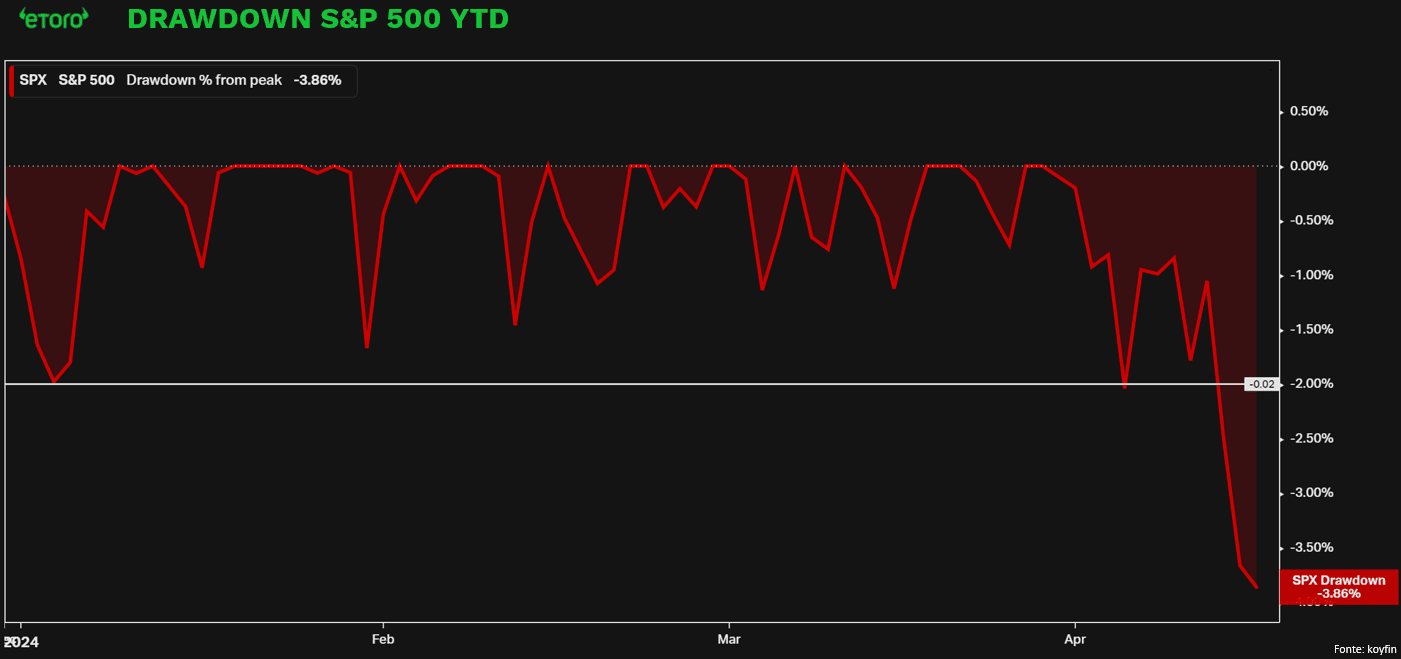

Attualmente, lo S&P 500 ha subito un drawdown inferiore al 4%, un ritracciamento ancora modesto se confrontato con il drawdown medio intra-annuale del -16% registrato dal 1928. Il proverbio “Aprile, dolce dormire” non sembra calzare quest’anno, con le ultime tre sessioni e otto delle dodici di aprile in territorio negativo. La volatilità, a lungo sopita, sta risvegliandosi su più fronti: il VIX ha registrato un’impennata del 41% solo ad aprile, il MOVE del 38%, il VXM, il “Vix del Nasdaq 100”, del 32% e quella sullo Stoxx europeo del 33%.

Tuttavia, la storia ci insegna che i rischi geopolitici raramente hanno un impatto di lungo termine sui mercati. Il conflitto russo-ucraino ne è un esempio. Inoltre, gli Stati Uniti, con la loro minore dipendenza energetica dalla regione, potrebbero rimanere relativamente isolati da un’eventuale escalation militare. La situazione è differente per l’Europa, dove un blocco sullo Stretto di Hormuz potrebbe incidere notevolmente, influenzando anche le forniture di gas naturale, come evidenziato dal contributo del rigassificatore di Cavarzere. Gli ultimi dati del Ministero dell’ambiente e della sicurezza energetica riportano come il rigassificatore di Cavarzere a gennaio abbia rappresentato il 3% dell’importazioni nazionali, sebbene abbia oscillato su maggiori percentuali in passato (meno del 20%).

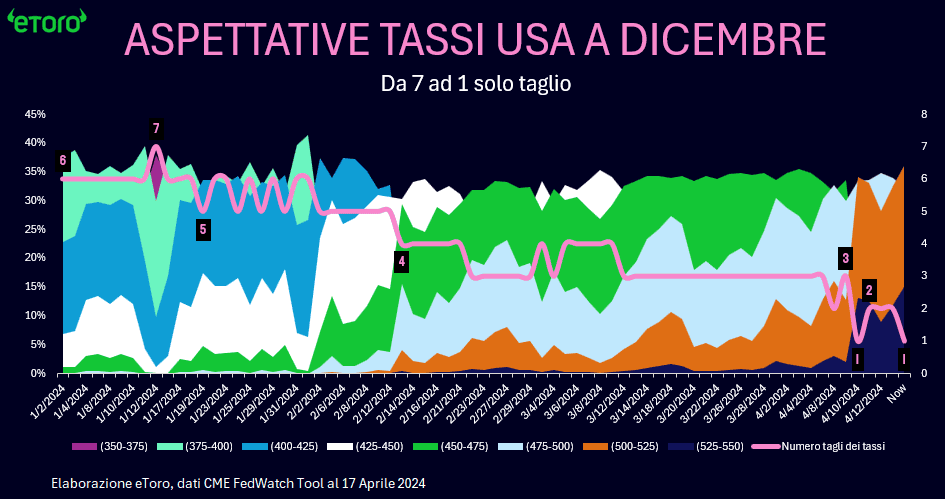

Gli investitori, inizialmente indifferenti al ritmo rallentato dei tagli dei tassi previsti per l’anno, ora sembrano turbati dal passaggio a soli 2 o forse 1 taglio (in questo momento nuovamente presente) dei tassi registrati ad aprile. Le recenti affermazioni di Jerome Powell al Wilson Center di Washington hanno gettato ulteriore incertezza: il mercato del lavoro mostra segnali solidi, ma il ritorno all’obiettivo di inflazione del 2% non ha fatto ulteriori progressi. Powell ha evidenziato che senza una chiara direzione verso l’obiettivo di inflazione, non c’è spazio per la Fed per iniziare a ridurre i tassi di interesse. Se l’inflazione elevata dovesse persistere, il livello attuale di restrizione potrebbe rimanere in vigore più a lungo del previsto, consolidando la narrazione che i tassi potrebbero rimanere “più alti per più tempo”.

In Europa, invece, sembra soffiare un vento differente. Mentre la Fed assume una posizione cauta, la BCE sembra incline a un allentamento delle politiche, con Villeroy della Banca di Francia che anticipa una possibile riduzione dei tassi già a giugno.

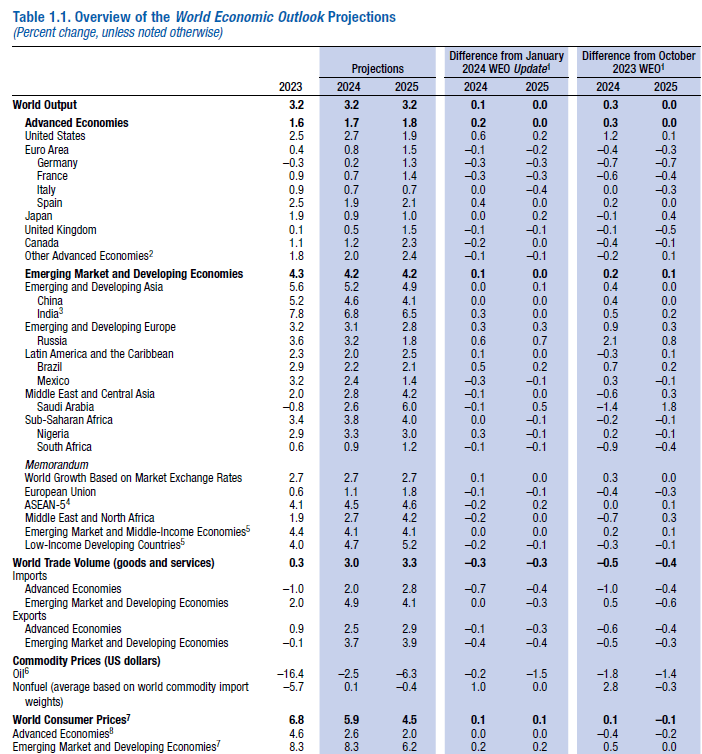

Riflettendo sull’economia statunitense, l’inflazione resta un nodo cruciale. Tuttavia, la resilienza economica e la solidità dei consumi statunitensi offrono un’ancora di salvezza alle imprese, nonostante i venti di incertezza. Ieri il FMI ha rivisto al rialzo le aspettative di crescita per gli USA, con un incremento dello 0.6% – il più alto tra le principali economie globali – portando la proiezione per il 2024 al 2.7%. Al contrario, l’Italia vede la più significativa revisione al ribasso per il 2025, ora al 0.7%, scendendo di 0.4% rispetto alle previsioni precedenti. Si profila a livello globale un ‘atterraggio morbido’ come scenario più probabile.

Nel frattempo, dal fronte aziendale, UnitedHealth e Morgan Stanley hanno dato una scossa agli indici con i loro recenti report sugli utili, superando le attese degli analisti. I settori quali la sanità, i beni di consumo di base e la tecnologia, con giganti come Nvidia a guidare il settore dei semiconduttori, sono stati tra i leader della sessione di ieri, insieme a un notevole aumento dei prezzi dell’oro, riflettendo un elemento difensivo rispetto ai movimenti della giornata

In questi giorni, i mercati finanziari cavalcano l’onda di una volatilità rinnovata. Mentre ci si attende che la Federal Reserve possa effettuare un solo taglio (o due) dei tassi, è facile che l’attenzione degli investitori si disperda tra i report finanziari trimestrali. In questo scenario in costante evoluzione, è importante restare vigili: un mercato in correzione non segnala necessariamente un’inversione di tendenza. La distinzione è sottile ma cruciale. La stagione delle trimestrali potrebbe offrire una pausa dalle riflessioni macroeconomiche, attirando gli sguardi sui risultati concreti delle aziende. Questo focus sui fondamentali aziendali potrebbe fungere da contrappeso alle preoccupazioni legate ai tassi e potenzialmente moderare la reazione dei mercati a una politica monetaria più restrittiva. Tuttavia, non scordiamo che una correzione – un normale respiro nel ritmo incessante dei mercati – è un fenomeno salutare e atteso, soprattutto dopo i prolungati periodi di guadagni.

Mentre navigano tra le onde della volatilità e scrutano l’orizzonte delle trimestrali, gli investitori farebbero bene a tenere il timone fermo, senza lasciarsi sconcertare dalle normali fluttuazioni di un mercato che, in fondo, non dorme mai.