Nella prima sessione della settimana, nonostante le persistenti preoccupazioni provenienti dal mercato obbligazionario statunitense e dalle incertezze in Cina, i mercati finanziari sono riusciti a chiudere in territorio positivo. Questo risultato è stato particolarmente significativo poiché mancava dallo scorso lunedì. Nonostante il rendimento dei titoli decennali statunitensi abbia continuato ad aumentare, superando i massimi registrati lo scorso ottobre e attualmente posizionandosi ai livelli visti nel 2007, è stato il rinnovato interesse verso i titoli tecnologici a sostenere la ripresa nelle borse americane.

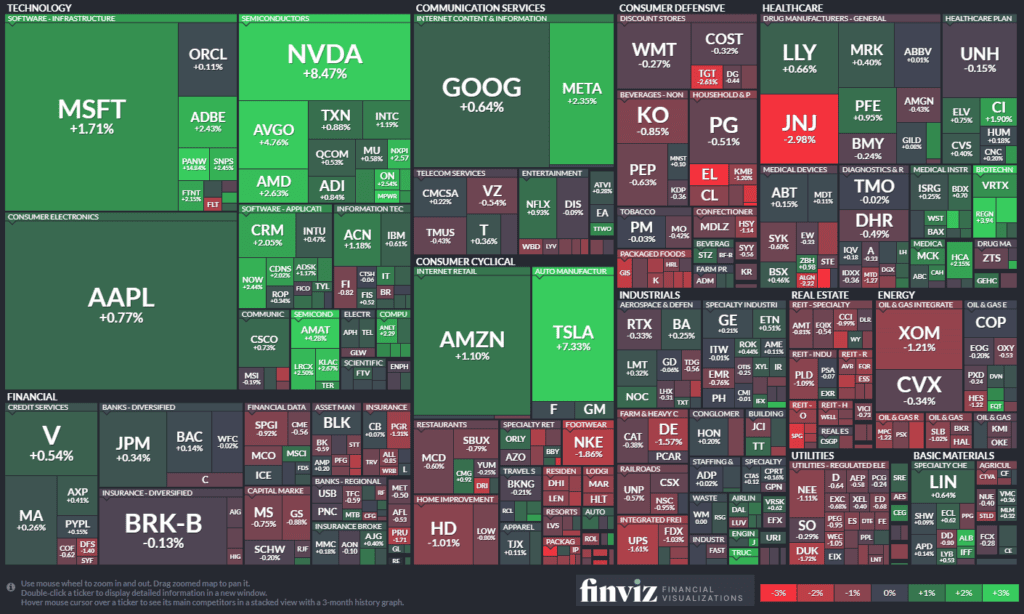

È importante notare che questo aumento dell’appetito per i titoli tecnologici è stato limitato, con la maggior parte delle società nell’indice S&P500 in ribasso nonostante l’indice stesso abbia guadagnato lo 0,69%. Questa tendenza è chiaramente visibile sia dalla Advance/Decline Line (AD Line) in leggera diminuzione, che dall’andamento ponderato dell’indice S&P 500.

Nella giornata, le aziende di grandi dimensioni hanno superato quelle di piccole dimensioni e i settori ciclici hanno prevalso su quelli difensivi, mentre l’indice di volatilità VIX ha mostrato un calo. L’ottimismo improvviso verso il settore tecnologico è stato alimentato dalle aziende di cybersecurity, come Palo Alto Networks, che ha previsto ricavi superiori alle attese per l’intero anno. Inoltre, Nvidia ha continuato a ricevere il sostegno degli analisti di Wall Street, con il target price rivisto al rialzo. In particolare, HSBC ha ieri alzato il proprio target per Nvidia a $780. Non sarebbe sorprendente se alcuni cercatori d’oro sperassero in un altro risultato eclatante da parte di Nvidia, la cui relazione è prevista dopo la chiusura di mercoledì.

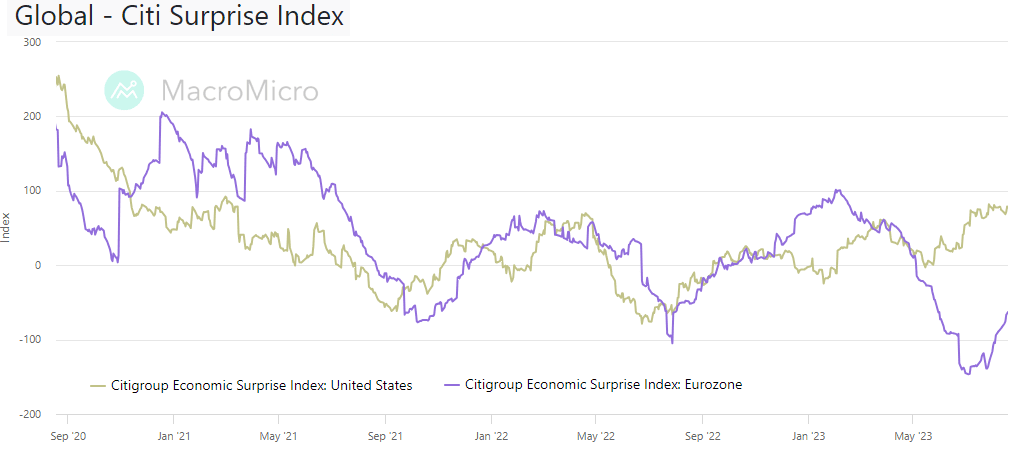

Con i rendimenti dei titoli di Stato americani che hanno recentemente raggiunto nuovi massimi ciclici, l’attenzione degli investitori è ora focalizzata sui discorsi dei banchieri centrali in programma a Jackson Hole, con particolare interesse per l’intervento del presidente della Federal Reserve, Jerome Powell, previsto per venerdì. L’andamento dei dati economici degli Stati Uniti negli ultimi tre mesi ha costantemente superato le aspettative, facendo segnare un indice di sorpresa economica di Citi ai massimi dall’inizio del 2021 – una dinamica che contrasta con la situazione in Europa.

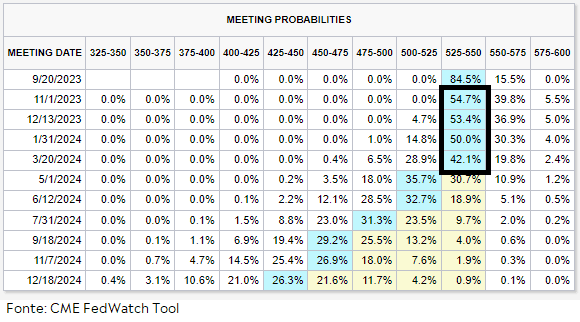

Questo scenario, da un lato, rende più probabile un andamento graduale dell’economia (soft-landing), ma dall’altro rafforza le attese che la Federal Reserve continuerà a mantenere i tassi di interesse elevati per un periodo prolungato. Questa cautela è motivata dai timori che una crescita economica più robusta possa sostenere un livello d’inflazione al di sopra dell’obiettivo prefissato. Nei mercati, sta emergendo una discussione sulla possibilità che il tasso terminale dei tassi di interesse potrebbe non essere raggiunto, con i futures sui Federal funds che riflettono un aumento delle probabilità di nuovi rialzi dei tassi. Mentre nella prossima riunione di settembre le aspettative di un cambiamento sembrano limitate, con una probabilità di status quo al 84% (in leggero aumento rispetto al 83% del mese precedente), le probabilità di un rialzo di 25 punti base nelle successive riunioni stanno crescendo significativamente. In particolare, la riunione di gennaio mostra un’incertezza più marcata, con una probabilità del 50% per un tasso invariato e un aumento delle probabilità di un tasso compreso tra il 5,50% e il 5,75% (salite dal 16,9% del 21 luglio al 30,3% attuale). È probabile che Powell adotti un approccio cauto nei suoi discorsi, lasciando aperte diverse opzioni per le politiche della Federal Reserve e sottolineando la dipendenza dai dati economici. Tuttavia, l’incertezza circolante continua a innescare volatilità e incertezza nei mercati, mentre gli investitori cercano di tracciare la migliore rotta in un contesto ancora mutevole.

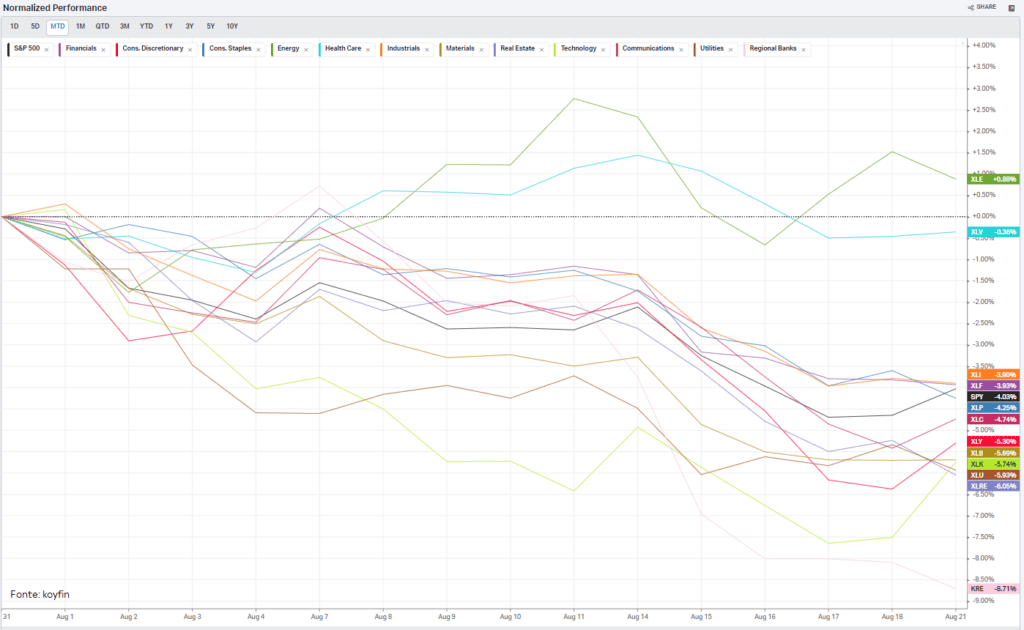

Intanto non si fermano le preoccupazioni sul mondo bancario. Dopo i tumulti di marzo, con le crisi delle banche regionali, il downgrade di Moody’s sul rating statunitense e sul comparto bancario anche S&P Global ha ieri tagliato il rating e rivisto l’Outlook su diversi istituti finanziari, avvertendo che i rischi di finanziamento e l’indebolimento della redditività metteranno probabilmente a dura prova la solidità creditizia del settore. Banche regionali che da inizio anno hanno visto cedere oltre il 22%, con minimi di quasi il 38%. Nel solo mese di agosto hanno lasciato sul terreno oltre 8 punti percentuali, perdite significativamente superiori rispetto al declino del 6% del comparto immobiliare, che attualmente guida i cali settoriali negli Stati Uniti dall’inizio del mese.

Il contenuto di questa newsletter è di natura informativa ed educativa e non può essere considerata come attività di consulenza finanziaria né come raccomandazione all’investimento.

Performance passate non sono indicative di performance future. Il trading è rischioso e si raccomanda di rischiare solo il capitale che si è disposti a perdere.

Dovresti chiedere consiglio a un consulente finanziario indipendente e debitamente autorizzato e assicurarti di avere la propensione al rischio, l’esperienza e la conoscenza opportune prima di decidere di investire. In nessuna circostanza eToro si assumerà alcuna responsabilità nei confronti di persone fisiche o giuridiche per (a) qualsiasi perdita o danno, interamente o parzialmente causati da, dovuti a, o relativi a qualsiasi transazione legata ai CFD o (b) qualsiasi danno diretto, indiretto, speciale, consequenziale o incidentale.

I mercati delle criptovalute sono servizi non regolamentati e non sono controllati da nessun quadro normativo specifico europeo (incluso il MiFID) o nelle Seychelles. Pertanto, quando utilizzi il nostro Servizio di Trading di Criptovalute non potrai beneficiare delle protezioni disponibili per i clienti che ricevono servizi di investimento regolamentati (a seconda dei casi) dal MiFID, come l’accesso al Cyprus Investor Compensation Fund (ICF)/al Financial Services Compensation Scheme (FSCS) e al Financial Ombudsman Service per la risoluzione delle controversie, né delle protezioni disponibili ai sensi del quadro normativo delle Seychelles.