In una seduta priva di forti emozioni, con Wall Street e Londra assenti, i mercati azionari chiudono comunque in progresso. Come spesso osservato, l’assenza di catalizzatori si è rivelata recentemente positiva, con i listini trascinati dall’ottimismo, nonostante le costanti e sempre presenti preoccupazioni. Per offrire un’idea il FTSE MIB, maglia rosa tra i principali listini europei, ha registrato ieri un controvalore degli scambi di 1.542.024.420,632 euro, significativamente inferiore alla media dei tre giorni precedenti di 2.450.005.435,369 euro.

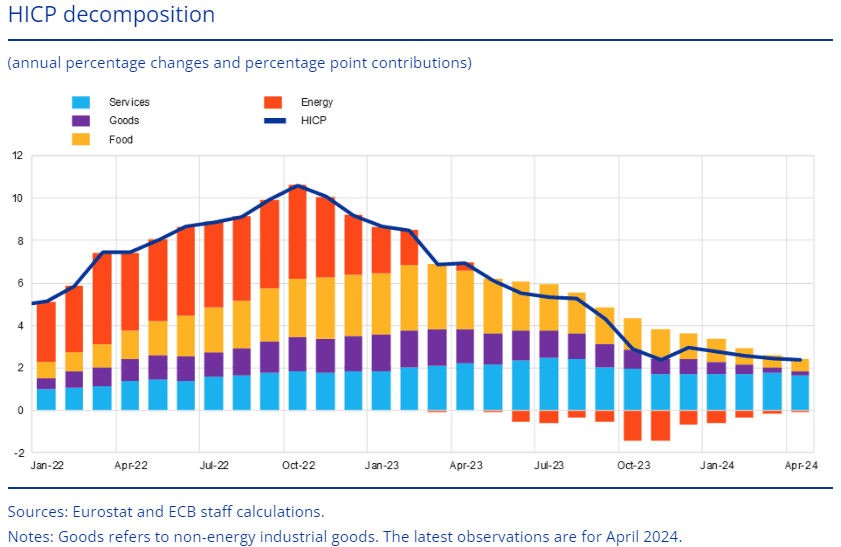

In Europa, le parole rassicuranti della Banca Centrale Europea (BCE) e i dati ambivalenti provenienti dall’indicatore IFO tedesco hanno offerto un supporto agli investitori. Questo ultimo ha deluso le aspettative interrompendo una serie di tre mesi consecutivi di miglioramenti. Nonostante la tendenza positiva verso il primo calo dei tassi previsto per giugno, esiste una certa esitazione nel confermare impegni oltre tale termine. Le pressioni inflazionistiche nel settore servizi e gli aumenti salariali rimangono elevati, mentre le tensioni nel Medio Oriente minacciano di spingere al rialzo i prezzi dell’energia e il previsto taglio dei tassi negli Stati Uniti sembra procrastinato. Parlando a Dublino lunedì, il capo economista della BCE, Philip Lane, ha dichiarato che la BCE non segue una “tabella di marcia rigida” per la riduzione dei tassi e ha sottolineato che l’approccio rimarrà “dati-dipendente, incontro dopo incontro”.

Non tutti, tuttavia, condividono questa visione. Joachim Nagel, presidente della Bundesbank, ha suggerito nel fine settimana che un secondo intervento della BCE potrebbe essere rimandato a settembre. François Villeroy de Galhau, a capo della banca centrale francese, ha affermato che la BCE non dovrebbe precludersi la possibilità di ridurre i costi di finanziamento nelle sessioni di giugno e luglio. Nonostante ciò, la grande incognita rimane la politica monetaria degli Stati Uniti, che Villeroy ha descritto come “l’elefante nella stanza”. L’inflazione sarà sotto i riflettori in Europa questa settimana, con la pubblicazione del dato preliminare di maggio previsto per venerdì. Sebbene ciò non influenzerà la decisione del taglio di giugno, aumenta l’incertezza su eventuali riduzioni future.

Oggi i mercati mostrano ottimismo. I futures azionari statunitensi sono saliti martedì, al ritorno degli investitori da un fine settimana di vacanza, mentre si guarda ad un’altra serie di rapporti economici questa settimana che potrebbero guidare le prospettive dei tassi di interesse. Gli investitori guardano ora ai dati sulla fiducia dei consumatori di martedì e al rapporto sull’indice dei prezzi PCE di aprile di venerdì per ottenere ulteriore chiarezza sulle prospettive dei tassi. Sul fronte societario, sono previsti gli utili dei rivenditori Costco Wholesale e Ulta Beauty.

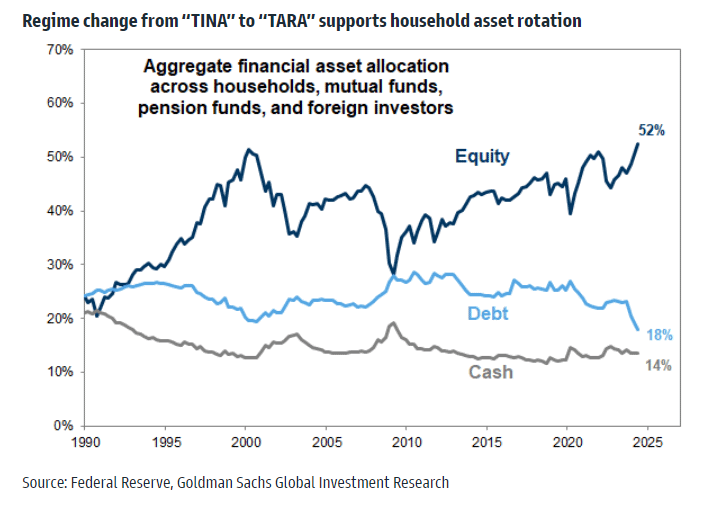

Con l’incremento dei tassi d’interesse ormai alle spalle, il mercato azionario ha continuato a esercitare un notevole fascino sugli investitori. A partire dal 2020, abbiamo assistito a un significativo rialzo nella proporzione di asset investiti in azioni, che ha raggiunto il 52% secondo le analisi di Goldman Sachs. Siamo passati dal concetto di TINA (“There Is No Alternative”, cioè “non c’è alternativa”) a quello di TARA (“There Are Reasonable Alternatives”, “ci sono alternative ragionevoli”).

Nel contesto di TINA, gli investitori erano spinti verso le azioni a causa della mancanza di alternative allettanti, soprattutto in un ambiente di tassi d’interesse depressi. Tuttavia, la transizione a TARA implica che ora esistano opzioni più equilibrate, eppure, le azioni continuano a essere fortemente privilegiate, sottolineando che, nonostante l’allargamento delle possibilità di investimento, restano percepite come una robusta scelta per la crescita del capitale. In questo panorama, l’indice VIX, che si mantiene entro una deviazione standard al di sotto dalla sua media mobile storica a partire dal 1990, ha probabilmente contribuito a sostenere la domanda di azioni. La bassa volatilità crea spesso un’atmosfera di mercato percepita come meno rischiosa, incentivando ulteriormente gli investimenti in asset più audaci.