Con il Giorno del Ringraziamento, i mercati americani entrano ufficialmente nella stagione dello shopping, un periodo cruciale per l’economia statunitense. Questo evento, seguito dal Black Friday e dal Cyber Monday, è una celebrazione del consumismo che catalizza l’attenzione di consumatori e investitori. Non si tratta solo di shopping: il consumo, che rappresenta il 68% del PIL statunitense, è il vero motore della crescita economica a stelle e strisce, con i beni che contribuiscono per il 23% e i servizi per il 45%.

Recentemente, la fiducia dei consumatori statunitensi ha mostrato segnali positivi, con l’indice del Conference Board che ha raggiunto 111,7 a novembre, superando le aspettative del consensus di 111,3 e il dato rivisto di ottobre di 109,6. Questo aumento avviene in un contesto economico complesso, caratterizzato da tassi di interesse elevati e pressioni economiche, ma supportato da aspettative politiche, interventi della Fed e dinamiche di crescita che alimentano l’ottimismo degli americani verso il futuro. Fino a pochi mesi fa, le aspettative future influivano negativamente sulla fiducia complessiva, con una percezione migliore della situazione finanziaria attuale rispetto a quella prospettica. Ora, questa dinamica si è invertita: gli americani guardano con maggiore ottimismo al futuro economico, elemento chiave per sostenere la ripresa dei consumi.

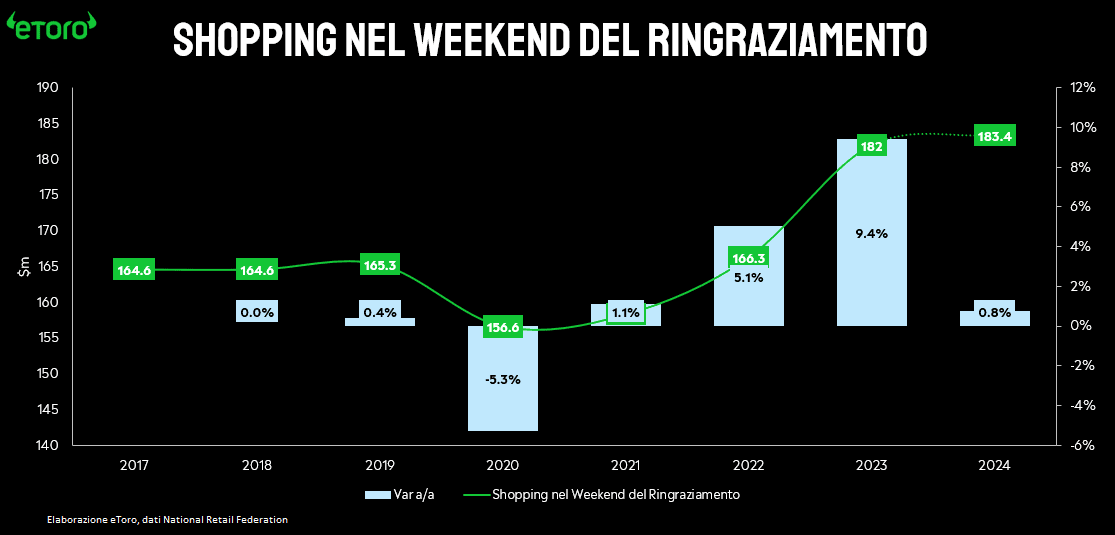

Secondo il sondaggio annuale pubblicato dalla National Retail Federation, un record di 183,4 milioni di persone prevede di fare acquisti in negozio e online dal Giorno del Ringraziamento al Cyber Monday di quest’anno. Questo dato supera il precedente record di 182 milioni nel 2023 e rappresenta un incremento di 18,1 milioni di persone rispetto a cinque anni fa, nel 2019. Tuttavia, le spese iniziano a riflettere una maggiore attenzione dei consumatori. Dopo le forti crescite del 2022 (+5,1%) e del 2023 (+9,3%), il 2024 registra un incremento del solo +0,8%.

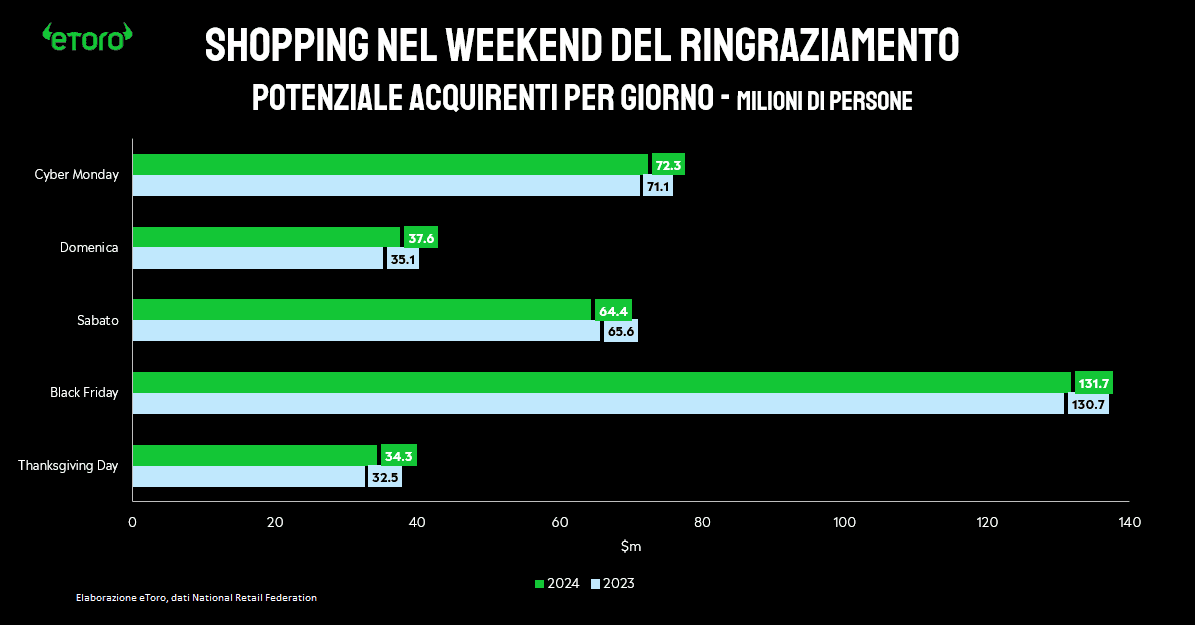

Mentre i consumatori distribuiranno i loro acquisti su più canali durante il weekend festivo di cinque giorni, il Black Friday si conferma il giorno più popolare per lo shopping. Secondo le stime, il 72% dei consumatori americani (pari a 131,7 milioni di persone, in linea con le aspettative del 2023) pianifica di approfittare delle offerte sia online che nei negozi fisici. In particolare, circa due terzi (65%) degli acquirenti del Black Friday intendono fare acquisti specificamente nei negozi, sfruttando le promozioni in loco. Il Cyber Monday, invece, si colloca al secondo posto per popolarità, attirando il 39% dei consumatori (pari a 72,3 milioni), concentrati prevalentemente su acquisti online grazie agli sconti digitali.

Secondo le previsioni di Adobe, le vendite online durante le festività del 2024 raggiungeranno un record di 241 miliardi di dollari, con una crescita dell’8,4% rispetto al 2023. In particolare, si prevede che le vendite da dispositivi mobili rappresenteranno il 53,2% del totale, pari a 128 miliardi di dollari. Inoltre, l’uso di opzioni di pagamento come “compra ora, paga dopo” (BNPL) è in aumento, con una spesa prevista di 18,5 miliardi di dollari durante la stagione, raggiungendo un picco di 993 milioni di dollari nel solo Cyber Monday. Giocattoli, videogiochi ed elettronica saranno i principali motori della spesa per le feste, con domande attese in rialzo per prodotti quali giocattoli Bluey, Call of Duty: Black Ops 6 e cuffie Bluetooth.

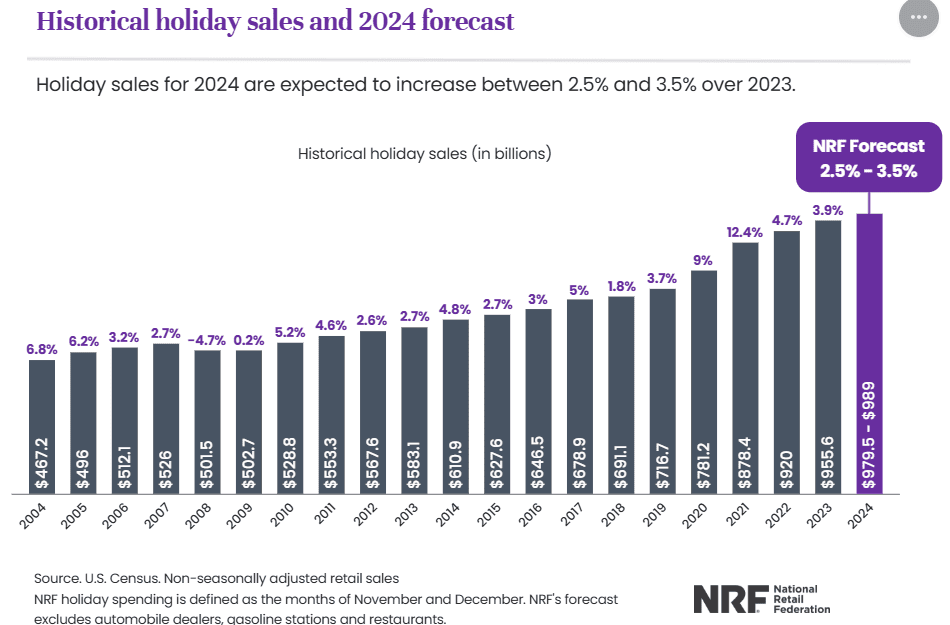

La stagione dello shopping invernale, che abbraccia i mesi di novembre e dicembre, si preannuncia particolarmente intensa. Secondo la National Retail Federation (NRF), la spesa per le festività dovrebbe raggiungere livelli record, con una crescita stimata tra il 2,5% e il 3,5%, per un totale compreso tra 979,5 e 989 miliardi di dollari.

Le categorie di regali più popolari in questa stagione includono: abbigliamento (54%), carte regalo (44%), giocattoli (36%), libri, videogiochi e altri media (31%) e cibo/ dolciumi (30%).

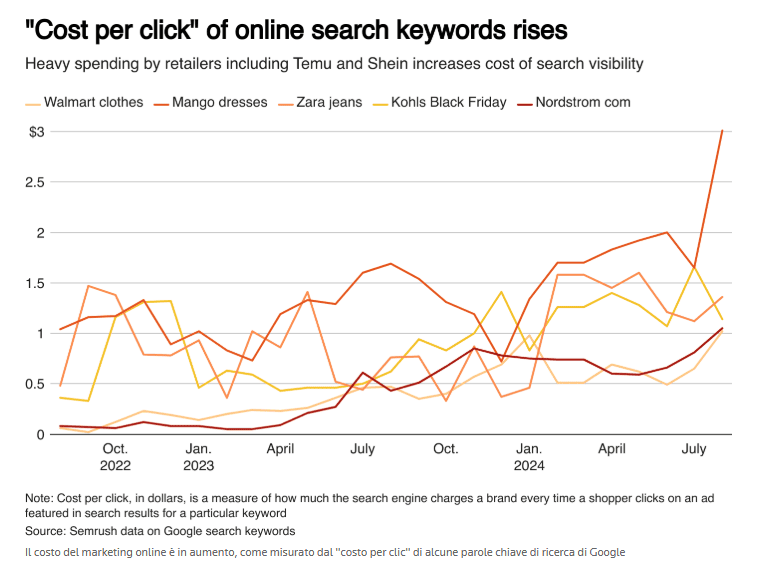

Il predominio dell’abbigliamento tra le preferenze dei consumatori ha spinto piattaforme di fast fashion come Temu e Shein a intensificare i loro investimenti. Secondo Reuters, le ingenti spese in marketing online da parte di queste aziende stanno rendendo più oneroso per altri rivenditori e marchi raggiungere i consumatori durante il Black Friday. Entrambe le piattaforme stanno infatti puntando su parole chiave utilizzate dai concorrenti. Negli Stati Uniti, ad esempio, Temu ha fatto offerte su termini come “offerte Walmart Black Friday”, “Black Friday Kohls” e “Bed Bath Beyond”, mentre Shein ha puntato su “Walmart clothes”, “Zara jeans”, “Mango dresses” e “Nordstrom Rack shoes”. Di conseguenza, il costo per clic per “Walmart clothes” è aumentato di 16 volte da agosto 2022 ad agosto 2024. Questa strategia aggressiva ha portato a un incremento dei costi pubblicitari online, rendendo più difficile per altri rivenditori competere efficacemente durante eventi chiave come il Black Friday.

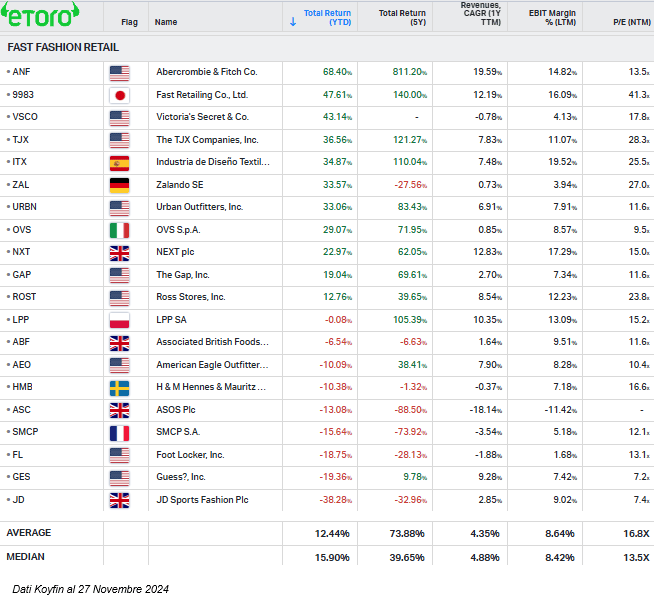

Osservando i principali player in borsa del settore del Fast Fashion Retail si evidenzia una forte polarizzazione tra aziende in crescita e altre in difficoltà, riflettendo le dinamiche di un mercato altamente competitivo e in rapida evoluzione. Analizzando i dati, emerge chiaramente che alcune società hanno saputo sfruttare le tendenze del settore e i cambiamenti nel comportamento dei consumatori, mentre altre sono rimaste indietro, soffrendo la pressione dei margini e l’ascesa dei nuovi competitor digitali.

Abercrombie & Fitch si distingue come uno dei leader indiscussi, con una crescita impressionante del Total Return YTD (+68%) e un aumento cumulativo su cinque anni dell’811%, il tutto accompagnato da una solida espansione dei ricavi (+19.5% CAGR) e margini operativi robusti ed in crescita (EBIT Margin del 14.82%). Questa performance dimostra un efficace riposizionamento strategico, con un forte focus sul branding e un’attenta gestione operativa. Anche Fast Retailing, il gigante dietro Uniqlo, si conferma un attore di rilievo, con una crescita del Total Return a 5 anni (+140%) e un margine EBIT dell’16%, beneficiando di una solida presenza in Asia e di un modello di business che valorizza l’efficienza.

Tuttavia, non tutte le aziende del settore mostrano lo stesso dinamismo. H&M, nonostante la sua rilevanza globale, ha registrato una crescita piatta dei ricavi (-0.4%) e una perdita nel Total Return a 5 anni (-1.32%), segnalando difficoltà nell’adattarsi ai cambiamenti del mercato. Anche ASOS soffre di gravi inefficienze, con ricavi in calo (-18% CAGR) e un margine EBIT negativo (-11.4%), evidenziando una pressione crescente dalla concorrenza di operatori online come Temu e Shein. Un altro esempio di sfida operativa è rappresentato da Zalando che, pur avendo un Total Return YTD positivo (+33.57%), ha visto una contrazione significativa del Total Return su cinque anni (-27.56%).

Tra le sorprese positive, troviamo società come Victoria’s Secret, che ha mostrato un Total Return YTD del +43.14%, nonostante una crescita piatta dei ricavi (-0.7%). Il comparto delle vendite scontate e off-price continua a performare bene, con attori come Ross Stores, che combina una crescita stabile (+8.5% CAGR) con un margine operativo solido (12.2%). Questo dimostra che i consumatori, sotto pressione inflazionistica, tendono a preferire retailer che offrono valore.

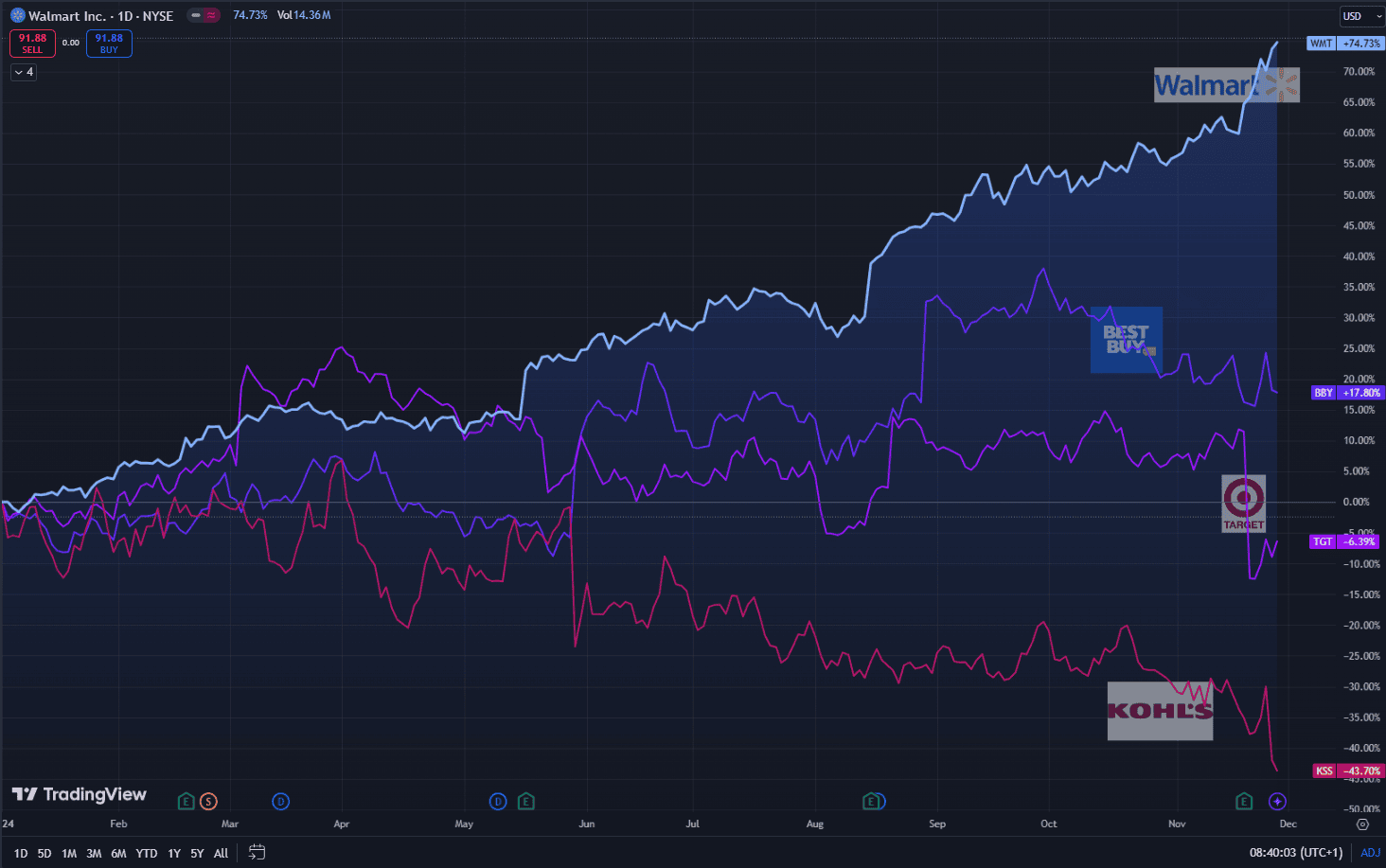

Nel panorama del retail statunitense, l’attenzione al valore emerge come la strategia vincente per affrontare un consumatore sempre più attento e selettivo. Walmart, con un impressionante Total Return YTD del +73%, ha raggiunto i massimi storici, beneficiando della forza delle sue offerte nel settore alimentare e della fedeltà dei consumatori. Questa resilienza non è casuale, ma il risultato di un modello capace di rispondere ai bisogni fondamentali dei clienti, che, in un contesto di pressioni inflazionistiche, trovano nelle proposte di Walmart una combinazione di convenienza e qualità difficilmente replicabile.

Dall’altro lato dello spettro, Kohl’s Corp. si conferma una delle delusioni più evidenti del 2024, con un crollo delle azioni del -44% YTD, che l’ha riportata su livelli di prezzo mai visti dal 2020. Il taglio delle previsioni di vendita per l’intero anno evidenzia il fallimento dei suoi tentativi di rilancio, dimostrando come i retailer focalizzati su consumatori a reddito medio trovino sempre maggiori difficoltà nel trattenere una clientela orientata verso competitor più agili e focalizzati sul valore.

Target, pur registrando un declino del -9% YTD, riesce ancora ad attirare consumatori attenti alle offerte, ma il taglio delle previsioni di utili ha pesato sulle sue azioni, che hanno perso oltre il 20%. In questo contesto, il CEO di Target sottolinea: “I consumatori ci dicono che i loro budget sono ancora limitati e che stanno facendo acquisti con attenzione… ma sono ancora disposti a spendere quando trovano la giusta combinazione di novità e valore.”

Anche Best Buy, che registra un modesto +14% YTD, affronta difficoltà, in quanto gli acquirenti continuano a rinviare le spese discrezionali in attesa di sconti stagionali. Questa dinamica evidenzia la sfida per i retailer focalizzati su beni tecnologici, meno resilienti rispetto ai beni essenziali in periodi di incertezza economica.

Nonostante il contesto complesso, il consumatore medio americano sembra trovarsi in una posizione migliore di quanto si possa pensare. Come afferma Laura Alber, presidente e CEO di Williams-Sonoma: “È davvero difficile sapere esattamente cosa sta succedendo al consumatore, ma la nostra opinione è che probabilmente se la passino un po’ meglio di quanto tutti pensino, soprattutto i nostri consumatori.” Questa visione ottimistica è condivisa anche da Walmart, che evidenzia: “I clienti statunitensi rimangono resilienti, con comportamenti sostanzialmente costanti negli ultimi quattro-sei trimestri. Continuano a cercare valore per massimizzare i loro budget.”

Mentre Walmart ha saputo capitalizzare sulla sua capacità di offrire valore, Kohl’s e Target soffrono per l’incapacità di adattarsi rapidamente. “Nel retail, l’adattabilità non è un’opzione, ma una necessità,” potrebbe essere il leitmotiv che distingue i vincitori dai vinti in questo settore. Rivenditori focalizzati su fasce di reddito medio, come Kohl’s o Best Buy, devono affrontare un consumatore sempre più selettivo, mentre Walmart dimostra che la combinazione di offerte essenziali e pricing competitivo rappresenta la chiave per il successo in tempi di pressione economica.