Dopo il ciclo di restrizioni monetarie più intenso degli ultimi 40 anni e una delle pause più lunghe con tassi in territorio restrittivo, ieri la Federal Reserve ha deciso di tagliare il tasso di riferimento per la prima volta in quattro anni. La decisione non ha trovato grandi opposizioni al suo interno, con solo un membro che avrebbe preferito un taglio più modesto. Questo risultato, meno scontato tra gli addetti ai lavori, aveva generato un dibattito: gli economisti prevedevano un taglio di 25 punti base, mentre i mercati puntavano su 50 punti base. Alla fine, è stato quest’ultimo a prevalere.

Se da un lato il mercato ha inizialmente accolto positivamente il taglio, dall’altro la conferenza stampa di Powell ha raffreddato gli entusiasmi. Il presidente della Fed non è riuscito a dissipare tutti i dubbi, in particolare sul perché di un taglio così ampio. Le risposte di Powell, pur ottimistiche sulle prospettive economiche, hanno portato alcuni a vendere, mentre altri si sono concentrati proprio sulla portata del taglio.

Ma come sempre cerchiamo di dare ordine ad un puzzle di idee e notizie.

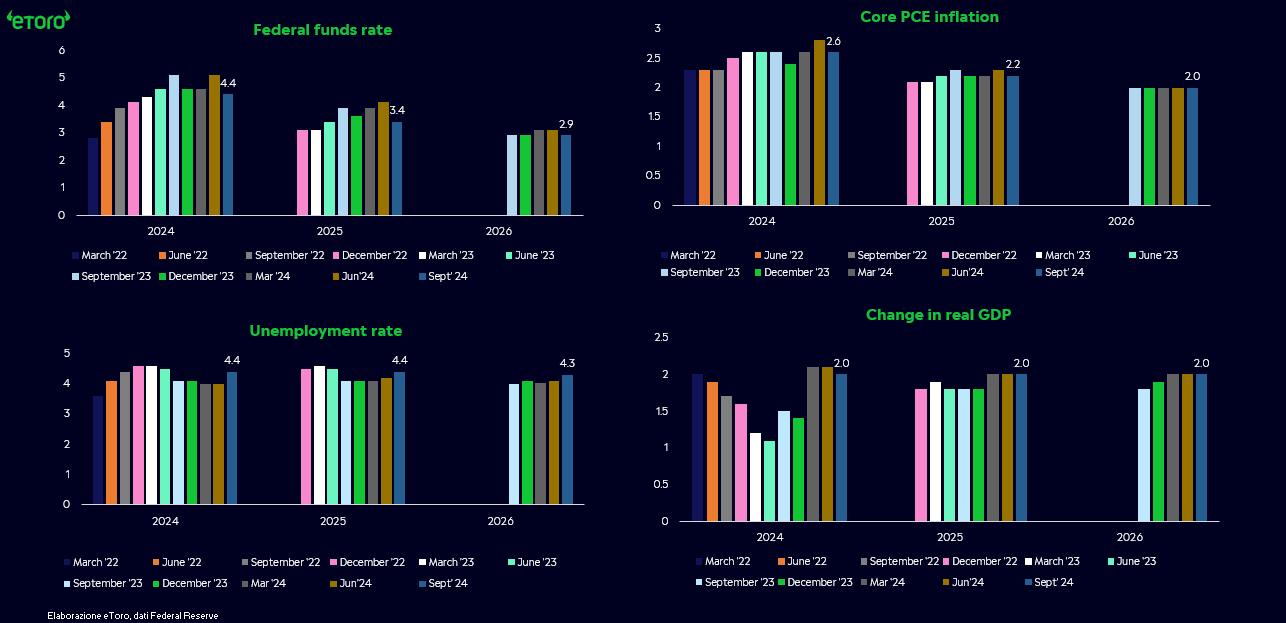

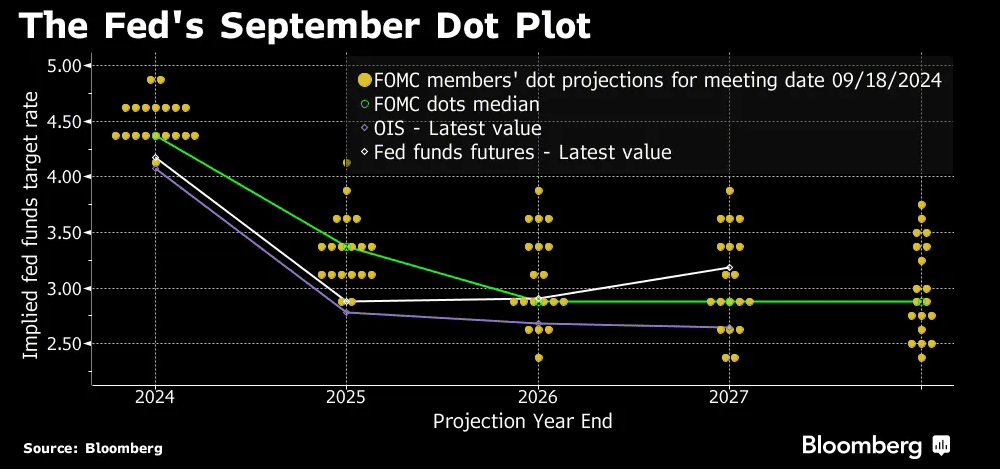

Mercoledì si è conclusa la riunione della Fed con l’atteso taglio dei tassi, abbassando il tasso sui fondi federali di 50 punti base, portandolo tra il 4,75% e il 5,00%. Oltre a ciò, la Fed ha pubblicato il suo Summary of Economic Projections, l’aggiornamento trimestrale delle previsioni economiche. Secondo queste proiezioni, il tasso sui fondi federali potrebbe scendere di altri 50 punti base entro la fine dell’anno, il che lascia pensare a due ulteriori tagli di un quarto di punto nelle ultime due riunioni dell’anno.

Sul fronte occupazionale, la Fed prevede un tasso di disoccupazione del 4,4% entro fine anno, in aumento rispetto alla stima di giugno del 4,0%. Questo aumento riflette un rallentamento del mercato del lavoro già evidente nei dati di agosto, che hanno registrato un tasso di disoccupazione al 4,2%. Tuttavia, mentre la disoccupazione sale, l’inflazione core sembra finalmente sotto controllo, con stime che la vedono scendere al 2,6% nel 2024 e al 2,2% nel 2025. C’è però una revisione al ribasso del PIL per quest’anno, dal 2,1% stimato a giugno al 2,0%.

Secondo i dot plot rilasciati, la Fed prevede un ulteriore allentamento monetario di 100 punti base nel 2024 e nel 2025, mentre il tasso a lungo termine è stato leggermente rivisto al rialzo al 2,875%. La dichiarazione della Fed ha evidenziato che l’economia continua a crescere a un ritmo solido, ma l’inflazione, pur avendo fatto progressi verso l’obiettivo del 2%, resta elevata. Anche se i guadagni occupazionali stanno rallentando e il tasso di disoccupazione è aumentato, questo rimane comunque su livelli bassi.

Powell ha ribadito che la mossa di ieri è un chiaro segno che la Fed non vuole restare indietro rispetto alla curva e si impegna a mantenere sotto controllo sia l’inflazione che l’occupazione.

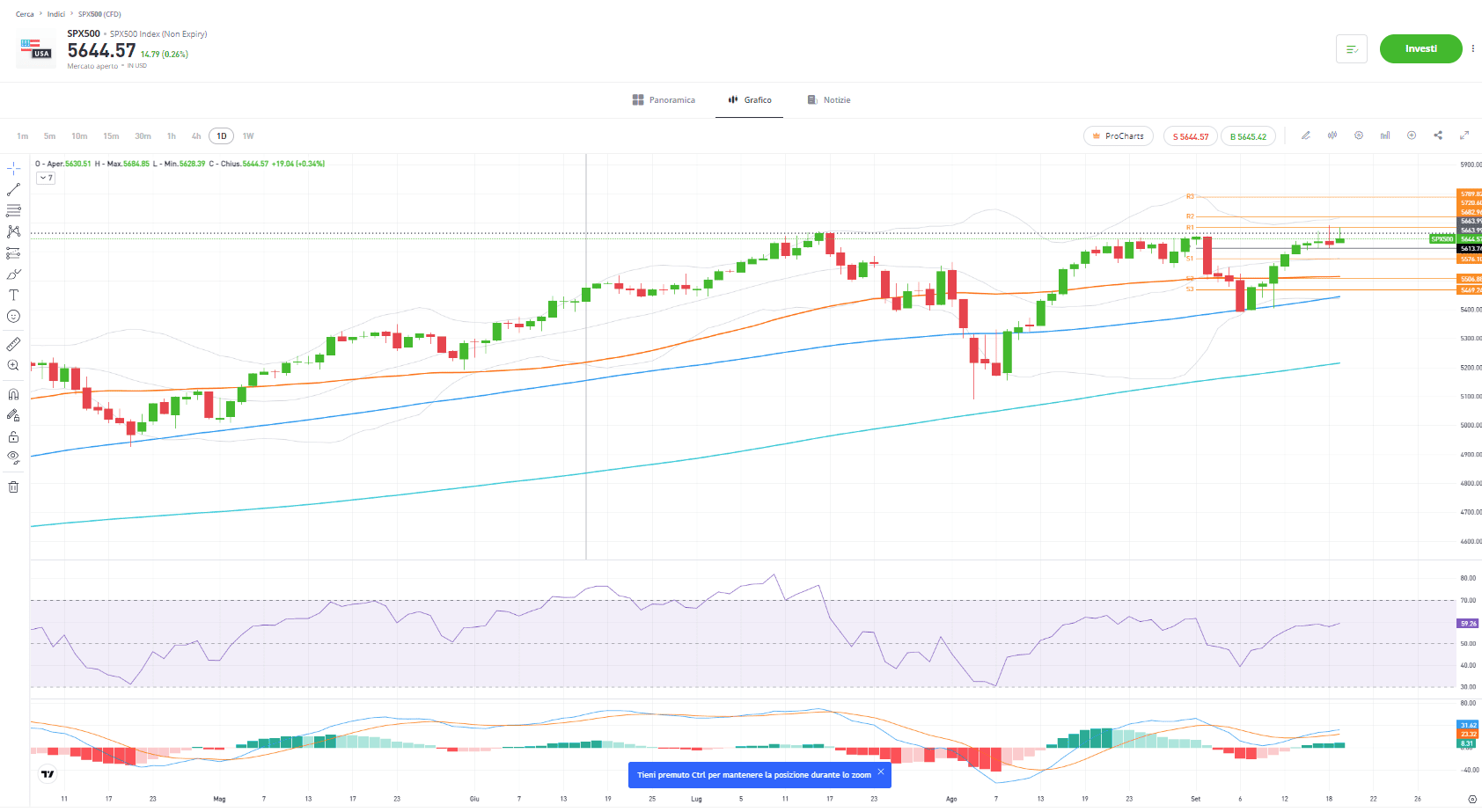

All’annuncio del taglio dei tassi, il mercato ha reagito con un deciso rialzo. Tuttavia, questa euforia si è dissolta durante la conferenza stampa di Powell. Il presidente della Fed ha descritto il taglio di 50 punti base come “un buon inizio”, sottolineando l’impegno della banca centrale verso il duplice mandato di controllare l’inflazione e sostenere l’occupazione. Ha inoltre affermato che l’economia, nel complesso, è forte e che il mercato del lavoro, pur raffreddandosi, è ancora in buona salute.

Chi non segue i movimenti intraday potrebbe non aver notato la rapida inversione del mercato, che è passato da un’accoglienza positiva a un calo durante la conferenza stampa. Le azioni statunitensi hanno chiuso prevalentemente in ribasso, con settori difensivi come utility e beni di prima necessità tra i peggiori. Anche i titoli tecnologici hanno avuto un andamento misto, con Nvidia in calo e Apple in rialzo (annullandosi tuttavia a vicenda nel contributo sullo S&P 500). Le small cap, invece, hanno continuato la loro sovraperformance settimanale, anche se hanno chiuso sotto i migliori livelli della giornata.

Guardando al passato, la risposta del mercato ai tagli dei tassi dipende sempre dalla situazione economica in cui vengono fatti. Storicamente, un ciclo di tagli che non coincide con una recessione porta spesso a forti rendimenti azionari nei 12 mesi successivi al primo taglio. Al contrario, quando i tagli vengono fatti in risposta a segnali di debolezza economica, i mercati tendono a reagire con perdite.

Questa volta, l’inizio dell’allentamento sembra essere più un’assicurazione che una necessità. La Fed ha tagliato i tassi perché l’inflazione lo consente, non perché costretta da una debolezza economica. I dati recenti su vendite al dettaglio e produzione industriale hanno portato la stima del PIL della Fed di Atlanta per il terzo trimestre al 3%, in aumento rispetto al 2,5% precedente. La spesa dei consumatori resta solida, mentre l’aumento della disoccupazione sembra essere dovuto a una maggiore partecipazione alla forza lavoro piuttosto che a un’ondata di licenziamenti. Questi segnali suggeriscono che un atterraggio morbido è possibile.

Finché il mercato non rileva chiari segnali di una recessione imminente, sembra plausibile che possa mantenere una tendenza rialzista, anche se con qualche inevitabile scossone di volatilità lungo il cammino. Un segnale positivo arriva proprio dai rialzi odierni sui futures degli indici, che hanno completamente recuperato le perdite di ieri.