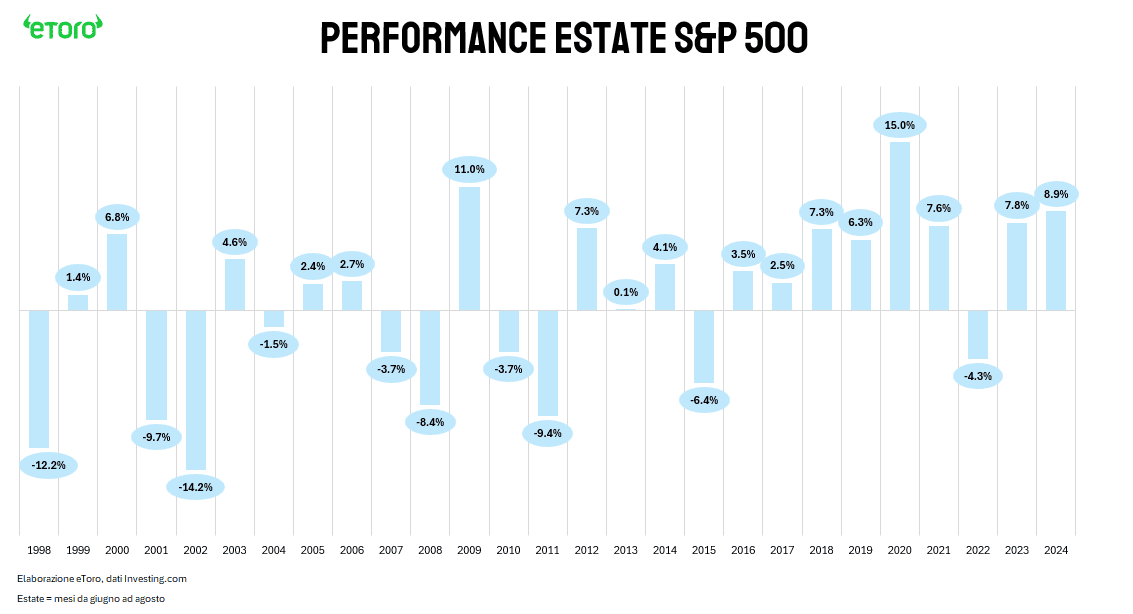

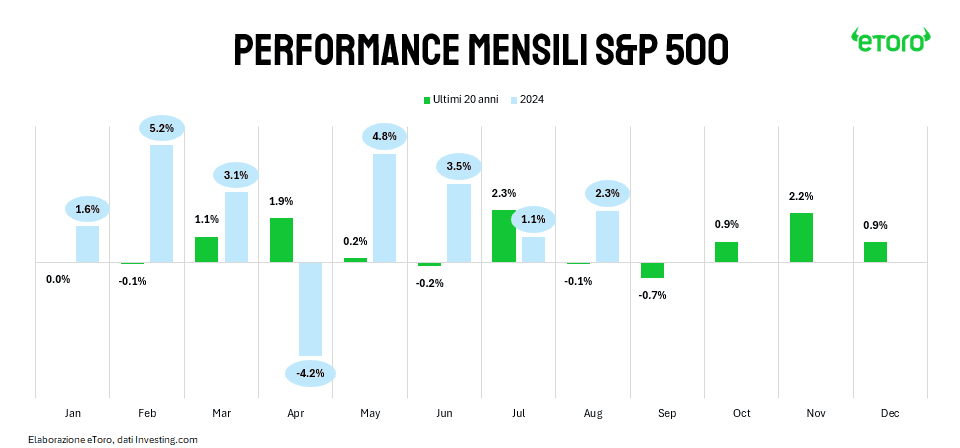

Sebbene l’inizio di agosto abbia portato con sé timori significativi, con il ritorno della volatilità sui mercati (VIX a 65 punti) e un “lunedì nero” il 5 agosto, durante la quale lo S&P 500 ha perso il 3% in una sola seduta, il mese si è chiuso in verde. Questo segna quattro mesi consecutivi di crescita per lo S&P 500, con aprile come unica eccezione del 2024 a presentare una correzione. Negli ultimi 10 mesi, a partire da novembre dello scorso anno, l’indice ha guadagnato quasi il 35%, con 9 mesi di rialzi. Anche i numeri estivi non sono da meno: tra giugno e agosto 2024, lo S&P 500 ha registrato un incremento dell’8,9%. Si tratta del terzo miglior risultato estivo dal 1998, superato solo dai picchi del 2020 (15%) e del 2009 (11%).

Cambiamenti Sotto la Superficie del Rally

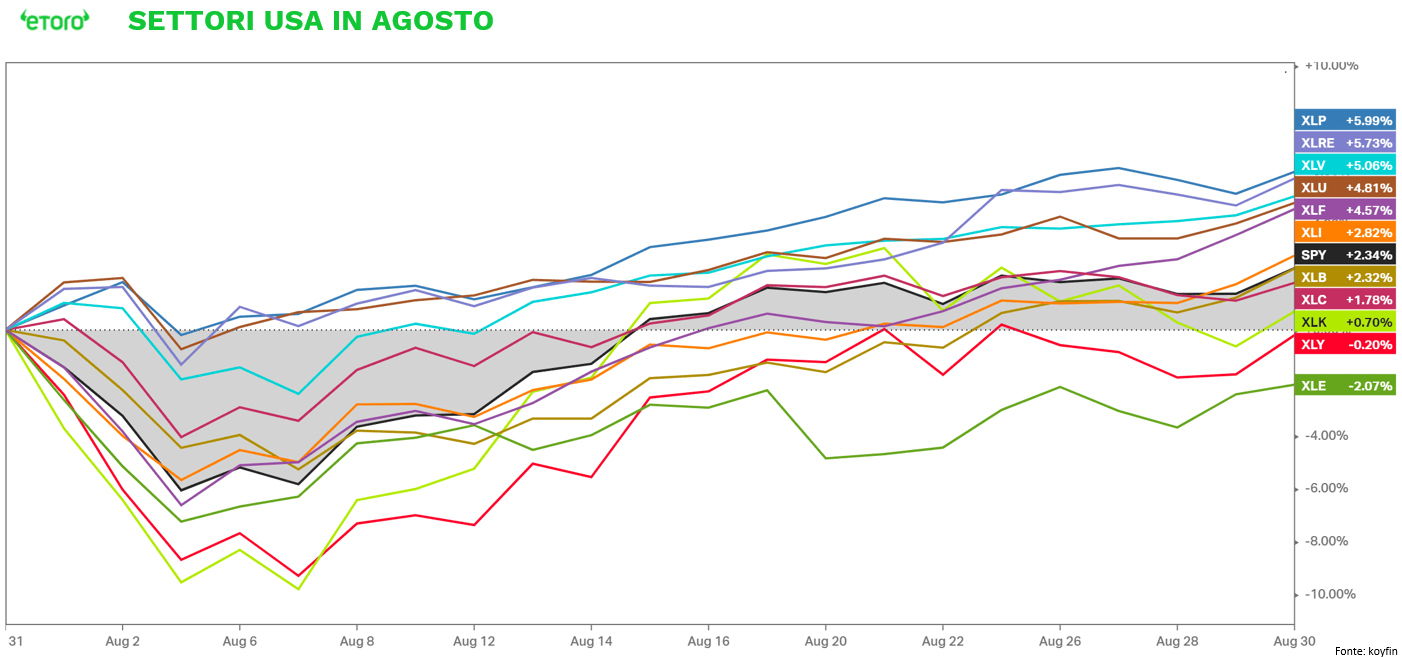

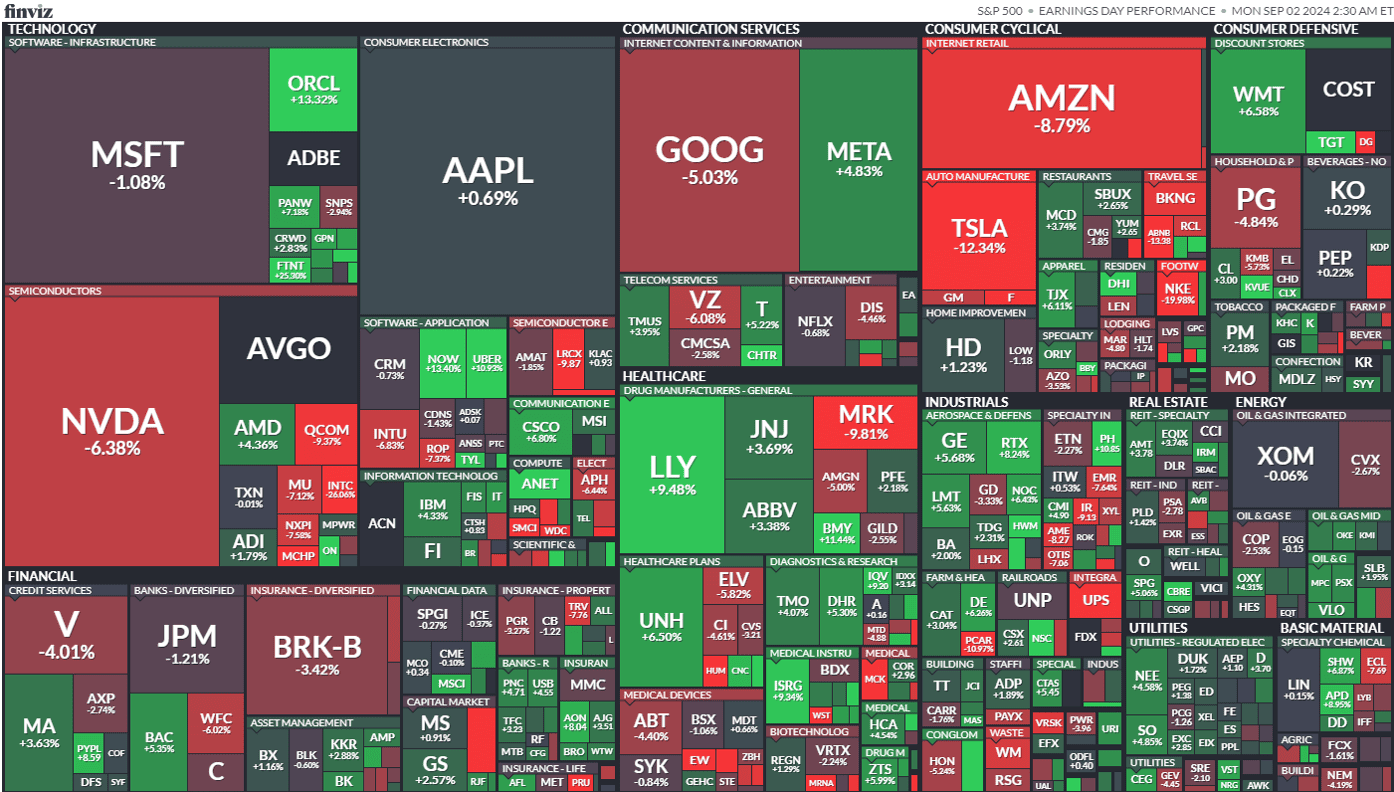

Ma sotto la superficie del rialzo e della continuità dell’azionariato americano, alcuni segnali di cambiamento si presentano con forza. A differenza della prima metà dell’anno, una gamma più ampia di settori e azioni sta ora guidando il rally, indicando un graduale cambiamento nella leadership del mercato. Mentre lo S&P 500 deve ancora raggiungere un nuovo massimo dopo il ritiro di inizio agosto, l’indice equal-weight ha raggiunto nuovi massimi, suggerendo che la volatilità del mercato ha funzionato a vantaggio del titolo medio. A sostegno del tema dell’ampliamento, la crescita degli utili dell’S&P 500, escludendo i titoli dei Magnifici 7, è stata positiva per la prima volta in cinque trimestri. Nove degli 11 settori hanno avuto una crescita positiva, con le maggiori sorprese al rialzo provenienti da finanza, sanità, servizi di pubblica utilità, oltre alla tecnologia. Il settore dei consumi di base, Real estate, sanitario, utilities e finanziario hanno trainato i rialzi di agosto, mentre la tecnologia ha chiuso con un misero +0,7%.

La Stagione degli Utili del Secondo Trimestre: Risultati Solidi ma Reazioni Tiepide

Con il 99% delle aziende dello S&P 500 che hanno già pubblicato i risultati, la stagione degli utili del secondo trimestre è ormai completa. Il risultato è stato superiore alle aspettative, con l’80% delle aziende che ha superato le stime degli analisti, e utili in crescita dell’11,4%, un’accelerazione rispetto al primo trimestre. Le previsioni per l’intero anno 2024 e 2025 restano ottimistiche, con una crescita degli utili attesa oltre il 10% per ciascuno dei due anni. Nonostante la buona stagione delle trimestrali, la risposta del mercato non è stata così positiva, soprattutto per le big tech. I risultati hanno evidenziato un vento contrario che i vincitori della tecnologia a mega-capitalizzazione devono affrontare: quello delle aspettative elevate.

Un Cambio di Prospettiva nei Dati Economici

Recentemente, c’è stato un cambiamento importante nel modo in cui i dati economici vengono interpretati. Fino a poco tempo fa, buone notizie per l’economia potevano essere viste come cattive notizie per i mercati, poiché avrebbero potuto implicare un inasprimento della politica monetaria da parte della Fed. Ora, con l’inflazione vicina al 2% e una Fed più trasparente nelle sue intenzioni, siamo tornati alla situazione in cui le cattive notizie per l’economia sono effettivamente cattive anche per i mercati. Un esempio emblematico è stato il debole rapporto sull’occupazione di luglio, che ha alimentato i timori di recessione, scatenando il più grande calo delle azioni dell’anno.

Volatilità in Agguato: L’Importanza di una Strategia Diversificata

Nonostante il mercato abbia chiuso l’estate su basi solide, vicino ai massimi storici, supportato da utili aziendali in crescita, rendimenti obbligazionari più bassi e aspettative di una politica più accomodante della Fed, non possiamo ancora considerare la volatilità come archiviata. I prossimi due mesi, che ci porteranno alle elezioni di novembre, sono storicamente sfidanti per i mercati azionari, con maggiori fluttuazioni giornaliere e rendimenti più bassi. La possibilità di un ritorno della volatilità sottolinea l’importanza della disciplina negli investimenti e della diversificazione tra classi di attivi, stili e settori, specialmente dopo un agosto che ha rivelato sottili cambiamenti nella leadership del mercato.

Settembre: Il Mese Più Debole ma Non Privo di Opportunità

Settembre è di solito il mese più debole per i mercati. I driver dell'”effetto settembre” percepito sono vari, con un “ritorno alla realtà” di fine estate, con oltre l’85% degli asset globali in gestione nell’emisfero settentrionale. Tuttavia, dietro ogni oscurità si nasconde una luce. La debolezza di settembre potrebbe anche essere un’opportunità per posizionarsi in vista della stagionalità del quarto trimestre, la più forte dell’anno.

Eventi Chiave in Calendario: Cosa Aspettarsi a Settembre

Il calendario di settembre è ricco di eventi cruciali. Tra questi, spiccano il previsto primo taglio dei tassi della Fed il 18 settembre, il secondo della BCE, l’evento Apple del 9 settembre, e le imminenti elezioni di novembre negli Stati Uniti. Per quanto riguarda questa settimana, che si apre con i mercati americani chiusi per il Labor Day, l’attenzione degli investitori si concentrerà sui dati del mercato del lavoro negli Stati Uniti, attesi per venerdì. Le stime prevedono la creazione di 163 mila nuovi posti di lavoro ad agosto, in rialzo rispetto ai 114 mila di luglio, con il tasso di disoccupazione che dovrebbe tornare al 4,2%. Prima di questo, verranno pubblicati anche gli indici ISM di agosto per la produzione e i servizi, insieme ai dati JOLT di luglio. Nell’area euro, venerdì si attende la pubblicazione del compenso per dipendente, una misura chiave della crescita salariale monitorata dalla BCE.

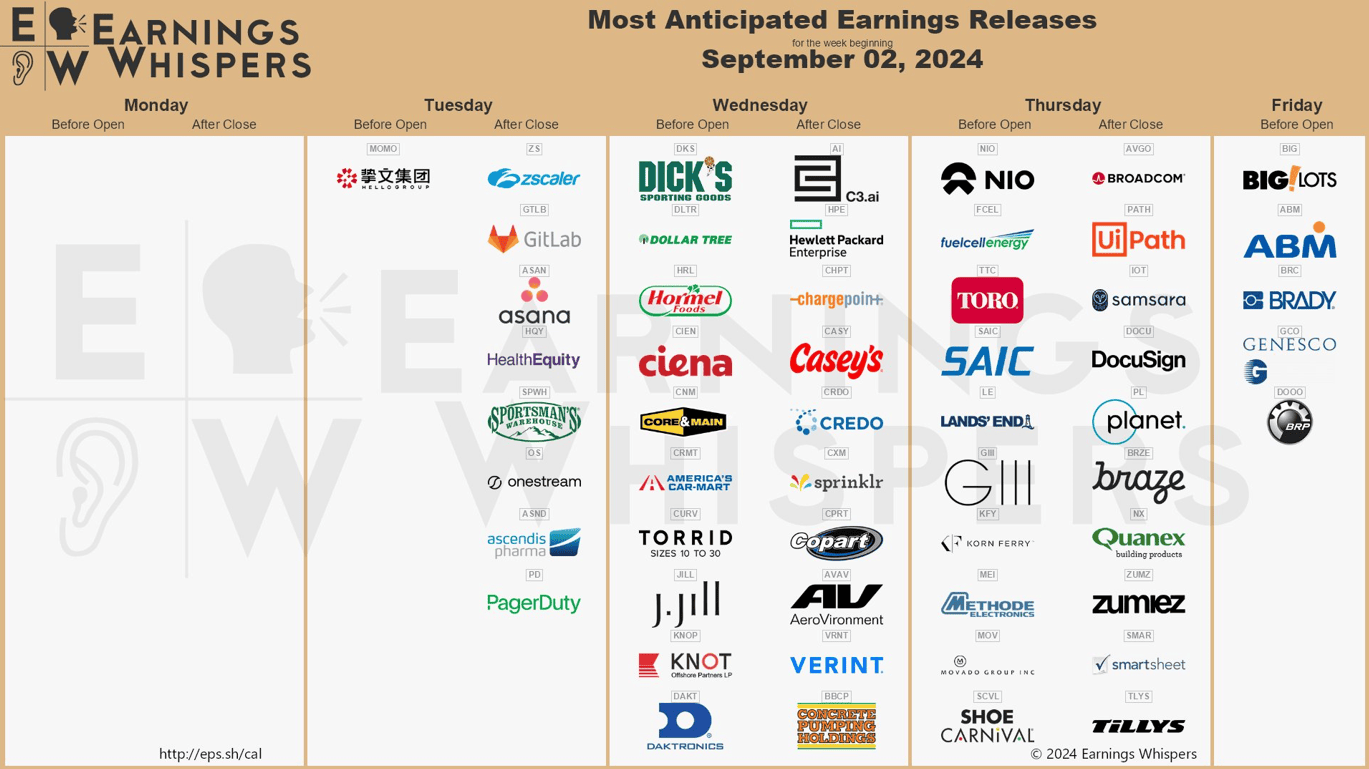

Sul fronte delle trimestrali, i riflettori saranno puntati su aziende come HPE, Dollar Tree, Broadcom, Zscaler e Nio. Per Broadcom, la stima di consenso prevede utili di 1,20 dollari per azione su un fatturato di 12,90 miliardi di dollari, con una crescita dei ricavi del 45,3% su base annua. I trader di opzioni stimano un movimento dell’8,7% sugli utili, con il titolo che ha registrato una media del 5,9% negli ultimi trimestri. Per Zscaler, la stima di consenso è di 0,69 dollari per azione su un fatturato di 567,62 milioni di dollari, rappresentando una crescita del 24,8% su base annua. La guidance della società prevede utili tra 0,69 e 0,70 dollari per azione su un fatturato compreso tra 565,00 e 567,00 milioni di dollari. I trader di opzioni stanno valutando un movimento del 9,9% sugli utili. Per NIO, si prevede una perdita di 0,46 dollari per azione su un fatturato di 2,35 miliardi di dollari, che rappresenta una crescita dei ricavi del 94,3% su base annua. La guidance della società stimava un fatturato compreso tra 2,30 e 2,37 miliardi di dollari, e i trader di opzioni stanno valutando un movimento del 14,0%. Martedì, sono attesi i dati mensili sulle consegne da parte delle case automobilistiche cinesi (Nio, Xpeng, Li Auto), mentre Intel presenterà a Berlino la prossima generazione di processori Intel Core Ultra.