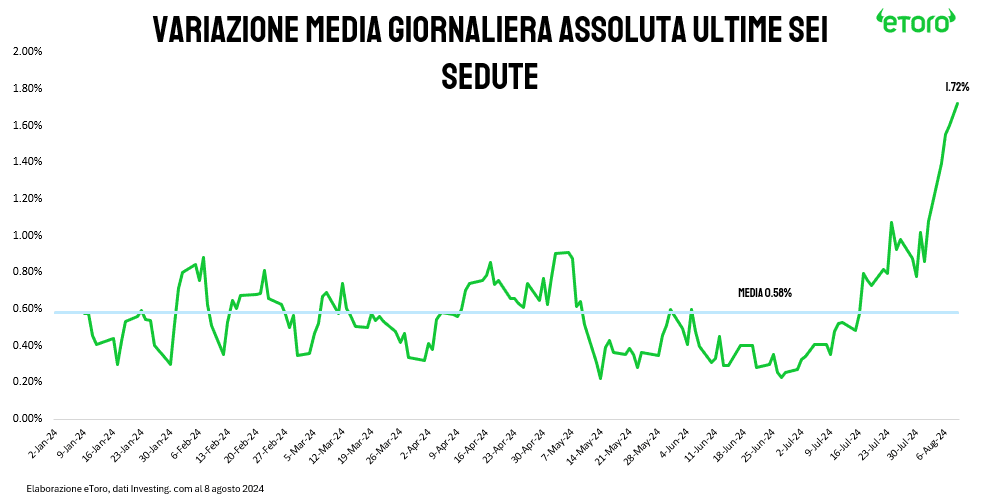

In questo agosto turbolento, chi non è in ferie e segue le contrattazioni sa bene che la noia è l’ultima cosa di cui preoccuparsi. La volatilità la fa da padrone, una manna dal cielo per i trader. Lunedì, l’S&P 500 è sceso del 3%, segnando la peggior performance giornaliera dal 13 settembre 2022. Ma non si è fatto attendere il rimbalzo: martedì ha guadagnato il 2,3%, segnando la miglior seduta dal 30 novembre 2022, grazie al supporto di tutti i settori, con il comparto tecnologico unico in grado di fare meglio dell’indice stesso. In sole sei sedute, la variazione media giornaliera assoluta è stata dell’1.72%, superando sia la variazione registrata nell’intero anno sia la media giornaliera assoluta calcolata per ogni giorno considerando le sei sedute precedenti, inclusa la chiusura della seduta in questione.

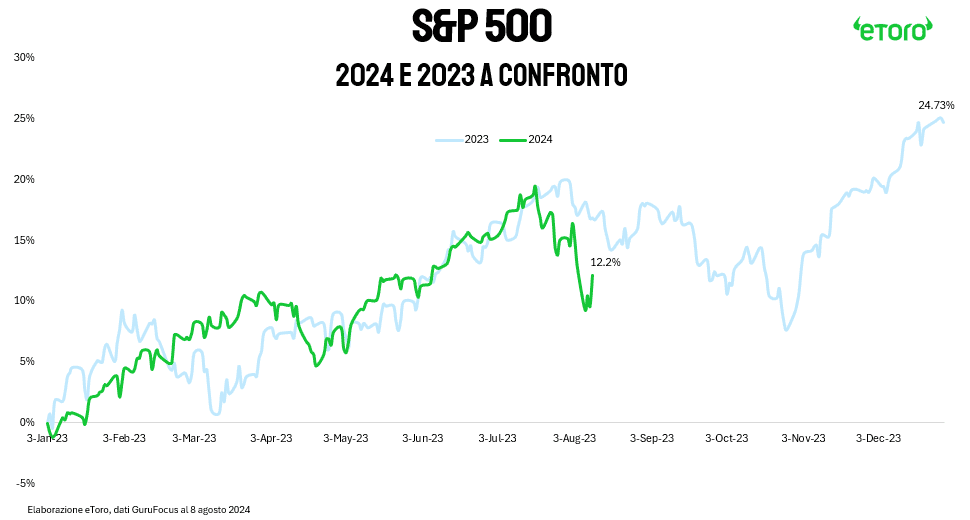

Il 2023 è stato un anno positivo per i mercati, con l’S&P 500 in crescita di oltre il 24% nonostante una politica monetaria restrittiva. Ma le oscillazioni giornaliere stile montagne russe erano sparite. Questo mese sembra averle risvegliate. Ieri, le azioni americane hanno registrato un’impennata, trainate da notizie positive sul mercato del lavoro, che ora sembra il termometro principale per capire se ci aspetta una recessione. Le richieste settimanali di disoccupazione sono scese a 233.000, sotto le previsioni di 240.000, riducendone così i timori

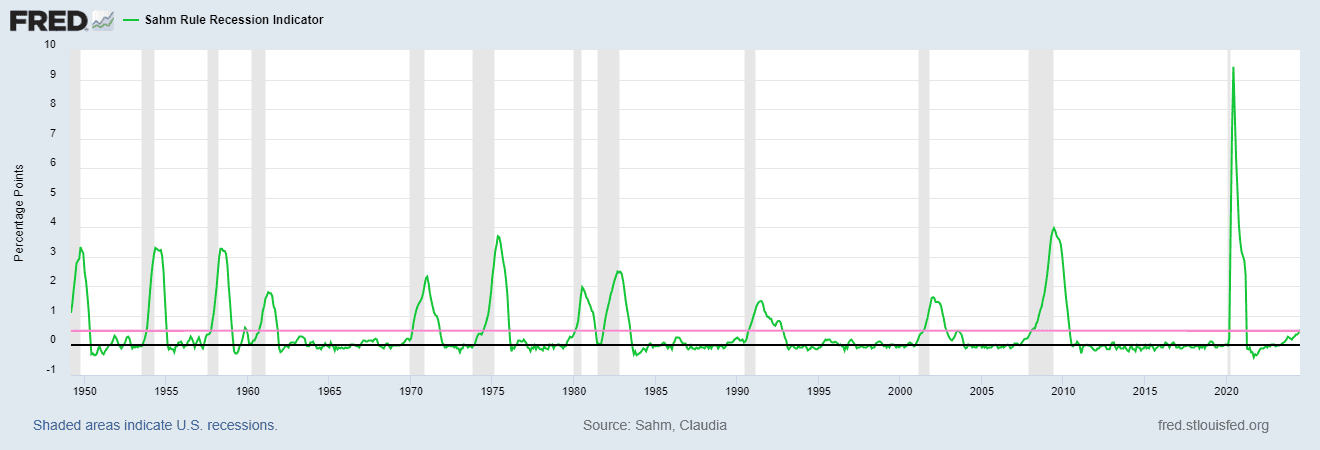

Ma perché tanta attenzione al mercato del lavoro? È il bisogno di punti di riferimento semplici in un mare di incertezze. Dopo che il segnale dell’inversione della curva dei rendimenti non ha portato alla temuta recessione, venerdì scorso gli investitori hanno riscoperto la regola di Sahm. Introdotta nel 2019, questa regola dice che una recessione inizia quando l’indice di disoccupazione a tre mesi cresce di mezzo punto percentuale rispetto al minimo degli ultimi 12 mesi. Gli ultimi dati hanno attivato questo segnale, facendo tornare l’attenzione su di esso. La regola di Sahm è apprezzata per la sua semplicità e capacità di cogliere rapidamente l’inizio di una recessione.

Il tasso di disoccupazione, che misura la percentuale della forza lavoro senza impiego, aumenta in tempi difficili e diminuisce in tempi di crescita. La regola di Sahm lo utilizza per prevedere recessioni, ma non è infallibile e va usata con altre analisi. Perfino l’autrice della regola, Claudia Sahm, avverte: “Non siamo in recessione ora, ma lo slancio va in quella direzione,” “Una recessione non è inevitabile e c’è spazio per ridurre i tassi d’interesse.”

I dati di giovedì hanno alleviato le preoccupazioni del rapporto sull’occupazione di luglio, che aveva visto un tasso di disoccupazione del 4,3%, alimentando timori di recessione. Le nuove richieste di lavoro sembrano indicare che il mercato si stia raffreddando, ma non crollando, alimentando la speranza di un atterraggio morbido per l’economia americana e di una futura moderazione dell’inflazione. Con il calo delle tensioni economiche, i rendimenti dei titoli del Tesoro USA sono scesi, guidati dalle scadenze più brevi, mantenendo le perdite dopo una debole asta di titoli a 30 anni da 25 miliardi di dollari.

Come accennato nel daily di ieri, “I mercati potrebbero rimanere instabili durante i periodi stagionalmente deboli di agosto o settembre, o fino al giorno delle elezioni negli Stati Uniti.” È interessante notare come l’S&P 500 sembri ripercorrere le orme dello scorso anno, seppur con ritmi e motivazioni diverse. Anche l’anno scorso il mercato subì una correzione in questo periodo, perdendo il 10,92% dai massimi del 27 luglio, toccando il minimo il 27 ottobre.

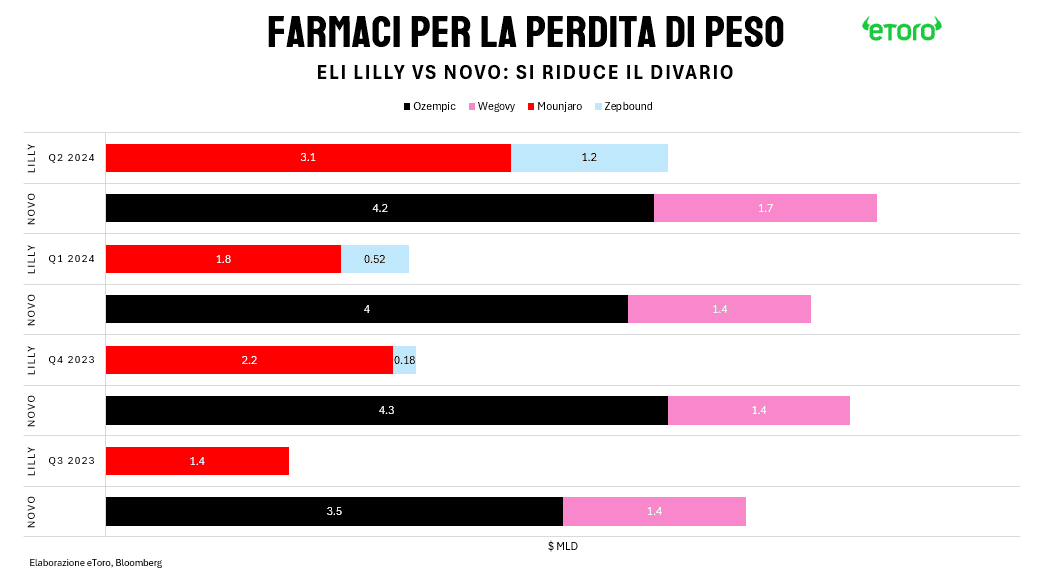

Tra i protagonisti della giornata di martedì, Nvidia si è distinta con un rialzo del 6,13%, grazie al suo peso del 5,56% nell’indice S&P 500. Subito dopo, Eli Lilly ha registrato un progresso del 9,48%, avendo superato le aspettative di fatturato e utile netto nel secondo trimestre, trainata dalla domanda dei suoi farmaci per la perdita di peso. La società ha alzato le previsioni per l’anno intero, riducendo il divario con la rivale Novo Nordisk nel crescente mercato dell’obesità. Le vendite di Zepbound hanno raggiunto 1,2 miliardi di dollari nel secondo trimestre, superando le stime di Wall Street di 819 milioni. Eli Lilly prevede ora un fatturato annuo tra 45,4 e 46,6 miliardi di dollari, in crescita rispetto alle previsioni precedenti di 43,6 miliardi di dollari.

Proprio l’azienda americana ha visto un notevole incremento dell’esposizione tra i clienti eToro in Italia, piazzandosi al 18º posto tra i maggiori aumenti nel numero di detentori alla fine del secondo trimestre. Questo aumento riflette la scommessa sul recupero del titolo e sul potenziale del mercato. Non a caso, Jefferies ha ieri dichiarato che i farmaci GLP-1 di Eli Lilly rendono l’azienda un titolo “da non perdere” e che i suoi trattamenti combinati di prossima generazione potrebbero inaugurare un periodo di crescita record per fatturato e utili per azione nella storia dell’industria farmaceutica.