eToro è orgoglioso di collaborare con TipRanks, società di analisi finanziaria leader del settore. TipRanks raccoglie informazioni finanziarie dai principali influencer del mercato e segue i documenti pubblici dei migliori investitori al mondo. TipRanks ha un sistema di classificazione unico nel suo genere, che valuta gestori di hedge fund, blogger, insider aziendali e analisti secondo il tasso di successo e l’accuratezza delle previsioni. Nell’ambito dei CopyFunds Partner di eToro, TipRanks ha creato degli ottimi strumenti finanziari, basati sul portafoglio di investitori famosi in tutto il mondo.

Scopri WarrenBuffet-CF, il CopyFund di TipRanks

Il guru degli hedge fund e miliardario Warren Buffett ha sorpreso il mercato cancellando quasi per intero la sua partecipazione, che ammontava a $900 milioni, in Walmart, accrescendo invece in modo significativo la sua quota in Apple e quattro titoli dell’aviazione, un’industria che in passato lui stesso aveva definito un “trappola mortale” per gli investitori.

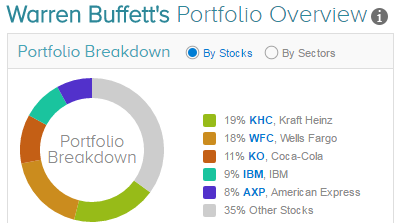

Noto come l'”Oracolo di Omaha”, Warren Buffet è il CEO di Berkshire Hathaway Inc, uno degli hedge fund più grandi al mondo, con un valore di portafoglio prossimo ai $148 miliardi. Il portafoglio di Buffett genera ritorni impressionanti, l’anno scorso del 26,27% e negli ultimi tre anni dell’8,92% su base annua. In effetti, ci sono così tanti investitori che cercano di replicare le posizioni del fondo che il termine “Effetto Warren Buffett” è stato applicato ai movimenti dei prezzi dei titoli quando Berkshire Hathaway acquista o vende azioni di una società.

Qual è il segreto del mago degli investimenti Buffett? Sulla base dei moduli 13F presentati su base trimestrale alla SEC, siamo in grado di osservare i movimenti più intriganti del fondo nel T4. Vediamoli più in dettaglio:

Wal-Mart (WMT)

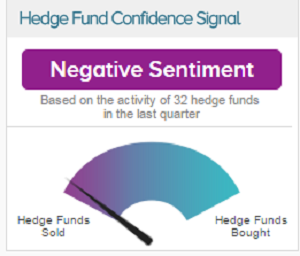

Buffett ha ridotto enormemente, ossia dell’89,26%, la quota di partecipazione del fondo in Walmart, ora appena inferiore a 1,4 milioni di azioni per un valore di $96,32 milioni. La partecipazione, iniziata nel 2005, ora rappresenta solo lo 0,07% del portafoglio del fondo. Per quanto drastica, la mossa non fa che riflettere il diffuso sentiment negativo degli hedge fund nei confronti del titolo, come mostra questo grafico:

Non sono solo gli hedge fund ad essere preoccupati – secondo TipRanks, in media gli analisti danno un giudizio “Hold” (tenere) per Wal-Mart. Wayne Hood, analista di BMO Capital (quattro stelle), il 13 febbraio ha emesso un parere “Sell” (vendere) sul titolo, con un obiettivo di prezzo ribassista a 12 mesi pari a $63 (flessione del 9,18% rispetto al prezzo attuale). Dopo aver valutato il movimento dei prezzi di Wal-Mart, Hood ha affermato che “da metà gennaio a febbraio, le riduzioni dei prezzi medi dei generi alimentari sono salite al 24% dal 18%…l’aumento delle [riduzioni] dei prezzi ci induce a chiederci se sia diminuito il traffico.”

La catena di negozi si trova a competere sempre di più con giganti del dettaglio online come Amazon – e sta acquistando rapidamente dei negozi online per migliorare la sua posizione. Il 15 febbraio, la catena ha portato a termine la terza acquisizione nel giro di cinque mesi, acquistando per $51 milioni il rivenditore di prodotti per l’outdoor Moosejaw.

Apple (AAPL)

Apple rappresenta ora la settima partecipazione di Berkshire Hathaway in termini di valore, da quando il fondo ha aumentato la sua posizione del 276%, a 57,3 milioni di azioni per un valore di 6,64 miliardi di dollari. Rispetto all’ultimo documento, le azioni hanno già guadagnato il 17,69%. Buffett non è l’unico gestore di hedge fund che sta acquistando azioni AAPL- anche altri gestori di fondi famosi, come Ken Fisher, David Einhorn e Philippe Laffont, hanno aumentato le loro posizioni, con quote di partecipazione che ammontano rispettivamente a $1,33 miliardi, $670 e $369 milioni.

Per Apple il primo trimestre del 2017 è stato molto positivo, la società ha registrato la media più alta del prezzo di vendita dello smartphone, pari a $695, e ciò ha spinto il mercato a mantenersi molto rialzista su questo titolo eccellente. In media, la raccomandazione degli analisti per Apple è “Strong Buy” (acquisto deciso), anche se il loro obiettivo di prezzo medio, $141,21, rappresenta solo un rialzo del 4,05% dall’attuale prezzo dell’azione.

Delta Airlines (DAL)

Buffett ha continuato a rientrare nel settore del trasporto aereo, aumentando dell’847% la quota di partecipazione del fondo in Delta Airlines, pari a 60 milioni di azioni per un valore di 2,95 miliardi di dollari. In realtà, Buffett ha aumentato radicalmente l’esposizione del fondo in quattro titoli di compagnie aeree. Ora detiene posizioni, ciascuna superiore a $2 miliardi, in Southwest Airlines (LUV), American Airlines (AAL) e United Continental (UAL).

Alla fine del terzo trimestre, Buffett aveva creato scalpore con la decisione di aprire una posizione in tre grandi compagnie aeree, modificando la linea che teneva da tempo di stare alla larga da tale ‘industria. Nel 1989, Buffett investì $358 miliardi nella US Airways, ma il titolo in seguito crollò al 75% del suo valore. Pur riuscendo poi a chiudere la posizione con profitto, l’esperienza lo rese un critico convinto dell’industria per la forte concorrenza, il rischio legato al prezzo del carburante e i costi elevati che la caratterizzano.

Tuttavia, dopo la flessione sull’onda della Brexit, i titoli delle compagnie aeree stanno recuperando rapidamente terreno perché i timori di un calo della domanda si sono dimostrati esagerati e il ricavo unitario è visto in miglioramento. Secondo TipRanks, il giudizio medio degli analisiti è “Moderate Buy” (acquisto moderato) per LUV, AAL e UAL, e “Strong Buy” (acquisto deciso) per DAL.

Sei Azioni Top

Non si riscontrano modifiche alle sei partecipazioni maggiori del fondo, che includono una quota da $28,4 miliardi nel produttore di generi alimentari Kraft Heinz e una da $26,4 miliardi nella banca internazionale Wells Fargo.