In un’atmosfera natalizia di gioia e crescente avidità, con l’indice Fear&Greed a un elevato punteggio di 80, i mercati continuano a trascurare le dichiarazioni della Federal Reserve. Gli ufficiali insistono sulla gradualità dei tagli dei tassi e la necessità di un calo dell’inflazione per dichiarare vinta la battaglia contro questa. Nonostante ciò, i mercati azionari, con Nasdaq 100 e Dow Jones a nuovi massimi storici, ignorano le indicazioni e proseguono la loro ascesa, favoriti dal crollo dei rendimenti dei Treasury.

I rendimenti decennali, ora al 3.9%, sono notevolmente ridotti rispetto al 5% di un tempo, con la curva statunitense appiattita nella parte lunga. Nonostante gli sforzi della Fed per mitigare le aspettative di taglio dei tassi, gli investitori restano convinti che ci saranno interventi a favore di condizioni monetarie più agevoli. Il Russell 2000 ha registrato un aumento del 2%, evidenziando l’ottimismo alimentato dal soft-landing e dai rendimenti più bassi. L’energia beneficia dell’aumento dei prezzi del petrolio, legato al conflitto nel Mar Rosso, aggiungendo dinamiche interessanti al contesto natalizio.

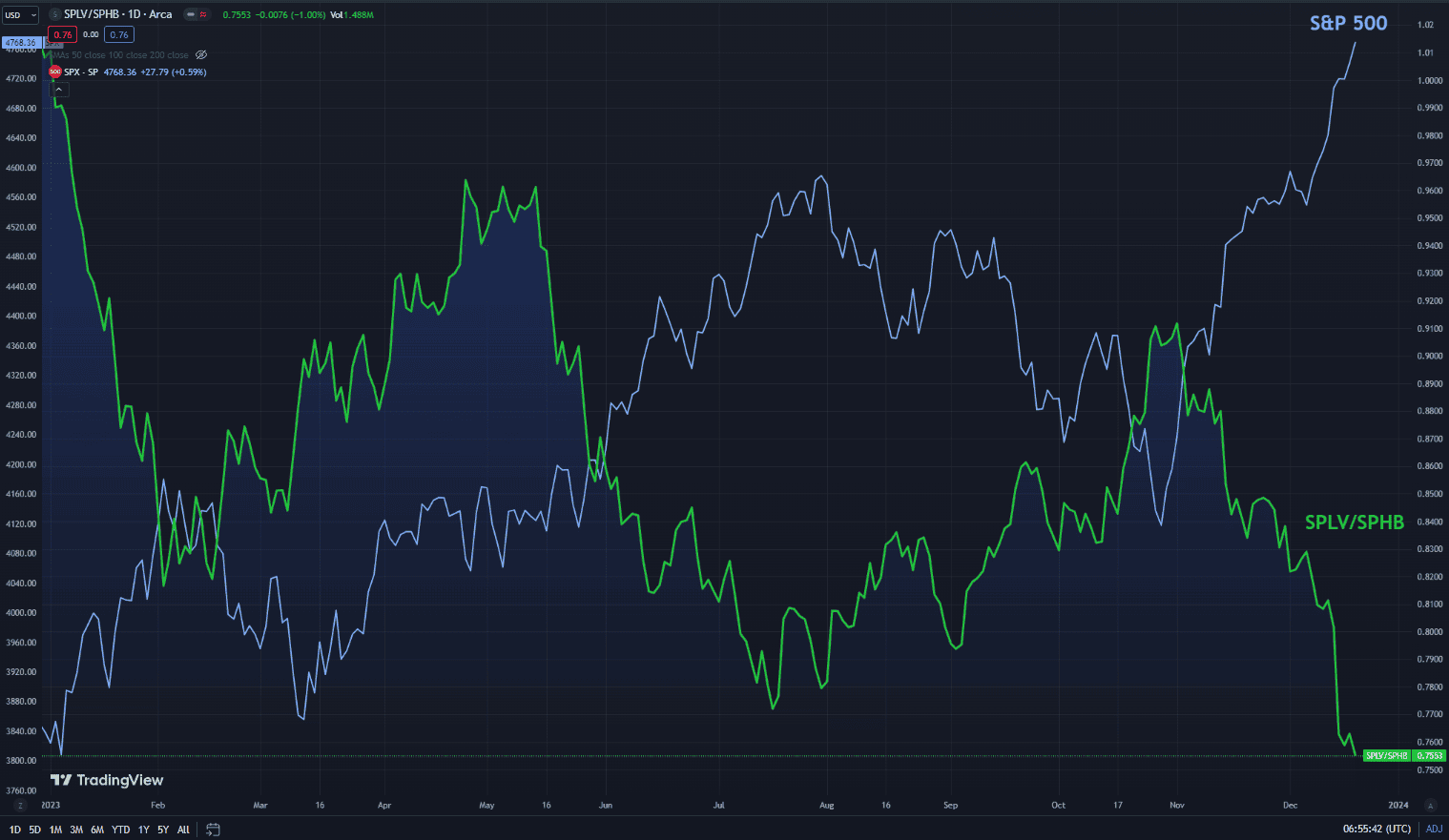

In questo contesto natalizio, caratterizzato da un’atmosfera di serenità e distante da sentimenti di apprensione, è interessante osservare il rapporto tra titoli a bassa volatilità (SPLV) e titoli ad alta volatilità (SPHB). Questo rapporto, rappresentato dal calcolo SPLV/SPHB, ha recentemente raggiunto un nuovo minimo delle ultime 52 settimane, segno della minor preoccupazione di una possibile fase di correzione, in cui i gestori cercano rifugio in comparti azionari più difensivi.

Dai minimi del 27 ottobre, quando lo S&P 500 è ufficialmente entrato in una fase di correzione, registrando una flessione del 10% rispetto ai massimi di luglio, l’umore dei mercati è notevolmente cambiato. Sembra che si sia passati dalla paura alla consapevolezza che i cali potessero rappresentare un’opportunità.

Già il 27 ottobre, nel daily, riportavamo la seguente frase: “Le vendite osservate sul mercato azionario giovedì non dovrebbero tuttavia spaventare gli investitori in modo significativo. È importante ricordare che le fluttuazioni di mercato sono eventi normali, sebbene a volte possano essere sgradevoli. Nonostante l’attuale correzione di mercato, è importante notare che durante i primi due anni della maggior parte dei mercati toro dal 1950 si sono verificati cali del 10%. Questo suggerisce che, nonostante le attuali correzioni di mercato, il trend a lungo termine potrebbe ancora essere positivo”.

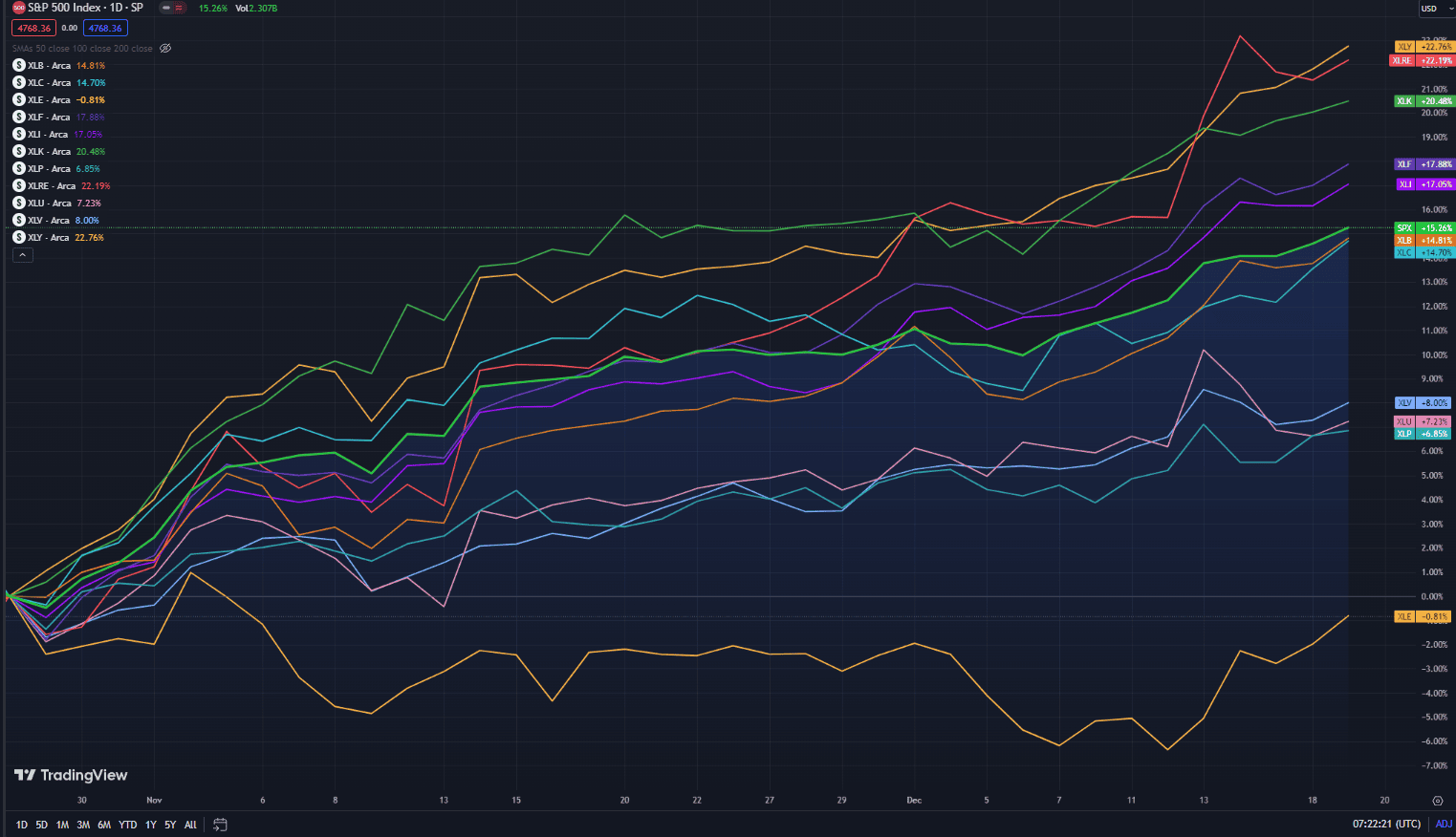

Da quella data, lo S&P 500 è cresciuto del 15%, il Nasdaq 100 del 20%, mentre il Russell 2000 ha segnato un aumento del 22%. Nei settori S&P 500, quelli ciclici, come consumi discrezionali, immobiliare, tecnologia, finanziario e industriale, hanno sovraperformato. In Europa, con lo Stoxx 600 in aumento dell’11% dai minimi di ottobre, i settori del retail, industriale e finanziario guidano la ripresa, indicando un ritorno di scena dei settori ciclici.

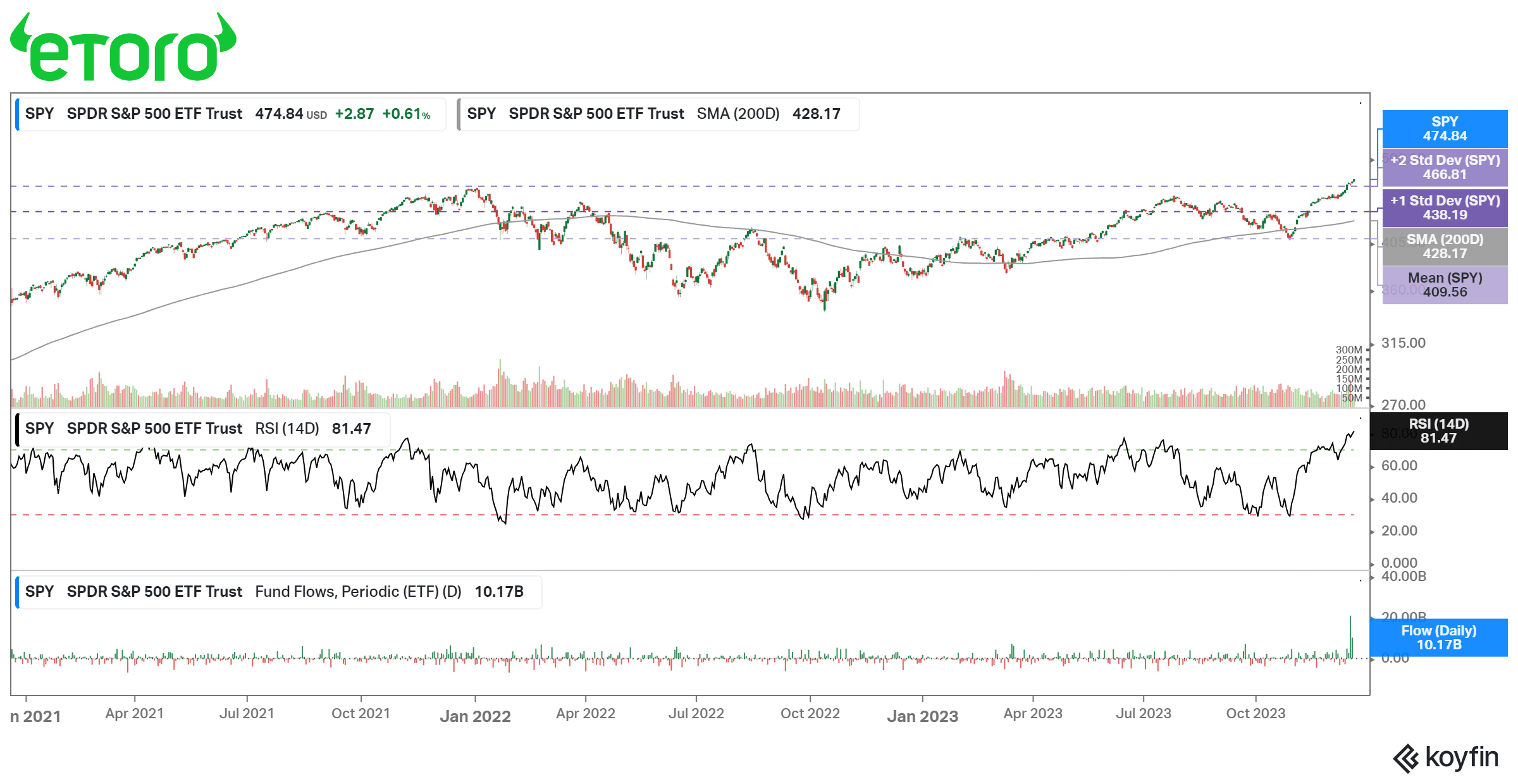

Nella sola sessione di venerdì, l’ETF SPY, che replica l’andamento dell’indice S&P 500, ha registrato un notevole flusso di ingresso di quasi 21 miliardi di dollari. Questi volumi non si osservavano dal 2014. In un contesto caratterizzato da un livello di estrema avidità e ipercomprato, con i valori che superano di oltre due volte la deviazione standard, emerge una vulnerabilità del mercato a un possibile consolidamento a breve termine.

Nella notte la People’s Bank of China ha confermato l’assenza di variazioni nei Loan Prime Rates (LPR) a 1 e 5 anni, conformemente alle aspettative generali. Questa decisione segue la scelta di venerdì scorso di mantenere invariato il tasso sulle Medium Term Lending Facility (MLF). I Loan Prime Rates costituiscono i principali tassi di riferimento per i prestiti alle imprese e i mutui. Considerando sia i dati economici attuali che le incertezze legate alle prospettive di nuovi stimoli, non si delineano scenari di un boom straordinario, ma allo stesso tempo non emergono segnali di un imminente crollo. A tali proiezioni, tuttavia, il mercato azionario mostra una notevole diffidenza, con i principali listini cinesi ancora in decisa tendenza ribassista. Se oggi Hong Kong rimbalza Pechino continua a scendere, ma la tendenza di fondo di entrambi i listini resta ancora ribassista.

Il contenuto di questa newsletter è di natura informativa ed educativa e non può essere considerata come attività di consulenza finanziaria né come raccomandazione all’investimento.

Performance passate non sono indicative di performance future. Il trading è rischioso e si raccomanda di rischiare solo il capitale che si è disposti a perdere.

Dovresti chiedere consiglio a un consulente finanziario indipendente e debitamente autorizzato e assicurarti di avere la propensione al rischio, l’esperienza e la conoscenza opportune prima di decidere di investire. In nessuna circostanza eToro si assumerà alcuna responsabilità nei confronti di persone fisiche o giuridiche per (a) qualsiasi perdita o danno, interamente o parzialmente causati da, dovuti a, o relativi a qualsiasi transazione legata ai CFD o (b) qualsiasi danno diretto, indiretto, speciale, consequenziale o incidentale.

I mercati delle criptovalute sono servizi non regolamentati e non sono controllati da nessun quadro normativo specifico europeo (incluso il MiFID) o nelle Seychelles. Pertanto, quando utilizzi il nostro Servizio di Trading di Criptovalute non potrai beneficiare delle protezioni disponibili per i clienti che ricevono servizi di investimento regolamentati (a seconda dei casi) dal MiFID, come l’accesso al Cyprus Investor Compensation Fund (ICF)/al Financial Services Compensation Scheme (FSCS) e al Financial Ombudsman Service per la risoluzione delle controversie, né delle protezioni disponibili ai sensi del quadro normativo delle Seychelles.