Ogni trimestre, le società quotate in borsa condividono i loro report sugli utili con gli investitori e il pubblico in generale. Queste pubblicazioni forniscono approfondimenti sulle prestazioni di ciascuna società e, il più delle volte, incidono sul prezzo delle loro azioni. Nelle prossime sei settimane, le società condivideranno i loro report per il quarto trimestre 2018 (4° trim.) e saranno le principali banche a dare il via alla stagione degli utili.

Pubblicazioni degli utili in un mercato stimolante

Questa stagione degli utili si svolge in un contesto molto significativo, dato che di recente Wall Street ha subito una forte influenza di forze esterne. Innanzitutto, l’impulso dell’aumento dei tassi da parte della Fed dell’ultimo anno, con quattro rialzi di tasso nel 2018, ha esercitato pressioni sul mercato.

Probabilmente, il fattore più importante delle recenti difficoltà di Wall Street è stato l’aumento del rendimento dei titoli decennali. Questi titoli di stato, emessi dal Tesoro statunitense, presentano un’opzione d’investimento con un rischio relativamente basso e producono rendimenti costanti due volte l’anno. Quando l’interesse prodotto da questi titoli è elevato, può allontanare gli investitori dal mercato azionario, dato che l’opzione più sicura ora ha anche un rendimento alto. Recentemente, i rendimenti dei titoli di stato a 10 anni hanno offerto agli investitori tassi d’interesse del 2,73%.

Molte società entrano in questa stagione degli utili dovendo affrontare la sfida di rimanere un’opzione d’investimento lucrosa per i loro azionisti. Per alcune società del settore finanziario, questa stagione potrebbe essere particolarmente cruciale, in quanto devono recuperare i risultati tutt’altro che eccellenti dello scorso trimestre.

Il settore bancario e gli utili

L’ultima volta, numerose grandi istituzioni finanziarie hanno deluso i loro investitori esibendo prestazioni al di sotto della media. Wells Fargo è una delle società che spera in un’inversione di rotta. La potente istituzione finanziaria ha registrato una fase di stallo negli ultimi trimestri, dato che stava ancora cercando di riprendersi da uno scandalo di due anni fa, quando era stato rivelato che i suoi dipendenti avevano creato degli account falsi per i clienti, al fine di raggiungere gli obiettivi di vendita. Lo scorso luglio, la società ha registrato un rialzo dell’1,3% del prezzo delle sue azioni, dopo che il report sugli utili del terzo trimestre aveva superato le aspettative

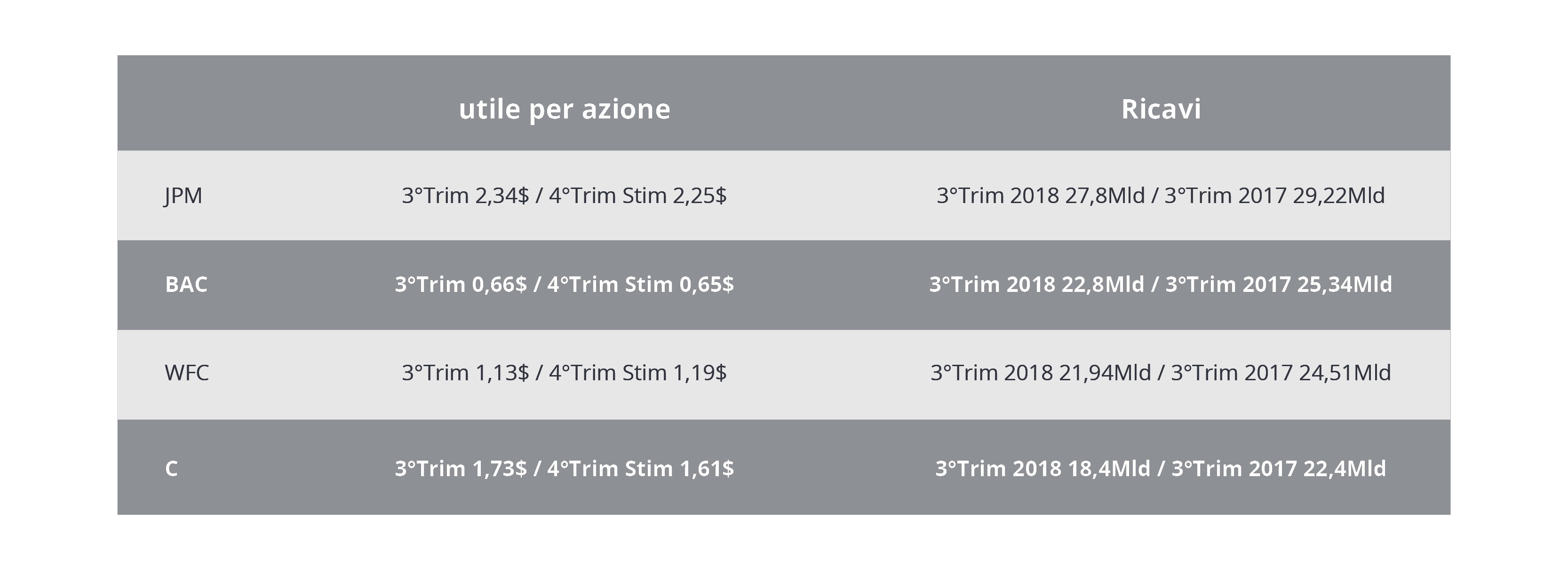

Prezzi indicativi a scopo illustrativo

Un’altra istituzione finanziaria che sta cercando di fare una rimonta è Citigroup, che ha registrato un aumento del 2,5% del prezzo delle azioni dopo la pubblicazione degli utili del terzo trimestre. Tuttavia, non tutto il settore finanziario è stato negativo nel trimestre passato. Morgan Stanley è stata in grado di superare le aspettative del mercato e il prezzo delle sue azioni ha registrato un rialzo del 5% in seguito a dei risultati migliori del previsto. Queste istituzioni finanziarie, insieme ad altri importanti attori, come JPMorgan Chase e Bank of America, hanno molto da dimostrare questo trimestre.

Investire nel settore finanziario su eToro

TheBigBanks Smart Portfolio è uno dei primi Market Smart Portfolios di eToro e offre agli investitori un’opportunità d’investimento tematico in un portafoglio completamente allocato, composto dalle più importanti banche e istituti finanziari. Come tutti i Smart Portfolios, TheBigBanks è stato creato ed è gestito dal Comitato Investimenti di eToro. Il Portfolio viene periodicamente ribilanciato dal Comitato per ottimizzarne le prestazioni.

L’imminente stagione degli utili senza dubbio inciderà sui mercati e, dato che il settore finanziario è il primo grande segmento a pubblicare gli utili, gli investitori potranno seguirlo attentamente nelle prossime settimane. Per rimanere informati sulle pubblicazioni degli utili recenti e su quelle future, segui il Calendario Pubblicazioni degli Utili di eToro.

Le prestazioni precedenti non sono indicative dei risultati futuri. I dati presentati sono inferiori a cinque anni e potrebbero non essere sufficienti come base valida per prendere una decisione d’investimento. Questo non è un consiglio d’investimento. Il tuo capitale è a rischio.