Principali novità della settimana

- L’halving del Bitcoin è previsto tra 10 giorni, fissato per il 19 aprile alle 00:14 UTC

- La scorsa settimana gli ETF sul Bitcoin hanno registrato afflussi netti di 484,5 milioni di dollari

- Fantom annuncia la sua canonica stablecoin $USDC.e

- Il fondatore suggerisce che la votazione sulle commissioni per gli stakers di Aave potrebbe avvenire già questa settimana

- Goldman Sachs, Citadel, Citigroup e UBS hanno autorizzato i partecipanti all’ETF spot sul Bitcoin di BlackRock

- La proprietà fallimentare di FTX prevede di iniziare a rimborsare i creditori entro la fine del 2024

- Ethena Labs incorpora il Bitcoin come supporto a USDe

Analisi dei movimenti di prezzo del Bitcoin: approfondimenti tratti dalle tendenze storiche

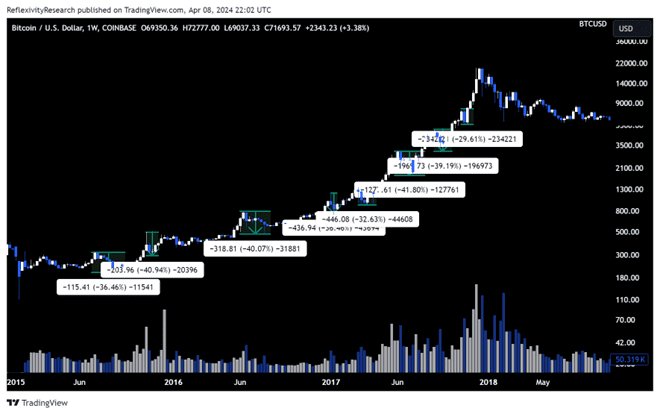

Con il Bitcoin che ha recentemente subito una correzione del 20% dai suoi recenti massimi storici, un aspetto della struttura del mercato che è importante comprendere è la volatilità storica dei prezzi dell’asset e, in particolare, le correzioni dei prezzi durante le ascese paraboliche. Prendendo in esame la corsa al rialzo del 2015-2017, il Bitcoin ha subito otto correzioni di prezzo superiori al 30% nel suo percorso da circa 200 dollari nel 2015 a 20.000 dollari al picco del 2017.

I rendimenti passati non sono indicativi di quelli futuri.

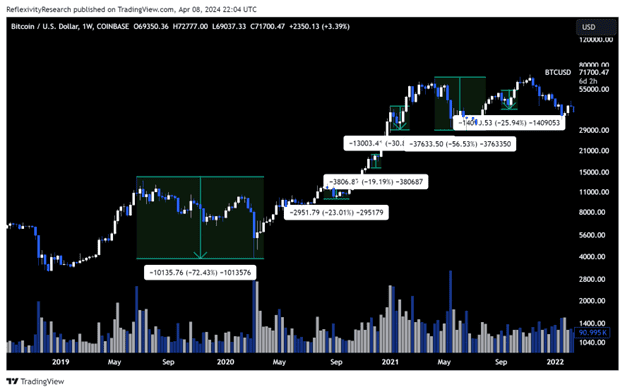

Nel corso dell’ultimo ciclo l’asset ha subito 6 flessioni superiori al 20%, da un minimo del 2018 di circa 3.000$ a un massimo di fine 2021 di circa 70.000$.

I rendimenti passati non sono indicativi di quelli futuri.

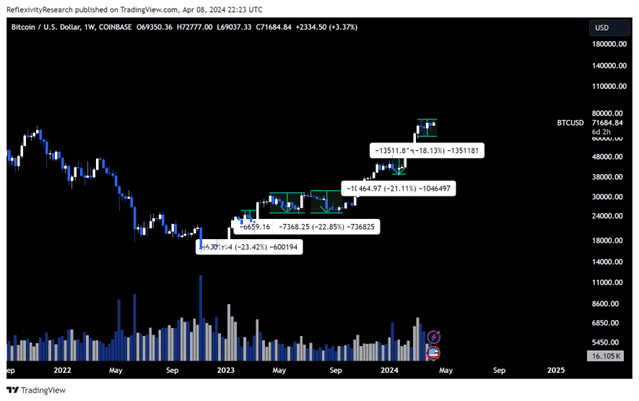

Dopo l’attuale fase rialzista, l’asset ha subito 5 correzioni di circa il 20% o più. Da qui nasce una domanda: cosa guida la volatilità del Bitcoin e come dobbiamo aspettarci che accadrà in futuro?

I rendimenti passati non sono indicativi di quelli futuri.

La volatilità del Bitcoin è stata storicamente determinata dalla natura dell’asset, privo di una metodologia di valutazione concordata che lo rende suscettibile di oscillazioni di prezzo estreme in entrambe le direzioni. Ciò era particolarmente vero nei primi tempi, quando l’asset non disponeva di un’infrastruttura istituzionale, compresi i market maker, per mantenere stretti gli spread di prezzo e fornire liquidità al mercato.

Con la maturazione del mercato, l’avvento degli swap perpetui, sperimentati da Bitmex nel 2015, ha aperto le porte a una leva fino a 100 volte per le operazioni in futures su Bitcoin, aumentando ulteriormente la volatilità di una classe di asset già volatile. Oggi si può ipotizzare che la volatilità dell’asset class possa ridursi con il tempo, grazie a nuove infrastrutture e partecipazioni istituzionali. Riteniamo che ciò valga anche per il Bitcoin, con l’ascesa degli ETF e i nuovi fornitori di liquidità, come Citadel di Ken Griffin, recentemente approvati come partecipanti autorizzati per l’IBIT spot Bitcoin ETF di Blackrock. Tuttavia, per altri asset crittografici, questa estrema volatilità è probabilmente lontana dall’essere superata.

Synthetix lancerà i suoi contratti perpetui su Solana e Sui

I rendimenti passati non sono indicativi di quelli futuri.

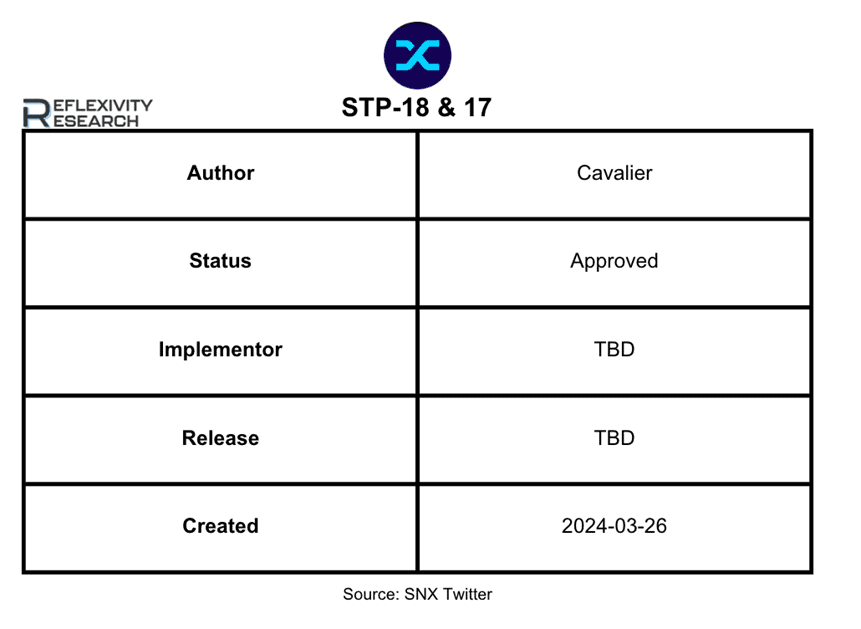

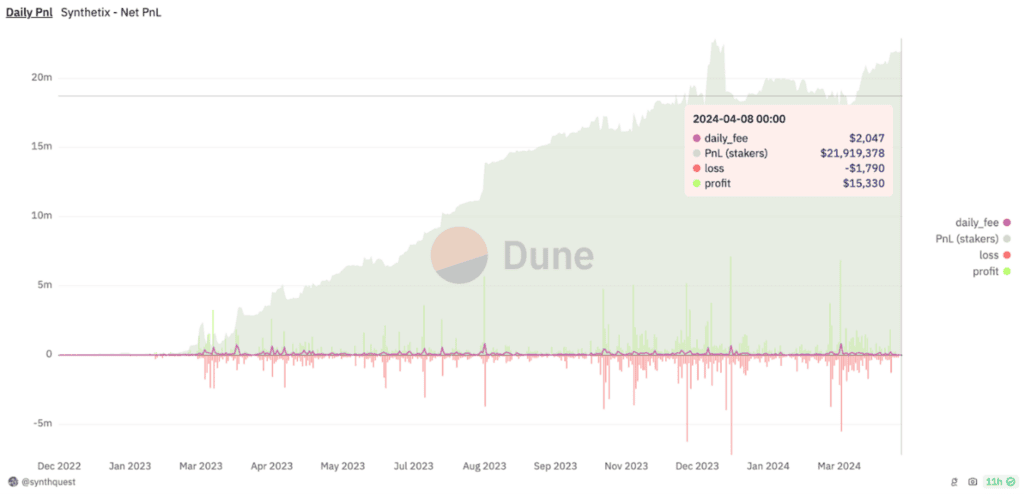

Un altro sviluppo interessante della scorsa settimana è arrivato da Synthetix, che si appresta a lanciare i suoi contratti perpetui sulle blockchainSolana e Sui, a seguito dell’approvazione dei STP-18 “Solana Perps Working Group” e STP-17 “SUI Perps Working Group”. Queste iniziative mirano ad ampliare la portata del protocollo integrando la sua offerta principale, i contratti perpetui, in queste blockchain. La strategia prevede la creazione di un’infrastruttura specifica su ciascuna piattaforma per replicare le funzionalità di Synthetix Perps; la scelta è rappresentata dalla vivace community di Solana e dagli avanzati strumenti per sviluppatori Sui. I fondi sono stati stanziati per lo sviluppo, l’implementazione e la gestione di entrambe le catene: 430.000 SNX e 400.000 USDC per Solana in 12 mesi e 290.000 SNX per Sui. Questa espansione rappresenta un passaggio strategico dal concentrarsi esclusivamente sulle catene compatibili con EVM all’adattamento dell’offerta di Synthetix a un ecosistema blockchain più ampio, aumentando potenzialmente il coinvolgimento degli utenti e la penetrazione nel mercato dei contratti perpetui.

Sarà interessante monitorare gli effetti di questa espansione sulle metriche sottostanti una volta che saranno operative;

I rendimenti passati non sono indicativi di quelli futuri.

Discussioni preliminari sul cambio delle commissioni di Aave

Marc Zeller, fondatore dell’Iniziativa Aave Chan, ha lasciato intendere che una votazione preliminare sull’allocazione delle Commissioni a gli staker di Aave potrebbe essere all’orizzonte già questa settimana. Ciò avviene alla luce della discussione sulla tesoreria e sulla redditività di Aave, in cui si fa riferimento alla suddetta tesoreria, composta da Ethereum e stablecoin, che ora detiene 50 milioni di dollari, a copertura di 2,5 anni di spese operative. Inoltre, il Profitto netto del DAO ammonta a 50 milioni di dollari all’anno e si trova su un trend in crescita.

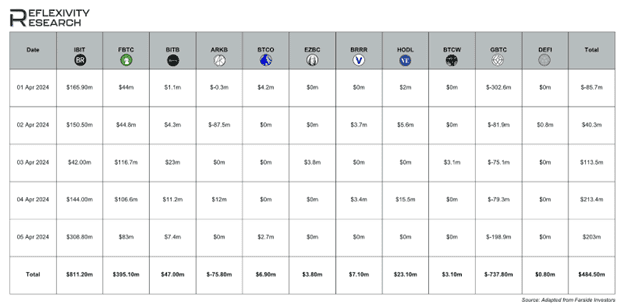

La scorsa settimana gli ETF sul Bitcoin hanno registrato afflussi netti di 484,5 milioni di dollari

I rendimenti passati non sono indicativi di quelli futuri.

La scorsa settimana si è assistito a un afflusso netto di 484,5 milioni di dollari in ETF sul Bitcoin, con IBIT di BlackRock in testa a un afflusso netto di 811,2 milioni di dollari. Inoltre, BlackRock ha ampliato notevolmente la portata del suo iShares Bitcoin Trust, dando il benvenuto a cinque nuovi partecipanti autorizzati, e portando il totale a nove. L’espansione include l’ingresso dei colossi di Wall Street Goldman Sachs, Citadel Securities, Citigroup e UBS, nonché della stanza di compensazione ABN AMRO, come rivelato in un documento presentato alla US Securities and Exchange Commission. Queste aziende si aggiungono all’elenco esistente dei partecipanti autorizzati: Jane Street Capital, JP Morgan, Macquarie e Virtu Americas. I partecipanti autorizzati svolgono un ruolo fondamentale nell’ecosistema degli ETF, essenziale per garantire la liquidità modulando l’offerta di azioni per soddisfare la domanda del mercato.

Ethena Labs incorpora il Bitcoin come supporto a USDe

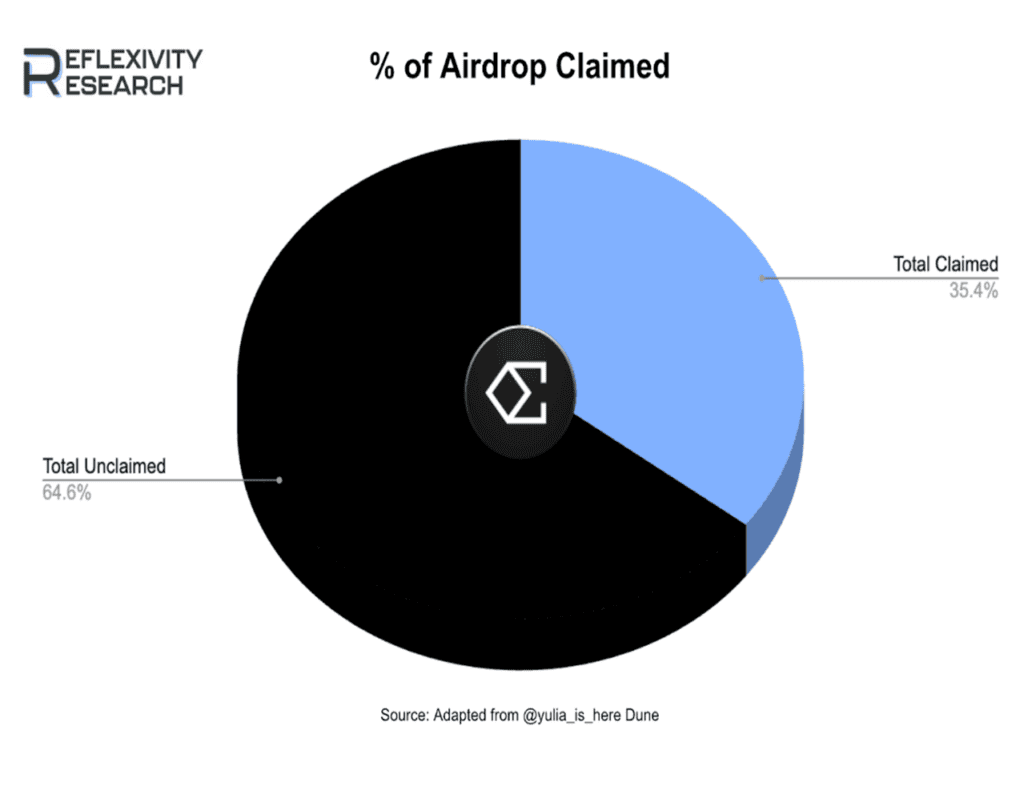

Ethena ha attirato una notevole attenzione nell’ultima settimana, raggiungendo un traguardo importante il 2 aprile. L’importanza di questa giornata è stata segnata dal lancio di ENA e dall’avvio della sua seconda campagna.

I rendimenti passati non sono indicativi di quelli futuri.

Questa nuova fase rappresenta un perno strategico da “Shards” a “Sats”, introducendo uno dei progressi più audaci mai visti nel protocollo; l’adozione del BTC come asset di riserva.

Un andamento che consente a Ethena di attingere a circa 25 miliardi di dollari in più di open interest a scopo di copertura delta, ossia più che raddoppiando il volume proveniente dai futures perpetui diETH . Una cifra al netto degli ulteriori 11 miliardi di dollari di open interest provenienti dal CME.

L’allineamento dei tassi di finanziamento del BTC con quelli dell’ETH mette in evidenza una strada sostanziale, ma non sufficientemente esplorata, per la generazione di rendimenti nel settore delle criptovalute. Storicamente, la liquidità del BTC sulle principali borse è stata in media del 22% su circa 25 miliardi di dollari di interessi aperti. Considerando che la metà di questo interesse potrebbe tradursi in ricavi da commissioni per le posizioni short, c’è la prospettiva di generare circa 2,75 miliardi di dollari di flusso di cassa lordo annuale.

È essenziale che il protocollo mantenga la scalabilità per soddisfare la domanda di mercato e l’incorporazione dei futures perpetui su BTC rafforza significativamente il potenziale di scalabilità di USDe.

La “Campagna Sats”, ideata per favorire questa crescita, durerà cinque mesi e si concluderà il 2 settembre o quando l’offerta di USDe raggiungerà i 5 miliardi di dollari, a seconda di quale situazione si verificherà per prima.

In un post del fondatore di Ethena Guy Young, possiamo vedere che la crescita di Ethena è stata eccezionale, battendo tutte le altre principali stablecoin a 2 miliardi di dollari di riserve totali.

Il materiale di questo post è stato creato in esclusiva per eToro da Reflexivity Research.

Non investire se non sei disposto a perdere l’intero importo versato. Questo è un investimento ad alto rischio e non puoi contare su alcuna tutela se qualcosa va storto. Prenditi 2 minuti per saperne di più.

La presente comunicazione ha finalità esclusivamente informative e didattiche e non deve essere considerata una consulenza in materia di investimenti, una raccomandazione personale, un’offerta o un invito alla compravendita di un qualsiasi strumento finanziario. Il presente materiale è stato predisposto senza tener conto degli obiettivi di investimento e della situazione finanziaria di un destinatario particolare, e non è stato predisposto in ottemperanza ai requisiti legali e normativi previsti per la promozione di ricerche indipendenti. Eventuali riferimenti alla performance passata o futura di uno strumento finanziario, di un indice o di un prodotto d’investimento preconfezionato non sono indicatori affidabili dei risultati futuri, né come tali vanno considerati. eToro non fornisce alcuna dichiarazione né garanzia e non si assume alcuna responsabilità in merito alla correttezza o alla completezza del contenuto della presente pubblicazione.