In sintesi:

- La volatilità si comprime ancora mentre l’entusiasmo iniziale sollevato dalla presentazione degli ETF sul Bitcoin va scemando.

- I flussi di acquisti dagli USA, che inizialmente avevano spinto il Bitcoin a quota 30.000$, sono al momento esauriti, verosimilmente perché il mercato sta scontando i ritardi nelle approvazioni degli ETF.

- Liquidità e volumi degli scambi sono calati costantemente nell’ultimo mese, segnalando una maggiore pigrizia del mercato in generale.

- Con il dimezzamento dell’offerta a circa 10 mesi di distanza, in una prospettiva pluriennale la criptovaluta Bitcoin mostra un comportamento molto simile ai suoi “cicli quadriennali” precedenti.

Principali novità della settimana nell’ambito delle criptovalute:

- È stata approvata la proposta di MakerDAO di potenziare il tasso di risparmio di DAI; i detentori di DAI potranno così beneficiare di un rendimento fino all’8%.

- La capitalizzazione totale di mercato delle stablecoin ha toccato il minimo degli ultimi due anni, mentre la quota di mercato di USDC continua a divergere da quella di USDT.

- La banca centrale italiana sceglie Polygon, mentre Fireblocks aiuterà gli istituti finanziari a tokenizzare gli asset.

- La Federal Reserve annuncia ufficialmente il suo servizio di pagamenti istantanei FedNow, che sarà adottato da 35 banche e cooperative di credito.

- La Avalanche Foundation ha lanciato Avalanche Vista, un piano di incentivi da 50 milioni di dollari destinato all’acquisto di asset del mondo reale coniati su Avalanche.

Gli eventi di rilievo della settimana a venire:

- Il dimezzamento di Litecoin avrà luogo questa settimana, il 2 agosto.

- Il 1° agosto DYDX sbloccherà il 3,81% dell’offerta.

Struttura del mercato:

Il mese appena trascorso è stato insolitamente tranquillo per il Bitcoin, che ha visto le proprie quotazioni muoversi in un ristretto intervallo di valori. Un andamento “monotono” che può essere rappresentato mediante la volatilità implicita, ossia la volatilità attesa per il Bitcoin così come scontata dal mercato delle opzioni. La volatilità implicita ha violato al ribasso i precedenti minimi del 2023, evidenziando la monotonia della price action recente ma anche il potenziale di un forte impulso all’orizzonte. La ragione è da ricercarsi soprattutto nel calo dell’entusiasmo iniziale che ha seguito la presentazione delle domande per ETF sul Bitcoin da parte di BlackRock, Fidelity e altri istituti finanziari.

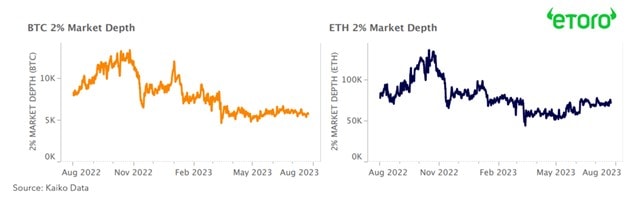

Come i volumi, anche la liquidità è una misura importante per investitori e trader in qualsiasi mercato, poiché consente di sapere quanto è facile aprire e chiudere posizioni su un dato attivo senza subire scarti di prezzo. Per misurare la liquidità, possiamo osservare lo spessore di mercato denaro/lettera del 2% per Bitcoin (a sinistra) ed Ethereum (a destra). Si tratta di un indicatore che analizza i book di negoziazione delle principali borse e misura la quantità di un attivo che dovrebbe essere acquistata o venduta per far salire o scendere il prezzo del 2%.

Come si evince dai grafici sottostanti, la liquidità sia su Bitcoin che su Ethereum è diminuita dopo il crollo di FTX. La ragione va ricercata in una combinazione di rischio di controparte sul mercato, defezioni e crolli delle aziende che si occupano di infrastrutture e market making, e incertezza normativa per le società con sede negli USA. Di recente la società di investimento tradizionale Jane Street ha annunciato che avrebbe cessato completamente le operazioni di market making in criptovalute.

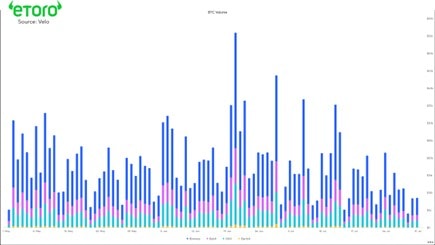

Se si osserva il volume di scambi del Bitcoin su vari exchange di crypto, si nota un calo costante delle negoziazioni che ha seguito l’ondata iniziale di entusiasmo innescata dalla presentazione dell’ETF di Blackrock. Volatilità, liquidità e volumi sono dati interconnessi che portano tutti alla stessa conclusione: la dinamica dei prezzi dei principali cripto-asset è stata ultimamente poco brillante. Per una classe di attivi che storicamente ha evidenziato un’alta volatilità, è improbabile che questo stato di cose duri a lungo.

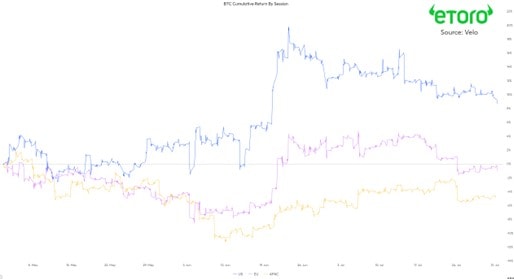

Uno dei maggiori indizi del ruolo degli ETF nel trading di criptovalute è il surplus di acquisti di Bitcoin avvenuto durante gli orari di contrattazione USA rispetto alle sessioni di Europa e Asia-Pacifico. La linea azzurra del grafico sottostante mostra la grande impennata iniziale nella price action positiva avvenuta durante la sessione USA dopo la presentazione dell’ETF; la prova che sono stati gli USA a trainare il rialzo del Bitcoin fino a poco più di 30.000$. Con l’esaurimento dell’iniziale ondata di entusiasmo, il surplus della sessione USA si è ridotto nel corso dell’ultimo mese.

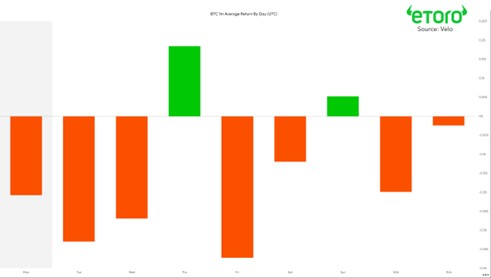

Se si guarda la performance del Bitcoin suddivisa per giorni della settimana, si può vedere che il giovedì è stato nettamente il giorno con la migliore performance, mentre il venerdì ha registrato i risultati peggiori.

Ci auguriamo che tu abbia gradito la consueta rassegna settimanale sul mercato delle criptovalute e ti diamo appuntamento alla prossima settimana. Grazie per averci seguito!

The material in this blog post was created exclusively for eToro by Reflexivity Research.