Costruire un portafoglio di investimenti equilibrato e diversificato è il punto di partenza per qualsiasi strategia finanziaria. Solo tramite un’adeguata “asset allocation”, infatti, potrai limitare i rischi di sovraesposizione.

L’allocazione di asset è il modocon cui gli investitori creano il proprio portafoglio. Per costruire un portafoglio ben diversificato è fondamentale tenere a mente due aspetti: una corretta “asset allocation” e la struttura complessiva del portafoglio che dovrebbe sempre essere in linea con i tuoi obiettivi finanziari e con il tuo profilo di rischio.

In questa guida vedremo passo dopo passo come fare.

Diversificare un portafoglio non significa semplicemente comprare strumenti finanziari differenti. Bisogna anche considerare come questi asset interagiscono tra di loro. A volte, infatti, i loro prezzi si muovono in modo simile poiché appartengono allo stesso settore. Altre volte, invece, hanno una correlazione inversa.

Una corretta allocazione degli asset dovrebbe sempre essere personalizzata in base alle necessità individuali. Ci sono molte variabili da considerare, tra cui il proprio profilo di rischio, l’orizzonte temporale di riferimento e i tipi di asset class e di mercati più adatti ai propri obiettivi finanziari.

Suggerimento: La diversificazione fa parte delle cinque regole d’oro degli investimenti ed è essenziale per tutelare il tuo capitale, soprattutto in momenti di elevata volatilità dei mercati.

Cos’è l’allocazione di asset?

L’allocazione di asset o “asset allocation” indica la percentuale di capitale che un investitore utilizza per acquistare asset diversi, come azioni, materie prime oppure obbligazioni, rispetto al valore totale del proprio portafoglio.

Tale percentuale, come anticipato, dipende molto dalle caratteristiche e dagli obiettivi di ciascun investitore e può cambiare nel corso del tempo.

In linea generale, soprattutto per chi è agli inizi, si consiglia di costruire un portafoglio con un rapporto 70:30, ossia con un’allocazione in cui la percentuale di asset con un profilo di rischio minore, come, per esempio, titoli di stato e obbligazioni, sia nettamente prevalente rispetto ad asset più rischiosi come le azioni.

Una variante ancora più conservativa è quella del rapporto 60:40 tra asset meno e più rischiosi.

Chi è più esperto, o ha un profilo di rischio maggiore, può utilizzare un altro sistema che consiste nel partire da “100” e sottrarre il numero dei propri anni. Per esempio, se un investitore ha 45 anni, allora la percentuale da allocare ad asset più rischiosi sarà il 55%.

In questo metodo, maggiore è l’età e minori saranno gli asset rischiosi da inserire nel portafoglio.

Suggerimento: È importante monitorare costantemente il proprio portafoglio e procedere a eventuali ribilanciamenti laddove le esigenze personali, oppure le condizioni dei mercati, dovessero mutare.

Cos’è la diversificazione?

La diversificazione è una strategia di gestione del rischio che consiste nel creare un portafoglio d’investimenti con vari tipi di asset class e con settori merceologici, orizzonti temporali e profili di rischio differenti.

Generalmente, la maggior parte degli investitori si limita a una suddivisione del capitale solo tra azioni e obbligazioni basata su proporzioni come “70:30”, “60:40” oppure “50:50”. Tuttavia, introdurre altri tipi di asset class come ETF, indici, valute, materie prime e, nelle giuste proporzioni anche criptovalute, può aiutarti a mitigare ulteriormente i rischi.

Puoi diversificare il tuo portafoglio allocando il capitale in investimenti con orizzonti temporali diversi, alternando strategie a breve e medio-lungo termine.

Suggerimento: Introducendo strumenti ad alto rischio come i criptoasset, potrai ottenere esposizione ad asset con un rapporto rischio-rendimento maggiore, senza dover investire troppo capitale aggiuntivo. Per esempio, ti basta investire il 2% in cripto per rendere il tuo portafoglio più aggressivo.

Un altro vantaggio dato dalla diversificazione è avere asset nel portfolio con una bassa correlazione di prezzo, il che significa che quando uno è in perdita, l’altro mostra un trend positivo.

Complessivamente, ciò permette di mantenere in equilibrio il tuo portafoglio e può aiutarti a rimanere fedele al tuo piano di investimento a lungo termine. Facciamo un esempio concreto.

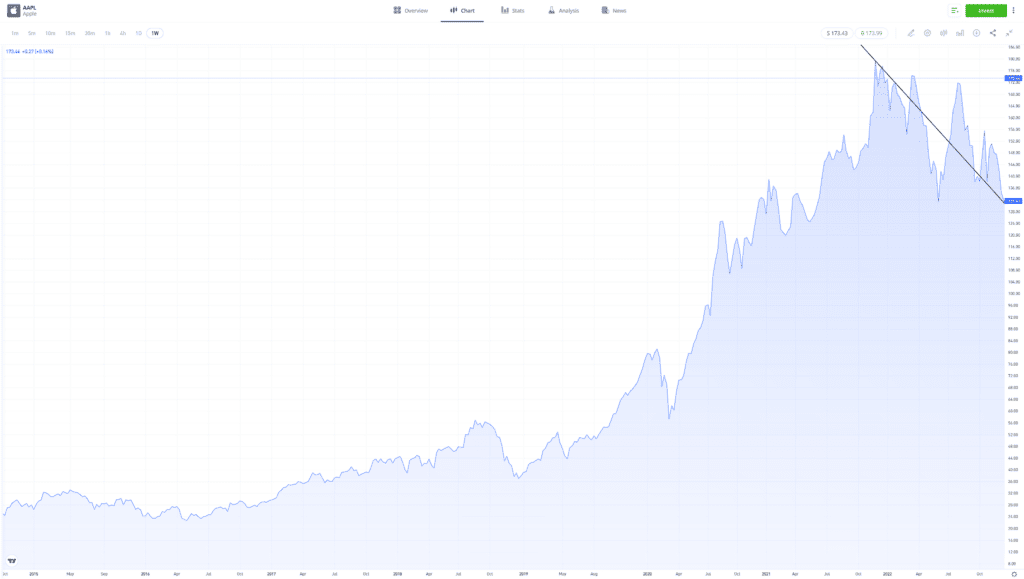

Supponiamo di avere un portafoglio basato esclusivamente sul titolo Apple Inc. Nel 2022, dopo periodi molto positivi, le azioni AAPL sono diminuite di oltre il 25%, come puoi vedere nel grafico seguente.

Le performance passate non sono indicatore di risultati futuri

Fonti: eToro

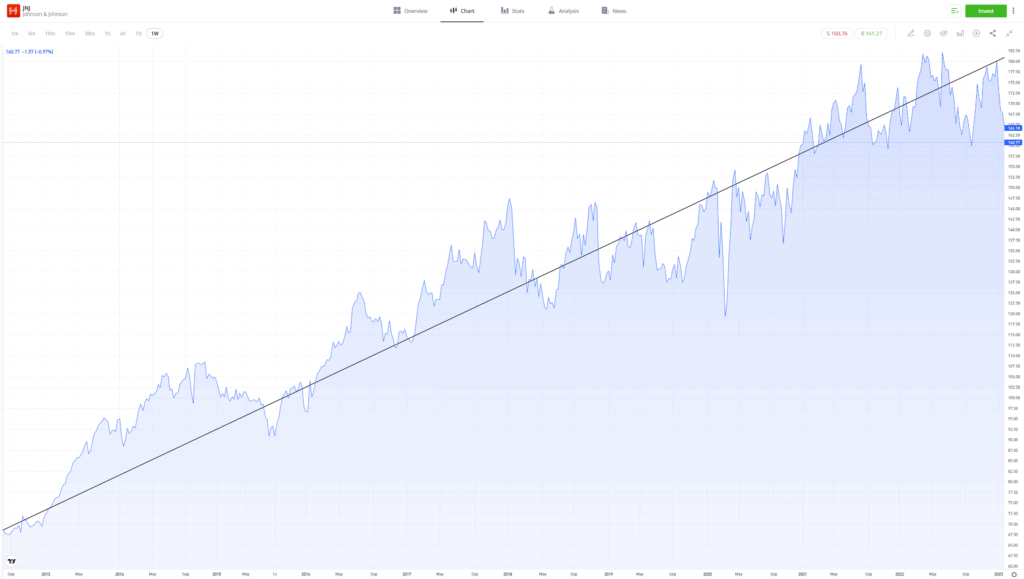

Chiaramente, un portafoglio così sbilanciato e sovraesposto avrebbe mostrato una flessione preoccupante. Nello stesso anno, però, il titolo del gigante del settore sanitario Johnson & Johnson è aumentato di circa il 5%.

Le performance passate non sono indicatore di risultati futuri

Fonti: eToro

Se un’ipotetica suddivisione del portfolio avesse ripartito le azioni di AAPL e JNJ in un rapporto 50:50, la media dei valori a fine anno sarebbe stata più semplice da gestire, specialmente per gli investitori meno esperti.

Un’adeguata diversificazione, quindi, può aiutare gli investitori a gestire meglio il rischio e a mantenere un approccio più ponderato anche in un mercato caratterizzato da elevata volatilità.

Ovviamente, maggiore è il numero e la varietà di strumenti finanziari inseriti nel portafoglio e più efficace sarà l’effetto complessivo delle diversificazione. Per questo, quindi, è importante studiare attentamente i mercati in modo da cogliere legami e relazioni anche tra asset che, all’apparenza, sembrano non avere correlazione tra loro.

Suggerimento: La funzione “Copy trading” di eToro consente di vedere quali asset sono stati acquistati dagli investitori più esperti e gli effetti di vari tipi di diversificazione sui loro portfolio.

Gestire il tuo portfolio

Non basta avere un portafoglio ben diversificato, occorre monitorarlo e gestirlo con attenzione.

Nel corso del tempo, infatti, le tue esigenze, così come le condizioni dei mercati e la volatilità degli strumenti finanziari che possiedi, possono mutare, determinando una variazione nel profilo di rischio complessivo del tuo portfolio.

Quando, per esempio Amazon Inc. ha sviluppato un modello di business per espandersi nel mondo dei servizi di web hosting (AWS), il titolo ha subito delle oscillazioni che hanno influito sul suo punteggio di rischio e, conseguentemente, sui portafogli degli investitori che possedevano le relative azioni.

Una corretta gestione del portafoglio finanziario implica, quindi, un ribilanciamento periodico e, laddove necessaria, una riallocazione di asset.

Un’adeguata diversificazione può aiutare gli investitori a gestire meglio il rischio e a mantenere un approccio più ponderato anche in un mercato caratterizzato da elevata volatilità.

Conclusioni

Un’adeguata diversificazione e gestione del tuo portafoglio è alla base di qualunque strategia di investimento.

Per costruire un portafoglio ben bilanciato occorre allocare il tuo capitale tra asset e strumenti finanziari diversi, tenendo in considerazione molteplici aspetti come: i tuoi obiettivi di investimento, la tolleranza al rischio e la situazione generale dei mercati.

Ricorda che nel corso del tempo tali fattori possono mutare. Ecco perchè è importante prevedere un ribilanciamento periodico degli asset in tuo possesso.

Visita l’Academy di eToro per scoprire di più su come diversificare un portafoglio in linea con le tue esigenze.

Quiz

Domande frequenti

- Quali asset dovrei acquistare per diversificare il mio portfolio?

-

La scelta del tipo di asset dipende, principalmente, dal tuo profilo di rischio, dai tuoi obiettivi finanziari e dalle condizioni generali dei mercati. Ricorda che più è ampia e variegata la gamma di asset inclusi nel tuo portafoglio e più efficace sarà l’effetto della diversificazione.

- Diversificare il portfolio potrebbe essere una cattiva idea?

-

Non sempre la diversificazione è la strada migliore per raggiungere i tuoi obiettivi finanziari. Se, per esempio, sei vicino alla pensione o hai necessità urgente di capitale, allora allocare solo una parte delle tue risorse in strumenti meno volatili come le obbligazioni e i titoli di Stato potrebbe rappresentare la scelta più opportuna.

- Come si può diversificare un portfolio facilmente?

-

Una valida alternativa consiste nell’investire in strumenti come gli indici, gli Smart Portfolios e gli ETF che contengono in sé un paniere di diversi asset. Per esempio, l’ETF dei titoli azionari inclusi nell’S&P 500 contiene piccole posizioni relative alle azioni delle più grandi compagnie quotate sulle Borse valori negli USA. Nonostante l’S&P 500 rappresenti formalmente un investimento in una sola classe di asset, investire in questo indice può contribuire a mitigare notevolmente il rischio.

Le presenti informazioni vengono fornite al solo scopo educativo e non rappresentano consigli d’investimento o suggerimenti personali. Tali informazioni non devono quindi essere interpretate come offerte o solleciti di compravendita di strumenti finanziari.

Il materiale è stato preparato senza tener conto di precisi obiettivi d’investimento o specifiche situazioni finanziarie e non soddisfa pertanto i criteri legali e legislativi previsti per la promozione di ricerche indipendenti. Non tutti gli strumenti finanziari e i servizi cui viene fatto riferimento sono offerti da eToro e qualsiasi riferimento alle prestazioni passate di uno specifico strumento, indice o prodotto d’investimento preassemblato non rappresenta né deve essere interpretato come un indicatore affidabile di possibili prestazioni future.

eToro non offre alcuna garanzia né si assume la responsabilità in merito all’accuratezza o alla completezza del contenuto esposto nella presente guida. Il lettore deve garantire di aver compreso appieno i rischi comportati dal trading prima di impegnare capitale. Si sconsiglia di mettere a rischio più denaro di quanto non se ne possa perdere.