Cosa sono gli ETF?

Un ETF, noto anche come exchange-traded fund, è un tipo di fondo di investimento che punta a tracciare l’andamento di un dato indice del mercato azionario, di un comparto industriale o di un asset.

Investendo in un ETF, si può teoricamente acquisire esposizione a centinaia di asset

Gli ETF sono “chiavi in mano” e non obbligano a selezionare singoli asset

Gli ETF sono economicamente più convenienti rispetto ai fondi a gestione attiva

Scegli l’ETF più adatto a te

puntano a seguire l’andamento di un indice benchmark.

sono composti da titoli che storicamente hanno sempre distribuito dividendi.

possono costituire un’ottima opzione di investimento a basso rischio.

offrono esposizione alle variazioni di prezzo delle materie prime.

Come acquistare ETF su eToro

Seleziona l’ETF che intendi negoziare, quindi fai clic sul pulsante “Fai trading”

Inserisci l’importo di denaro (o il numero di unità) che vuoi investire

Dopo aver impostato i parametri della posizione, fai clic su “Avvia operazione”

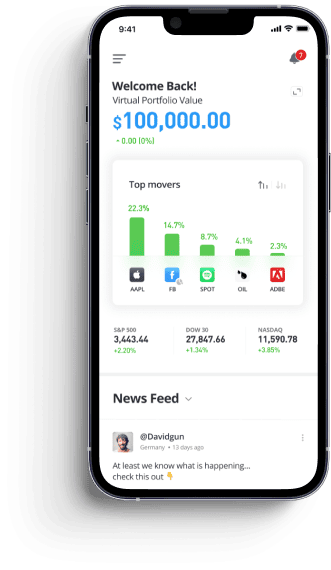

Acquisisci la fiducia necessaria per fare trading sugli ETF

Vuoi perfezionare le tue competenze di trading al ritmo che meglio si adatta a te e senza correre alcun rischio? Approfitta del portafoglio demo gratuito, che dispone di fondi virtuali per un valore di 100.000 $, per esercitarti a fare investimenti in ETF o in altri strumenti disponibili su eToro.

- Cos’è un ETF?

-

Un ETF, noto anche come exchange-traded fund, è un tipo di fondo di investimento che punta a tracciare l’andamento di un dato indice del mercato azionario, di un comparto industriale o di un asset.

- Gli ETF sono indicati per i principianti?

-

Gli ETF rappresentano una soluzione semplice e immediata per acquisire esposizione a una vasta gamma di asset finanziari, che vanno dalle materie prime alle obbligazioni, alle azioni e perfino agli immobili. Il trading sugli ETF si fa preferire al ricorso ai fondi comuni di investimento, in quanto non si applicano le stesse commissioni sulle transazioni e analoghi coefficienti di spesa, consentendo al contempo di aprire e chiudere posizioni più volte al giorno, proprio come accade con il trading azionario.

Se vuoi saperne di più sul trading di ETF, clicca qui per consultare la nostra guida completa agli investimenti in ETF, pensata esplicitamente per i principianti. - Quali commissioni si pagano per negoziare gli ETF?

-

Per scoprire i costi associati agli ETF, consulta la nostra pagina delle “Commissioni”.

- Gli ETF distribuiscono dividendi?

-

I dividendi sono versamenti in contanti che alcune aziende corrispondono ai rispettivi investitori in funzione degli utili realizzati. Non tutte le società distribuiscono dividendi, ma molte aziende affermate lo fanno. Se si detiene un ETF che investe in società che distribuiscono dividendi, si riceveranno chiaramente dividendi. Per ulteriori informazioni sui dividendi, consulta la nostra guida.

- Gli ETF sono indicati per gli investimenti a lungo termine?

-

Come avviene con la maggior parte degli investimenti, optare per una strategia a lungo termine quando si investe in ETF è un’ottima soluzione e può contribuire a minimizzare i rischi. Prendiamo ad esempio gli ETF sugli indici azionari. Nel breve periodo, i titoli possono rivelarsi estremamente volatili. Tuttavia, nel lungo periodo, i mercati azionari sono caratterizzati da trend rialzisti. Quindi, in linea di massima, più a lungo si detiene un investimento, minori sono le probabilità di perdere denaro.

- Gli ETF sono negoziabili 24 ore su 24?

-

Gli ETF sono oggetto di trading sui mercati durante i tradizionali orari di contrattazione, proprio come avviene per i titoli azionari. È possibile fare trading sugli ETF per tutto il giorno e anche nel mercato after-hours, ma l’ordine verrà comunque eseguito all’apertura del mercato. Puoi consultare la pagina “Orari di mercato” a questo link.

- Qual è la differenza tra ETF e fondi comuni?

-

Gli ETF e i fondi comuni di investimento sono entrambi aggregati o “panieri” di singole obbligazioni o di singoli titoli azionari. Ciononostante, vi sono alcune differenze fondamentali da sottolineare.

I fondi comuni di investimento sono di solito gestiti attivamente, mentre gli ETF sono un veicolo di investimento più passivo, che segue autonomamente un indice di mercato esistente. Dal momento che i fondi comuni di investimento sono caratterizzati da una gestione attiva, coloro che vi investono sono tenuti al pagamento di commissioni di gestione, il che comporta che richiedono solitamente un investimento iniziale decisamente più elevato rispetto agli ETF.

Un’altra differenza è che gli ETF garantiscono maggiore spazio di manovra in fatto di prezzo di acquisto e vendita rispetto a un fondo comune. È possibile acquistare e vendere ETF a prezzi variabili durante una qualsiasi sessione di trading. Di contro, per quanto riguarda i fondi comuni, viene applicato lo stesso prezzo a tutti coloro che investono in un dato giorno. Per gli investimenti nei fondi comuni, il computo dei valori viene effettuato esclusivamente al termine di ciascuna giornata di contrattazioni.