Contrairement aux idées reçues, vendre un actif lorsque sa valeur augmente n’est pas l’unique moyen de faire des bénéfices en Bourse.

Il existe une stratégie appelée “vente à découvert”, ou encore “position courte” (short selling en anglais), qui consiste à emprunter un actif précis, notamment grâce aux CFDs – contrats de différence – à un courtier. Explorez plus en détails les caractéristiques de la vente à découvert, et déterminez si vous souhaitez vous lancer.

En investissant, vous avez la possibilité de vendre des instruments à découvert, en particulier par le biais de CFDs. Mais savez-vous ce que sont les contrats de différence ? Quels types d’actifs peuvent être échangés ? Quelle différence y a-t-il entre une position longue et une position courte ?

Si vous débutez dans le domaine de l’investissement, connaître les éléments essentiels avant de commencer à investir est indispensable, afin de faire les meilleurs choix, et de mesurer le risque potentiel. Cet article vous livre tous les secrets pour enrichir vos connaissances.

Qu’est-ce que la vente à découvert d’un actif ?

La plupart du temps, les investisseurs achètent des actifs en espérant une prochaine hausse de leur valeur, ce qui représente le moment qu’ils choisiront pour revendre et obtenir une plus-value.

Il existe cependant une autre manœuvre à utiliser, souvent complémentaire dans la stratégie globale de l’investisseur, pour ne pas se contenter uniquement d’attendre les hausses en Bourse. Cela s’appelle la vente à découvert, short selling en anglais. On peut également trouver l’expression “position courte”.

Dans ce cas, l’investisseur va plutôt s’intéresser à une baisse potentielle du cours de l’actif. Il emprunte dans un premier temps l’instrument qui l’intéresse, à un courtier, au prix en vigueur au moment de l’emprunt. Puis, dans un second temps, il revend immédiatement cet instrument, qui ne lui appartient pas réellement. Pourquoi ?

Cet investisseur espère la baisse de la valeur de l’actif, dans un futur proche, moment qu’il choisira pour racheter au comptant la part qu’il a empruntée.

Il peut alors rembourser son emprunt au courtier, de la même part d’action, mais à une valeur moindre. Il rembourse à un prix inférieur que celui auquel il a acheté l’actif initialement.

L’opération lui rapporte donc la différence. Voici un exemple de vente à découvert fructueuse :

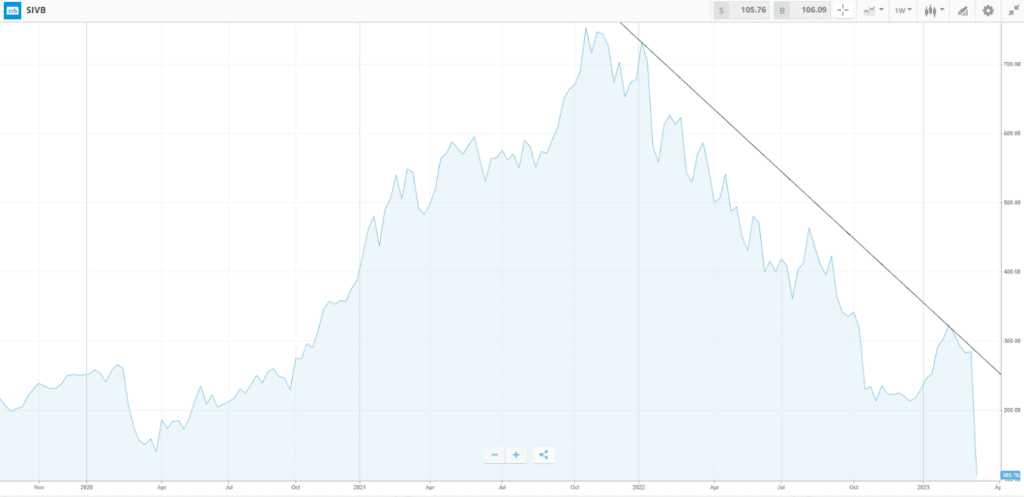

En janvier 2022, les actions de la Silicon Valley Bank s’échangeaient autour de 447 $ par part. Différents facteurs ont contribué à la chute de cette valeur, et par conséquent à la mauvaise santé financière de l’entreprise. La société est tombée en faillite, et a dû être rachetée par une autre banque américaine, First Citizens.

Source: eToro

Un investisseur qui a réalisé une position courte en achetant des actions en janvier 2022, aura bénéficié d’un important profit lors de la chute de leur valeur, au moment de rembourser le courtier.

Si la valeur des actions avait continué de grimper, il aurait été obligé de rembourser à un prix supérieur. C’est pour cela que cette stratégie est élaborée par l’investisseur dans l’espoir que les prix chutent.

Conseil: Sur eToro, vous avez la possibilité d’investir selon les stratégies qui vous conviennent le mieux, soit en misant sur une plus-value dans un marché en hausse, soit en pariant sur la chute d’un actif. Dans les deux cas, l’un des éléments clés sera le timing, relatif à l’ouverture et à la fermeture de position.

Les 1200 instruments disponibles sur la plateforme eToro permettent tous de vendre à découvert, qu’ils soient des crypto-monnaies, des devises, des actions, ou bien des matières premières.

Sur quel principe repose la vente à découvert ?

Il s’agit de privilégier les opérations de vente sur la plateforme de trading utilisée. Ouvrir une position courte, en mode “VENTE”, sur le site eToro est simple et rapide. Il suffit d’ouvrir un trade, et de passer du mode “ACHAT” au mode “VENTE”.

Lorsque vous avez sélectionné ces caractéristiques, une position courte est ouverte sur l’action ou l’actif que vous avez choisis. Cette position voit sa valeur augmenter à mesure que l’actif est en baisse. En revanche, il existe aussi le risque que cette position ne s’avère pas favorable.

Conseil: Le bouton “VENTE” ne signifie pas que vous vendez des actifs pour fermer un trade, ou que vous clôturez votre position. Au contraire, cela veut dire que votre position courte est active. Vous devrez ensuite régler les différents paramètres, notamment votre niveau de stop loss et celui de take profit.

L’un des moyens les plus courants pour mettre en œuvre cette stratégie est le CFD. Cet acronyme pour Contract for difference (contrat de différence) stipule que le vendeur à découvert – aussi appelé vadeur en français – s’engage à rétribuer au courtier en CFD, le titre emprunté à un prix donné, parfois à une date déterminée.

En attendant, ce CFD permet de vendre un actif que l’on ne possède pas dans son portefeuille , qui est réellement détenu par un autre, appelé broker ou courtier.

Chacun s’engage alors à assumer la différence de valeur, dans un sens comme dans l’autre, tant que le courtier reçoit à échéance sa part, quelle que soit sa valeur le jour J.

Si on emprunte une part x d’action qui vaut 100 $ au moment de l’emprunt, on devra alors rembourser x action, que sa valeur soit désormais de 200 $ ou 50 $. Le second scénario est celui qui avantage l’investisseur, et désavantage le courtier.

La tendance majeure sur les marchés est certes haussière au fil des ans et des décennies, mais les périodes baissières peuvent s’avérer fréquentes et longues. Dans cet intervalle, les positions courtes offrent des opportunités intéressantes.

Position longue, position courte : quelle différence ?

La différence majeure entre ces deux types de positions réside dans le fait qu’un investisseur en position longue table sur une hausse de la valeur d’un actif sur le long terme. En cas de position courte, c’est l’exact opposé qui est attendu. D’autres différences existent :

| POSITION LONGUE | POSITION COURTE (VENTE À DÉCOUVERT) |

|---|---|

| L’investisseur possède ses propres actifs | Le trader ne possède pas l’instrument sur lequel il mise. Il emprunte cet actif. |

| La stratégie consiste à profiter d’un marché haussier | La stratégie consiste à profiter d’un marché baissier |

| Le risque est plus mesuré | Le risque est généralement plus élevé |

| Des frais supplémentaires peuvent être occasionnés | Les prix peuvent fluctuer rapidement et brutalement |

En cas de position longue, l’investisseur peut adopter une stratégie de buy-and-hold. Elle consiste à conserver des actifs sur une longue période, souvent de quelques années à quelques dizaines d’années. La position longue est considérée comme l’option la plus sensée, la plus simple et la plus passive.

Suivre des positions courtes en revanche, nécessite d’être plus dynamique et actif, mais permet de manquer moins d’opportunités de bénéfices.

Les deux stratégies présentent des risques, comme tout investissement. Il convient de rester prudent, et d’analyser correctement vos objectifs, votre potentiel d’investissement, et vos capacités à gérer éventuellement une perte de capital.

Considérez que la perte maximale est illimitée en cas de position courte, car en théorie, la valeur d’un actif peut monter à l’infini. D’un autre côté, la perte en position longue est en général plafonnée, et moins sujette aux variations boursières sur un faible intervalle de temps.

Malgré ces risques de perte, adopter les deux stratégies au sein de votre portefeuille peut vous aider à réduire globalement les risques, puisque par principe, vous êtes gagnant lorsque le marché est haussier et lorsque le marché est baissier.

Comment développer une stratégie de vente à découvert ?

La stratégie de vente à découvert est souvent complémentaire de celle qui comprend les positions courtes. Alors qu’il est tout à fait possible de conserver un portefeuille doté de positions longues uniquement, l’inverse est fortement déconseillé.

Par exemple, si vous êtes optimiste sur la valeur de l’action Apple Inc, par rapport à Microsoft, et sur la valeur de l’action Shell Plc plutôt que BP Plc, en stratégie de position longue, vous achetez simplement des actions AAPL et SHEL.

En revanche, si vous souhaitez combiner les deux stratégies, vous pourriez envisager de choisir les actions BP et MSFT en position courte, en complément des autres. Si les quatre actions augmentent, vous pourrez toujours bénéficier des plus-values sur vos positions longues.

Vous pouvez en outre protéger les gains réalisés pendant la hausse du marché, lorsque la baisse survient inévitablement, le marché évoluant en cycle. C’est une des techniques de couverture connues par les investisseurs, autrement appelée “hedging”.

En résumé

La tendance majeure sur les marchés est certes haussière au fil des ans et des décennies, mais les périodes baissières peuvent s’avérer fréquentes et longues. Dans cet intervalle, les positions courtes offrent des opportunités intéressantes.

La vente à découvert peut permettre de surperformer les marchés et de tenter de gagner plus. Il ne faut pas hésiter à étoffer ses connaissances afin de pouvoir déterminer, comme les investisseurs expérimentés, quels sont les actifs qui méritent de prendre une position longue, ou au contraire une position courte.

« La sélection d’actions en trading est le meilleur jeu qui existe, comme une chasse au trésor. » –

David Ryan

Que vous choisissiez de réaliser de “simples” positions courtes ou des positions de couverture, il est important de garder à l’esprit que votre jugement et analyse, votre réactivité, et surtout le choix du timing, seront des éléments essentiels à votre réussite.

Un investisseur avisé optera pour une diversification de son portefeuille, que ce soit :

- en termes de stratégies (copytrading, position courte, position longue, stratégie globale…),

- en termes d’actifs (actions, NFTs, obligations, cryptomonnaies, devises, matières premières…),

- ou bien en termes de secteurs boursiers (énergie, technologie, biens de consommation, finance, industrie…).

Découvrez plus de guides, d’articles, de conseils et de vidéos, dans l’Académie eToro.

FAQ

- Qu’est-ce qu’une liquidation forcée des positions courtes (short squeeze) ?

-

Une liquidation forcée des positions courtes, ou short squeeze en anglais, intervient lorsque le cours d’un actif, souvent une action, prend rapidement de la valeur, de façon inattendue. Les vendeurs à découvert peuvent alors vouloir se débarrasser de leurs positions courtes, en constatant cette forte tendance haussière.

Ce phénomène provoque une hausse de la demande des actions, et une diminution de l’offre.

- Qu’est-ce que le trading par paires ?

-

Le trading par paires consiste à faire correspondre une position longue avec une position courte, spécifiquement sur une paires d’actions fortement liées. En général, on observe pour cela les corrélations historiques, comme les devises EUR/USD, ou encore lorsque les actions s’envolent, l’or recule.

Les investisseurs professionnels utilisent d’ailleurs des coefficients de corrélation pour prévoir les mouvements en Bourse. La corrélation peut être positive, négative, ou nulle.

- À quel moment dois-je racheter une position courte ?

-

Il n’existe pas de règle standard pour déterminer à quel moment ou sous quel délai une position courte doit être rachetée. Ce délai peut être décidé par le courtier, qui vous signifiera l’échéance de votre position et la date à laquelle vous devez racheter la position. Il arrive en outre que des règlements ad hoc soient adoptés dans les cas où les marchés sont en difficulté, afin de rétablir leur stabilité.

Ces informations sont fournies uniquement à des fins éducatives et ne doivent pas être considérées comme un conseil en investissement, une recommandation personnelle ou une offre ou sollicitation d’achat ou de vente d’instruments financiers.

Ce contenu a été préparé sans tenir compte des objectifs d’investissement ou de la situation financière de son destinataire, et n’a pas été préparé conformément aux exigences légales et réglementaires visant à promouvoir la recherche indépendante. Tous les instruments financiers et services mentionnés ne sont pas offerts par eToro et toute référence à la performance passée ou future d’un instrument financier, d’un indice ou d’un produit d’investissement proposé ne constitue pas et ne doit pas être considérée comme un indicateur fiable des résultats futurs.

eToro ne fait aucune déclaration et n’assume aucune responsabilité quant à l’exactitude ou l’exhaustivité du contenu de ce guide. Il est de votre responsabilité de comprendre les risques liés au trading et à la spéculation avant d’engager votre capital. Ne risquez jamais plus que ce que vous êtes disposé à perdre.