Dans cet article, nous analysons le rôle de l’or, ses nombreuses caractéristiques uniques et comment développer ses stratégies d’investissement. Les CFD présentés dans cet article sont un excellent point de départ pour les investisseurs débutants souhaitant s’initier à l’achat d’or. Vous pouvez acheter de l’or et les actifs liés à l’or en utilisant des fonds réels, ou développer vos compétences en matière de trading en utilisant un compte de trading démo.

Le prix de l’or fluctue en permanence. Qu’il soit détenu sous forme physique ou dans un portefeuille chez un courtier, le prix de l’or ne cesse de changer, et parfois de manière assez spectaculaire.

L’or représente une opportunité pour les investisseurs de réaliser un profit en spéculant sur le prochain mouvement de son cours. Certaines personnes considèrent l’or comme une « valeur refuge » Si votre portefeuille est pondéré en actions et que la bourse dégringole, votre avoir en or pourrait prendre de la valeur.

Cependant, il ne faut jamais prendre le marché pour acquis. En effet, en mars 2020, le prix de l’or a chuté tout comme les autres groupes d’actifs en raison de la pandémie de coronavirus.

Faut-il investir dans l’or ?

Le rôle traditionnel de l’or

De nombreux investisseurs achètent de l’or en raison de son rôle traditionnel de « valeur refuge» qui permet de compenser les pertes d’autres groupes d’actifs d’un portefeuille.

Cette idée est basée sur le fait que le prix de l’or est inversement corrélé à certaines autres classes d’actifs. Lorsque l’un baisse, l’autre augmente et vice versa.

Le risque de change

Un groupe d’actifs contre lequel l’or est utilisé comme valeur refuge est celui des devises, en particulier le dollar américain. En effet, le dollar américain est la monnaie de réserve internationale dominante et il est largement détenu.

Par conséquent, les craintes qu’il perde de sa valeur peuvent être compensées par l’achat d’or, dont le prix devrait augmenter si le taux de change du dollar s’affaiblit.

L’inflation et l’achat d’or

L’or peut aussi être détenu comme une valeur refuge contre l’inflation. Les banques centrales impriment des billets pour essayer de limiter les risques liés à l’inflation. Comme la quantité d’or disponible est limitée, même si la masse monétaire est multipliée par dix, il en va de même pour le prix de l’or.

Le prix devrait augmenter si le taux de change du dollar s’affaiblit.

La spéculation

Le rôle de l’or en tant que valeur refuge a conduit à ce qu’il soit négocié pour des raisons purement spéculatives. L’or ne constitue pas seulement un bon investissement pour les investisseurs qui chercheraient à limiter les risques ; vous devez juste savoir quelle direction le prix de l’or prend.

Lors de la crise financière mondiale de 2007, le prix de l’or a presque doublé en valeur en l’espace de deux ans seulement.

L’achat d’or

La valeur intrinsèque de l’or sur des milliers d’années et les données historiques des cours de l’or montrent généralement que le prix de l’or est inversement corrélé à d’autres groupes d’actifs.

Cependant, l’effondrement du marché en mars 2020 a conduit certaines personnes à remettre en question le rôle de l’or comme valeur refuge. En effet, le prix de l’or a chuté comme le reste du marché

Qu’est-ce qui influence le prix de l’or ?

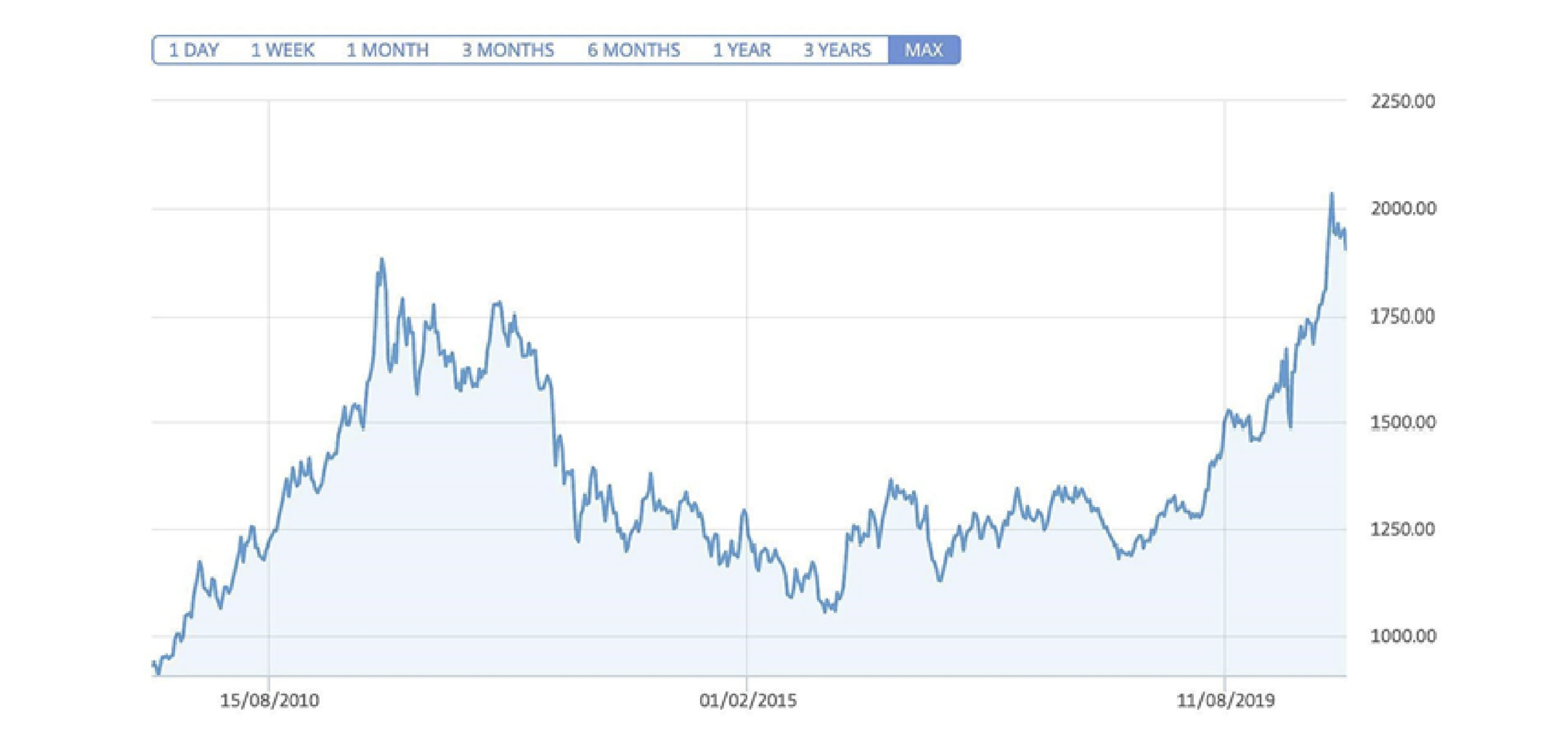

Le graphique du prix de l’or au kilo montre que la valeur de l’or a fortement augmenté depuis début 2020. Les facteurs suivants sont à l’origine de la hausse de 30% affichée fin août 2020 :

- L’affaissement du dollar américain : 2020 ayant été l’année des élections présidentielles aux Etats-Unis, la guerre commerciale avec la Chine n’a cessé de représenter une menace.

- L’incertitude du marché : la situation du COVID-19 a créé trop d’incertitudes.

- Les élections présidentielles américaines : ce type d’événement rend les marchés boursiers nerveux et tend à rendre l’or plus attrayant car plus sécurisé pour les investisseurs.

- L’augmentation de l’inflation : les banques centrales injectent des liquidités sur les marchés financiers.

- Le chômage : le chômage tend à faire augmenter les dépenses gouvernementales.

L’évolution du prix de l’or au kg reflète le fait que certains investisseurs achètent de l’or car il permet la diversification des risques. La rapide fluctuation du taux de change et la volatilité des prix sont dus au fait que d’autres investisseurs repèrent la tendance et spéculent dessus. Les deux groupes d’investisseurs appliquent le même raisonnement, mais à des fins différentes.

Quelles sont les différentes manières d’investir dans l’or ?

Il existe trois façons répandues d’investir dans l’or en tant qu’actif boursier.

Puis-je acheter de l’or en investissant dans les CFD ?

Le moyen le plus simple et le moins coûteux d’investir dans l’or est d’acheter des CFD. Un CFD sur or fonctionne comme les actions en bourse, sauf que l’instrument suit le prix de l’actif sous-jacent (dans ce cas l’or) mais ne représente la propriété d’aucun métal précieux. L’or est l’un des actifs les plus recherchés dans la classe des métaux précieux, parmi le palladium, l’argent et le nickel entre autres.

Sur eToro, vous pouvez ouvrir une position courte ainsi qu’une position longue via cet instrument. Une fois la commande terminée, vous pouvez suivre l’état de votre échange dans la section « Portefeuille ».

Le commerce et la détention de positions sur l’or peuvent être obtenus de diverses manières. Chaque processus fonctionne de manière légèrement différente et, par conséquent, les frais associés à chacun sont également différents.

Les CFD sont des instruments complexes et présentent un risque élevé de perdre de l’argent rapidement en raison de l’effet de levier. 75% des investisseurs particuliers perdent de l’argent en investissant dans les CFD.

Vous devez d’abord vous demander si vous comprenez le fonctionnement des CFD et si vous pouvez vous permettre de prendre le risque élevé de perdre de l’argent

Conseil : Il est possible sur eToro, d’ouvrir une position courte ainsi qu’une position longue. Une fois la commande terminée, vous pouvez suivre le cours de l’échange dans la section ‘Portefeuille’.

Que sont les ETF sur l’or ?

La deuxième méthode consiste à acheter des Fonds Négocié en Bourse (ETF). Ils offrent un moyen pratique d’investir dans l’or ; il n’y a par exemple pas besoin de payer un coffre-fort bancaire ou de se protéger des risques liés à la possession d’or chez soi.

Les ETF tels que le SPDR Gold et le iShares Gold Trust permettent aussi de connaître la valeur de l’or en temps réel afin de facilement garder le contrôle de la valeur de son investissement.

Acheter des actions aurifères

La troisième méthode pour acheter de l’or consiste à détenir un portefeuille d’actions dont les performances s’alignent sur le prix du gramme d’or aujourd’hui. La corrélation entre le prix des actions aurifères et le prix de l’or au gramme peut varier. Les actions sont également soumises à d’autres facteurs de prix tels que la volatilité des marchés boursiers.

Conseil : Rester constamment informé des situation économiques et géopolitiques permet aussi d’anticiper le cours de l’or.

Où et comment acheter de l’or ?

Acheter de l’or vous donne la possibilité de diversifier votre portefeuille, de réaliser un profit spéculatif ou de vous protéger contre un potentiel risque géopolitique. L’étape suivante consiste à déterminer comment acheter de l’or.

Quelles sont les meilleures façons de se lancer dans l’achat d’or?

Avec eToro, vous pouvez simplement acheter ou vendre de l’or en quelques clics. L’achat d’or peut se faire depuis un ordinateur ou un téléphone portable afin que vous puissiez suivre les fluctuations du marché où que vous soyez.

Comment limiter les risques et ne pas perdre d’argent?

Le risque de marché est lié à la hausse ou à la baisse du prix des actifs que vous détenez, ce qui génère des profits ou des pertes. Les systèmes de trading incluent des fonctionnalités telles que le stop loss qui peuvent aider à atténuer le risque de marché.

Un autre risque à prendre en compte est le courtier auprès duquel vous placez des fonds. Une autre façon de gérer le risque consiste à utiliser une assurance investissement.

Quelles sont les principales erreurs des investisseurs inexpérimentés lorsqu’ils investissent dans l’or?

L’achat d’or via les CFD permet également d’utiliser l’effet de levier, qui est un moyen d’augmenter le rapport risque-rendement. En raison de la volatilité de l’or, l’effet de levier doit plutôt être utilisé par les investisseurs intermédiaires plutôt que par les débutants. Si vous décidez d’acheter de l’or avec un effet de levier fixé à x10, cela signifie que la taille de la position sera 10 fois supérieure au montant d’argent que vous lui allouez.

Donc si vous achetez 5 000 $ d’or et utilisez un effet de levier x10, la taille réelle de la position (« l’exposition ») sera de 50 000 $. Un mouvement de trésorerie de 4 % sur une position de 50 000 $ générera un rendement de +/- 2 000 $.

L’effet de levier n’est pas un principe compliqué, mais c’est un principe que vous devez bien comprendre. Chez eToro, nous offrons la possibilité à nos clients de gérer les effets de levier qui peuvent être utilisés

Conseil : Chez eToro, nous permettons aux investisseurs de gérer les conditions d’effet de levier. La valeur par défaut est le trading sans effet de levier.

Existe-t-il des stratégies spécifiques qui sont plus efficaces pour commencer l’achat d’or ?

Le plus important est de trouver une stratégie qui vous convient. Certaines stratégies nécessitent plus (ou moins) de temps tandis que d’autres fonctionnent mieux dans des conditions de marché particulières.

Pour investir dans l’or, vous devez prendre en compte les facteurs suivants :

- Familiarisez-vous avec le courtier en ligne via lequel vous effectuez vos transactions et sa connaissance en termes de trading de matières premières, en particulier l’or, et les instruments que vous pouvez utiliser.

- Établissez la position négociable minimale. L’or et les autres matières premières nécessitent généralement des soldes de trésorerie plus importants que les actions et le forex.

- L’or peut être un investissement à haut risque. Il est important de bien se renseigner sur l’achat d’or avant de réaliser la première transaction. eToro propose de nombreux outils pédagogiques pour conseiller tous types d’investisseurs sur l’achat d’or.

Quelles sont les stratégies les plus avancées pour investir dans l’or ?

La stratégie du Buy and Hold

Les raisons historiques qui font de l’or un investissement attractif incitent certains investisseurs à vouloir acheter une petite quantité d’or. Investir dans l’or à un moment où l’or est proche de l’extrémité inférieure de sa fourchette de bande de Bollinger peut vous permettre de trouver un meilleur point d’entrée d’investissement.

Conseil : Acheter à un moment où l’or est proche de l’extrémité inférieure de la fourchette de la bande de Bollinger peut vous permettre de trouver un meilleur point d’entrée commercial.

Les stratégies d’achat d’or plus actives

Certains investisseurs utilisent l’analyse technique ou fondamentale pour prédire un mouvement de prix. L’analyse technique et les stratégies graphiques se basent sur l’historique du cours de l’or et des modèles mathématiques pour essayer de prédire les mouvements de prix futurs de l’or.

L’analyse technique est très axée sur les données et de nombreux outils avancés y sont associés, tous appliquant les informations de manière légèrement différente. Ils comprennent le retracement de Fibonacci, le RSI (indice de force relative), le MACD (divergence de convergence moyenne mobile) et les nuages d’Ichimoku.

L’analyse fondamentale prend en compte des facteurs tels que les réserves minières, les prévisions des taux d’intérêt de la banque centrale et les risques politiques. De nombreuses stratégies utilisent une combinaison de ces deux types d’analyse, mais diffèrent en termes de périodes de détention.

Comment acheter d’autres métaux précieux ?

L’or n’est pas le seul métal précieux qui peut être utilisé pour diversifier son portefeuille.

- L’argent se trade plus ou moins comme l’or, mais il existe plusieurs différences en raison de l’utilisation plus répandue de l’argent dans les activités industrielles. Comme l’argent est utilisé dans la production de nombreux biens, un ralentissement de l’économie peut impacter le prix du métal plus que celui de l’or.

- Le platine est également considéré comme un métal industriel, plus que l’or et l’argent, avec une demande importante provenant des fabricants de convertisseurs catalytiques automobiles. En conséquence, le cours du platine fluctue principalement en fonction des volumes de ventes de voitures.

- Le palladium est moins connu. Pourtant, il est largement utilisé dans l’énergie solaire, les piles à combustible et les convertisseurs catalytiques.

- Tous les métaux précieux offrent une protection contre l’inflation unique, car ils ont une valeur intrinsèque et leur disponibilité est limitée en offre. Cependant, c’est l’or qui offre la plus forte couverture refuge contre la volatilité et les risques, car il est beaucoup moins impacté par la loi de l’offre et de la demande.

Comment acheter de l’or avec eToro ?

- Connectez-vous ou créez un compte en cliquant ici.

- Rendez-vous sur la page des marchés des matières premières, sélectionnez « or » pour accéder au tableau de bord du trading d’or. Ensuite, sélectionnez « négocier ».

- Sélectionnez ACHETER ou VENDRE en fonction de la direction vers laquelle vous souhaitez trader.

- Entrez le montant ou le nombre d’unités que vous souhaitez vendre ou acheter.

- Analysez et définissez les paramètres du « stop loss », d’effet de levier et de « take profit ».

- Sélectionnez « open trade ».

La vie d’un investisseur

Une fois que vous avez ouvert une position sur l’or, elle apparaîtra dans la section « portefeuille ». Les outils de gestion post-négociation incluent un suivi des profits et des pertes en direct indiquant le rendement de votre transaction.

Des outils « stop loss » ou « take profit » peuvent être ajoutés à votre position au moment de l’exécution de la transaction ou à tout moment par la suite. Si l’une de ces instructions est déclenchée par des mouvements du prix de l’or sur le marché, votre position sera automatiquement fermée.

Conclusion

L’achat d’or via les CFD est relativement simple. Si vous passez par un courtier spécialisé, il y a aussi l’avantage de savoir qu’il a un devoir de diligence envers ses clients. Des millions d’investisseurs disposent désormais de moyens plus pratiques pour acheter de l’or. Comme pour tout investissement, vous serez mieux préparé si vous choisissez le bon courtier.

Des millions d’investisseurs disposent désormais de moyens plus pratiques pour acheter de l’or. Comme pour tout investissement, vous serez mieux préparé si vous choisissez le bon courtier.

Lancez-vous sur eToro pour en savoir plus sur comment investir dans l’or.

FAQs

- Qu’en est-il du trading de l’or aujourd’hui ?

-

Nous facilitons la mise à jour du prix actuel de l’or. Créez simplement un compte et ajoutez “Gold” à votre liste de surveillance.

- Pourquoi devrais-je diversifier mon portefeuille avec de l’or ?

-

L’ajout d’or à votre portefeuille aide à diversifier vos actifs, ce qui est une forme de gestion des risques. Puisque l’or conserve ou augmente souvent sa valeur lorsque le prix d’autres actifs baisse, il peut aider à protéger votre investissement et à réduire votre niveau de risque.

- Que sont les ordres Stop Loss et Take Profit ?

-

Un ordre Stop Loss vous permet de fixer une limite sur les pertes que vous êtes prêt à subir. Vous définissez une instruction pour clôturer une transaction à un taux ou à un montant spécifique. Si le marché atteint votre taux et que vous avez perdu le montant prédéterminé, le Stop Loss se déclenchera et clôturera automatiquement votre position.

Un ordre Take Profit fonctionne dans la direction opposée, vous assurant de prendre le profit que vous souhaitiez gagner en fermant la position. C’est une gestion automatisée du trading.

Ces informations sont fournies uniquement à des fins éducatives et ne doivent pas être considérées comme un conseil en investissement, une recommandation personnelle ou une offre ou sollicitation d’achat ou de vente d’instruments financiers.

Ce contenu a été préparé sans tenir compte des objectifs d’investissement ou de la situation financière de son destinataire, et n’a pas été préparé conformément aux exigences légales et réglementaires visant à promouvoir la recherche indépendante. Tous les instruments financiers et services mentionnés ne sont pas offerts par eToro et toute référence à la performance passée ou future d’un instrument financier, d’un indice ou d’un produit d’investissement proposé ne constitue pas et ne doit pas être considérée comme un indicateur fiable des résultats futurs.

eToro ne fait aucune déclaration et n’assume aucune responsabilité quant à l’exactitude ou l’exhaustivité du contenu de ce guide. Il est de votre responsabilité de comprendre les risques liés au trading et à la spéculation avant d’engager votre capital. Ne risquez jamais plus que ce que vous êtes disposé à perdre.