La volatilité est la mesure de l’amplitude des variations du cours d’un actif financier ou d’un marché en général. Sur le Forex, certaines paires de devises sont plus volatiles que d’autres, les investisseurs et traders ont le choix, selon leur propre stratégie, d’opter pour des paires à degré de volatilité variable. Découvrez comment calculer cette volatilité à partir d’indicateurs spécifiques pour prendre vos décisions d’investissement à partir de ces mesures.

Comme sur tous les marchés, la volatilité du Forex et des actifs financiers qui y sont tradés est un élément clé à analyser et appréhender afin d’établir la meilleure stratégie et poursuivre ses objectifs avec performance. Selon votre profil, vous pourrez rechercher des

Il est ainsi important de comprendre ce que signifie la volatilité sur un marché comme le

Conseil : Une volatilité accrue peut représenter davantage d’opportunités de gains, mais aussi augmenter l’exposition au risque. Tout trader doit disposer d’une stratégie de gestion du risque, à l’aide de méthodes et d’outils particuliers.

Qu’est-ce que la volatilité sur le Forex ?

La volatilité au sein du Forex est la mesure de l’amplitude des variations du cours d’une paire de devises en particulier. Elle exprime l’importance des fluctuations de prix à la hausse et à la baisse, sur une période donnée.

Cette évaluation est fondée sur les données historiques du cours et permet notamment aux investisseurs de se représenter le risque lié à chaque actif ainsi que les diverses stratégies applicables. La volatilité sur le Forex est une mesure variable, qui peut évoluer au fil du temps et des événements affectant le marché.

Les différentes paires de devises ne subissent pas forcément les mêmes influences, principalement dans le cas d’événements

En quoi la volatilité est-elle importante pour les traders Forex ?

Estimer la volatilité d’un actif sur un marché est une des composantes incontournables pour un trader, lorsqu’il s’agit de déterminer quelle stratégie employer. Celle-ci doit être adaptée aux conditions du marché et au profil de l’investisseur en même temps.

Ces conditions influencent l’état d’esprit avec lequel vous pouvez trader le marché et les paires de devises qui vous intéressent. En mesurant le rythme de fonctionnement du Forex, vous obtenez une meilleure idée du risque, des signaux propices à l’entrée ou à la sortie du marché ou encore l’

Conseil : Certaines paires de devises sont historiquement réputées pour être sujettes à une volatilité élevée. C’est le cas par exemple des paires AUD/JPY, NZD/JPY, GBP/EUR ou encore CAD/JPY. On trouve cette tendance en particulier lorsqu’une devise refuge est associée à une devise matière première.

De nombreux outils et indicateurs existent pour procéder à l’évaluation de la volatilité sur le Forex.

Réduire le risque avec une stratégie de hedging sur le Forex

Une stratégie de hedging ou couverture en français, consiste à mettre en place une méthode pour limiter le risque d’investissement et par conséquent le risque global sur votre portefeuille. Différentes approches existent dans ce sens.

Il s’agit en général de prendre une ou plusieurs positions qui vont permettre d’atténuer le risque, la sensibilité aux mouvements de prix et les pertes éventuelles, lors d’une

La stratégie de couverture, dite « directe », sur le marché des devises implique de prendre une position à l’achat (longue), en même temps qu’une position à la vente (courte), sur une même paire de devises ou deux actifs différents, mais fortement corrélés négativement.

Conseil : L’une des façons les plus populaires de trader les paires de devises sur le Forex est le CFD, Contrat de différence, un instrument dérivé qui permet la vente à découvert, soit la prise de position courte.

Ainsi, l’idée est de compenser l’impact des variations négatives sur le prix d’une paire de devises, par une ou plusieurs positions annexes, de moindre valeur.

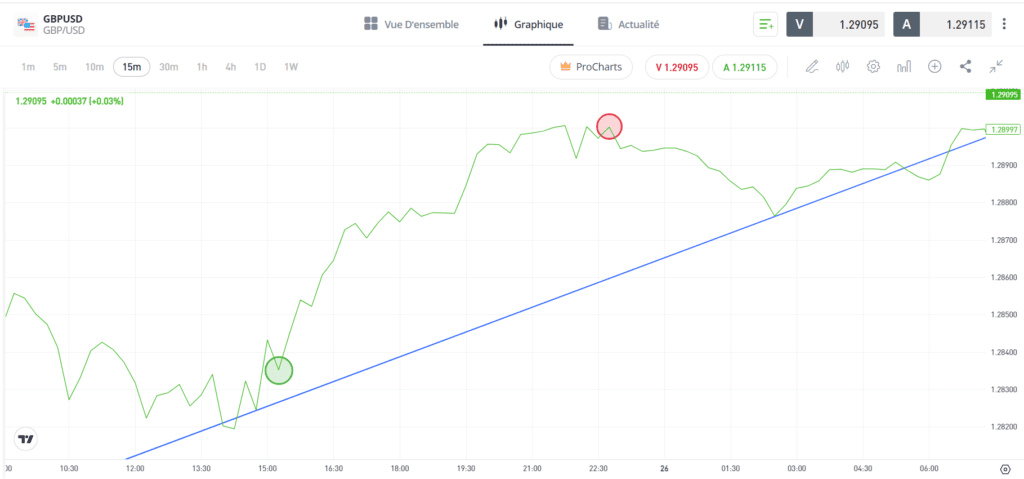

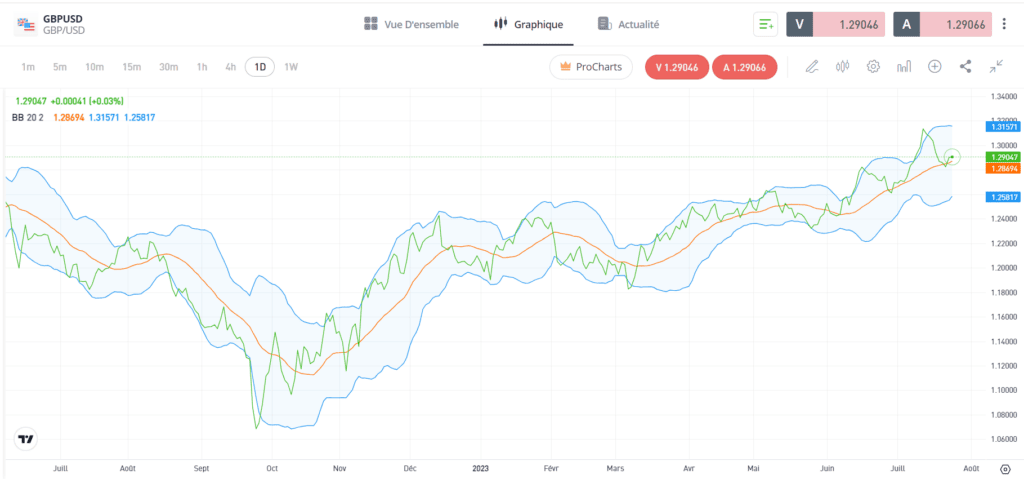

Par exemple, sur le graphique ci-dessous, un trader peut ouvrir une position à l’achat sur la paire GBPUSD et ouvrir en même temps une position moindre, à la vente, sur la même paire, lorsque le cours a significativement grimpé.

Si le prix chute, la position courte engendre des gains qui peuvent éventuellement mitiger la perte sur la position longue. Cette stratégie mise sur l’asymétrie des prix dans un premier temps, et le fait que les prix finiront par revenir à leur moyenne et se stabiliser dans un second temps.

| Cours GBPUSD 2022-2023 – Couverture Forex par trades opposés |

Les performances passées ne préjugent pas des résultats futurs.

Source : eToro

Il est également possible de se couvrir grâce aux options, des produits dérivés qui peuvent en outre servir à la

Une option Forex est le droit, mais non l’obligation, d’acheter ou de vendre une devise à un prix (strike) et une date (date d’expiration) fixés au préalable, contre le paiement d’une prime dans cette attente. La méthode de couverture est notamment possible par l’option de vente (put).

Les options permettent de limiter les risques, pouvant générer des profits si le marché évolue contre la position prise initialement. Le profit n’est pas garanti et il existe certains risques spécifiques au trading d’options. Néanmoins, lorsqu’un trader maîtrise ce sujet complexe, il peut s’en servir à bon escient.

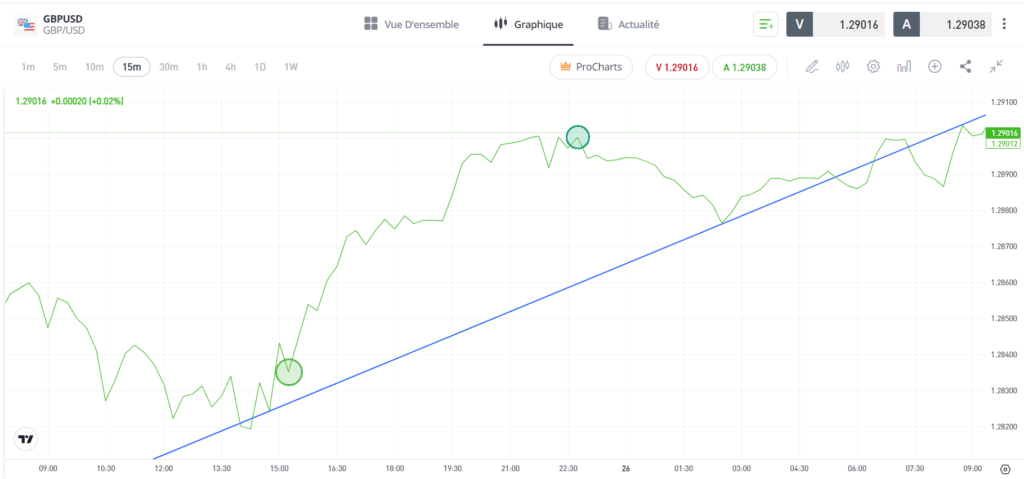

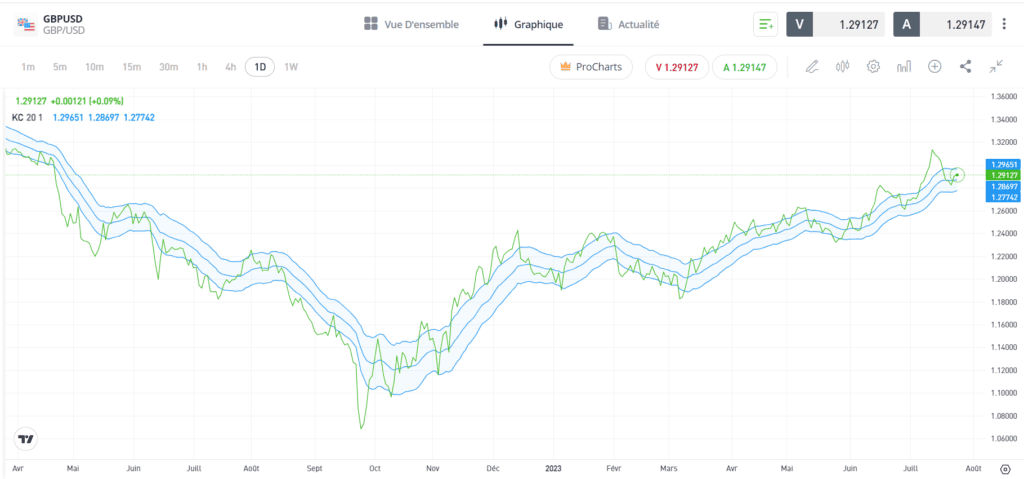

En voici un exemple sur le graphique ci-dessous :

| Cours GBPUSD 2022 – 2023 – Couverture Forex par option |

Les performances passées ne préjugent pas des résultats futurs.

Source : eToro

Les indicateurs de volatilité sur le Forex

Il y a plusieurs façons d’analyser la volatilité historique sur le Forex. La clé pour évaluer la volatilité globale est l’analyse des graphiques montrant les prix historiques et leurs variations, soit l’analyse technique.

On étudie alors les mouvements effectifs des cours par le passé, pour tenter de prédire les fluctuations futures, sur le principe de répétition des cycles.

Sur une période donnée, l’étude rapide de ces graphiques peut donner une idée générale sur la volatilité des prix des actifs. Il est notamment important de repérer par l’analyse technique les points extrêmes, à savoir les sommets de prix atteints par la paire de devises, de même que les chutes les plus importantes.

Certaines stratégies s’appuient particulièrement sur la volatilité pour tirer profit des variations sur le marché.

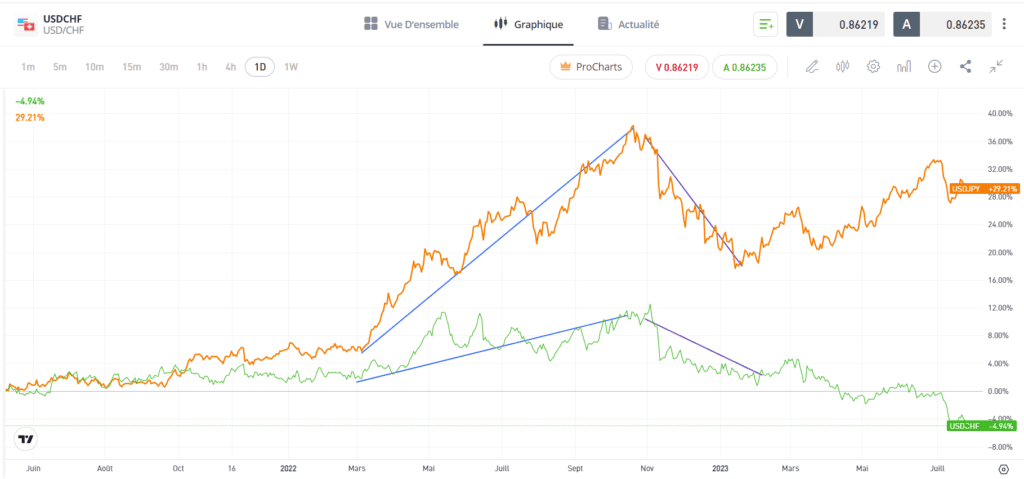

Prenons l’exemple des cours USDJPY et USDCHF entre 2021 et 2023. On remarque alors que le cours USDJPY semble hautement plus volatil que celui de la paire USDCHF, dont les points extrêmes sont moins éloignés de la moyenne à long-terme.

| Cours CHFUSD vs Cours USDJPY – Graphique de prix journaliers – 2021 – 2023 |

Les performances passées ne préjugent pas des résultats futurs.

Source : eToro

Plusieurs méthodologies sont admises pour évaluer la volatilité sur le Forex, en utilisant différents indicateurs qui peuvent être ajoutés simplement à vos outils et logiciels d’analyse.

Conseil : Afin d’analyser et trader comme un pro sur eToro, vous pouvez utiliser ProCharts, une fonctionnalité qui permet de réaliser une analyse technique approfondie des marchés.

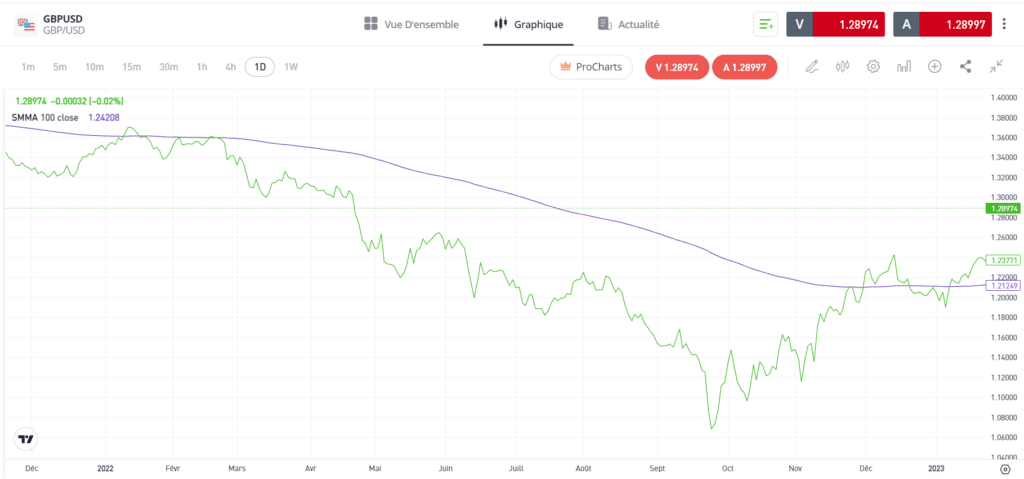

Les moyennes mobiles sont des éléments très utiles lorsqu’elles sont bien interprétées et souvent incluses dans les plans de trading. Le trader peut étudier les moyennes mobiles simples (SMA),

Ces moyennes peuvent être mesurées sur des périodes de temps variables, en général 20, 50, 100 et 200 jours.

On obtient une moyenne mobile en additionnant l’ensemble des niveaux de prix dans un intervalle de temps spécifique, divisé par le nombre total de niveaux de prix. Le calcul de la volatilité est réalisé en prenant en compte la distance qui se trouve entre deux moyennes mobiles, par exemple.

| Cours GBPUSD – Graphique de prix journaliers 2021-2023, SMA 100 |

Les performances passées ne préjugent pas des résultats futurs.

Source : eToro

Les bandes de Bollinger constituent l’un des canaux de volatilité les plus populaires. Les canaux ou les bandes sont des indicateurs utilisés pour relever les variations qui sortent de ce que l’on définit comme limites de normalité, dans ce cas précis la moyenne à long-terme.

On prend en compte trois courbes, la ligne médiane, la limite de la bande supérieure et celle de la bande inférieure. Les deux bandes latérales réagissent aux variations de prix, s’écartant de la ligne médiane lorsque la volatilité est élevée.

Lorsqu’elle s’avère plus faible, les bandes supérieures et inférieures sont resserrées autour de la ligne médiane. Vous pouvez en observer des exemples sur le graphique suivant, portant sur le cours GBPUSD entre 2021 et 2023.

| Cours GBPUSD – Graphique de prix journaliers 2021-2023, Bandes de Bollinger |

Les performances passées ne préjugent pas des résultats futurs.

Source: eToro

L’indicateur des canaux de Keltner est un outil supplémentaire pour compléter l’analyse de l’amplitude des variations de prix à partir du cours médian d’un actif.

Ici, on utilise l’EMA (moyenne mobile exponentielle) comme ligne médiane, puis on ajoute une ligne supérieure, ainsi qu’une ligne inférieure, définies par des multiplicateurs choisis par le trader.

Cet indicateur sert à visualiser les points de ruptures, par rapport aux niveaux de support et de résistance notamment. Lorsque ces points de rupture sont dépassés par les lignes inférieures et supérieures, cela peut signifier que la volatilité augmente. Lorsque le canal devient plus étroit, cela signifie que la volatilité baisse.

| Cours GBPUSD – Graphique de prix journaliers 2021-2023, Canal de Keltner |

Les performances passées ne préjugent pas des résultats futurs.

Source: eToro

Comment calculer la volatilité sur le Forex

Le trader doit exploiter les données pour calculer la variance, soit les déviations du cours à la hausse et à la baisse, en suivant ces quelques étapes :

- Calculer la ligne médiane ou la moyenne des niveaux de prix observés sur l’intervalle choisi

- Soustraire cette moyenne à chaque cours de clôture sur cette période

- Réduire ces nombres à leur racine carrée

- Faire la somme de ces racines carrées, puis diviser par le nombre de niveaux de prix (c’est-à-dire le nombre de jours compris dans l’intervalle), afin d’obtenir la variance, autrement dit la moyenne des variations.

Certains traders et analystes utilisent par ailleurs la variance (ou déviation) standard d’un cours, soit le carré de l’écart-type, pour déterminer l’importance de la dispersion des valeurs et la mesure de la volatilité.

Les indicateurs de volatilité peuvent présenter à la fois des avantages et des inconvénients pour le trader :

- Peuvent être combinés à d’autres indicateurs pour donner des signaux plus précis

- Aident à mesurer la volatilité d’un marché et d’un actif, mais aussi à estimer l’état du marché en général, notamment à déceler la force d’une tendance et prévoir les éventuels renversements

- Fonctionnent avec différents délais et différentes conditions de marché

- Permettent d’évaluer le risque sur un actif

- Donnent des indices sur l’évolution probable du marché, même en cas d’incertitudes sur le marché

- Peuvent émettre de faux signaux sur des marchés agités ou latéraux

- Ne conviennent pas forcément à toutes les stratégies de trading

- La combinaison des indicateurs sélectionnés doit être réfléchie pour démontrer son efficacité

- Un indicateur seul ne suffit pas, votre analyse préalable et la contextualisation sont nécessaires

En résumé

La volatilité sur les marchés, notamment sur le Forex, est certes liée au risque qu’un actif financier représente, mais peut aussi être une bonne chose. En effet, certaines stratégies s’appuient particulièrement sur la volatilité pour tirer profit des variations sur le marché.

N’hésitez pas à en apprendre davantage sur les avantages et inconvénients de la volatilité, pour comprendre comment composer avec sur les marchés et éventuellement saisir les opportunités qu’elle offre. Votre profil et votre tolérance au risque vous indiquent quel degré de volatilité vous pouvez assumer.

Par la suite, vous pourrez alors vous essayer à plusieurs paires de devises, aux profils variés, afin d’enrichir et optimiser la construction et la gestion de votre portefeuille.

Quiz

Foire aux questions

- Est-ce qu’un marché Forex peut montrer une trop faible volatilité ?

-

Les traders sur le Forex ont besoin d’un certain degré de volatilité pour détecter les meilleurs points d’entrée et opérer dans le but de tirer des profits. Certains profils de traders et stratégies Forex associées en ont davantage besoin que d’autres.

Cependant, il faut savoir que même les marchés ou périodes marqués par une faible volatilité peuvent présenter des opportunités si la bonne stratégie est utilisée.

- Les indicateurs de volatilité peuvent-ils donner des indications sur la direction des prix ?

-

Au sens strict du terme, non. Les indicateurs de volatilité ne servent pas à informer le trader sur la direction des prochaines tendances. Ils servent plutôt à démontrer, à partir des graphiques, les écarts de prix, les extrémités du cours, ainsi que les variations d’amplitude sur une période donnée.

Pour obtenir des prévisions sur les directions futures des cours, il est préférable de se tourner vers d’autres indicateurs, comme les indicateurs momentum.

- Qu’est-ce qui peut amener la volatilité à évoluer ?

-

Les facteurs sous-jacents qui déterminent les prix influencent inévitablement le degré de volatilité sur le marché. Les taux d’intérêts, l’inflation ou encore les niveaux de chômage dans une zone économique spécifique peuvent par exemple influencer le sentiment et les actions des traders au sujet d’une devise en particulier.

L’offre et la demande peuvent alors être plus ou moins importantes selon les événements ; pendant ces périodes de changement, la volatilité peut par conséquent être plus élevée.

Ces informations sont fournies uniquement à des fins éducatives et ne doivent pas être considérées comme un conseil en investissement, une recommandation personnelle ou une offre ou sollicitation d’achat ou de vente d’instruments financiers.

Ce contenu a été préparé sans tenir compte des objectifs d’investissement ou de la situation financière de son destinataire, et n’a pas été préparé conformément aux exigences légales et réglementaires visant à promouvoir la recherche indépendante. Tous les instruments financiers et services mentionnés ne sont pas offerts par eToro et toute référence à la performance passée ou future d’un instrument financier, d’un indice ou d’un produit d’investissement proposé ne constitue pas et ne doit pas être considérée comme un indicateur fiable des résultats futurs.

eToro ne fait aucune déclaration et n’assume aucune responsabilité quant à l’exactitude ou l’exhaustivité du contenu de ce guide. Il est de votre responsabilité de comprendre les risques liés au trading et à la spéculation avant d’engager votre capital. Ne risquez jamais plus que ce que vous êtes disposé à perdre.