L’inflation est un sujet qui a dominé l’actualité financière ces derniers temps. Avec la fin des confinements partout dans le monde suite à la pandémie de coronavirus et la renaissance de la demande refoulée par les consommateurs, l’inflation repart à la hausse. Aux États-Unis, l’inflation a bondi de 4,2 % en avril —la plus forte hausse depuis septembre 2008. Les investisseurs craignent que la hausse de l’inflation n’oblige les banques centrales du monde entier à relever leurs taux d’intérêt.

L’inflation, qui mesure l’augmentation des prix dans une économie, et des taux d’intérêt plus élevés peuvent nuire à un portefeuille d’investissement. Il suffit de regarder ce qui est arrivé aux actions à forte croissance depuis la mi-février. Le fort recul de ce secteur est presque entièrement dû aux préoccupations liées à l’inflation. En effet, lorsque les taux d’intérêt augmentent, il s’ensuit une diminution de la valeur actuelle des gains futurs projetés.

Alors, que peuvent faire les investisseurs pour protéger leur portefeuille de l’inflation ? Quels sont les actifs susceptibles de bien se comporter en période d’inflation croissante ?

Le pétrole : un facteur clé de l’inflation

Le pétrole est un actif qui peut potentiellement fournir une protection contre l’inflation. Le pétrole et l’inflation sont étroitement liés car cette matière première est un facteur clé de l’inflation. Le pétrole est l’élément vital de l’économie mondiale. Il alimente les véhicules et les avions, chauffe les maisons et les bâtiments, produit de l’électricité et est utilisé pour fabriquer des plastiques, des produits chimiques et des matériaux synthétiques. Lorsque la conjoncture économique est forte — comme ce sera probablement le cas cette année —la demande de pétrole a tendance à augmenter, ce qui fait grimper son prix. Ce qui, par voie de conséquence, pousse l’inflation à la hausse.

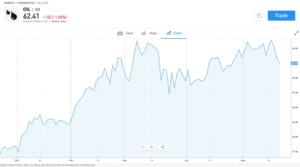

En 2021, le prix du pétrole a grimpé alors que les vaccins contre le coronavirus ont été déployés et que l’activité économique a commencé à reprendre. En mai, le prix du pétrole brut léger WTI a atteint 66 dollars le baril, dans la perspective d’une augmentation de la demande dans le courant de l’année.

Les prix du pétrole pourraient encore augmenter. Selon l’Agence internationale de l’énergie (AIE), la consommation de pétrole devrait augmenter sensiblement au cours du second semestre de l’année, en raison de l’accélération de l’économie. Un rapport publié au début du mois indiquait : « Avec l’augmentation des taux de vaccination et l’assouplissement des restrictions de mobilité, la demande mondiale de pétrole devrait exploser, passant de 93,1 millions de barils par jour au 1er trimestre 2021 à 99,6 millions de barils par jour à la fin de l’année. » L’AIE a ajouté qu’en raison des contraintes d’approvisionnement des membres de l’OPEP, les stocks de pétrole « gonflés » qui se sont accumulés pendant la pandémie sont maintenant revenus à des niveaux plus normaux.

Si vous souhaitez ajouter du pétrole à votre portefeuille d’investissement, plusieurs approches sont possibles.

- Ouvrir une position directe sur le prix du pétrole lui-même par le biais d’un contrat sur différence (CFD). Un CFD est un instrument financier qui vous permet de tirer parti de l’évolution du prix d’un actif sans réellement le posséder (par exemple, un baril de pétrole).

- Investir dans des sociétés productrices de pétrole. Par exemple : Exxon-Mobil, Royal Dutch Shell, et Chevron. Les actions des compagnies pétrolières ont tendance à augmenter parallèlement à la hausse des prix du pétrole, car une hausse des prix du pétrole se traduit par une hausse des bénéfices. Toutefois, cette approche n’exclut pas le risque « spécifique à l’action ». Un moyen de réduire ce risque consiste à investir dans un fonds négocié en bourse (FNB) axé sur les valeurs pétrolières, comme le SPDR S&P Oil & Gas Exploration & Production ETF. Ce FNB suit la performance des sociétés américaines opérant dans les secteurs de l’exploration et de la production de pétrole et de gaz.

- Investissez dans le Smart Portfolio OilWorldWide d’eToro. Il s’agit d’un portefeuille entièrement alloué contenant une exposition aux actions des principales sociétés mondiales impliquées dans l’extraction, l’exploration et la production de pétrole et de produits liés au pétrole, ainsi qu’aux FNB axés sur les actions pétrolières et aux contrats à terme sur le pétrole. Comme un FNB, il minimise le risque lié aux actions puisque le capital est réparti sur un large éventail de sociétés. En outre, il offre également une diversification plus large grâce à la combinaison d’actions et à une exposition directe aux actifs.

L’or : une protection contre l’inflation

L’or est une autre matière première qui peut vous couvrir contre l’inflation. Lorsque les prix augmentent et que la valeur de l’argent s’érode, les investisseurs ont tendance à se tourner vers les « actifs durs », comme l’or, pour se protéger. L’or est considéré comme ayant une valeur intrinsèque en raison de sa quantité limitée. Contrairement aux devises, telles que le dollar américain et l’euro, son offre ne peut pas être soudainement augmentée de manière significative par les banques centrales. Il est donc souvent considéré comme l’un des actifs les plus performants lorsque les investisseurs s’inquiètent de la hausse de l’inflation.

Après une période de faiblesse au début de l’année 2021, le prix de l’or a recommencé à augmenter ces derniers mois, dépassant un seuil de résistance clé de 1 800 dollars l’once. Les préoccupations concernant l’inflation semblent être un facteur clé de la hausse du prix de l’or.

Il convient de noter que, selon certains experts, l’environnement macroéconomique actuel ressemble beaucoup à celui des années 1970 — une décennie au cours de laquelle le prix de l’or a connu une hausse phénoménale. Au cours de cette période, les prix du pétrole étaient en hausse, les banques centrales imprimaient de la monnaie et les prévisions d’inflation étaient élevées.

Comme pour le pétrole, les investisseurs peuvent investir dans l’or de plusieurs manières.

- Vous pouvez opter pour une exposition directe au prix de l’or grâce à une position longue sur CFD. Si le prix de l’or augmente, la valeur de la position CFD augmentera également.

- Vous pouvez Investir par l’intermédiaire d’un FNB axé sur l’or, comme le SPDR Gold et le iShares Gold Trust.

- Vous pouvez investir dans des actions de mines d’or. Les mines d’or ont tendance à bien se comporter lorsque le prix de l’or augmente, car leurs bénéfices augmentent aussi. Toutefois, comme pour les actions pétrolières, cette approche implique un risque spécifique aux actions, bien que celui-ci puisse être atténué par un FNB axé sur les actions aurifères, tel que le FNB VanEck Vectors Gold Miners ETF.

- Les investisseurs peuvent également opter pour le Smart Portfolio GoldWorldWide d’eToro. Il s’agit d’un portefeuille entièrement alloué qui offre une exposition à un éventail de sociétés minières aurifères ainsi qu’à des FNB aurifères.

Actions bancaires

Les actions bancaires représentent une troisième classe d’actifs possible pour se protéger contre l’inflation et les taux d’intérêt en hausse. Des taux d’intérêt en hausse sont généralement positifs pour les banques. En effet, les banques tirent généralement une grande partie de leurs revenus de l’écart entre les taux d’emprunt et les taux de prêt. Des taux d’intérêt plus élevés créent le potentiel pour des écarts plus importants et des profits plus élevés.

En 2021, les valeurs bancaires ont surperformé l’ensemble du marché (nous avons souligné l’opportunité des valeurs bancaires à la fin de l’année dernière). De nombreuses valeurs bancaires, telles que JP Morgan Chase, Wells Fargo, et Lloyds Banking Group sont en hausse de plus de 25 % depuis le début de l’année (YTD). Toutefois, avec l’accélération de la croissance économique mondiale, les perspectives de hausse pourraient être plus importantes. Les investisseurs qui cherchent une exposition aux actions bancaires peuvent envisager le Smart Portfolio TheBigBanks d’eToro. Ce portefeuille offre une exposition aux 25 plus grandes banques du monde, ce qui signifie qu’il est moins risqué que si l’on détient des actions bancaires individuelles.