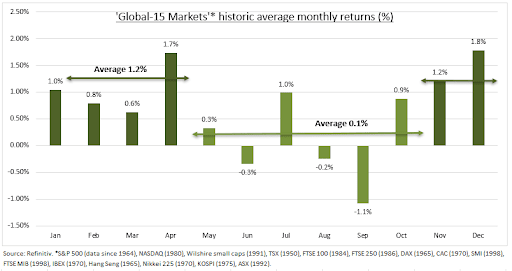

SAISONNALITÉ : « SELL IN MAY AND GO AWAY » (en français : “ vendre en mai et s’en aller”) est l’un des adages les plus célèbres du monde de la finance. Cette saisonnalité boursière est forte et très bien étayée par le graphique ci-dessous. Nous avons analysé les performances mensuelles des 15 des plus grands indices boursiers du monde en remontant en moyenne sur cinquante ans.

La perf moyenne du mois de novembre au mois d’avril est de 1,2 %, sans mois négatifs. En revanche, de mai à octobre, le rendement est de seulement 0,1 % avec trois mois négatifs (juin, août et septembre). Cette différence de saisonnalité s’observe sur les 15 marchés.

Aucun indice n’observe de rendements plus forts au cours des mois d’été. La plus grande saisonnalité des prix se trouve dans les actifs et les marchés à bêta plus élevé comme le FTSE 250 britannique à petite capitalisation et le FTSE MIB italien.

POURQUOI ? : Ce facteur de saisonnalité a trois catalyseurs :

1) Au premier trimestre, les prévisions sont généralement positives pour les entreprises sur l’année entière.

2) Le repositionnement des investisseurs au quatrième trimestre pour l’année à venir et l’effet prix bien connu du mois de janvier.

3) Les mois d’été souffrent du manque de volume. Les variations sont plus erratiques et les investisseurs plus frileux pour prendre des positions stratégiques.

Cette saisonnalité s’observe même dans les marchés boursiers de l’hémisphère sud comme celui de l’Australie. Cela reflète probablement l’importance croissante des investisseurs internationaux et les corrélations accrues entre les marchés boursiers mondiaux.

ACTUELLEMENT : Les fondamentaux économiques restent plutôt bons. La fin du cycle de hausse des taux d’intérêt est proche et la croissance économique est toujours résiliente. Mais, nos perspectives de marché positives perdent clairement en raison de la saisonnalité pour les prochains mois.

Nous restons positifs sur les Big Tech qui sont selon nous les nouvelles “valeurs défensives” et également sur les défensives traditionnelles comme le secteur de la santé ( JNJ , SAN.PA ou ROG.ZU ) qui ont publié de bons résultats.

Ces entreprises peuvent résister au ralentissement plus rapide de la croissance économique et à la hausse de la volatilité des actions. Et elles devraient bénéficier de la baisse de l’inflation ainsi que des perspectives haussières des rendements obligataires.

Antoine Fraysse-Soulier est responsable de l’analyse des Marchés chez eToro. Ayant plus de dix ans d’expérience en finance de marché (Brokers, Asset Managers), il nous a rejoint en 2019 pour partager sa connaissance et son expérience à toute la communauté eToro.

N’hésitez pas à le suivre sur Twitter !

Cette communication promeut uniquement des actions et à des fins d’information et d’éducation et ne doit pas être considérée comme un conseil d’investissement, une recommandation personnelle ou une offre ou une sollicitation d’achat ou de vente d’instruments financiers. Ce document a été élaboré sans aucune considération à l’égard d’un quelconque objectif d’investissement ou de la situation financière du destinataire, et n’a pas été élaboré conformément aux exigences légales et réglementaires visant à promouvoir une recherche indépendante. Toute référence aux performances passées ou futures d’un instrument financier, indice ou ensemble de produits d’investissement n’est pas, et ne devrait pas être considérée comme un indicateur fiable des résultats futurs. eToro n’accorde aucune garantie et n’assume aucune responsabilité concernant la précision ou l’exhaustivité de cette publication.