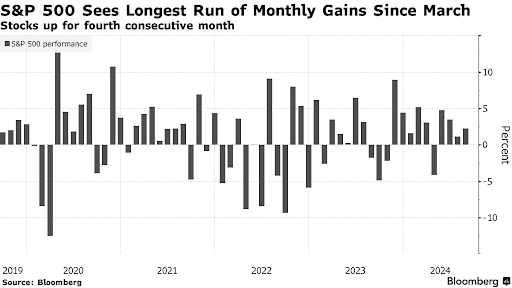

AOÛT : En dépit des craintes exacerbées qui ont eu lieu sur les marchés mondiaux il y a quelques semaines à peine, le S&P 500 (SPX500) a clôturé le mois d’août à 0,4% de ses plus hauts historiques, tandis que le Dow Jones, a lui terminé au plus haut de son histoire, qui a démarré en 1896. Les indices américains bouclent ainsi leur quatrième gain mensuel consécutif (voir graphique) alors que le mois avait démarré dans la peur. En effet, le VIX (indice de la peur) était monté au-dessus de 35 lors de la liquidation du marché du 5 août, un niveau plus vu depuis 2021, il vient de retomber à 15, sa moyenne long terme.

Le sentiment s’est considérablement calmé par rapport au début du mois, grâce à des statistiques montrant que l’économie résiste, tout en laissant la porte ouverte à la Réserve fédérale pour commencer à réduire ses taux d’intérêts en septembre.

SEPTEMBRE : Cela étant, quelques défis et obstacles se dressent sur la route du mois de septembre. Tout d’abord, un défi saisonnier, en effet, historiquement le mois de septembre est un mois négatif. Depuis 1950, le S&P 500 a généré une perte moyenne de -0,7 % en septembre et a terminé en hausse seulement 43 % du temps, ce qui en fait le pire mois pour les actions. C’est aussi le mois qui connaît les plus fortes baisses moyennes, sur les 4 dernières années, le S&P a chuté de -4,9 % en 2023, -9,3 % en 2022, -4,8 % en 2021 et -3,9 % en 2020.

D’autres part, les investisseurs qui reviennent de vacances d’été ont tendance à réévaluer le positionnement de leur portefeuille de manière défensive. Les entreprises préparent leurs budgets pour l’année à venir et débattent de la possibilité de se serrer la ceinture. Et puis les gérants de fonds se livrent souvent à des opérations de « window dressing » c’est-à-dire de l’habillage de portefeuille, par exemple en vendant des positions peu performantes pour acheter des titres ayant mieux performé depuis le début de l’année, ce qui améliore les statistiques du portefeuille.

EMPLOI : Cela étant, pour l’instant, de nombreux investisseurs fondent leurs espoirs sur des statistiques qui montre que l’économie américaine est robuste, le PIB au 2e trimestre a été révisée en hausse à 3 % en rythme annualisée, tandis que l’inflation continue de ralentir se dirigeant vers l’objectif de 2 % de la Fed.

Maintenant, les yeux des investisseurs comme ceux de la Fed vont être rivés vers le marché du travail, avec les enquêtes JOLTS mercredi, l’enquête ADP jeudi et les créations d’emplois vendredi. Des déceptions à ce niveau-là pourraient raviver des craintes de récession ainsi faire perdurer la volatilité sur les marchés.

Antoine Fraysse-Soulier est responsable de l’analyse des Marchés chez eToro. Ayant plus de quinze ans d’expérience en finance de marché (Brokers, Asset Managers), il nous a rejoint en 2019 pour partager sa connaissance et son expérience à toute la communauté eToro.

N’hésitez pas à le suivre sur Twitter !