Les entreprises américaines restituent en ce moment une quantité considérable de capital à leurs actionnaires par le biais de rachatsd’actions. Selon Goldman Sachs, les rachats annuels du S&P 500 devraient dépasser 1 000 milliards de dollars l’année prochaine. Quelle est donc la raison d’être de cette stratégie d’allocation de capital ? Et, plus important encore, comment les investisseurs peuvent-ils en bénéficier ?

Découvrez le Smart Portfolio Buybacks d’eToro

Comprendre les rachats d’actions

Lorsqu’une entreprise dispose d’un excédent de liquidités dans son bilan, elle peut faire de nombreuses choses avec ce capital. Les rachats d’actions, sont l’une de ces possibilités. Une alternative aux acquisitions ou au versement dedividendes aux investisseurs, le rachat d’actions implique qu’une entreprise rachète ses propres actions sur le marché. L’objectif étant de réduire le nombre d’actions de l’entreprise disponibles au trading.

Pourquoi les entreprises rachètent leurs propres actions

Du point de vue des entreprises, les rachats présentent plusieurs avantages.

Pour commencer, ils peuvent contribuer à augmenter le bénéfice par action (BPA). En effet, ils réduisent le nombre d’actions en circulation entre lesquelles les bénéfices doivent être partagés. Par exemple, si une entreprise avec un bénéfice d’un million de dollars et 1 million d’actions en circulation rachète 10 % de ses actions. Avant le rachat, la société aurait enregistré un bénéfice par action de 1 dollar; cependant, après le rachat d’actions, le BPA est de 1,11 $.

Deuxièmement, par rapport au versement de dividendes aux investisseurs, les rachats constituent un moyen beaucoup plus souple de restituer du capital aux investisseurs. Les dividendes représentent généralement un engagement à long terme de verser des dividendes réguliers, ce qui ne correspond pas toujours à la situation financière ou aux priorités stratégiques d’une entreprise. Avec les rachats, en revanche, il n’y a pas de pression pour s’engager en permanence : les entreprises peuvent simplement racheter des actions lorsqu’elles disposent des liquidités nécessaires. Cette souplesse permet aux entreprises de modifier leurs stratégies de restitution du capital aux actionnaires en fonction de l’évolution de la dynamique de l’entreprise ou des nouvelles opportunités d’investissement.

Les rachats peuvent également contribuer à compenser la dilution due à la rémunération à base d’actions. De nos jours, de nombreuses entreprises attribuent des actions et des options dans le cadre de leurs programmes de rémunération. En procédant à des rachats, les entreprises peuvent s’acquitter de leurs obligations à l’égard des salariés et des dirigeants sans diluer les capitaux propres des actionnaires actuels, ce qui permet d’aligner les intérêts des deux groupes. Ce facteur est particulièrement pertinent pour les entreprises technologiques, qui ont tendance à récompenser leurs employés avec de nombreuses options sur actions.

Enfin, les rachats sont un signal de la confiance de la direction dans les perspectives d’avenir de l’entreprise. En rachetant des actions, la direction signale que l’entreprise dispose d’un excédent de liquidités qui ne serait pas mieux investi ailleurs. Il convient de souligner que les entreprises rachètent souvent des actions lorsqu’elles estiment que le cours de leurs actions est inférieur à ce qu’il devrait être. Ici, la direction montre simplement que : « l’action est une bonne affaire en ce moment, et nous allons en profiter ».

L’histoire des rachats d’actions

Pendant une grande partie du XXe siècle, les rachats d’actions ont en fait été considérés comme illégaux parce qu’ils étaient considérés comme une forme de manipulation du marché. Cependant, tout a changé avec l’introduction de la règle 10b-18 de la Securities and Exchange Commission (SEC) des États-Unis en 1982. Cette règle offrait aux entreprises une « sphère de sécurité » pour les rachats sous certaines conditions sans risquer d’être accusées de manipulation du marché. La déréglementation économique des années 1980, parallèlement à une évolution vers la maximisation de la valeur pour les actionnaires, a consolidé les rachats en tant que stratégie privilégiée des entreprises. À la fin des années 1990, les rachats ont connu une augmentation notable, alors que les entreprises qui disposaient de liquidités cherchaient à déployer efficacement les capitaux excédentaires. Et la tendance s’est poursuivie au XXIe siècle, les rachats devenant un outil d’allocation de capital très courant dans les grandes entreprises, en particulier celles du secteur technologique.

Tendances récentes

En ce qui concerne les tendances récentes, les recherches des entreprises de Wall Street montrent que les rachats sont en hausse. Pour 2024, Goldman Sachs prévoit que le total des rachats aux États-Unis atteindra 925 milliards de dollars, soit une augmentation d’environ 16 % par rapport au chiffre de l’année dernière. L’année prochaine, il s’attend à ce que les rachats dépassent pour la première fois la barre des 1 000 milliards de dollars. Il convient de noter que la banque estime que les niveaux élevés de rachats devraient soutenir le cours des actions.

Sur le marché du rachat, les principaux participants sont aujourd’hui les sociétés technologiques à grande capitalisation telles qu’Apple, Alphabetet Nvidia, qui font beaucoup de bénéfices en ce moment. Toutefois, des entreprises d’autres secteurs du marché s’impliquent également. Par exemple, en octobre, l’entreprise de défense et d’aérospatiale RTX a annoncé qu’elle rachèterait 10 milliards de dollars de ses actions (ce rachat est financé par emprunt dans le cadre d’un processus connu sous le nom de « rachat à effet de levier »), malgré le fait qu’elle était confrontée à certains problèmes avec ses moteurs aérospatiaux. Les investisseurs constatent également une plus grande participation au marché de rachat de la part des sociétés à moyenne et petite capitalisation.

À l’avenir, la trajectoire des rachats d’actions sera probablement affectée par un certain nombre de facteurs, notamment :

- Les bénéfices des entreprises — Des bénéfices plus élevés ont tendance à laisser aux entreprises plus de liquidités excédentaires à déployer, tandis que des bénéfices plus faibles peuvent exercer une pression sur les flux de trésorerie.

- Les conditions du marché — un repli du marché pourrait offrir aux entreprises la possibilité de racheter des actions à des prix plus favorables.

- Les taux d’imposition — des impôts plus élevés pourraient nécessiter une réaffectation des ressources, ce qui freinerait les perspectives de rachat. D’un autre côté, la réduction des taux d’imposition pourrait augmenter le capital disponible des entreprises, ce qui pourrait augmenter les rachats.

- Les considérations réglementaires — le débat sur les rachats s’intensifie et de nouvelles réglementations pourraient potentiellement entraîner une réduction des activités de rachat. Récemment, les États-Unis ont introduit une taxe d’accise de 1 % sur les rachats dépassant 1 million de dollars, bien que cela n’ait pas eu d’impact négatif sur l’activité de rachat. Le président Joe Biden a également proposé de quadrupler la taxe sur les rachats d’actions des entreprises, mais cela n’a pas encore été officiellement annoncé.

Par rapport à d’autres marchés géographiques, les États-Unis sont aujourd’hui le leader incontesté des rachats. Cependant, il y a une tendance croissante à l’augmentation des activités de rachat à travers l’Europe, le Japon et d’autres marchés. Cela suggère un changement mondial potentiel dans les stratégies de paiement des entreprises.

Comment les rachats sont exécutés

Une entreprise peut procéder à un rachat de deux manières principalement. La méthode la plus courante est le rachat d’actions sur le marché libre. Dans ce cas, les entreprises rachètent leurs propres actions aux prix en vigueur sur le marché au fil du temps, parfois dans le cadre d’un plan de rachat prédéterminé. L’autre moyen consiste à lancer des offres d’achat. Cela consiste à inviter les actionnaires à revendre leurs actions avec une prime par rapport au prix du marché sur une période déterminée. En fonction de la stratégie financière et des objectifs de l’entreprise, les rachats peuvent être financés par les réserves de trésorerie, les flux de trésorerie opérationnels ou par un emprunt.

Notez que pour qu’une entreprise puisse racheter légalement ses propres actions en vertu de la Companies Act de 2013, elle doit s’assurer que le rachat est autorisé par ses statuts, recevoir l’approbation par une résolution spéciale d’une assemblée générale (ou une résolution du conseil d’administration si le rachat est de 10 % ou moins du total du capital-actions libéré et des réserves libres) et réalise le rachat dans l’année qui suit la date de l’adoption de la résolution. Le ratio d’endettement après le rachat ne peut pas dépasser 2:1 et seules les actions entièrement libérées peuvent être rachetées. En outre, les entreprises n’ont pas le droit d’émettre le même type d’actions dans les six mois suivant le rachat, sauf pour les émissions gratuites ou pour remplir des obligations existantes.

Les avantages pour les investisseurs

Pour les investisseurs, le principal avantage des rachats est l’appréciation potentielle du cours de l’action. Nous avons mentionné plus tôt que les rachats peuvent augmenter le bénéfice par action (BPA) d’une entreprise au fil du temps. Et, un BPA plus élevé peut entraîner une augmentation du cours de l’action. Une autre façon de penser est qu’en réduisant le nombre d’actions en circulation, la part de chaque action existante dans les bénéfices de l’entreprise augmente, ce qui pourrait rendre les actions restantes plus précieuses.

Un autre avantage potentiel est le soutien du cours de l’action pendant les replis du marché. L’un des avantages immédiats d’une entreprise qui lance un programme de rachat est l’arrivée d’un gros acheteur sur le marché. Cette demande accrue d’une action peut conduire à un soutien des prix à court terme, fournissant un tampon contre la volatilité.

Les rachats peuvent également présenter des avantages fiscaux pour les investisseurs. À moins que vous n’investissiez dans un compte bénéficiant d’avantages fiscaux, les dividendes sont généralement imposables. Toutefois, lorsqu’une entreprise utilise des liquidités excédentaires pour racheter ses propres actions, cela ne crée pas un événement imposable pour les actionnaires.

Découvrez le Smart Portfolio Buybacks d’eToro

Critiques sur les rachats

Il convient de noter que les rachats ne sont pas perçus favorablement par tous les acteurs du marché. Certains investisseurs estiment que les rachats sont une une stratégie à court terme et que les entreprises devraient utiliser leurs liquidités excédentaires pour investir dans de nouveaux produits ou se développer sur de nouveaux marchés , ce qui pourrait créer une valeur durable pour l’entreprise et ses actionnaires.

Ensuite, il y a les investisseurs en dividendes, qui préfèrent généralement empocher des dividendes plutôt que de recevoir un retour sur capital sous la forme d’un rachat d’actions. C’est compréhensible. Lorsqu’une entreprise verse un dividende, les investisseurs reçoivent directement des liquidités, ce qui constitue un rendement garanti. Toutefois, lorsqu’une entreprise rachète des actions, elle ne garantit pas les rendements futurs.

Dans l’ensemble cependant, les rachats sont généralement perçus de manière assez positive par les investisseurs.

Étude de cas : Apple

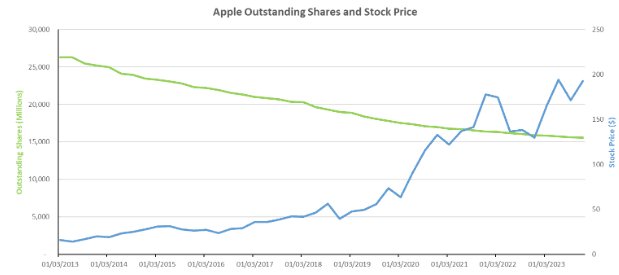

Apple est une entreprise bien connue qui a récemment racheté une grande partie de ses propres actions. Entre 2013 et 2023, l’entreprise a dépensé environ 600 milliards de dollars pour racheter ses propres actions.

Certains investisseurs estiment que cette approche n’a pas été la plus optimale en matière d’allocation du capital. Ces investisseurs estiment que le capital aurait pu être utilisé pour financer des acquisitions ou de nouveaux projets, afin de générer plus de croissance à l’avenir.

Cependant, au cours de la période de 10 ans précédant la fin de 2023, le cours de l’action d’Apple a augmenté d’environ 850 %, soit 25 % sur une base annualisée, pour une croissance annuelle du bénéfice net de seulement 9 %. Cela suggère que les rachats ont aidé la performance de l’action et profité aux investisseurs.

Les performances passées ne sont pas une indication des résultats futurs.

Les performances passées ne sont pas une indication des résultats futurs.

Smart Portfolio Buybacks d’eToro

Pour aider les investisseurs à tirer parti du boom des rachats d’actions, eToro a développé le Smart Portfolio Buybacks. Il s’agit d’un portefeuille entièrement alloué qui se concentre sur les entreprises qui créent de la valeur pour les actionnaires en rachetant de grandes quantités de leurs propres actions.

Centré sur le marché américain, le Smart Portfolio Buybacks offre un accès à un large éventail d’entreprises de différents secteurs, notamment la technologie, la santé, les biens de consommation et les services financiers. Chaque entreprise du portefeuille a été sélectionnée pour s’assurer qu’elle présente des perspectives de croissance attrayantes, une stabilité financière, de bonnes références ESG, des notes positives des analystes et une solide performance historique en matière de rachat. Le portefeuille se compose de 30 actions au total, chacune pondérée selon un modèle de classement sophistiqué.

Grâce au Smart Portfolio Buybacks, les investisseurs peuvent accéder aux rois du rachat tels qu’Apple, Alphabetet Meta Platforms — qui ont toutes récompensé les investisseurs par des rachats massifs au cours des dernières années.

Vous trouverez plus d’informations sur ce Smart Portfolio ici.

Ce document est uniquement destiné à des fins d’information et d’éducation et ne doit pas être considéré comme un conseil en investissement, une recommandation personnelle ou une offre ou sollicitation d’achat ou de vente d’instruments financiers. Ce document a été préparé sans tenir compte des objectifs d’investissement ou de la situation financière d’un destinataire particulier, et n’a pas été préparé conformément aux exigences légales et réglementaires visant à promouvoir la recherche indépendante. Toute référence à la performance passée ou future d’un instrument financier, d’un indice ou d’un produit d’investissement de détail n’est pas, et ne doit pas être considérée comme, un indicateur fiable des résultats futurs. eToro n’accorde aucune garantie et n’assume aucune responsabilité quant à la précision ou l’exhaustivité de cette publication.