Cette année, après avoir subi des pertes importantes sur leur portefeuille en raison de la faiblesse des marchés actions mondiaux, de nombreux investisseurs cherchent des actifs capables de les protéger contre les agitations des marchés boursiers. Avec une inflation au plus haut depuis plusieurs décennies et des taux d’intérêt qui montent rapidement, les investisseurs cherchent également des actifs capables de leur offrir une certaine protection contre l’impact négatif de ces tendances.

Parmi les classes d’actifs qui semblent répondre à ces attentes, on trouve les sociétés d’investissement immobilier cotées (SIIC, ou REIT en anglais). Souvent négligées par les investisseurs, ces entreprises d’investissement cotées en bourse possèdent ou financent des portefeuilles immobiliers. Les SIIC offrent aux investisseurs de multiples avantages, dont des dividendes élevés, une protection contre l’inflation, une corrélation relativement faible avec le reste des marchés actions ainsi que des coûts de transaction faibles. Grâce à ces caractéristiques, elles peuvent constituer de bons actifs pour se diversifier dans l’environnement actuel d’aversion au risque.

En savoir plus sur le Smart Portfolio RealEstateTrusts d’eToro.

Comment fonctionnent les SIIC ?

Les sociétés d’investissement immobilier cotées sont des sociétés d’investissement qui possèdent, exploitent ou financent des actifs immobiliers générateurs de revenus. Elles sont comparables aux fonds d’investissement classiques qui mettent en commun le capital de nombreux investisseurs afin que le gestionnaire d’actifs puisse réaliser des investissements plus importants.

Les SIIC peuvent être un excellent moyen pour les petits investisseurs de s’exposer au marché de l’immobilier. Elles sont cotées en bourse, comme n’importe quelle action, ce qui les rend très liquides (à la différence de l’immobilier physique qui peut exiger de longs mois pour l’achat ou la vente). De plus, leurs coûts de transaction sont extrêmement faibles. Avec ces investissements en immobilier, vous n’avez pas à vous soucier de payer des sommes colossales en frais de notaire et en frais d’agence, comme ce serait le cas pour l’immobilier physique.

Les SIIC ont tendance à se spécialiser dans un domaine particulier du marché de l’immobilier. Voici quelques thèmes dans lesquels elles réalisent des investissements immobiliers :

- Immeubles résidentiels

- Immeubles de bureaux

- Centres commerciaux

- Hôtels

- Centres de soin

- Entrepôts de commerce en ligne

- Centres de self-stockage

- Centres de données

Pour être éligibles au statut de SIIC, ces sociétés doivent généralement respecter certains critères. Par exemple, aux États-Unis, une société doit avoir la majorité de ses actifs et de ses revenus liés à des investissements immobiliers, et distribuer au moins 90 % de son chiffre d’affaires annuel imposable aux actionnaires sous la forme de dividendes. De même, au Royaume-Uni, une SIIC doit distribuer 90 % des profits de ses activités de location immobilière à ses actionnaires.

Pourquoi les SIIC pourraient-elles constituer un bon investissement en 2022

Dans l’environnement actuel, les sociétés d’investissement immobilier cotées pourraient jouer un rôle intéressant dans les portefeuilles des investisseurs.

L’un des principaux avantages des SIIC est qu’elles ne sont pas entièrement corrélées aux marchés actions. Elles résistent souvent mieux que le reste des actions lors des périodes de turbulences boursières, en raison de la robustesse de leurs flux de revenus. Cependant, les SIIC obtiennent souvent une rentabilité comparable aux actions sur le long terme. Dans l’ensemble, les SIIC ont même obtenu des performances supérieures aux actions sur une très longue échéance. Par exemple, entre 1972 et 2019, l’indice FTSE NAREIT s’est apprécié de 13,3 % par an. C’est un chiffre supérieur à celui de l’indice S&P 500, dont la performance annuelle atteint 12,1 %.

Les dividendes réguliers sont l’un des autres avantages clés des sociétés d’investissement immobilier cotées. Leur rendement peut être séduisant. De nombreuses SIIC proposent actuellement des rendements supérieurs à 4 %. Autrement dit, les investisseurs particuliers peuvent obtenir des revenus immobiliers récurrents sans avoir besoin d’acheter ou de gérer eux-mêmes des biens. Dans l’environnement actuel, où il est difficile de réaliser des plus-values sur les capitaux, ces dividendes réguliers sont très appréciables.

De plus, les SIIC offrent une protection contre l’inflation. Lorsque l’inflation est élevée, les propriétaires immobiliers peuvent augmenter leurs loyers afin de couvrir l’augmentation des coûts (les baux à long terme sont souvent indexés sur l’inflation). Cela permet d’augmenter les dividendes. De plus, la valeur des biens immobiliers augmente souvent lorsque les prix augmentent. En effet, la hausse des prix de la main-d’œuvre, des matériaux et des terrains rend les nouvelles constructions moins viables, ce qui réduit l’offre.

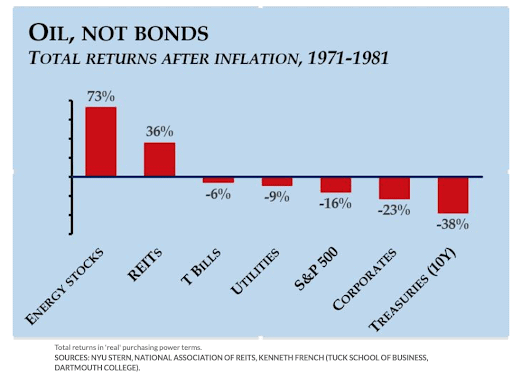

Dans les années 70, lorsque l’inflation était extrêmement élevée, les sociétés d’investissement immobilier cotées ont obtenu d’excellentes performances. C’était même la deuxième classe d’actifs la plus performante après les actions du secteur de l’énergie.

Les performances passées ne sont pas une indication des résultats futurs.

Toutefois, si les SIIC ont obtenu une bonne performance sur l’ensemble de la décennie, celle-ci n’a pas été en ligne droite. Par exemple, les prix des actifs ont fléchi lors de la crise pétrolière provoquée par l’OPEP de 1972 à 1974.

En ce qui concerne la hausse des taux, les SIIC devraient être protégées dans une certaine mesure, car elles ont pour la plupart des emprunts à taux fixe et à long terme. La hausse des taux d’intérêt à court terme ne devrait donc pas avoir un gros impact sur leurs coûts de financement.

Pour résumer, les SIIC sont très séduisantes à l’heure actuelle. Non seulement elles peuvent offrir une diversification et des dividendes à votre portefeuille, mais elles ont également le potentiel de vous protéger contre l’inflation et la hausse des taux d’intérêt.

Comment investir dans les SIIC

Pour faciliter l’exposition des investisseurs aux sociétés d’investissement immobilier cotées, eToro a créé le Smart Portfolio RealEstateTrusts. C’est un portefeuille d’investissement entièrement alloué qui se consacre exclusivement aux SIIC.

Grâce à ce Smart Portfolio, les investisseurs peuvent s’exposer à une gamme de SIIC de premier plan, qui possèdent et gèrent de l’immobilier résidentiel, des bureaux, entrepôts, centres de soins et de stockage.

Vous pouvez en apprendre davantage ici au sujet du Smart Portfolio RealEstateTrusts d’eToro.

Le copy trading ne constitue pas un conseil en investissement. La valeur de vos investissements peut augmenter ou diminuer. Votre capital est à risque.