L’événement de la semaine boursière, à savoir la réunion de la Fed, a montré un ton moins accommodant de son président, Jerome Powell, qui a tout de même insisté sur le fait que l’inflation était transitoire, ce qui a avait plu aux marchés.

Cependant, les places financières ont montré des signes de nervosité vendredi, lorsque James Bullard, membre du Board de la Fed, a émis l’hypothèse d’une hausse des taux d’intérêt en 2022 et non plus en 2023 comme l’avait souligné en milieu de semaine, Jerome Powell.

Lors de la réunion de la Fed mercredi dernier, le « dot plot » publié par les membres du comité montrait que 11 d’entre eux sur 18 prévoient désormais une hausse en 2023 alors que James Bullard fait partie des 7 qui voient une première hausse fin 2022.

Indices américains : Le rouge l’emporte, malgré un NSDQ100 qui se maintient sur ses plus hauts

Outre-Atlantique, le changement de politique de la Fed la semaine dernière après un récent pic d’inflation a fait chuter les actions “value”, plus sensibles au cycle économique, dans la seconde moitié de la semaine.

Ainsi les indices ont clôturé dans le rouge, et même dans le rouge vif pour certains.

Ainsi le DJ30 a enchaîné cinq séances consécutives de baisse et a clôturé sur un repli significatif de -3,48 % à 33 290 points.

Le SPX500 a aussi bien baissé de -1,91 % à 4 166 points.

L’indice qui a le mieux tenu, est le NSDQ100 qui a limité la casse avec un repli de -0,26 % à 14 030 points, signant au passage un nouveau plus haut historique. Des actions telles que la société de contrats numériques DocuSign, la société de logiciels de gestion d’identité Okta et la plate-forme de données Splunk, qui ont ajouté respectivement 8,5%, 5,7% et 6,7%.

Indices européens : Coup d’arrêt

En zone euro, les indices ont ainsi clôturé dans le rouge essentiellement en raison de la séance de vendredi, le FRA40 terminait en repli, repassant sous les 6600 points, à 6 569 points, -0,47 %.

En Allemagne, le GER30 a fini en repli de -1,56 % à 15 448 points.

La dynamique est toujours positive, la hausse à moyen terme n’est pas remise en cause tant que les cours restent au-dessus de l’oblique haussière (en bleu), ceci étant attention, si les cours se mettaient à casser l’oblique, la correction pourrait être plus profonde.

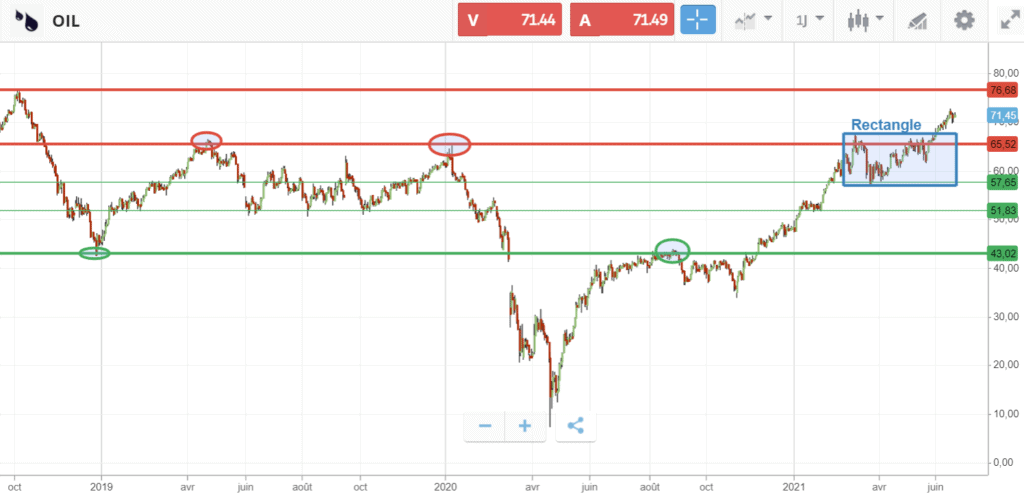

Pétrole : La hausse reprend

Sur le pétrole, la hausse s’est poursuivie, grâce notamment à une note de Goldman Sachs relayée par le Financial Times, selon laquelle les 100 $ sur le pétrole était une réelle possibilité, en raison d’une combinaison de contraintes d’approvisionnement, de baisse des réserves et d’un rebond de la demande.

Les prix du OIL américain ont atteint un plus haut depuis octobre 2018 à 72 $, et ont terminé la semaine en hausse de +0,93 % à 71,41 dollars.

Les cours sont sortis par le haut du rectangle dans lequel ils évoluaient depuis plusieurs semaines, maintenant le prochain objectif, qui est un niveau majeur, se situe à 76,68 dollars, point haut de 2018 !

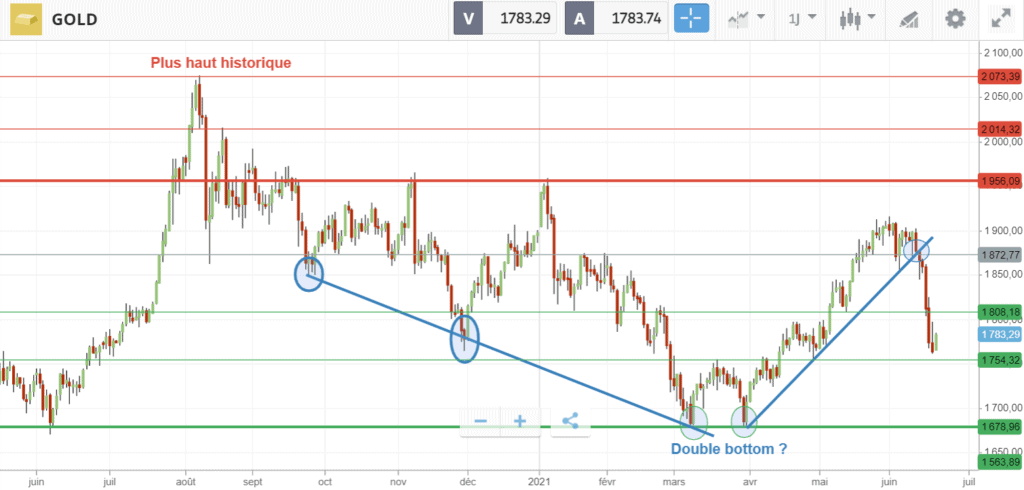

GOLD : Une des pire semaine depuis très longtemps

Enfin, le GOLD a connu une des pires semaines de ses cinq dernières années, favorisée par la remontée du dollar.

Le nouveau positionnement de la Fed, anticipant une remontée plus rapide que prévue des taux d’intérêts n’est également pas favorable au métal doré qui a chuté de – 6,13 % à 1 761 dollars.

Graphiquement, la cassure de l’oblique a engendré une correction comme anticipé la semaine dernière, ceci étant, la correction a été très profonde, peut être trop à court terme !

Toujours est-il que la dynamique est maintenant négative sur l’or, un retour à 1679 dollars est désormais anticipé dans les prochaines semaines, ceci étant un rebond à court terme n’est pas à exclure.