L’or a déçu cette année, alors même que les catalyseurs qui auraient dû le faire monter, à savoir l’inflation et l’aversion au risque, ont bondi. Par ailleurs, les prix du pétrole ont flambé.

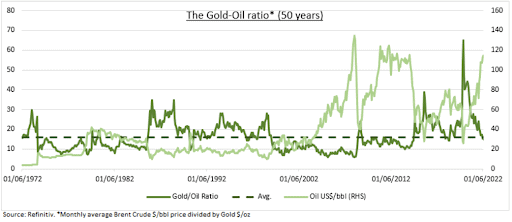

Le ratio de valeur relative or-pétrole (voir graphique) montre les barils de pétrole nécessaires pour acheter une once d’or (ligne verte foncée). Il est revenu à des niveaux neutres et à un plus bas de 8 ans, ce qui implique aujourd’hui moins de pression sur la valeur de l’or.

Ceci étant, il est fort probable que les prix du pétrole restent élevés pendant une longue période, en raison d’une offre restreinte malgré le ralentissement de la demande.

OR : La demande des investisseurs pour l’or (GOLD) a été sapée par la concurrence des valeurs refuges, à savoir les rendements obligataires américains à 10 ans, alors que l’or (GLD) ne procure ni revenu ni dividende ni intérêt et que son coût de portage est élevé.

La force du dollar américain (USDOLLAR) a également rendu l’or plus cher pour les principaux acheteurs étrangers, comme l’Inde (Nifty50), premier consommateur au monde.

Les similitudes avec les années 1970 de forte inflation, fonctionnent moins bien, l’or n’est plus considérée comme une couverture contre l’inflation, en raison des banques centrales qui sont devenues plus crédibles au fil du temps.

Les prix flat de l’or physique ont également freiné les actions, comme Newmont (NEM) par exemple, qui n’a pas pu bénéficier de prix plus élevés.

Si toutefois, vous souhaitez investir dans un portefeuille d’actions liées à l’or, consultez Goldworldwide.

PÉTROLE : Les prix du pétrole (OIL) devraient rester élevés pendant encore longtemps, toutefois attention au ralentissement de la croissance mondiale et à la force du dollar américain.

Ils sont soutenus par :

1) Une économie chinoise en réouverture, et qui en est le plus gros importateur.

2) Un approvisionnement contenue, avec des appareils de forage mondiaux toujours à -55 % par rapport aux sommets.

3) Un actif qui profite de la hausse généralisée de l’énergie qui peut aussi servir de couverture contre l’inflation, avec une inflation de 8 % aux États-Unis et dans l’UE.

Si vous souhaitez investir dans un portefeuille d’actions et d’ETF liés au pétrole, veuillez trouver Oilworldwide.

Cette communication promeut uniquement des actions et à des fins d’information et d’éducation et ne doit pas être considérée comme un conseil d’investissement, une recommandation personnelle ou une offre ou une sollicitation d’achat ou de vente d’instruments financiers. Ce document a été élaboré sans aucune considération à l’égard d’un quelconque objectif d’investissement ou de la situation financière du destinataire, et n’a pas été élaboré conformément aux exigences légales et réglementaires visant à promouvoir une recherche indépendante. Toute référence aux performances passées ou futures d’un instrument financier, indice ou ensemble de produits d’investissement n’est pas, et ne devrait pas être considérée comme un indicateur fiable des résultats futurs. eToro n’accorde aucune garantie et n’assume aucune responsabilité concernant la précision ou l’exhaustivité de cette publication.