L’écrivain américain Mark Twain aurait dit : « L’histoire ne se répète pas, mais elle rime souvent ».

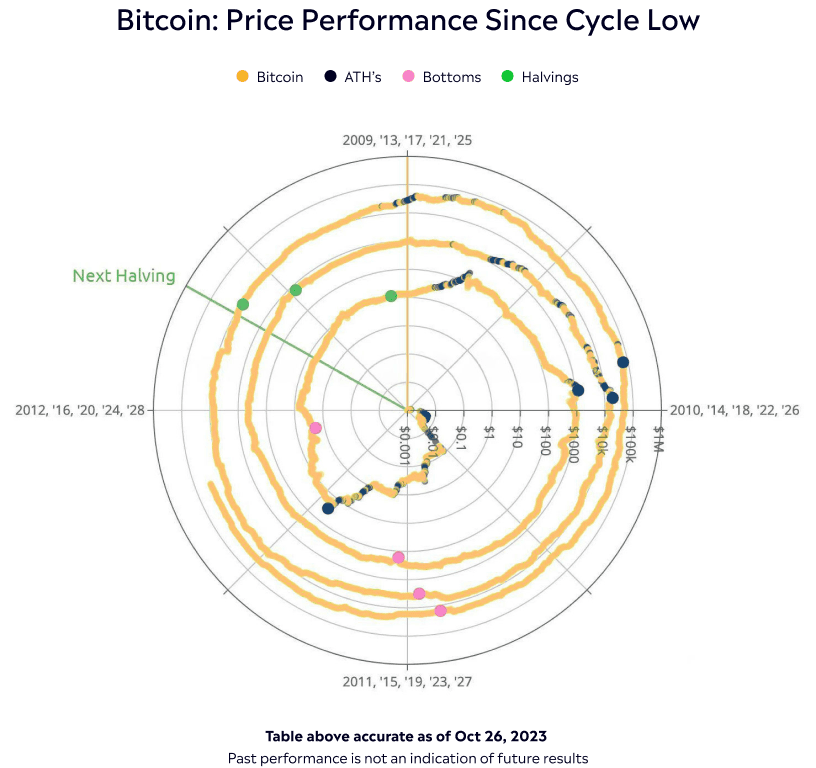

Tous les plus grands mouvements haussiers du bitcoin ont démarré dans l’année qui a suivi un événement : le halving.

Ces événements techniques de réseau se produisent environ tous les quatre ans et réduisent de moitié la récompense par bloc accordée aux mineurs de bitcoins, réduisant ainsi le taux d’inflation du bitcoin de 50%. En outre, ils sont considérés comme le catalyseur essentiel du cycle de quatre ans, qui s’est répété à plusieurs reprises au cours de la vie du bitcoin.

Le cycle de quatre ans est-il une prophétie auto-réalisatrice ?

Outre les similitudes historiques avec les cycles précédents, une autre dynamique de marché importante est en jeu et suggère qu’une reprise pourrait être en cours.

À l’approche du « halving », les analystes s’attendent généralement à ce que les prix augmentent comme ils l’ont fait précédemment. Selon la psychologie du marché, cela peut devenir une prophétie auto-réalisatrice, car les investisseurs achètent en anticipant la hausse des prix, ce qui entraîne une hausse effective des prix.

Cette psychologie, ainsi que la réduction fondamentale de l’offre due au halving et la dynamique unique d’un environnement économique en constante évolution, signifient que même si chacun des cycles de quatre ans du bitcoin a été différent, ils ont tous suivi à peu près la même trajectoire.

Les modèles de halving

Alors que nous approchons du quatrième halving de la production du bitcoin, voici trois schémas familiers qui révèlent exactement la phase du cycle de quatre ans dans laquelle nous nous trouvons et, plus important encore, ce à quoi nous pouvons nous attendre dans les prochains mois.

1. L’action des prix reflète les cycles quadriennaux précédents

Historiquement, chaque année du cycle de quatre ans du bitcoin a été caractérisée par un sentiment et une action de prix qui lui sont propres

- Marché haussier : À la suite de l’événement de halving, le bitcoin remonte sous l’effet d’une excitation croissante et finit par atteindre un nouveau sommet historique.

- Capitulation par le prix : Le bitcoin chute pendant un an et de nombreux investisseurs vendent dans la panique lorsque les prix baissent par rapport à leur point d’entrée.

- Capitulation par le temps : Le bitcoin dérive latéralement et crée un sentiment d’ennui sur le marché, avant de former un nouveau plancher.

- Reprise : Les prix repartent à la hausse, le bitcoin entame une reprise.

Comme l’ont souligné des analystes tels que Rekt Capital, des variantes de ce cycle de quatre ans se sont répétées depuis le premier halving du bitcoin en 2013.

2. Nous sommes dans une « phase d’ennui »

Le bitcoin se négocie actuellement d’une manière similaire aux précédents cycles de marché de quatre ans, comme le montre le graphique ci-dessous.

C’est ce que montre la ligne noire sur le graphique, qui indique que nous sommes maintenant dans la troisième année du cycle de quatre ans. Au cours de cette période, les prix évoluent latéralement, car les investisseurs à court terme se lassent et finissent par quitter le marché.

Toutefois, si ce cycle se déroule comme les précédents, cette période d’ennui sera finalement suivie d’une reprise au moment du halving du Bitcoin.

3. Les détenteurs de titres à long terme accumulent

Outre les modèles de prix et de temps, les mesures des détenteurs suggèrent également que nous nous trouvons dans une période du cycle qui, historiquement, a précédé une reprise.

Lorsque le bitcoin monte avec l’excitation de la hausse du marché, les investisseurs à court terme achètent et prolongent la hausse des prix. Puis, lorsque les prix chutent avec la baisse du marché qui suit, ils se sentent frustrés et vendent leurs Bitcoins.

Les détenteurs de titres à long terme, quant à eux, ont tendance à faire l’inverse : ils accumulent des cryptos lorsque les prix sont bas dans un marché baissier, puis retirent soigneusement leurs bénéfices lorsque les prix augmentent dans un marché haussier.

Combinées, ces tendances comportementales modifient la répartition des bitcoins dans les portefeuilles à chaque phase du cycle de marché : Pendant le marché baissier, les détenteurs à long terme finissent par détenir une plus grande proportion de l’offre totale, tandis que les « touristes » à court terme finissent par en avoir moins, et vice versa pendant le marché haussier.

Comme le montrent les données de Glassnode, c’est exactement ce qui s’est passé ces derniers mois, le nombre de bitcoins détenus par les détenteurs à long terme ayant atteint un niveau record de 14,6 millions, tandis que le nombre de bitcoins détenus par les « touristes » à court terme a chuté à un niveau plancher de 2,56 millions seulement.

Les performances passées ne sont pas une indication des résultats futurs

Dans le contexte des modèles historiques, cette répartition suggère que nous sommes maintenant au point du cycle où le pendule commencera à aller dans l’autre sens, lorsque les prix augmenteront et que les investisseurs à court terme recommenceront à acheter.