Principaux développements de la semaine dans le domaine des crypto-monnaies :

- La corrélation du Bitcoin avec l’or atteint son plus haut niveau depuis mars

- La rareté du Bitcoin augmente : il y a plus de BTC qui n’ont pas bougé depuis au moins 10 ans que de BTC disponibles.

- La chaîne dYdX est lancée, apportant une nouvelle utilité au jeton DYDX

- Vaneck publie un rapport sur Solana avec un scénario haussier à 3 200 $

- La corrélation du Bitcoin avec le Nasdaq atteint son plus bas niveau depuis plus de 2 ans dans un contexte de changements dans le paysage des produits dérivés

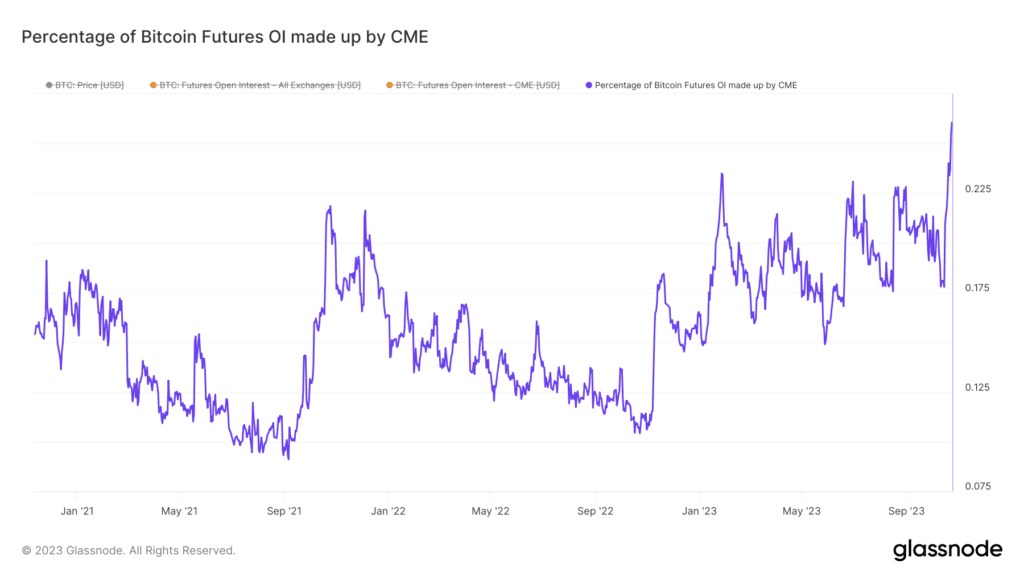

- La domination des contrats à terme de CME atteint des sommets historiques

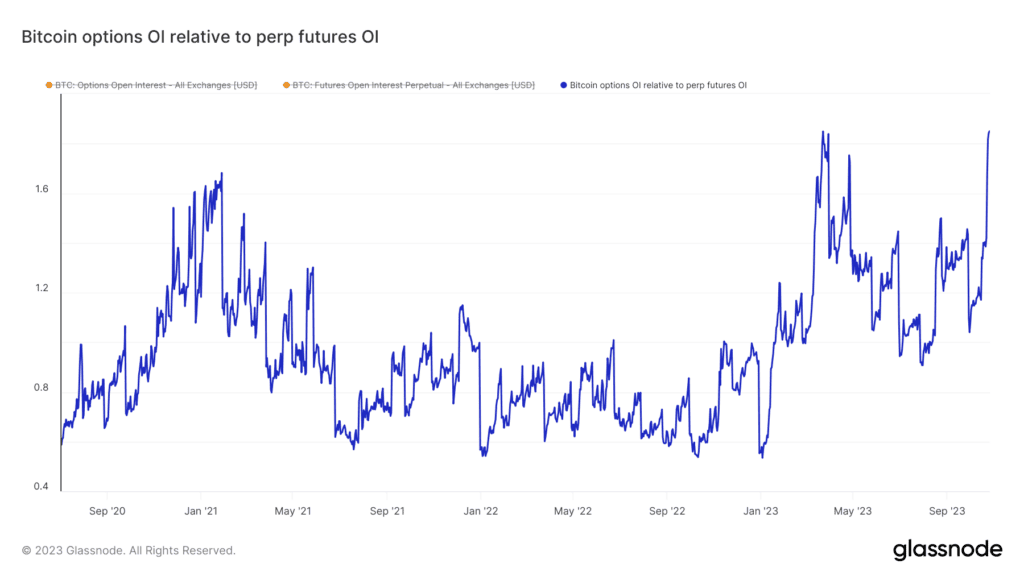

- Le taux d’intérêt ouvert des options Bitcoin atteint des sommets historiques par rapport au taux d’intérêt ouvert des contrats à terme perpétuels

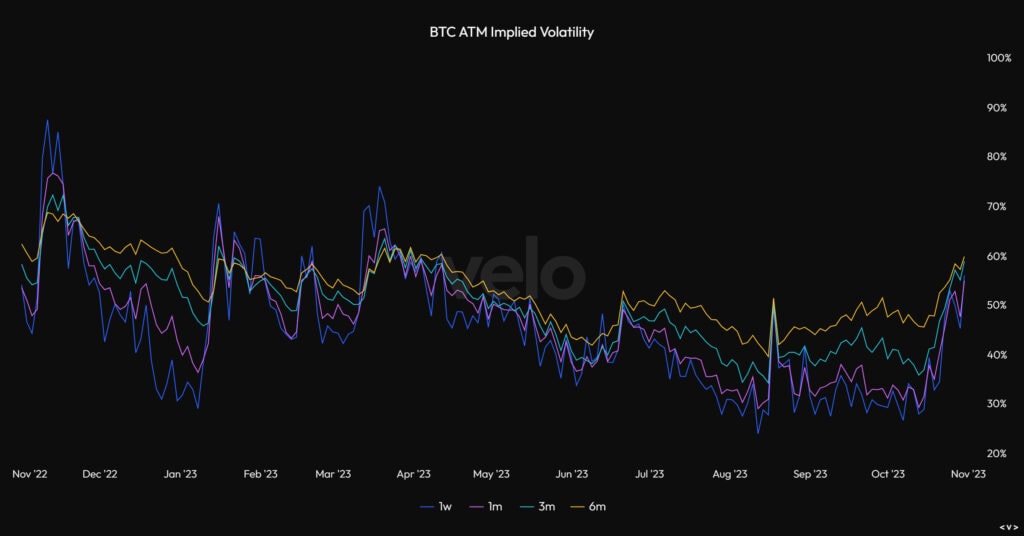

- La volatilité implicite du Bitcoin atteint son plus haut niveau depuis le premier trimestre

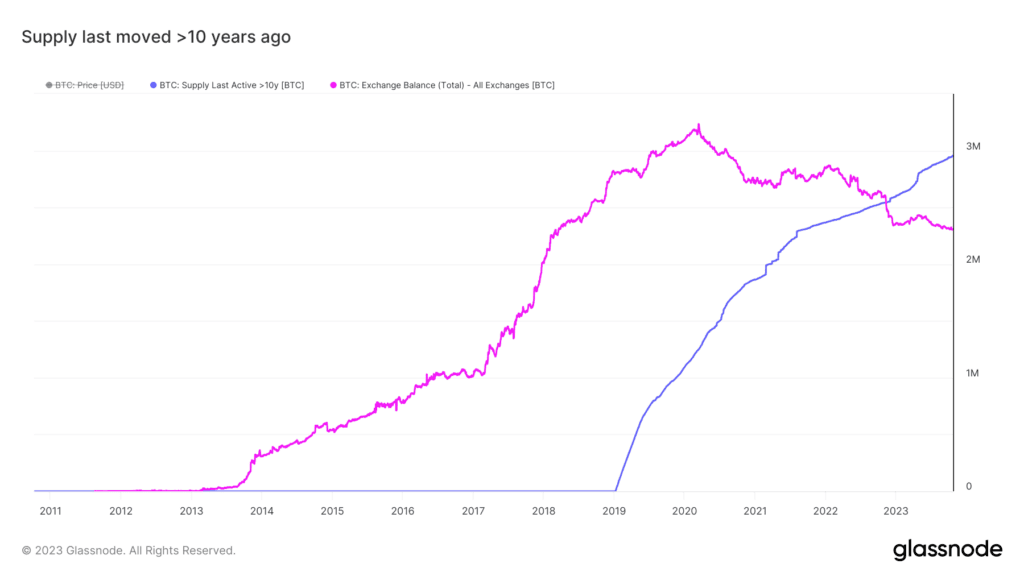

La quantité de Bitcoin HODLé dépasse la quantité de Bitcoin sur les bourses

Précédemment, nous avons décrit la confiance profonde dans le bitcoin en tant qu’actif, et comment elle est reflétée par la base de détenteurs de bitcoins tout au long du marché baissier. Une façon intéressante d’illustrer cela est d’observer la quantité de Bitcoin qui a été HODLée – c’est-à-dire, qui n’a pas bougé – pendant au moins 10 ans, par rapport à la quantité de Bitcoin présente sur les plateformes d’échange. Le résultat est qu’il y a maintenant plus de 600 000 Bitcoins HODLés (depuis au moins 10 ans) qu’il n’y en a actuellement sur les bourses.

Les performances passées ne sont pas une indication des résultats futurs.

Le saviez-vous ? $BTC fait partie du @CryptoPortfolio d’eToro, ce qui permet aux investisseurs de participer au potentiel de croissance du marché de la crypto au sens large.

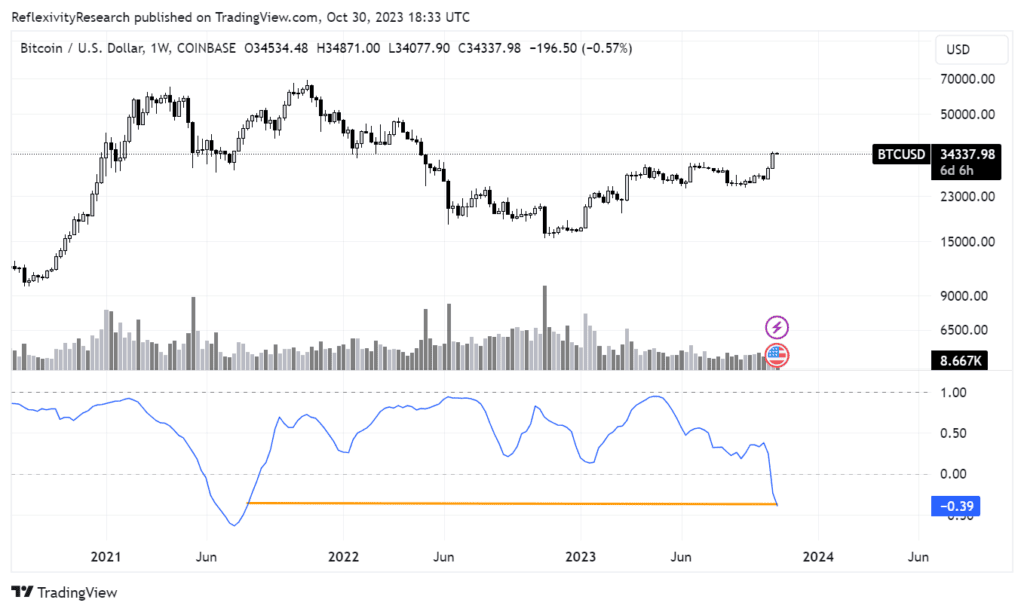

La corrélation du Bitcoin avec l’or atteint son plus haut niveau depuis mars alors que la corrélation avec le Nasdaq diminue

Le caractère saisonnier que nous avons décrit dans notre premier rapport hebdomadaire d’octobre s’est encore une fois poursuivi, le mois dernier ayant été le plus fort pour le Bitcoin pour l’ensemble de 2023 ; une forte divergence par rapport à la performance des principaux indices boursiers, y compris le Nasdaq. Comme le montre le volet inférieur du graphique ci-dessous, la corrélation hebdomadaire du Bitcoin est la plus faible depuis août 2021

Les performances passées ne sont pas une indication des résultats futurs.

Pendant ce temps, sa corrélation avec l’or est la plus élevée depuis la crise bancaire du début de l’année, comme le montre l’image ci-dessous. Bien qu’il soit difficile de tirer des conclusions sur la base de quelques semaines de données, il sera intéressant de voir si cela persiste et un changement potentiel dans le comportement du Bitcoin en tant qu’actif et comment il peut être considéré dans le portefeuille d’un investisseur.

Les performances passées ne sont pas une indication des résultats futurs.

Le saviez-vous ? $BTC fait également partie du portefeuille @BitcoinWorldWide d’eToro, conçu pour fournir aux investisseurs une exposition diversifiée au monde du Bitcoin.

La chaîne dYdX mise en service

Cette semaine a été importante pour les détenteurs de dYdX, avec le lancement de la chaîne dYdX tant attendue. Cela crée une nouvelle utilité pour le DYDX car il servira à sécuriser le réseau, à recevoir une partie des frais et à participer à la gouvernance du réseau à l’avenir. Selon la fondation dYdX : « Il s’agit d’un changement important par rapport à ethDYDX, qui est uniquement un jeton de gouvernance dans dYdX v3, pour DYDX, un jeton natif alimentant la chaîne dYdX, un réseau de blockchain PoS autonome. »

Vaneck publie un rapport sur Solana avec un scénario haussier à 3 200 $

Un rapport intéressant publié cette semaine est celui de VanEck, un gestionnaire d’actifs institutionnels de plusieurs milliards de dollars, qui a présenté sa thèse d’investissement pour Solana et son jeton SOL. Le rapport décrit leur thèse pour l’architecture technique haute performance et haut débit de Solana et les domaines de part de marché qu’il pourrait être en mesure d’acquérir par rapport à d’autres protocoles. Le rapport a principalement présenté leur base baissière et leur argumentaire haussier pour SOL, qui incluaient le chiffre d’un scénario haussier de 3 200 $ pour l’actif d’ici 2030. Le rapport lui-même est un autre reflet de l’intérêt continu pour s’impliquer dans la crypto par gestionnaires d’actifs traditionnels.

Les performances passées ne sont pas une indication des résultats futurs.

Le saviez-vous ? $SOL fait partie du portefeuille @Scalable-Crypto d’eToro, conçu pour fournir aux investisseurs une exposition à des projets de blockchain innovants et évolutifs.

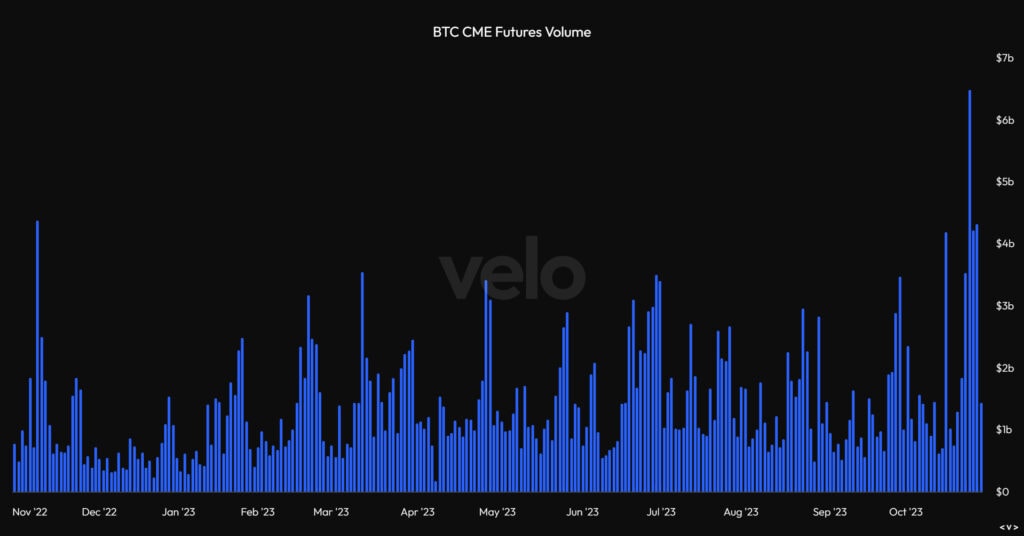

Les volumes de contrats à terme CME atteignent leur plus haut niveau en 2023

Un autre développement intéressant est survenu lorsque le volume des contrats à terme sur le CME a atteint son plus haut niveau sur toute l’année 2023. Il s’agit d’une dynamique intéressante à continuer de surveiller, car les fonds spéculatifs traditionnels et les organisations financières sont le type d’entités qui négocient sur le CME, par opposition aux crypto-natifs qui négocient des dérivés sur des plateformes crypto-natives telles que Binance, OKX, Bybit, etc. Cela suggère peut-être que certains acteurs financiers traditionnels ont plongé leurs orteils sur le marché du Bitcoin, potentiellement dans l’attente d’une approbation d’ETF Bitcoin à l’horizon.

Les performances passées ne sont pas une indication des résultats futurs.

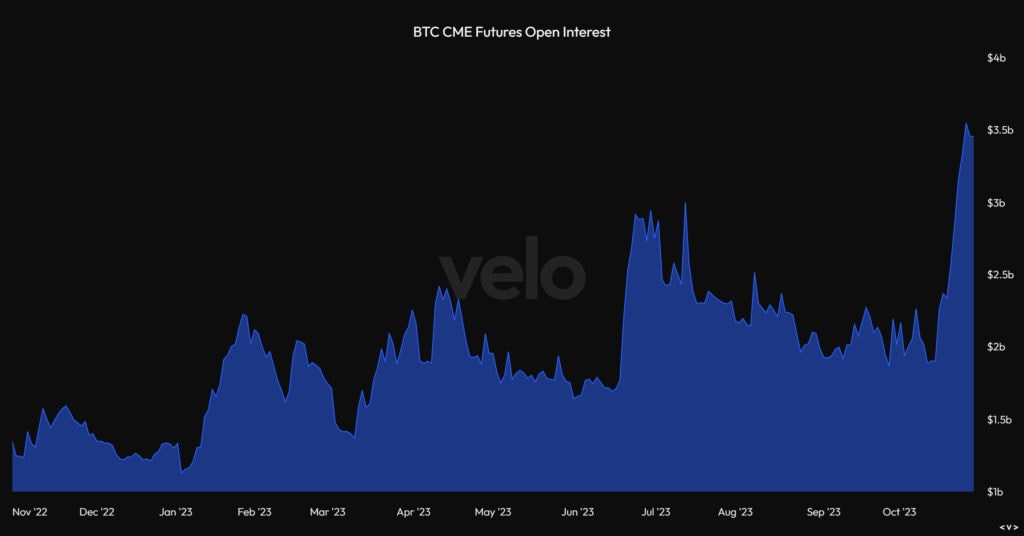

Ce phénomène est également illustré par la prise en compte de l’intérêt ouvert sur les contrats à terme en plus du volume, comme le montre l’image ci-dessous. Cela représente le nombre de contrats à terme en cours par rapport au nombre qui ont été tradés un jour donné.

Les performances passées ne sont pas une indication des résultats futurs.

La domination des contrats à terme de CME atteint des sommets historiques

Dans le même ordre d’idées, nous pouvons également aller plus loin et examiner le pourcentage de l’intérêt ouvert global à terme de Bitcoin dérivé de CME, par opposition aux sites natifs de crypto qui ont historiquement dominé le paysage des dérivés de Bitcoin. Nous pouvons voir sur le graphique ci-dessous que le pourcentage d’intérêts ouverts sur les contrats à terme sur Bitcoin constitués par le CME a atteint un niveau record de plus de 25 %. Cela laisse présager un changement potentiel des acteurs du marché dans le Bitcoin/crypto que nous pourrions voir à mesure que les institutions financières plus traditionnelles se sentiront à l’aise pour allouer/trader la classe d’actifs.

Les performances passées ne sont pas une indication des résultats futurs.

L’intérêt ouvert des options Bitcoin atteint des sommets sans précédent par rapport à l’intérêt ouvert des contrats à terme perpétuels

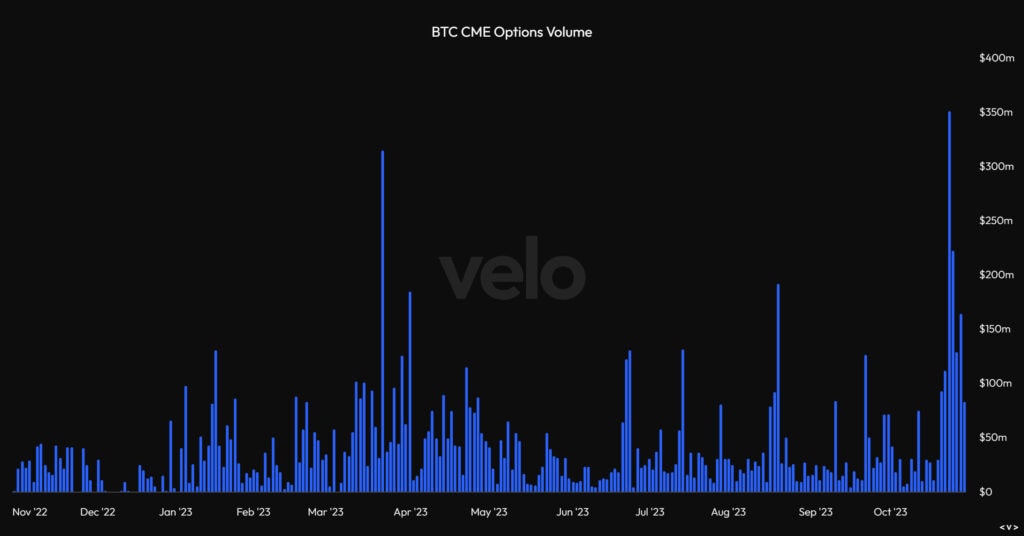

Si nous continuons d’examiner le marché des dérivés du Bitcoin, nous constatons une augmentation similaire des volumes d’options, atteignant le plus haut niveau de volume de transactions sur une journée de toute l’année 2023, à environ 350 millions de dollars.

Les performances passées ne sont pas une indication des résultats futurs.

Les taux d’intérêt ouverts sur les options Bitcoin par rapport aux contrats à terme perpétuels ont atteint des sommets historiques cette semaine. Cette évolution est importante car elle représente un changement de structure du marché vers une utilisation croissante des options par rapport aux contrats à terme perpétuels, qui ont toujours été le produit dérivé négociable le plus liquide dans le secteur des crypto.

Les performances passées ne sont pas une indication des résultats futurs.

La volatilité implicite du Bitcoin atteint son plus haut niveau depuis le premier trimestre

La volatilité implicite, qui est la volatilité future attendue sur le marché des options, a atteint son plus haut niveau depuis la crise bancaire du début de l’année. Après un été lent avec des volumes et une volatilité faibles, nous pourrions enfin assister à un retour de la volatilité sur le marché des crypto.

Les performances passées ne sont pas une indication des résultats futurs.

Le contenu de cet article de blog a été créé exclusivement pour eToro par Reflexivity Research.