En tant qu’investisseur, il est important de connaître les différentes classes d’actifs à votre disposition pour investir. Vous devez savoir quelle est leur nature, quels sont leurs points forts, quels objectifs financiers elles peuvent servir et comment les négocier. Des actions aux devises, en passant par les matières premières et les indices, découvrez dans cet article les éléments essentiels à connaître sur les classes d’actifs financiers.

Décider de la structure de votre portefeuille est une étape très importante dans votre expérience d’investisseur, qui doit être cohérente avec votre profil, votre stratégie et vos objectifs financiers.

Afin de créer ce portefeuille, comprendre et connaître les produits financiers auxquels vous avez accès est une des clés à détenir pour obtenir les résultats que vous attendez et franchir les étapes vers l’indépendance financière.

Chaque classe d’actifs comporte son lot d’avantages et d’inconvénients qu’il vous faut appréhender pour décider avec pertinence quels actifs ont leur place dans votre portefeuille. Explorez les marchés sur lesquels ils sont négociés et découvrez toutes vos options.

Actions

Les actions constituent l’une des classes d’actifs les plus connues et les plus présentes dans les

Ce sont des parts du capital d’entreprises cotées en bourse, dont le prix varie sur le marché, à la hausse comme à la baisse. La confiance et le sentiment des investisseurs sont fortement liés au cours des actions, à la fois causes et conséquences de ces variations de prix.

Les actions sont des produits facilement accessibles, relativement simples à négocier, dans l’achat et la vente.

Conseil : Lorsque les actions d’une entreprise sont évaluées à un prix élevé, vous pouvez dans certains cas avoir accès à des actions fractionnées, qui vous permettent d’acquérir des parts plus petites de capital pour des sommes moins importantes.

Indices

Les indices sont des instruments financiers utilisés pour regrouper des actions ayant des caractéristiques communes. Ils sont

Chaque pays a ses indices de référence, mais il en existe des plus connus que d’autres.

Parmi les indices les plus populaires, on retrouve :

- le CAC 40

- le S&P 500

- le VIX

- le FTSE 100

- le DAX

- le Dow Jones

- le NASDAQ

Les indices donnent l’avantage de pouvoir investir sur un groupe entier d’actifs financiers, plutôt que d’investir individuellement dans diverses actions similaires.

Conseil : Pour faire du trading sur indices, le moyen le plus simple est de procéder par CFD. De plus, grâce à l’effet de levier, vous n’avez pas besoin de mobiliser une trop grande part de votre capital, seule une fraction est nécessaire.

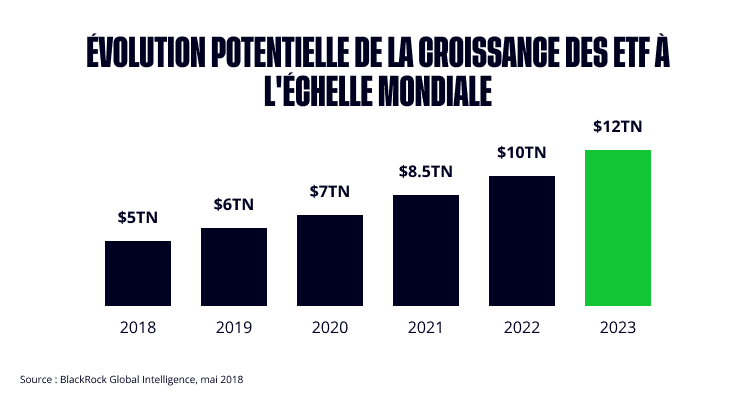

ETF

Un ETF, également appelé tracker ou fonds indiciel coté en bourse, est un fonds d’investissement créé par des sociétés financières. Ils sont destinés à répliquer au plus près de la réalité les performances d’un indice particulier, c’est-à-dire les variations de prix à la hausse comme à la baisse.

Particulièrement prisé par les débutants, il leur permet d’accéder à l’ensemble des titres d’un indice de référence, en une seule transaction. Ils offrent des options d’investissement nombreuses et variées et un accès facilité à un marché ou un secteur précis.

Parmi les ETF les plus populaires, vous pouvez par exemple retrouver :

| ETF | Indice de référence |

|---|---|

| Invesco QQQ | Nasdaq 100 |

| Vanguard VOO | S&P 500 |

| FXI iShares China Large-Cap | China 25 |

| EEM iShares MSCI Emerging Markets | Ensemble de 23 marchés émergents |

| SCHD Schwab US Dividend Equity | Dow Jones US Dividend 100 |

Les performances passées ne préjugent pas des résultats futurs.

Source : BlackRock

Matières premières

Les matières premières sont échangées sur les marchés financiers avant d’être exploitées par les industriels comme produits semi-finis ou finis. Ce sont par exemple des produits agricoles comme le blé et le soja, les métaux comme l’or et le cuivre, ou encore les énergies comme le pétrole.

Ce marché très particulier dépend de nombreux facteurs, des conditions

Ce n’est pas un marché réglementé, terrain privilégié des investisseurs institutionnels. On le qualifie de « OTC » , over the counter en anglais, qui signifie que les échanges ont lieu de

Les matières premières sont cotées sur de nombreuses places financières, comme le Chicago Board of Trade, le New York Mercantile Exchange, ou le London Bullion Exchange.

Conseil : Il n’est pas facile d’avoir accès directement aux matières premières. Sur eToro, vous pouvez néanmoins profiter d’une exposition au marché des matières premières via CFD, Contrat de Différence.

On distingue deux catégories principales de matières premières :

- Celles qui sont dites « hard », qui sont principalement les métaux et les énergies. Or, argent, nickel, gaz, pétrole, etc.

- Celles qui sont dites « soft » qui représentent majoritairement les produits agricoles tels que le blé, l’orge, le colza, le maïs, le soja, le café, le riz, ou encore le coton.

Devises

Les devises sont les différentes monnaies qui ont cours dans les pays du monde entier. Elles sont échangées sur le marché appelé Forex. Marché ouvert en permanence, il attire des investisseurs inspirés par diverses stratégies, à court terme ou à long terme.

En effet, les variations de valeurs des devises sont permanentes, certaines tendances pouvant s’avérer brèves et d’autres plus longues. Tout comme le marché des matières premières, c’est un marché non régulé.

Le prix d’une devise est toujours évalué en fonction de celui d’une autre devise : l’investisseur doit donc se positionner sur une paire de devises,

Le prix des devises fluctue en fonction de l’offre et de la demande, mais aussi en raison de facteurs politiques et économiques à l’international, à l’image des taux d’intérêts décidés par les

Conseil : L’investissement dans les devises implique par conséquent une analyse technique mais aussi une analyse fondamentale. Vous pouvez opter pour l’une des deux écoles ou les combiner dans votre stratégie d’analyse.

Le Forex, expression contractée de Foreign Exchange, est aussi appelé « marché des changes ».

Crypto Actifs

Les crypto actifs sont des monnaies et actifs virtuels basés notamment sur la technologie

Cette catégorie particulière d’actifs séduit par son fonctionnement décentralisé, non-falsifiable et transparent puisque chaque transaction est de fait inscrite sur la blockchain.

Les crypto actifs, dont font partie les cryptomonnaies, sont des produits financiers très

Conseil : Si vous redoutez de vous lancer seul sur le marché vaste et complexe des crypto actifs, vous avez l’opportunité d’utiliser la fonctionnalité de Copytrader sur eToro. Vous pourrez alors vous inspirer des opérations menées par des traders plus expérimentés et sélectionner un trader à copier.

Obligations

Disponibles initialement sur le marché obligataire, mais souvent négociées via ETF, les obligations sont des

Les obligations sont des produits financiers particulièrement indiqués pour les investisseurs à long terme, produisant des revenus fixes à intervalles réguliers. Ces revenus sont le fruit de taux d’intérêts inhérents aux titres de créances, le montant principal étant restitué à l’investisseur-prêteur à la fin de l’échéance de l’obligation.

Comme tout investissement, les obligations peuvent constituer un investissement risqué. Le risque principal réside dans les taux d’intérêts eux-mêmes :

- Lorsque les taux d’intérêts augmentent – pendant

l’inflation par exemple – le cours des obligations baisse. Si vous êtes forcé de vendre avant la fin de l’échéance, vous pouvez être obligé de vendre à un prix inférieur. - Lorsque le taux d’inflation devient supérieur à votre taux d’intérêt.

Conseil : Plus vous conservez longuement une obligation, plus le risque lié à l‘inflation est important.

Les deux autres risques proviennent du risque de crédit (défaut de remboursement de la part de l’émetteur) et du risque lié au marché.

En résumé

Votre connaissance des différents actifs financiers disponibles sur les marchés, ainsi que des avantages et des inconvénients qu’ils représentent pour un investisseur, est primordiale dans la création de votre portefeuille d’investissement.

Il est recommandé d’équilibrer votre portefeuille à partir de différentes classes d’actifs, différents secteurs boursiers ou géographiques par exemple. Une diversification astucieusement menée est une stratégie efficace pour gérer et diluer le risque.

Outre la diversification, d’autres outils et stratégies vous sont accessibles pour vous offrir une exposition aux différents marchés évoqués, tout en minimisant le risque encouru sur chaque investissement, et par conséquent sur votre portefeuille global.

Conseil : Stop Loss et Take Profit, Copytrading, Smart Portfolios, Effets de leviers, compte démo, explorez toutes les options offertes par eToro.

Vous pouvez vous diriger vers plusieurs catégories d’actifs et les combiner pour servir votre stratégie. Cette combinaison doit prendre en compte votre tolérance au risque, de même que votre expérience, votre capital, vos affinités, et vos objectifs financiers.

Visitez l’Académie eToro pour en apprendre davantage sur le trading et devenir un investisseur plus expérimenté, capable d’atteindre ses objectifs financiers.

Quiz

Foire aux questions

- Comment diversifier mon portefeuille ?

-

Diversifier ne signifie pas automatiquement multiplier les investissements avec de plus petites parts de capital.

La diversification doit répondre aux exigences de votre stratégie tout en étant en mesure de compenser des mouvements de prix inattendus ou brutaux sur certains investissements, grâce à d’autres positions capables de balancer les pertes.

Pour cela, il ne faut pas choisir uniquement des actifs avec des caractères similaires, dont les prix risquent d’évoluer dans la même direction, par exemple.

- Combien de temps doit-on tenir une position sur chaque catégorie d’actifs ?

-

Chaque classe d’actifs possède ses propres caractéristiques. Selon vos objectifs et la duration d’investissement souhaitée par exemple, des produits subissant plus ou moins de volatilité constitueront votre choix.

Plus votre horizon d’investissement est long, plus vous avez de possibilités dans le choix de vos actifs et leur combinaison. Votre ratio risque/rendement est alors plus facilement gérable.

- Suis-je prêt à investir ?

-

La première étape dans l’investissement réussi est la connaissance des actifs, des marchés, ainsi que celle de votre potentiel, de vos objectifs et de votre tolérance au risque.

Maîtriser le vocabulaire de même que les bases de l’investissement et du trading est un élément essentiel pour devenir un bon investisseur. Ensuite, vous pourrez développer votre stratégie, qui constituera un cadre solide sur lequel vous appuyer, pour acquérir en outre la discipline nécessaire indispensable.

Ces informations sont fournies uniquement à des fins éducatives et ne doivent pas être considérées comme un conseil en investissement, une recommandation personnelle ou une offre ou sollicitation d’achat ou de vente d’instruments financiers.

Ce contenu a été préparé sans tenir compte des objectifs d’investissement ou de la situation financière de son destinataire, et n’a pas été préparé conformément aux exigences légales et réglementaires visant à promouvoir la recherche indépendante. Tous les instruments financiers et services mentionnés ne sont pas offerts par eToro et toute référence à la performance passée ou future d’un instrument financier, d’un indice ou d’un produit d’investissement proposé ne constitue pas et ne doit pas être considérée comme un indicateur fiable des résultats futurs.

eToro ne fait aucune déclaration et n’assume aucune responsabilité quant à l’exactitude ou l’exhaustivité du contenu de ce guide. Il est de votre responsabilité de comprendre les risques liés au trading et à la spéculation avant d’engager votre capital. Ne risquez jamais plus que ce que vous êtes disposé à perdre.