En investissement, il y a deux approches possibles, en accord avec vos profils et objectifs financiers. Vous avez le choix d’opter pour l’investissement actif ou passif, et sélectionner une stratégie qui détermine comment choisir vos investissements, le tempo, la nature et la durée de vos positions.

Il existe autant de profils d’investisseurs que d’individus. Certains critères définissent la base de votre stratégie. Les investisseurs doivent choisir entre une stratégie active et dynamique ou une approche passive et moins risquée.

Vous pouvez vous concentrer sur un type d’investissement spécifique, comme l’investissement momentum, l’investissement de valeur ou l’investissement dans les indices. Combiner plusieurs approches est aussi une option. Vos choix doivent être cohérents avec votre profil, votre potentiel et vos objectifs ultimes, comme l’indépendance financière.

Investisseurs actifs vs investisseurs passifs

Les investisseurs se divisent en deux catégories principales : actifs et passifs. Les investisseurs actifs consacrent du temps à la gestion de leur portefeuille, se tenant informés de l’actualité pour être dynamiques et réactifs, tirant parti des mouvements du marché à court ou moyen terme.

La seconde catégorie, les investisseurs passifs, cherchent davantage à ouvrir des positions et conserver des actifs sur le long terme pour bénéficier de revenus passifs, grâce à des investissements relativement stables et sûrs, qui leur demandent peu de temps et moins de surveillance.

L’investissement actif nécessite une analyse permanente des marchés, notamment l’analyse technique, à l’aide d’outils et d’indicateurs spécifiques. L’étude des marchés et des facteurs d’influence permet de choisir les actifs les plus pertinents et prometteurs en termes de rendements.

L’investissement passif permet au contraire de placer son capital sans avoir besoin de surveiller en permanence les marchés, ni de s’inquiéter des variations de prix à court terme. L’investissement repose davantage sur des revenus passifs tels que les dividendes et sur la hausse durable de la valeur des actifs.

Les performances passées ne préjugent pas des résultats futurs.

Source: eToro

Autres types d’investisseurs

Pour choisir la meilleure approche, comprenez les avantages, les opportunités, les risques et les limites des différentes stratégies d’investissement. Cela vous aidera à déterminer si une stratégie active ou passive correspond à vos objectifs financiers et à votre tolérance au risque.

L’investisseur value (dans la valeur)

L’analyse fondamentale est cruciale pour sélectionner les actifs sous-estimés. L’investisseur acquiert ces actifs en estimant que leur valeur augmentera grâce aux perspectives de croissance. Il cherche une “bonne affaire”, pariant sur la hausse future des prix et les performances de l’actif.

Ce type d’approche nécessite beaucoup de lecture, de compréhension et d’analyses afin de trouver par exemple l’investissement idéal qui générera des revenus, idéalement croissants, pour de nombreuses années. Cette méthode convient davantage aux investisseurs à long-terme.

L’investisseur dans la croissance

L’investisseur dans la croissance recherche des actifs spécifiques, par exemple des actions d’entreprises innovantes, faisant partie de secteurs émergents et novateurs, qui laissent présager une croissance efficace, un fort potentiel de hausse et parfois même des revenus supérieurs à la norme.

Ces sociétés se distinguent par leur couverture médiatique et parfois les polémiques dont elles sont sujettes, et se font remarquer en créant de nouveaux marchés et publics. Ces phénomènes ont été observés avec des compagnies comme Tesla, Uber ou encore PayPal.

Les investissements inspirés par cette méthode ne doivent pas reposer sur la spéculation, mais sur une analyse constructive du potentiel de chaque entreprise et titre associé. Cette approche est focalisée essentiellement sur l’avenir des actifs et du marché concerné, misant sur des performances et gains futurs.

Conseil : Il est recommandé pour cette approche de toujours investir dans des secteurs que vous connaissez et que vous maîtrisez.

L’investisseur dans les revenus

L’investissement dans les revenus est axé sur les sources de revenus stables, fiables, à faible risque, principalement sur le long-terme. Les dividendes d’actions et autres produits d’intérêts, comme les coupons, sont les moyens que recherchent les investisseurs dans les revenus.

Contrairement à l’investissement momentum, l’investissement de croissance et l’investissement value, l’investissement dans les revenus n’est pas une stratégie qui consiste à battre le marché. Ces méthodes sont très actives, voire agressives pour certaines.

Ces rendements peuvent être reconvertis en intérêts capitalisés, soit réinvestis ou constituer un revenu complémentaire à un salaire ou une retraite. Certains investisseurs parviennent même à l’indépendance financière à des moments-clés de leur vie et peuvent par exemple prendre une retraite anticipée grâce à ce type de revenu

L’investisseur momentum

Ce type d’investissement implique d’être dynamique et réactif, afin de pouvoir profiter des mouvements sur le marché. L’analyse technique permet ici de déceler des signaux, grâce aux indicateurs techniquessélectionnés dans votre stratégie, comme la moyenne mobile.

Il s’agit notamment de relever de fortes tendances et d’ouvrir des positions d’achat ou de vente avant que celles-ci ne se renversent. Il en résulte de fait un risque lié au timing, l’investissement ne portant plus sur la valeur intrinsèque d’un actif, mais sur les mouvements de marché uniquement.

La connaissance de soi, et la connaissance de chaque actif et marché, font partie des règles d’or à observer avant de se lancer dans l’aventure en tant qu’investisseur.

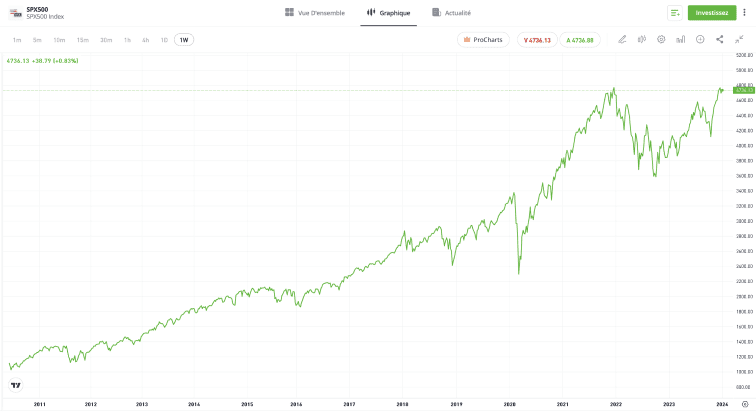

L’investisseur dans les indices

Ce type d’investissement offre l’avantage de bénéficier d’une exposition sur un large éventail d’actifs à la fois, présentant les mêmes caractéristiques qui peuvent vous intéresser. Les indices produisent aussi des dividendes, ce qui permet notamment de servir une stratégie à long-terme.

Les indices sont des instruments financiers qui cherchent à répliquer les performances d’un groupe d’actifs en particulier, qui présentent des points communs.

De nombreux indices existent sur les marchés, certains étant plus populaires que d’autres, comme le S&P 500, le NASDAQ 100, le CAC 40 ou encore le VIX, indice de volatilité du S&P 500. Le S&P 500 est par exemple l’indice qui regroupe les 500 actions les plus importantes (en termes de capitalisation boursière) du marché US des actions.

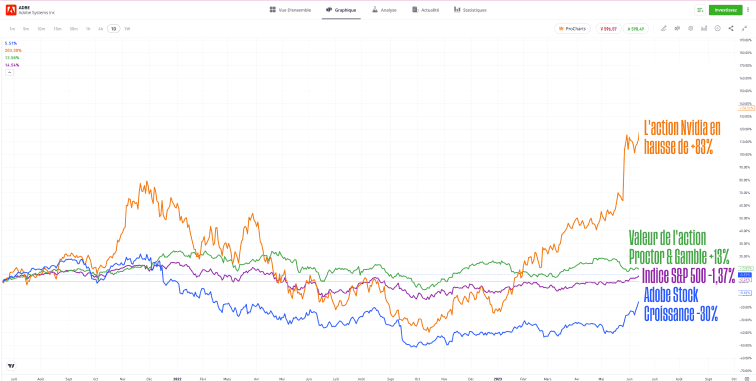

Le graphique ci-dessous présente les cours relatifs de quatre actifs différents :

Les performances passées ne préjugent pas des résultats futurs.

Source : eToro

Tolérance au risque et investissement

Afin de choisir au mieux votre approche, il ne faut pas négliger un aspect primordial en investissement : votre tolérance au risque. Avant même de commencer à investir, vous devez analyser objectivement votre profil et comprendre quelle est votre propre tolérance au risque.

Autrement dit, il s’agit du niveau de risque que vous êtes prêt à accepter et à assumer tout en poursuivant vos objectifs financiers. Chaque investisseur possède son propre profil de risque et peut faire appel à des outils et stratégies adaptés pour gérer le risque en conséquence.

Votre profil de risque comprend l’examen de votre situation financière personnelle, vos objectifs financiers et vos horizons de placement, ainsi que votre connaissance et degré d’expertise, en plus de votre capacité à conserver une discipline émotionnelle. On distingue plusieurs profils-types d’investisseurs face au risque :

Les investisseurs conservateurs

Ce sont ceux qui tiennent avant tout à la préservation de leur capital et qui souhaitent pour cela s’exposer au minimum au risque d’investissement. Ils investissent principalement dans les actifs à faible risque et à faible volatilité, comme les fonds indiciels ou obligataires.

Conseil : Ces investissements produisent rarement des rendements élevés; ils visent avant tout à protéger le capital et à le faire fructifier de manière modérée.

Ce profil s’applique notamment aux investisseurs proches de la retraite, qui ne veulent pas dépendre des mouvements du marché et prendre le risque de perdre leur capital au plus proche de leur objectif financier. La diversification au sein de leur portefeuille peut servir leur stratégie.

Conseil : Si vous hésitez pour composer votre portefeuille, vous pouvez vous appuyer sur certains traders performants de la plateforme, au moyen du Copy Trading, qui vous permet de suivre de près et éventuellement imiter les investissements de traders expérimentés.

Les investisseurs modérés

Ce type d’investisseur recherche un équilibre entre rendement et risque, pour faire fructifier le capital à moyen et long terme. Ils comptent eux aussi sur la diversification de leur portefeuille pour mitiger le risque tout en obtenant des résultats favorables.

Cette diversification comprend l’équilibre des positions ouvertes dans différentes classes d’actifs, telles que les actions, les devises, les matières premières et les indices. Elle inclut également les obligations et les ETF, assurant une répartition équilibrée du risque à travers divers types d’investissements.

Les investisseurs agressifs

L’investisseur agressif recherche des rendements élevés et est prêt pour cela à s’exposer à un degré de risque élevé. Cela signifie par ailleurs qu’ils présentent une forte tolérance au risque et un capital assez conséquent pour encaisser les variations sur le marché sans risquer leur train de vie.

Ce type de profil est adapté à l’utilisation de l’effet de levier, qui limite l’apport en capital sur une exposition. Cela peut augmenter les résultats en cas d’opération fructueuse, ou au contraire, accroître les pertes en cas de trade perdant.

Pour se définir comme investisseur agressif et ainsi négocier des actifs parmi les plus risqués et potentiellement les plus productifs, il est préférable de disposer :

- de solides connaissances

- de suffisamment de temps pour consulter les nouvelles et entretenir son savoir

- d’un réseau de contacts pouvant valider ou non les prises de décision

- d’un capital important pour pouvoir se couvrir en cas de perte

- d’outils de gestion du risque performants et judicieux

- d’une discipline émotionnelle solide, pour pouvoir rester fidèle à votre stratégie et à vos objectifs malgré les événements de marché

En résumé

Découvrir quel investisseur vous êtes et quelle approche vous convient le mieux est la première étape avant d’investir dans un actif. Mesurez vos capacités, appréhendez les bases et établissez lucidement vos objectifs financiers ainsi que des limites saines pour encadrer vos investissements.

Investir ne s’improvise pas. Même si cela ressemble parfois à un jeu ou une chasse au trésor pour débusquer les actifs prometteurs, ce sont des décisions importantes qui peuvent servir ou impacter vos ambitions personnelles. La connaissance de soi et de chaque actif et marché sont des règles d’or à suivre avant de vous lancer.

Pour enrichir votre savoir et vos compétences, visitez l’Académie eToro.

Quiz

Foire aux questions

- Quels actifs devrait acquérir un investisseur passif et conservateur ?

-

Comme ce type d’investisseur souhaite avant tout préserver son capital, il est recommandé de se tourner vers des instruments présentant un faible risque, tout en définissant des positions en mesure de couvrir les pertes et mitiger le risque.

Les ETF, par exemple, sont des instruments qui offrent cette diversité, flexibles, faciles à acheter et vendre à tout moment.

- Devrais-je envisager de modifier mon approche face au risque ?

-

Pour tout profil et de façon régulière, il est conseillé d’ajuster votre rapport au risque et le degré de rendement/risque au sein de votre portefeuille, si les conditions et votre situation le nécessitent. Ces changements peuvent être liés à votre situation personnelle ou aux conditions sur le marché.

En général, il est plus facile d’ajuster ces paramètres selon votre situation personnelle plutôt que selon les conditions de marché, car les cours sont naturellement variables, à la hausse comme à la baisse. Votre exposition au risque doit toujours être la même, mesurée et relative à vos investissements.

- Comment être sûr que mes investissements suivent mes objectifs personnels ?

-

En constituant votre portefeuille, vous devrez considérer le pourcentage de rendement que vous souhaitez obtenir et l’horizon de placement qui vous convient, tout en étant réaliste quant à votre situation financière personnelle de départ.

Il faut aussi envisager les pires scénarios, si jamais vous n’atteignez pas vos objectifs en temps voulu ou que vous perdez une part importante de votre capital. Anticiper vous permettra de mieux réagir en temps voulu et de ne pas céder à l’investissement émotionnel qui pourrait aggraver les choses.

Ces informations sont fournies uniquement à des fins éducatives et ne doivent pas être considérées comme un conseil en investissement, une recommandation personnelle ou une offre ou sollicitation d’achat ou de vente d’instruments financiers.

Ce contenu a été préparé sans tenir compte des objectifs d’investissement ou de la situation financière de son destinataire, et n’a pas été préparé conformément aux exigences légales et réglementaires visant à promouvoir la recherche indépendante. Tous les instruments financiers et services mentionnés ne sont pas offerts par eToro et toute référence à la performance passée ou future d’un instrument financier, d’un indice ou d’un produit d’investissement proposé ne constitue pas et ne doit pas être considérée comme un indicateur fiable des résultats futurs.

eToro ne fait aucune déclaration et n’assume aucune responsabilité quant à l’exactitude ou l’exhaustivité du contenu de ce guide. Il est de votre responsabilité de comprendre les risques liés au trading et à la spéculation avant d’engager votre capital. Ne risquez jamais plus que ce que vous êtes disposé à perdre.