Sijoittajat ovat aikojen saatossa kehitelleet monia eri strategioita voittojen tavoitteluun. Yksi viime aikoina runsaasti kiinnostusta herättäneistä sijoitusstrategioista on nimeltään shorttaaminen, josta käytetään yleisesti myös nimitystä lyhyeksi myynti. Shorttaaminen on strategia, jossa pyritään hyötymään omaisuuserän hinnan laskusta.

Shorttausstrategia tarjoaa monille sijoittajille varteenotettavan vaihtoehdon sijoittamiseen. Ennen shorttaamiseen ryhtymistä on kuitenkin hyvä perehtyä aiheeseen tarkemmin ja selvittää myös siihen liittyvät riskit. Tässä artikkelissa tutustumme lyhyeksi myyntiin ja otamme selvää siitä, mitä eroa on lyhyillä ja pitkillä positioilla.

Tavallisesti sijoitettaessa ostetaan osakkeita ja myydään ne myöhemmin korkeammalla hinnalla. Shorttaamisessa sen sijaan aloitetaan myymällä osakkeita sillä ajatuksella, että ne voidaan ostaa myöhemmin takaisin alhaisemmalla hinnalla. Shortattavia omaisuuseriä voivat olla esimerkiksi osakkeet, valuutat ja hyödykkeet.

Shorttaamiseen ei pidä ryhtyä suinpäin, vaan myös siihen liittyvät riskit on syytä huomioida. Sijoittajan on hyvä perehtyä shorttaamiseen monesta eri näkökulmasta. Ensimmäinen askel on ymmärtää, mitä shorttaaminen oikeasti tarkoittaa.

Lähde: eToro

Mitä osakkeen shorttaaminen tarkoittaa?

Yksinkertaisesti ilmaistuna sijoittaja myy osakkeen, jonka hinnan hän uskoo tulevaisuudessa laskevan. Tavoitteena on ostaa sama osake myöhemmin takaisin edullisemmalla hinnalla kuin millä sen on alun perin myynyt. Shorttaaminen on ikään kuin käänteinen sijoitusstrategia. Tätä havainnollistaa erinomaisesti alla oleva esimerkki:

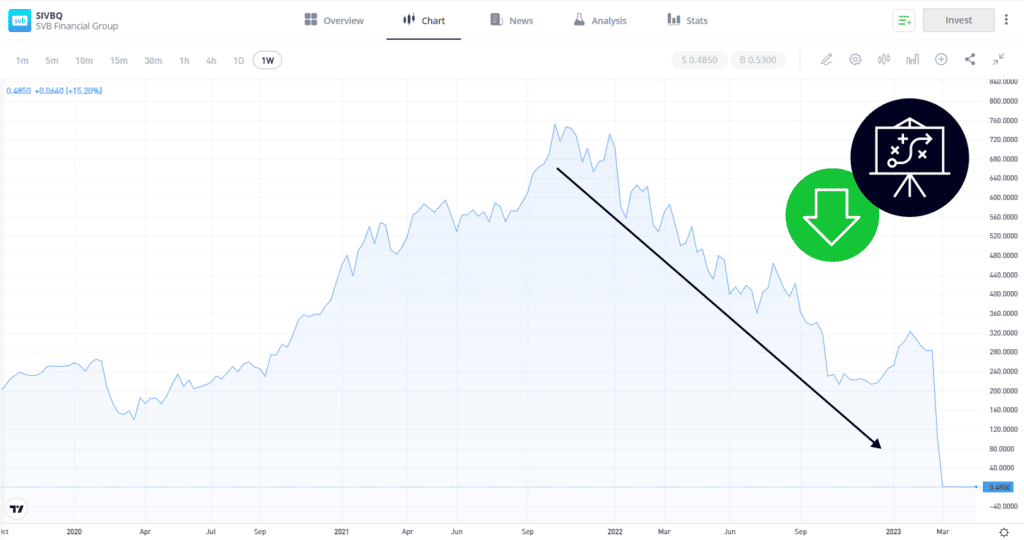

Tammikuussa 2022 Silicon Valley Bankin (SVB) osakkeella käytiin kauppaa keskimäärin 447 dollarin hintaan. Yrityksen liiketoimintamalliin vaikuttivat perinteiset taloudelliset tekijät, kuten korkotason dramaattinen nousu, minkä seurauksena sen osakekurssi kääntyi laskuun. Maaliskuuhun 2023 mennessä pankki oli jo kaatunut, ja sen osakkeen arvo oli huomattavasti pienempi kuin vuotta aiemmin.

Shorttaamista voidaan käyttää tasapainottamaan salkkua ja vähentämään kokonaisriskiä suojautumalla

Jos SVB:n osake olisi myyty lyhyeksi tammikuussa 2022, olisi silloin tehnyt voittoa. Jos kurssi olisi sen sijaan kääntynyt nousuun, strategia olisi päätynyt tappiolliseen tulokseen. Shorttausstrategioissa pyritään havaitsemaan edellä mainitun kaltaisia kaupankäyntimahdollisuuksia.

Vinkki: Kuten pitkissä positioissa, myös lyhyissä positioissa sijoitustuotot määrittää sijoituksen lähtöhinnan ja sijoituksesta vetäytymisen hetkellä voimassa olevan hinnan välinen ero. Shorttaamisessa tulohinta on myyntihinta, kun taas poistumishinta on se hinta, jolla rahoitusinstrumentti ostetaan takaisin.

Miten shorttaaminen toimii?

Kaupankäynnin mekaniikan näkökulmasta katsottuna lyhyeksi myyminen toimii siten, että sijoittaja valitsee kaupankäyntialustalla haluamansa sijoituskohteen ja antaa sille myyntitoimeksiannon oston sijaan. Jos kyseisen osakkeen hinta laskee, tietää se sijoittajalle voittoja. Vastaavasti osakkeen hinnan nousu merkitsee tappioita.

Kaikki eivät välttämättä ole tietoisia siitä, että osakkeita on mahdollista myydä niitä omistamatta. Tällaisen lyhyeksimyynnin mahdollistavat hinnanerosopimukset (CFD, Contracts for Difference)

Ostajan ja myyjän välillä solmittava CFD-sopimus perustuu siihen, että molemmat osapuolet sitoutuvat maksamaan toiselle osakkeen arvon muutoksesta – myyjä maksaa ostajalle sopimuksen tekohetken hinnan ja nykyisen hinnan välisen erotuksen, mikäli se on positiivinen, ja vastaavasti ostaja maksaa myyjälle negatiivisen erotuksen.

Vaikka CFD-sopimuksia solmitaan myös Suomessa, rajoittaa niiden suosiota Veron ennakkopäätös, jonka mukaan sopimuksella saavutetut voitot verotetaan pääomatulona, mutta niistä koituvat tappiot eivät ole verovähennyskelpoisia.

Vinkki: Mikäli shorttaaminen kiinnostaa, on kaupankäyntiä suositeltavaa aluksi harjoitella demotilin avulla. Näin voit turvallisesti perehtyä lyhyeksimyynnin ominaispiirteisiin ennen tositoimiin ryhtymistä.

Pitkien ja lyhyiden positioiden väliset erot

Suurin ero pitkien ja lyhyiden positioiden välillä on se, että pitkässä positiossa sijoittajat hyötyvät omaisuuserän hinnan noustessa, kun taas lyhyessä positiossa tilanne on päinvastainen.

Tämän lisäksi on huomioitava monia muitakin seikkoja. Rahoitusmarkkinoilla valtaosa sijoittajista on pitkän aikavälin sijoittajia, jotka ovat omaksuneet osta ja pidä -periaatteen.

Mikäli harkitset osakkeiden tai minkä tahansa muun omaisuuserän shorttaamista, kannattaa pitää mielessä, että lyhyissä positioissa tappioita voi koitua teoriassa loputtomiin johtuen siitä, että omaisuuserän hinnan nousulle ei ole olemassa varsinaista ylärajaa. Sen sijaan pitkissä positioissa tappiot rajoittuvat sijoittamasi pääoman määrään, sillä osakkeen hinta ei voi pudota nollan alapuolelle.

Fakta on se, että tietyt omaisuusluokat, kuten osakkeet, pyrkivät nousemaan arvossaan vaiheittain ajan myötä. Sijoittajan on toki pidettävä pää kylmänä ja tiedostaa, että myös osakkeiden hinnat laskevat aika ajoin. Jos olet shorttaamassa osakkeita, on tämä riski ehdottomasti syytä ottaa huomioon.

Miten kehitetään shorttausstrategia?

Shorttaamista voidaan käyttää tasapainottamaan salkkua ja vähentämään sen kokonaisriskiä suojautumalla. Sijioituspiireissä tästä käytetään myös nimitystä ’hedging.’

Pohdi, kuinka markkinaneutraali pitkä tai lyhyt strategia toimii. Monet kokeneet sijoittajat pitävät yhtä osaketta todennäköisesti parempana pitkän aikavälin sijoituskohteena kuin jotakin toista osaketta.

Saatat itse suosia esimerkiksi Apple Incin osakkeita Microsoft Corpin osakkeiden sijaan ja ostaa mieluummin KONE Oyj:n osakkeita Otiksen osakkeiden sijaan. Mikäli tämä pitää paikkansa, ja jos haluat keskittyä ainoastaan pitkän aikavälin strategioihin, ostaisit todennäköisesti Applen ja Koneen osakkeita kahden muun vaihtoehdon sijaan.

Jos sen sijaan valitset long-short-strategian, saatat harkita Microsoftin ja Otiksen shorttaamista Koneen ja Applen osakkeiden ostamisen yhteydessä. Nettotuotto olisi silloin kaikkien neljän kaupan tuottojen summa. Jos jokaisen neljän osakkeen arvo nousee, mutta Apple ja Kone menestyisivät paremmin, tekisit silti voittoa, ja näiden kauppojen voitot tasapainottaisivat Microsoftin ja Otiksen positioiden tappioita.

Vinkki: Long-short-strategian soveltamisella on mahdollista tehdä voittoa, mikäli kaikki salkun sisältämät osakkeet tai markkinat ylipäätään nousevat tai laskevat. Tällöin puhutaan markkinaneutraalista sijoitusstrategiasta, jossa tuotot perustuvat kunkin position suhteelliseen suorituskykyyn.

Yhteenveto

Sijoitusmarkkinoilla tunnetusti sattuu ja tapahtuu. Markkinoilla nähdään ajan kuluessa niin nousuja kuin laskujakin, ja shorttaaminen tarjoaa sijoittajille keinon hyötyä sijoitusmarkkinoiden tunnelmista niiden kallistuessa karhumarkkinoihin päin.

Lyhyeksimyynti antaa sijoittajille myös mahdollisuuden hallita riskejä, hajauttaa salkkua ja suojata positioita. Kolikon kääntöpuolena on muistettava, että suoriin shorttauksiin liittyy korkean tuottopotentiaalin ohessa myös korkea riski. Riskin ja tuoton välistä suhdetta onkin syytä puntaroida huolella ennen sijoituspäätöksen tekemistä.

Mikäli aihe kiinnostaa, eToro Academy sisältää runsaasti hyödyllistä lisätietoa lyhyeksimyynnin strategioista.

UKK

- Mikä on short squeeze?

-

Short squeeze on melko poikkeuksellinen tilanne, joka aiheuttaa osakkeen tai rahoitusinstrumentin hintojen nopean nousun. Näin tapahtuu, kun rahoitusinstrumenttiin kohdistuu huomattava määrä lyhyeksimyyntiä, eli toisin sanoen sijoittajat uskovat sen hinnan laskevan. Short squeeze alkaa hinnan ampaistessa yllättäen korkeammalle ja kiihtyy entisestään, kun merkittävä osa lyhyeksi myyjistä päättää rajata tappioitaan ja vetäytyä positioistaan.

- Mitä on pairs trading?

-

Pairs trading eli parikauppa on long-short-kaupankäynnin strategia, joka perustuu kahden rahoitusinstrumentin väliseen korrelaatioon. Pitkän position ja lyhyen position välinen korrelaatio on yleensä suurin, ja kaupankäynnissä saavutettava nettovoitto perustuukin pikemminkin näiden kahden position suorituskykyyn kuin laajempiin markkinaliikkeisiin.

- Milloin minun on ostettava lyhyt positio takaisin?

-

Lyhyitä positioita voi pitää hallussaan haluamansa ajan, sillä vakiintuneita sääntöjä tai käytäntöjä sen suhteen ei ole olemassa. On kuitenkin huomattava, että jotkut välittäjät ovat saattaneet määritellä enimmäisajan, jonka lyhyt positio voi olla avoinna. Myös bear-markkinoilla tai muutoin haastavissa markkinaolosuhteissa shorttaamista voidaan rajoittaa tapauskohtaisesti rahoitusjärjestelmän vakauden saavuttamiseksi.

Tämä materiaali on tarkoitettu ainoastaan tiedotus- ja koulutustarkoituksiin, eikä sitä tule pitää sijoitusneuvona, henkilökohtaisena suosituksena, tarjouksena tai kehotuksena ostaa tai myydä rahoitusvälineitä.

Tämä materiaali on laadittu ottamatta huomioon kenenkään henkilökohtaisia sijoitustavoitteita tai taloudellista tilannetta, eikä se seuraa itsenäistä tutkimusta tukevia lainsäätäjien ja valvontaviranomaisten vaatimuksia. Viittaukset rahoitusvälineen, indeksin tai sijoitustuotteen aiempaan tai tulevaan kehitykseen eivät ole eikä niitä tule pitää luotettavana indikaattorina tulevista tuloksista.

eToro ei ota vastuuta tämän julkaisun sisällön tarkkuudesta tai täydellisyydestä.