”Emme voi aina tehdä tarkkoja ennustuksia, mutta voimme valmistautua.”

Markkinasyklit ovat elämän tosiasia. Ne ovat täysin normaaleja, mutta on mahdotonta ennustaa tarkalleen, milloin ne tapahtuvat. Markkinoilla on nousukausia, jolloin markkinat kasvavat voimakkaasti, sekä laskusuhdanteita. Kysymys kuuluu: kuinka sinun pitäisi rakentaa salkkusi valmistautuaksesi näihin muutoksiin?

Vain havainnollistamistarkoituksessa

Noususuhdanteen aikana markkinoille tulee monia uusia sijoittajia noususta syntyneen euforian vuoksi. Kun näin tapahtuu, he tuntevat vain nousevat markkinat ja voivat joutua vaikeuksiin markkinoiden luonnollisen korjauksen aikana. Me kaikki haluamme kääriä voittoja joka vuosi, mutta tiedämme, että se on mahdotonta. Jopa legendaarisilla sijoittajilla, kuten Warren Buffettilla, on ollut tappiollisia vuosia. Tärkeintä on varmistaa, että markkinoiden laskusuhdanteen aikana tappiot pidetään mahdollisimman pieninä ja hyvien aikojen voitot ylittävät ne.

Meidän on muistettava, että kyse ei ole vain tuottoprosenteista; on myös tarkasteltava näiden tuottojen saavuttamiseen otettua riskiä ja salkun volatiliteettia. Tämä on aihealue, jota monet yksityissijoittajat eivät onnistu arvioimaan, ja silloin kun markkinat laskevat, heille aiheutuu suuria tappioita. Joten miten saavutamme parhaan tasapainon?

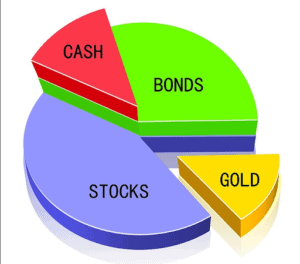

Monipuolisen salkun rakentaminen

Hajauttaminen on oleellisinta! Olen ollut markkinoilla nyt lähes 10 vuotta ja tärkein asia, jonka olen matkan varrella oppinut mentoreiltani on se, että hyvä hajautus on olennaista pitkän aikavälin johdonmukaisuuden kannalta.

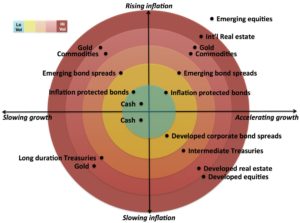

Hajauttamisessa ei ole kyse erilaisten osakkeiden ostamisesta, vaan myös hajauttamisesta eri omaisuusluokkien kesken. Historia on osoittanut, että erilaisissa taloudellisissa olosuhteissa tietyt omaisuuslajit toimivat paremmin kuin toiset. Tämä kaavio kuvaa neljää pääehtoa ja sitä, miten kukin omaisuuslaji toimii näinä aikoina.

Vain havainnollistamistarkoituksessa

Kun se tehdään oikein, sijoituksemme kattavat omaisuuslajeja jokaiseen tilanteeseen. Tätä kutsutaan jokasään tai jokakauden salkuksi. Konseptin teki tunnetuksi legendaarinen sijoittaja Ray Dalio 1990-luvun lopulla. Dalio perusti Bridgewater Associatesin, josta tuli maailman suurin hedge-rahasto. Hän huomautti, että kun salkku on painotettu kunkin omaisuuslajin volatiliteetin perusteella, menestyminen markkinoita paremmin riskipainotusten perusteella on uskomattoman johdonmukaista ja se minimoi laskut. Esimerkiksi osakkeet ovat tyypillisesti noin kaksi ja puoli kertaa volatiilimpia kuin joukkovelkakirjalainat, joten sinun kannattaa sijoittaa pienempi osa salkusta osakkeisiin suhteessa joukkovelkakirjoihin.

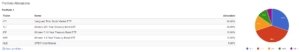

Omaisuuslajien allokointi

Alla olevaan kuvaan olen koonnut esimerkin jokasään salkusta suorituskykytilastojen kanssa. Tämä salkku on rakenteeltaan ETF-valikoima, joka kattaa eri omaisuusluokkia edullisella tavalla.

Vain havainnollistamistarkoituksessa

Aiempi kehitys ei ole osoitus tulevasta.

Aiempi kehitys ei ole osoitus tulevasta.

Vuodesta 2005 lähtien tällä salkulla on ollut vain kaksi tappiollista vuotta pienin tappioin, ja vuoden 2008 tulos oli erinomainen tuottaen +6,07 % talousromahduksen aikana. Salkun sietokyky suuria laskuja ja markkinakorjauksia vastaan vakuuttaa minut siitä, että tämä on ihanteellinen tyyli epävarmuuden aikoina.

Tästä salkusta on tietenkin olemassa muunnelmia ja sitä voidaan säätää aggressiivisemmaksi tai puolustavammaksi tiettyinä aikoina. Lisäksi, jos luot tämän kaltaisen salkun, sinun on myös varmistettava, että tasapainotat sitä asianmukaisesti ja arvioit markkinaolosuhteita tarvittavien muutosten varalta.

Yhteenveto

Riippumatta siitä, kuinka päätät rakentaa salkkusi, kehotan sinua tekemään sen tasapainotetusti. Monet sijoittajat keskittyvät tavoittelemaan valtavia tuottoja ja ajattelevat hyvin vähän huonoilta ajoilta suojautumista. Kuten sanottu, markkinakorjaukset ovat täysin luonnollisia ja jos et tee suunnitelmaa niiden varalle, otat osumaa niiden tapahtuessa. Suhtaudu markkinoihin ammattimaisella ajattelutavalla ja muista, että kyse on johdonmukaisuudesta pitkällä aikavälillä, eikä suurista pikavoitoista.

Koska monet tekijät voivat vaikuttaa markkinoihin milloin tahansa, on mahdotonta tietää tarkalleen, mitä tulevaisuudessa tapahtuu.

Muista aina tämä – ”Emme voi aina tehdä tarkkoja ennustuksia, mutta voimme valmistautua”

Katso Benjamin Sparhamin profiili

Benjamin Sparham (käyttäjänimi BenSparham) on eToron Popular Investor, joka asuu Lontoossa ja jolla on yli yhdeksän vuoden kokemus sijoittamisesta. Hänen salkkunsa sisältää hajautetun ETF-valikoiman, joka on suunniteltu tasapainoiseksi kokonaisuudeksi erilaisten taloudellisten olosuhteiden varalle.

Tämä viestintä on tarkoitettu vain tiedotus- ja koulutustarkoituksiin, eikä sitä tule pitää sijoitusneuvona, henkilökohtaisena suosituksena, tarjouksena tai kehotuksena ostaa tai myydä rahoitusvälineitä. Tämä materiaali on laadittu ottamatta huomioon erityisiä vastaanottajan sijoitustavoitteita tai taloudellista tilannetta, eikä sitä ole laadittu riippumattoman tutkimuksen edistämiseksi tai lain ja säännösten mukaisesti. Viittaukset rahoitusvälineen, indeksin tai paketoidun sijoitustuotteen aiempaan tai tulevaan kehitykseen eivät ole, eikä niitä tule pitää luotettavana indikaattorina tulevista tuloksista. eToro ei esitä, eikä ota vastuuta tämän julkaisun sisällön oikeellisuudesta tai täydellisyydestä.

Tämä viestintä on tarkoitettu vain yleisiin tiedotus- ja koulutustarkoituksiin, eikä sitä tule pitää rahoitustuoteneuvona, henkilökohtaisena suosituksena, tarjouksena tai kehotuksena ostaa tai myydä mitään rahoitustuotetta. Viestintä on valmisteltu ottamatta huomioon tavoitteitasi, taloudellista tilannettasi tai tarpeitasi. Viittaukset aikaisempiin tuloksiin ja tuleviin viittauksiin eivät ole, eikä niitä tule pitää luotettavana indikaattorina tulevista tuloksista. eToro ei esitä eikä ota vastuuta tämän julkaisun sisällön oikeellisuudesta tai täydellisyydestä.