En líneas generales, el margin trading consiste en utilizar fondos de un tercero para amplificar la capacidad de inversión, es decir, invertir en activos sin disponer de todo el capital, generalmente a cambio de intereses. De esta forma, los inversores pueden apalancarse y obtener mayores beneficios, pero también mayores pérdidas.

En la jerga financiera, cuando hablamos de abrir una posición apalancada, nos referimos a utilizar una pequeña cantidad de capital para abrir una posición de trading más grande. Así pues, el apalancamiento nos permite obtener una mayor exposición y, por lo tanto, unos mayores beneficios potenciales, como veremos a continuación.

Sin embargo, tanto los beneficios como las pérdidas se magnifican en la misma proporción al utilizar apalancamiento, por lo que la ratio de riesgo-beneficio se mantiene sin cambios. Entonces, ¿vale la pena el margin trading? En este artículo, veremos cómo funciona esta estrategia de inversión, así como algunos ejemplos de apalancamiento en el trading.

Consejo: Debido al mayor riesgo de pérdidas sustanciales, los inversores solo deben utilizar el apalancamiento si entienden cómo funciona y son conscientes de los riesgos asociados.

¿Qué es el apalancamiento?

El apalancamiento consiste en utilizar fondos de un tercero para invertir una mayor cantidad de dinero de la que disponemos. Los inversores utilizan esta herramienta para aumentar las ganancias potenciales, aunque el riesgo de pérdidas también se incrementa de igual manera.

En el mundo de las finanzas, esto se ha hecho tradicionalmente a través de préstamos, pero en los últimos años han aparecido otros instrumentos que permiten apalancarse y establecer puntos de entrada y salida de la posición para optimizar los beneficios potenciales, como los contratos por diferencia (CFD).

El apalancamiento es compatible con varias estrategias de inversión, como la cobertura o hedging. En este sentido, si un activo constituye un 80 % del portafolio, podemos utilizar el 20 % restante para abrir una posición corta con apalancamiento de 4x mediante CFD y cubrir por completo la cartera, sin necesidad de vender el activo y generar un hecho imponible.

Consejo: Seguir una estrategia de inversión te ayudará a adoptar un enfoque racional y mantener la disciplina ante los eventos inesperados.

¿Qué es el margen?

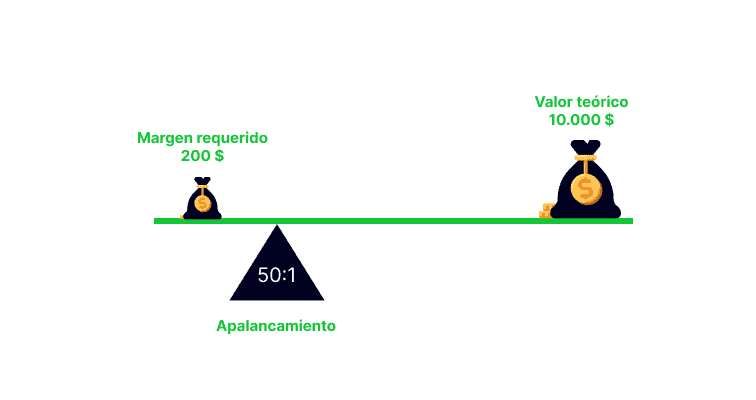

Cuando abrimos posiciones apalancadas, estamos invirtiendo sin tener que aportar la totalidad de los fondos, solo una pequeña parte de los mismos. Este porcentaje es el margen, es decir, la cantidad de dinero que debemos tener en la cuenta de inversión para abrir y mantener una posición apalancada.

Un apalancamiento de 2x significa que la cantidad invertida es el doble del margen aportado, mientras que un apalancamiento de 5x se refiere a obtener una exposición cinco veces mayor al margen de la posición.

En la plataforma de eToro, el nivel de apalancamiento de los CFD depende del activo subyacente, la regulación y la volatilidad que se genere en el mercado. Generalmente, el apalancamiento máximo al que pueden acceder los inversores minoristas es el siguiente:

- Acciones: apalancamiento de 5x.

- Criptomonedas: apalancamiento de 2x.

- Índices: apalancamiento de 20x.

- Materias primas: 20x en oro y 10x el resto de materias primas.

- Divisas: apalancamiento de 30x.

- ETF: apalancamiento de 5x.

El apalancamiento es compatible con varias estrategias de inversión, como la cobertura o hedging

¿Cómo funciona el margin trading?

Como hemos mencionado anteriormente, el apalancamiento es compatible con muchas estrategias de inversión, entre ellas el margin trading, que precisamente consiste en realizar operaciones apalancadas para aumentar los beneficios. Esto suele hacerse en mercados de baja volatilidad para amplificar los movimientos, como el mercado de divisas.

En una estrategia de margin trading, se elige un nivel de apalancamiento para cada operación y se invierte una parte proporcional. Si el mercado se mueve en contra nuestra, este margen empezará a consumirse hasta llegar al stop loss, donde se cerrará la posición para evitar pérdidas mayores, por lo que conviene ajustar las órdenes previamente.

Lo anterior también es cierto para las órdenes take profit, aunque en este caso lo que se pretende asegurar son los beneficios a un precio determinado. Además, no existen restricciones en cuanto al límite de ganancias, a diferencia de las pérdidas máximas, que están limitadas por el margen de la posición.

Otro aspecto importante a considerar al aplicar una estrategia de margin trading son las tarifas nocturnas por el mantenimiento de posiciones apalancadas. Las comisiones se deducen del balance de la cuenta de inversión, por lo que no afectan al margen de las posiciones.

Consejo: En eToro, el margen de las posiciones apalancadas puede aumentarse o reducirse ajustando las órdenes stop loss, que se sitúan por defecto en el 50 % del margen inicial.

Ejemplos de apalancamiento en el trading

A continuación, puedes encontrar algunas estrategias de trading en las que puede utilizarse el apalancamiento con distintas finalidades, a modo de ejemplo:

- Estrategia de cobertura o hedging

- Especulación sobre eventos de mercado

- Amplificación de movimientos en mercados de baja volatilidad

Estrategia de cobertura o hedging

Supongamos que tienes acciones de McDonald’s, las cuales han subido mucho de precio, y crees que van a bajar a corto plazo. Entonces, para no tener que venderlas todas y pagar una gran cantidad de impuestos, puedes utilizar el apalancamiento para abrir una posición corta en $MCD y neutralizar tu exposición sin necesitar tanto capital.

Especulación sobre eventos de mercado

Esta estrategia se basa en invertir en fechas de mayor volatilidad, debido a eventos concretos como los datos de inflación o los informes de resultados. Por ejemplo, comprar acciones de JPMorgan con apalancamiento de 5x hubiera generado un rendimiento del 35 % en un día tras la subida del 7% por sus buenos resultados.

Amplificación de movimientos en mercados de baja volatilidad

En este caso, se utilizan niveles de apalancamiento altos para negociar en mercados de baja volatilidad. Las estrategias de Forex son un buen ejemplo, ya que los pares de divisas no suelen cambiar de precio drásticamente, además de tener una excelente liquidez En eToro, por ejemplo, es posible comprar el par EURUSD con apalancamiento de 30x.

En una estrategia de margin trading, se elige un nivel de apalancamiento para cada operación y se invierte una parte proporcional

El trading con apalancamiento en eToro se realiza a través de CFD, cuyos costes asociados son los spreads y las tarifas nocturnas. Puedes encontrar información más detallada sobre este tema aquí. La fórmula para calcular los beneficios o pérdidas, es decir, la diferencia entre el capital inicial y el capital final, se resume en la tabla siguiente:

| Capital inicial | Apalancam iento | Tamaño de la posición | Cambio de precio | Nuevo tamaño de la posición | Capital final |

|---|---|---|---|---|---|

| 1000 $ | 1:2 | 2000 $ | 10% -10% | 2200 $ 1800 $ | 1200 $ 800 $ |

| 1000 $ | 1:5 | 5000 $ | 10% -10% | 5500 $ 4500 $ | 1500 $ 500 $ |

| 1000$ | 1:10 | 10000 $ | 10% -10% | 11000 $ 9000 $ | 2000 $ 0 $ |

Conclusión

En definitiva, el apalancamiento y el margin trading se refieren a términos similares, pero no son exactamente lo mismo. El margin trading utiliza las posiciones apalancadas como parte central de su estrategia para maximizar los beneficios potenciales, pero el apalancamiento es compatible con muchas otras estrategias de inversión.

Si eres un inversor principiante, debes asegurarte de que el apalancamiento no afecte tu forma de invertir, ya que debería tratarse simplemente de una manera de amplificar los movimientos del mercado. Elige una estrategia que se adapte a tu tolerancia al riesgo para evitar que las pérdidas, en el caso de haberlas, sean demasiado grandes.

Pon en práctica lo que has aprendido sobre el margin trading en la Academia de eToro.

Preguntas frecuentes

- ¿Qué es la protección contra el saldo negativo?

-

eToro garantiza que nunca perderás más dinero del que has depositado en tu cuenta de inversión. En el improbable caso de que las condiciones del mercado provoquen que el saldo de tu cuenta sea negativo, eToro realizará una llamada de margen o margin call, cerrando todas tus posiciones abiertas y restableciendo tu saldo a cero.

- ¿Cómo evitar una llamada de margen o margin call?

-

Si no operas con CFDs, no tendrás que preocuparte por un margin call. Sin embargo, si operas con CFDs, es importante recordar que incluso las operaciones sin apalancamiento pueden generar un margin call. Para minimizar esta posibilidad, puedes desarrollar una estrategia de inversión de bajo riesgo. Además, puedes prepararte para una posible volatilidad del mercado añadiendo fondos adicionales a tu cuenta. De esta forma, tendrás una mayor protección frente a una posible caída de los precios.

- ¿Cómo puedo saber si mi cuenta se encuentra en una llamada de margen?

-

Si el capital de tu cuenta se aproxima a cero y tienes posiciones apalancadas, recibirás una notificación de eToro para resolver esta situación, ya sea depositando más dinero o cerrando algunas de tus posiciones abiertas. En el caso de que no lograses incrementar el dinero en efectivo, una llamada de margen cerraría todas tus posiciones abiertas.

Esta información es únicamente para fines educativos y no debe interpretarse como un consejo de inversión, una recomendación personalizada, una oferta o una solicitud para comprar o vender instrumentos financieros.

Este material se ha preparado sin considerar objetivos de inversión o situaciones financieras particulares. Además, no cumple con los requisitos legales y regulatorios que promueven la investigación independiente. No todos los servicios e instrumentos financieros mencionados están disponibles en eToro. Cualquier referencia al rendimiento pasado de un instrumento financiero, índice o producto de inversión consolidado no es, ni debe considerarse, un indicador fiable de resultados futuros.

eToro no se responsabiliza ni asume ninguna obligación por la precisión o integridad del contenido de esta guía. Asegúrate de comprender los riesgos asociados con la inversión antes de comprometer tu capital. Nunca arriesgues más de lo que puedas permitirte perder.