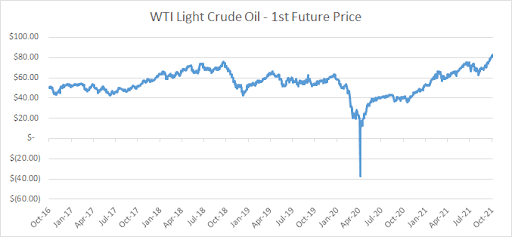

Tras desplomarse espectacularmente el año pasado durante las primeras etapas de la pandemia de coronavirus, los precios del petróleo se han recuperado y alcanzado máximos multianuales en 2021. Recientemente, el precio del crudo de petróleo WTI se disparó por encima de $80 el barril, su nivel más alto desde 2014.

¿Podrán los precios del petróleo continuar subiendo a partir de aquí? Muchos analistas creen que sí. Ahora mismo, parece que nos encontramos en medio de una crisis energética mundial. Repasemos los eventos actuales en el mercado energético.

Por qué los precios del petróleo se han disparado

La notable subida en los precios del petróleo que hemos observado recientemente puede atribuirse, en última instancia, a un enorme desequilibrio entre la oferta y la demanda.

El año pasado, durante la pandemia, la demanda de petróleo se desplomó. Como la mayor parte del mundo estaba confinada, había mucha menos necesidad de esta materia prima. Sin embargo, ahora que los aviones vuelven a surcar los cielos y los automóviles vuelven a la carretera, la demanda de petróleo vuelve a subir. Según la Agencia Internacional de Energía (AIE), el consumo mundial de petróleo aumentará en 5,5 millones de barriles al día este año y en otros 3,3 millones de barriles al día más el año que viene1. Cabe señalar que la demanda de petróleo se ha visto impulsada por el aumento de los precios del gas natural, lo que ha convertido al petróleo en una alternativa más barata para la generación de energía. En el pasado, tenía sentido que el sector energético utilizara gas natural en lugar de petróleo porque los precios del gas eran muy bajos. Hoy, en cambio, es otra historia.

El problema es que el suministro de petróleo es muy limitado en la actualidad. Una razón de ello es que la Organización de Países Exportadores de Petróleo (OPEP) y sus socios, que recortaron la oferta el año pasado, han tardado en impulsar la producción este año. La OPEP+ ha comunicado recientemente que tiene previsto aumentar gradualmente la producción a corto plazo en unos modestos 400,000 barriles al día cada mes2. Esto apenas es suficiente para satisfacer la demanda.

Una segunda razón es que las condiciones meteorológicas adversas han provocado alteraciones en el mercado del petróleo. El huracán Ida en Estados Unidos, por ejemplo, provocó el cierre inicial de 1,7 millones de barriles al día de producción de petróleo. Los analistas creen que la pérdida total de suministro de crudo provocada por la tormenta de categoría 4 podría ascender a 30 millones de barriles3.

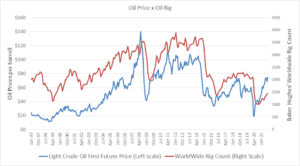

Otro problema es que el número de plataformas petrolíferas sigue siendo bajo. Normalmente, el número de plataformas en activo aumenta a medida que suben los precios del petróleo. No obstante, si miramos los últimos datos de la empresa de servicios en campos petrolíferos Baker Hughes, podemos observar que, recientemente, el número de plataformas no ha aumentado al mismo ritmo que los precios del petróleo.

¿Por qué? Pues bien, puede que tenga que ver con el hecho de que en los últimos 18 meses, los grandes productores de petróleo han centrado su atención en la energía renovable. Como el cambio climático está acaparando la atención de gobiernos, empresas, consumidores e inversores de todo el mundo, los gigantes del petróleo han cambiado su foco de atención de los combustibles fósiles a la energía verde, y han inyectado miles de millones de dólares en proyectos de energía limpia.

En Europa, empresas como BP, Total y Eni han adoptado compromisos ambiciosos para cambiar a la energía renovable gracias a iniciativas gubernamentales como el Pacto Verde Europeo. Estas empresas ya no quieren ser conocidas como empresas petrolíferas, sino que quieren recibir el nombre de «empresas energéticas». Entretanto, en Estados Unidos, gigantes petroleros como Chevron y Exxon-Mobil están invirtiendo en nuevas tecnologías como la «captura de carbono», cuyo objetivo es capturar más del 90% de las emisiones de dióxido de carbono (CO2) de las centrales eléctricas y las instalaciones industriales. Esto significa que no se han realizado inversiones en nuevas plataformas petroleras ni de perforación.

Esta medida tiene sentido a largo plazo, ya que la energía renovable parece ser el camino a seguir. Sin embargo, el mundo actual sigue funcionando con mucha energía derivada de los combustibles fósiles, por lo que la falta de inversión en este ámbito ha provocado serios problemas de suministro.

Previsiones del precio del petróleo: ¿podrá el petróleo subir a $100?

A corto plazo, muchos expertos esperan que los precios del petróleo se mantengan altos, sobre todo si el próximo invierno en el hemisferio norte es frío.

Los analistas del banco de inversiones Goldman Sachs, por ejemplo, mejoraron recientemente su previsión del precio del crudo de petróleo Brent de fin de año hasta $90 el barril, frente a $80 el barril, aludiendo a una recuperación de la demanda global más rápida de lo previsto.4

Entretanto, los analistas de JP Morgan han declarado recientemente que el petróleo podría subir hasta $150–$200 el barril. «Creemos que la evolución de los precios del carbón podría reflejar problemas con el suministro, la demanda, los costes de capital y la transición energética para todos los combustibles fósiles, y no cabe duda de que sería posible que los precios del petróleo siguieran la misma pauta (inflación ajustada para el petróleo, que estaría en un rango de $150– 200$/barril),» afirmó un equipo de analistas de JP Morgan liderados por el destacado estratega del mercado Marko Kolanovic.5

Merece la pena señalar que los precios del petróleo son muy difíciles de predecir, ya que existen muchos factores que pueden afectar a los precios. Por tanto, este tipo de previsiones debe tomarse con cierta cautela.

Sin embargo, si los precios del petróleo siguen al alza, habrá implicaciones para los mercados financieros y los inversores. Por ejemplo, es probable que aumente la inflación, lo que afectará a los beneficios de las empresas. Por tanto, ahora conviene reflexionar sobre los riesgos y las oportunidades.

Oportunidades de inversión en petróleo

Quienes se muestran optimistas con el petróleo podrían considerar varias opciones posibles:

- Abrir una posición directa en el precio del petróleo a través de un contrato por diferencia (CFD, por sus siglas en inglés ). Un CFD es un instrumento financiero que le permite aprovechar las fluctuaciones en el precio de un activo sin ser realmente su titular (es decir, un barril de petróleo).

- Invertir en empresas productoras de petróleo. Algunos ejemplos incluyen a Exxon-Mobil, Royal Dutch Shell y Chevron. Las acciones de petróleo suelen subir cuando suben los precios del petróleo porque unos precios más altos del petróleo aumentan sus beneficios. Sin embargo, con las acciones de empresas energéticas siempre existe un riesgo «específico en cada acción».

- Invertir en un fondo cotizado (ETF) centrado en acciones de empresas petroleras, como el ETF «SPDR S&P Oil & Gas Exploration & Production». Este ETF rastrea el rendimiento de empresas estadounidenses que operan en las industrias de exploración y producción de petróleo y gas. Este enfoque minimiza el riesgo específico de cada acción.

- Invertir en el Smart Portfolio OilWorldWide de eToro. Se trata de un portafolio completamente distribuido que contiene exposición a acciones de destacadas empresas globales dedicadas a la minería, exploración y producción de petróleo y a productos relacionados con el petróleo, así como a ETF centrados en acciones de empresas petroleras y futuros de petróleo. Al igual que un ETF, minimiza el riesgo específico de cada acción, ya que el capital se distribuye entre una amplia gama de empresas. Además, también ofrece una diversificación más amplia a través de la combinación de acciones y exposición directa a activos.

La energía limpia es el futuro

Aunque los precios del petróleo podrían subir a corto plazo, los inversores a largo plazo también podrían pensar en invertir en energía renovable.

Actualmente, observamos un cambio enorme hacia la energía limpia debido a la preocupación por el cambio climático y la sostenibilidad. En 2030, se espera que la energía solar, eólica, hidráulica y otras fuentes sostenibles representen alrededor de la mitad de nuestra combinación energética global6, en comparación con solo el 11% en 20197. Es probable que este cambio a la energía verde cree oportunidades lucrativas para los inversores.

Quienes estén interesados en obtener exposición a la energía limpia podrían considerar el Smart Portfolio RenewableEnergy de eToro, que asigna capital a empresas que se esfuerzan por desarrollar soluciones energéticas más sostenibles. Este portafolio ofrece exposición a una amplia gama de destacadas empresas de energías renovables que utilizan fuentes limpias de energía como la energía solar, eólica e hidrógeno, así como a empresas que desarrollan las tecnologías que respaldan los sistemas utilizados para la producción de energías renovables.

Fuentes

-

- https://www.reuters.com/business/energy/oil-rises-expectation-high-natural-gas-drive-switch-heating-2021-10-14/

- https://www.reuters.com/business/energy/opec-seen-sticking-november-output-plans-despite-80-oil-2021-09-29/

- https://www.worldoil.com/news/2021/9/14/extra-opec-oil-production-canceled-out-by-hurricane-ida-outages

- https://www.worldoil.com/news/2021/9/22/goldman-sachs-projects-90-oil-if-winter-is-colder-than-normal

- https://www.foxbusiness.com/markets/oil-prices-200-barrel-possible-stocks-jpmorgan

- https://about.bnef.com/new-energy-outlook/

- https://ourworldindata.org/renewable-energy

Los Smart Portfolios son un producto que podría incluir CFD.

Los CFD son instrumentos complejos y van acompañados de un riesgo alto de perder dinero rápido debido al apalancamiento.El 68% de los inversores minoristas pierden dinero cuando invierten a través de CFD con este proveedor.Debe considerar si comprende cómo funcionan los CFD y si puede permitirse asumir el alto riesgo de perder su dinero.

El rendimiento pasado no es un indicador de los resultados futuros.

Este comunicado se ofrece solo para fines informativos y educativos, y no debe interpretarse como consejo de inversión, recomendación personal ni oferta, solicitud de compra ni venta de ningún instrumento financiero. Este material se ha preparado sin tener en cuenta los objetivos de inversión particulares ni la situación financiera del destinatario. Asimismo, no se ha redactado de acuerdo con los requisitos legales y normativos con el fin de fomentar la investigación independiente. Cualquier referencia al rendimiento pasado o futuro de un instrumento financiero, un índice o un producto de inversión empaquetado, no es ni debe considerarse un indicador fiable de los resultados futuros. eToro no hace ninguna declaración ni asume ninguna responsabilidad en cuanto a la precisión ni a la integridad del contenido de esta publicación.