Introducción

Comprar y vender son las dos herramientas más básicas que nos ofrecen los mercados, entonces, ¿por qué nos centramos tanto en solo una de ellas? Estar solo en largo (comprar) es sin duda la opción más sencilla: es más fácil de entender, de gestionar y permite hacer el trabajo a largo plazo. Funciona bien para los que quieren un portafolio pasivo y sin estrés.

Si usted es una de esas personas, probablemente no se dé cuenta del potencial beneficio que está desaprovechando.

Integrar la venta en corto (beneficiarse de la caída del precio de un activo) en su estrategia puede ayudarle a mantener las ganancias que obtiene durante el mercado alcista, una vez que llegue, inevitablemente, el mercado bajista. También puede ayudarle a reducir su riesgo global, ¡e incluso puede ser capaz de obtener un beneficio positivo mientras los mercados se dirigen a la baja!

Principales ciclos de mercado

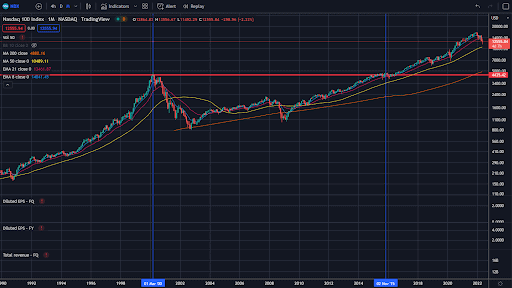

El mercado se mueve en ciclos, hacia arriba y hacia abajo, una y otra vez, y mientras la tendencia principal es históricamente alcista, los periodos a la baja son recurrentes y a veces significativos en su magnitud y duración. ¿Por qué no tenerlos en cuenta o incluso sacarles el máximo partido? ¡Tenemos las herramientas necesarias a nuestra disposición para aprovechar al máximo estos periodos!

¿Sabe que si hubiera invertido en el Nasdaq en su punto álgido en el año 2000, habría sufrido una caída del 84 % y no habría vuelto a recuperar el equilibrio hasta 2015? ¡Quince años!

Los resultados registrados en el pasado no son indicativos de los resultados futuros

Este es un ejemplo dramático, pero no crea que es un caso único. Las grandes caídas y los períodos de estancamiento constituyen una parte habitual de los ciclos de mercado. Desde 2009, hemos tenido un mercado alcista épico y nos hemos condicionado a estar solamente en largo, a comprar cada caída, ¡porque simplemente tenía sentido! Muchos inversores se han acostumbrado erróneamente a usar la última década como si fuera la totalidad del modelo, y a extrapolar un mercado que continuará subiendo indefinidamente. Desgraciadamente, no es exactamente así como funcionan los mercados.

Las sorprendentes matemáticas que hay detrás de los descensos

La venta en corto no consiste solo en intentar obtener una rentabilidad positiva en la bajada, sino que se trata primero y principalmente de no devolver una parte demasiado grande de las ganancias obtenidas durante el mercado alcista.

Nunca se sabe lo profunda que va a ser la próxima corrección. La mayoría de las personas no se dan cuenta de que el agujero que están cavando, al conservar su posición obstinadamente durante un mercado bajista, es cada vez más difícil de superar a medida que este se hace más profundo.

Ejemplo: si pasa por un mercado bajista del 50 % mientras lo tiene todo invertido, eso es duro, pero podría pensar: «puedo obtener un rendimiento del 50 % en los próximos años para volver al umbral de rentabilidad». Pues bien, espere un momento. Si ha pasado de un portafolio que valía 1000 $ a 500 $ y ahora obtiene un beneficio del 50 %, está en 750 $, no ha vuelto a los 1000 $. Ha perdido el 50 %, pero ahora necesita un beneficio del 100 % solo para volver al punto de partida. Este cálculo muestra por qué es tan crucial tomar medidas para proteger su portafolio de las caídas. La situación solo empeora cuanto más desciende (por ejemplo, una pérdida del 75 % requiere un beneficio del 300 % para volver a alcanzar el umbral de rentabilidad).

Es tan importante proteger su capital de las pérdidas como centrarse en su crecimiento, ¡si no más! Si se pierde algún beneficio, siempre puede esperar a que surja otra oportunidad, pero si pierde todas sus fichas, ya no podrá continuar jugando.

¿Por qué no usar todas las herramientas que le ofrece el mercado?

Los mercados son competitivos. Es fácil olvidar esto, ya que muchos se han acostumbrado a generar jugosas ganancias sin tener que trabajar mucho. Mientras que ese puede ser el caso durante un periodo de tiempo (principalmente en los mercados alcistas), si quiere obtener rendimientos superiores de forma consistente, y durante un marco de tiempo más largo, no puede hacer lo que todo el mundo está haciendo.

No es una tarea fácil y las personas hacen todo lo posible para obtener un beneficio, aunque sea mínimo. Ir en largo y en corto son las dos herramientas más básicas que nos ofrece el mercado, por lo que parece absolutamente insensato no considerar siquiera el uso de estas dos herramientas principales.

Entonces… ¿qué es en realidad la venta en corto?

Es un término muy utilizado, a menudo con algunas connotaciones negativas, haciéndolo sonar como algo muy arriesgado, ¡y a veces incluso malvado! Veámoslo con más detenimiento.

Supongamos que cree que el precio de Tesla va a bajar. ¿Cómo puede obtener ganancias de un activo que está bajando? Usted encuentra a alguien que esté dispuesto a prestarle sus acciones de Tesla y acuerda tomar prestada una acción de Tesla (que actualmente vale unos 600 $) y pagar un pequeño importe en concepto de intereses hasta que la devuelva. La clave es que usted no debe al prestamista 600 $, sino que le debe una acción de Tesla. Usted vende inmediatamente esa acción de Tesla en el mercado y conserva sus 600 $. Si el mercado se mueve entonces a su favor y algún tiempo después Tesla cotiza a 300 $, podrá volver a comprar una acción por 300 $, pagar su deuda de una acción de Tesla, ¡y aún le quedarán 300 $!

Por supuesto, todo esto sucede en segundo plano. ¡Todo lo que tiene que hacer si quiere vender en corto es hacer clic en vender! Ahora que entendemos cómo funciona la venta en corto, veamos cómo podríamos usarla para construir una estrategia superior en los mercados.

Usar una estrategia larga y corta para cubrirse

En este contexto, cubrirse significa intentar minimizar su nivel de riesgo, eligiendo posiciones que se espera que produzcan un rendimiento opuesto al de sus tenencias actuales.

Digamos que tiene una posición en TSLA, que quiere mantener a largo plazo, pero cree que la acción podría estar un poco sobrevalorada en este momento. Lo que podría hacer es vender en corto un importe equitativamente elevado de un índice o ETF que esté altamente correlacionado con TSLA, como el ARKK7 o el NSDQ100. Al hacer esto, si comienza a perder dinero con su posición en TSLA, estará obteniendo un importe similar en ganancias con su posición corta. Por otro lado, si Tesla continúa subiendo, esos beneficios se verán compensados en su mayor parte por las pérdidas de sus posiciones cortas.

Una opción es encontrar un activo que sea lo más parecido posible en la superficie (en el caso de Tesla, podría ser otra empresa de vehículos eléctricos como Rivian Automotive) y que, por tanto, se considere que tiene un perfil de riesgo muy similar. De este modo, estando largo en una y corto en la otra, puede reducir su riesgo hasta casi cero, ya que si una sube, la otra debería subir en un importe similar y viceversa. Sin embargo, si está en largo, en la mejor empresa del sector (Tesla, en mi opinión), y en corto en la peor, será capaz de convertir sus ganancias mientras se expone a un riesgo mínimo. En este ejemplo, usted cree que es probable que Tesla suba más que Rivian en un mercado alcista (y baje menos durante un mercado bajista), lo que le permite ganar más con su posición larga que lo que está perdiendo con la corta (o viceversa), todo ello mientras mantiene una exposición neta cercana a la neutralidad.

Las estrategias no son blancas o negras

Mientras que algunos defienden una estrategia exclusivamente larga, mientras que otros defienden una estrategia larga y corta, es importante recordar que estamos hablando de un espectro. Puede estar al 100 % en largo, al 100 % cubierto o al 100 % en corto, pero también hay un amplio terreno intermedio entre estos extremos de posicionamiento. Si cree que el mercado está sobrecalentado, o que una acción concreta está sobrevalorada, es posible que quiera abrir algunas posiciones cortas que representen, digamos, el 20 % de su cartera, mientras continúa con un 80 % de posiciones largas. O puede estar principalmente en corto en el mercado, pero contar con acciones individuales que quiera mantener abiertas en largo. Hay un sinfín de combinaciones y matices.

Tomemos como ejemplo el mercado actual: podría ir en corto en los índices mientras continúan su tendencia a la baja, mientras mantiene posiciones largas en materias primas o acciones de defensa y petróleo. Esta estrategia habría cubierto gran parte de su riesgo direccional, ¡mientras que de hecho produce un rendimiento positivo tanto en sus posiciones largas como cortas! La conclusión es que una estrategia óptima consiste en tratar de captar la mayor parte de las subidas, sean cuales sean las condiciones del mercado, mientras se expone a la menor cantidad de riesgo posible.

Otra forma de diversificación

Intente pensar en la direccionalidad del portafolio en condiciones de diversificación. Todo el mundo está familiarizado con la idea tradicional de la diversificación: ¡no ponga todos los huevos en la misma cesta! Se trata de un consejo clásico, ya que no quiere arriesgarlo todo en una sola variable. Si todo su portafolio está invertido en Amazon, pero la empresa empieza a ir mal, todo su portafolio estaría en peligro. Por eso debería incluir otros activos. Si algunos no marchan bien, lo más probable es que al menos algunos de los otros sí lo hagan.

La exposición direccional equivale a la misma idea: estar completamente en largo, que es la forma más común de invertir, me parece increíblemente poco diversificada. Todas sus posiciones dependen de la misma variable (por ejemplo, que el mercado continúe siendo sano y vaya al alza) y es probable que estén bastante correlacionadas. Si los mercados sufren un gran golpe y usted no hace ningún cambio, podría terminar con unas pérdidas muy importantes. Esto es cada vez más cierto cuando los mercados sufren un golpe muy grande: a medida que aumenta la volatilidad, también lo hacen las correlaciones. Esto se debe a que las personas entran en pánico y comienzan a vender todo indiscriminadamente. En ese escenario, tener la cesta diversificada de posiciones largas no le servirá de mucho. ¡La única diversificación que de hecho le ayudará es tener algunas posiciones cortas!

¿No es muy arriesgado ir en corto?

Desde el punto de vista técnico, una posición corta aislada tiene un perfil mucho más arriesgado que una larga. Hay dos razones principales:

- Históricamente, los mercados tienden a subir, por lo que al ir en corto, las probabilidades están en su contra (a largo plazo).

- El beneficio máximo que puede obtener al ir en corto es del 100 % (si el activo con el que se pone en corto llega a cero), mientras que su pérdida máxima es ilimitada (ya que un activo puede, técnicamente, continuar aumentando de precio hasta el infinito).

- Las posiciones cortas son posiciones de CFD. Los CFD son productos financieros complejos que pueden ser de naturaleza especulativa. Los CFD pueden no ser adecuados para todos los inversores y usted no es propietario de los activos subyacentes. Se arriesga a perder toda su inversión en períodos de gran volatilidad del mercado

Pero espere, porque esto no es tan sencillo. Mientras que hay riesgos al ir en corto individualmente, mantener posiciones cortas en un portafolio equilibrado puede, de hecho, reducir algunos de sus riesgos. Piénselo: cuando solo tiene posiciones largas está constantemente expuesto al riesgo de que las acciones se desplomen. Nadie sabe cuándo puede aparecer un desagradable mercado bajista, por lo que siempre está expuesto a la posibilidad de que se produzca una importante caída. En cambio, si tiene una combinación de posiciones largas y cortas, como mínimo amortiguará el golpe.

Conclusión

Aunque añadir posiciones cortas a su portafolio puede parecer complejo o arriesgado, puede ser una buena manera de reducir el riesgo general de su portafolio y protegerle de los tiempos en que los mercados evolucionan a la baja.

Incluir algunas coberturas o ir en corto abiertamente en un portafolio requiere habilidades, criterio y sincronización. Para quienes tienen un horizonte temporal a largo plazo y quieren mantener una inversión lo más sencilla y pasiva posible, es perfectamente aceptable tener un portafolio compuesto únicamente por posiciones largas. Pero si lo que se pretende es superar el rendimiento de los mercados de forma consistente, tanto durante las subidas como durante las bajadas, sencillamente tendrá que usar una estrategia más activa que incluya también posiciones cortas.

Comprar y vender son las dos herramientas principales que nos ofrece el mercado, por lo que usar solo una de las dos, en mi opinión, siempre supondrá desaprovechar algo de valor.

Los CFD son instrumentos complejos y tienen un alto riesgo de perder dinero rápidamente debido al apalancamiento. El 78 % de las cuentas de inversores minoristas pierde dinero al invertir a través de CFD con este proveedor. Debe considerar si comprende cómo funcionan los CFD y si puede permitirse asumir el alto riesgo de perder su dinero.

Este mensaje tiene únicamente fines informativos y educativos y no se debe interpretar como un consejo de inversión, recomendación personal ni oferta o solicitud para vender o comprar cualquier tipo de instrumento financiero. Este material se ha redactado sin tener en cuenta los objetivos de inversión ni la situación financiera de ningún destinatario en particular, y no se ha redactado de acuerdo con los requisitos legales y reglamentarios para promover la investigación independiente. Cualquier referencia al rendimiento pasado o futuro de un instrumento financiero, índice o paquete de productos de inversión no se debe considerar como un indicador fiable de los resultados futuros.</i></p> eToro no representa ni asume responsabilidad alguna con respecto a la precisión o integridad del contenido de esta publicación.