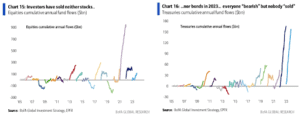

El total activos bajo gestión en fondos monetarios USA alcanzan los 5,71 billones de USD. Sólo en 2023 han entrado casi 1 billón. En un año marcado por la volatilidad de los mercados financieros, una tendencia inusual ha surgido en el mercado de bonos: a pesar de los rendimientos negativos por caídas de precios (sube la rentabilidad de forma inversa), los flujos de fondos hacia los bonos siguen aumentando. Este fenómeno ha desconcertado a muchos observadores y se ha convertido en un tema de debate entre los inversores.

Uno de los principales factores que ha impulsado estos flujos de fondos es el atractivo que los monetarios, con rentabilidades a corto que están llegando al 5,5%. Durante los primeros nueve meses, sólo en Estados Unidos, los fondos monetarios han experimentado un flujo de entrada de más de 970.000 millones hasta la fecha. Esto se debe en gran parte a que los rendimientos en efectivo son los más altos en décadas y los fondos del mercado monetario gubernamentales no presentan riesgo crediticio ni riesgo de duración. La garantía de la FDIC es considerada una garantía gubernamental, otorgando a los fondos del mercado monetario gubernamentales una garantía similar. Estos fondos ahora ofrecen rendimientos que, en muchos casos, superan en aproximadamente 75 puntos básicos incluso, a las cuentas bancarias de mayor rendimiento.

Otra historia importante de flujos de fondos observada en 2023 viene del lado de los bonos del Tesoro (analizando el ETF a largo TLT). A pesar de que este año está siendo otro año terrible para los bonos del gobierno de Estados Unidos, con una rentabilidad negativa del 2.5% (vía precio) y después de pérdidas del 13% en 2022 y del 2,4% en 2021, la entrada de flujo va camino a superar los 165.000 millones de entradas conseguidas el año pasado.

¿Significa eso que los inversores se conforman, de momento, con ese 5,5% y van a dejar de tomar riesgo en bolsa? De momento y a la vista del siguiente gráfico, la respuesta es negativa. Los inversores no salen de bolsa, pero tampoco de bonos. Veremos qué sucede si los niveles clave de los índices se pierden. Me quedo con la idea de que la renta fija, tras esos años dramáticos, vuelve a ofrecer valor.

Volviendo al mercado, los mercados bursátiles han permanecido en una situación delicada, pero los mercados estadounidenses y el sector tecnológico clave han demostrado resistencia en comparación con los sectores más sensibles al crecimiento, como las pequeñas empresas.

El aumento de los rendimientos de los bonos globales ha ejercido presión sobre las valoraciones de las acciones y ha endurecido las condiciones financieras, lo que ha suscitado temores sobre el crecimiento económico.

La desaceleración económica que se avecina favorece a los sectores defensivos y de larga duración, como la tecnología, en comparación con las pequeñas empresas y las materias primas.

El inicio de la temporada de resultados del tercer trimestre el viernes podría ser un posible catalizador positivo para los mercados, marcando el final de la recesión de beneficios de nueve meses en Estados Unidos.

Claves de la semana

- JPMorgan y los bancos estadounidenses inician la temporada de resultados del tercer trimestre, con estimaciones que indican que los beneficios, excluyendo el sector energético, crecerán de manera tranquilizadora un 5% en Estados Unidos.

- El informe de inflación de Estados Unidos de septiembre del jueves es el evento macroeconómico más destacado, con la expectativa de que la inflación básica alcance un nuevo mínimo del 4.1%.

- Otros aspectos destacados incluyen el día de las ‘grandes ofertas’ de Amazon Prime y las próximas elecciones generales, desde Nueva Zelanda hasta Polonia.

Niveles técnicos clave para la semana

NO SON RECOMENDACIONES de INVERSION. Solo comentarios desde un punto de vista técnico informativo.

S&P

Desde un punto de vista técnico, importante ataque con pérdida temporal de la línea principal alcista – nivel de apertura de nuestro paracaídas – marcado por lo 4250 puntos. Sin embargo, en cierre semanal no se confirma la ruptura y hace válida esa zona, con extensión hasta los 4200 puntos, como zona clave de soporte. Tras este fuerte movimiento alcista, la clave pasa ahora por los 4400 puntos. Si esa zona se consigue superar, cambio de escenario. Mientras no lo haga, seguimos atentos a la zona 4200 pues, de volver a atacarse y perderse, haría que ajustásemos las posiciones abiertas.

Source: investing.com

IBEX-35

Desde un punto de vista técnico, cedieron los niveles de los 9300 puntos que habían mantenido al Ibex mucho mas fuerte que el resto de índices. Desde ahí, caida a los 9180-9200 con pérdida y apoyo en el último de los soportes delimitado por los 9080 puntos. Los niveles de sobreventa alcanzados y el sentimiento negativo han generado un primer rebote que puede prolongarse hasta los 9320 primero y los 9500 después. Hasta que no veamos superar esa zona, proceso de rebote normal tras los ajustes vistos.

Source: investing.com

BITCOIN (BTC)

Desde un punto de vista técnico, nuevo intento semanal por romper la zona de los 28.000USD donde, de momento, se encuentra la primera de las resistencias importantes. Viendo el distinto comportamiento con respecto a la renta variable, el interés inversor negativo y los catalizadores positivos existentes, todo indica que esa zona será superada y se irán a buscar los máximos anuales en los 31.000 USD. Esa es la clave para pensar en movimiento mayores. Si los precios no pueden superar los 28.000USD indicados, los 26.000USd primero y los 24800-25.000USD después, son las zonas de soporte clave.

Source: investing.com

eToro es una plataforma de inversión multiactivos. El valor de sus inversiones puede subir o bajar. Su capital está en riesgo.