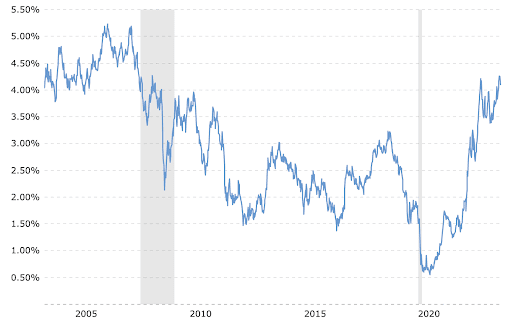

La posibilidad histórica de acumular tres años consecutivos de pérdidas en el mercado de bonos del gobierno USA a 10 años, está generando narrativas muy interesantes sobre el aumento del riesgo y la incertidumbre en torno a la inversión en bonos.

Source Graph: 10 Year Treasury Rate – Macrotrends

La creencia tradicional de que los bonos sirven como una protección confiable contra las pérdidas en acciones, por aquello de la des-correlación, se está cuestionando en el entorno de mercado actual, con expectativas de rendimientos más bajos tanto para acciones como para bonos en la década de 2020.

Las carteras de múltiples activos que dependen de la estrategia 60/40 (acciones/bonos) pueden necesitar adaptarse, ya que parece que la era de un rendimiento consistente superior para este enfoque está disminuyendo. Si observamos las rentabilidades de esas carteras 60/40 en la década de 2010, la rentabilidad media anual fue del 6,8%. La acumulada en lo que llevamos de 2020, baja al 4,2%.

Bajo ese escenario la lógica indica que hay que cambiar la composición de las carteras, buscando cada inversor un perfil de riesgo adecuado a cada uno y dejando de lado la idea de esas posiciones 60/40.

Sin embargo, eso no quiere decir -para nada- que la renta fija deba ser descartada, sino todo lo contario. A los niveles actuales de los tipos a corto en USA, posiciones a 6-12 meses al 5,5% son oportunidades históricas. En euros hablamos de cerca del 4%. Si vamos a duraciones más largas, plazos entre 1 y 3 años los tipos empiezan a ser muy atractivos. Para aquellos que quieran vencimientos más largos, una posible estrategia sería la de ir entrando poco a poco mientras se aclaran los últimos ajustes de los intereses. En cualquier caso, la incorporación a los tipos actuales de bonos es una oportunidad que no se veía en muchos años.

Así las cosas y volviendo al mercado, sólido cierre de mes liderado por el sector tecnológico que hizo que el S&P 500 volviera a superar los 4,500 puntos y redujo las pérdidas de agosto a menos del 2%. Los mercados se vieron impulsados por un informe de empleo de EE. UU. tipo “goldilocks”, ni demasiado caliente ni demasiado frío, y por la implementación de más estímulos políticos por parte de las autoridades chinas.

El dólar estadounidense sigue dominando a nivel mundial y subió nuevamente el mes pasado, a pesar de los temores de desdolarización y las perspectivas de tasas de interés más bajas.

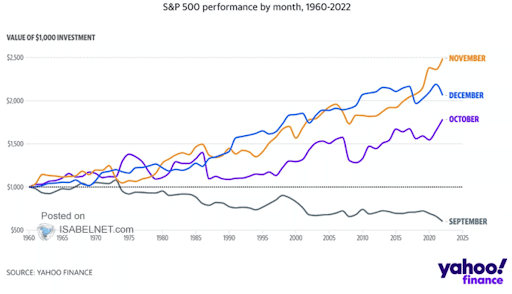

La estacionalidad del rendimiento en septiembre suele ser mala, pero es posible que ya la hayamos anticipado, y los fundamentos siguen siendo sólidos.

Claves de la semana

- Una semana corta con el feriado del Día del Trabajo en USA el lunes para dar inicio a septiembre, con el enfoque en el lanzamiento del iPhone 15 el 12 de septiembre y la reunión del FOMC el 20 de septiembre.

- El enfoque macro estará en los datos comerciales de China y los estímulos políticos, junto con los posibles cambios en los bancos centrales de Australia y Canadá, que podrían haber alcanzado su punto máximo.

- En cuanto a las acciones, habrá un enfoque en las ganancias tecnológicas, desde DOCU hasta ZS, así como en las empresas de consumo como KR y GME, además de la exposición automovilística en el gran salón del automóvil alemán.

Niveles técnicos clave para la semana

NO SON RECOMENDACIONES de INVERSION. Solo comentarios desde un punto de vista técnico informativo.

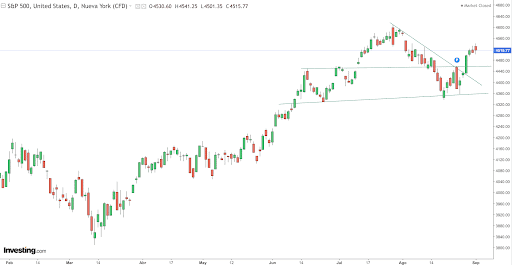

S&P

Desde un punto de vista técnico, y tras el rebote desde zonas de control delimitados por los 4350 puntos, objetivo inicial de los 4520-4540 alcanzado al cierre de la semana. Esa es ahora la zona de resistencia a superar para pensar en cotas de máximos delimitados por los 4600 puntos. Superar esa referencia volvería a situarnos en subida libre. Sin embargo, si los 4540 no se superan, soportes en los 4490 primero, los 4445 después y 4400 como referencias a vigilar.

Source: investing.com

Desde un punto de vista estacional, interesante gráfico de Yahoo donde se muestra como históricamente, el S&P500 lo ha hecho mal en septiembre.

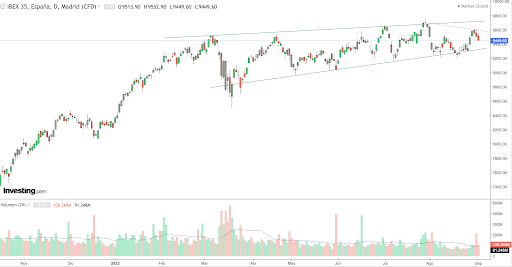

IBEX-35

Desde un punto de vista técnico, el intento de atacar la zona de los 9600 ha perdido fuerza y, pese a no ser un movimiento con gran volumen, retrocesos que buscan ahora los 9400 puntos. Sin embargo, el gran soporte queda en los 9250-9200, nivel a vigilar en la zona baja. Por arriba, hay que superar los 9600 para buscar la zona de los 9750, resistencia de corto plazo.

Source: investing.com

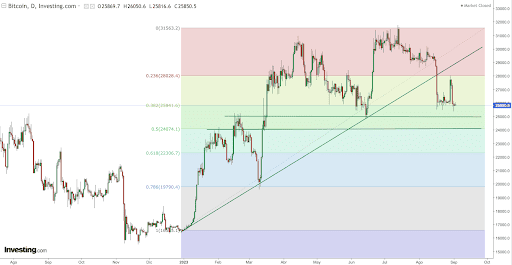

BITCOIN (BTC)

Desde un punto de vista técnico y a la espera de comparecencias esperadas del presidente de la SEC previstas para el 12 y el 27 de septiembre (pueden alterar los movimientos en función de lo que se comunique), pérdida de los 27K para intentar volver a recuperar al abrigo de las noticias sobre Grayscale y su ETF, no superar los 28K y vuelta a la zona de los 25800-26000USD.

Si bien esa zona está aguantando de momento las ventas de los inversores de corto plazo, considero como escenario más probable atacar, sacar de mercado a los inversores apalancados y visitar los 24800-25000 USD. En esa zona, lo lógico sería perder los 25K para liquidar todas esas posiciones en margen, para recuperarse después y marcar otra zona de acumulación (siempre en DCA o Dollar Cost Average) para inversores a largo plazo que entienden la propuesta de valor. Si me equivoco y se pierden los 24000 USD, el escenario se tornaría bajista con objetivos en los 22000-22300 USD.

eToro es una plataforma de inversión multiactivos. El valor de sus inversiones puede subir o bajar. Su capital está en riesgo.