En un contexto económico marcado por el dinamismo y reciente alza de los precios del petróleo, debates sobre la inflación y la capacidad para llevarla al objetivo del 2%, y la política monetaria de los Bancos Centrales, con nueva reunión del Banco Central Europeo (BCE) esta semana, los inversores se enfrentan a una serie de desafíos y oportunidades que marcarán la evolución de los acontecimientos. Así mismo, la temporada de resultados empresariales del Q1 del 2024 añade una capa adicional de complejidad y oportunidad, proporcionando “insights” críticos sobre la salud y las proyecciones de las empresas.

La reciente temporada de resultados revela que las empresas han logrado superar expectativas, registrando un crecimiento del 8% en los beneficios por acción (BPA). Este rendimiento, influenciado por las proyecciones conservadoras de las compañías, subraya la capacidad de las empresas para adaptarse y prosperar incluso en condiciones económicas fluctuantes. A pesar de que las proyecciones para el crecimiento de los BPA en el primer trimestre apuntan a una desaceleración hasta el 3% medio, el optimismo persiste entre el consenso de mercado, que anticipa un crecimiento de dos dígitos para fin de año.

Este desempeño destaca la resiliencia del sector corporativo frente a la complejidad de la actividad económica y los desafíos fiscales en una parte de las grandes economías mundiales. Los inversores, al analizar estos resultados, deben considerar tanto los desafíos macroeconómicos como las oportunidades sectoriales específicas que emergen de estos reportes.

Un aspecto notable de la temporada de resultados viene de la divergencia entre las megaempresas, que parecen estar expandiendo márgenes, y otras empresas que podrían enfrentarse a contracciones. Este fenómeno resalta la importancia de una estrategia de inversión diversificada y la necesidad de enfocarse en compañías con fundamentos sólidos, sin deuda, negocios en expansión, capaces de manejar presiones inflacionarias y cambios en la política monetaria.

Así las cosas, los inversores deben prestar especial atención a tres preguntas clave durante esta temporada de resultados:

- ¿Cuál es la fortaleza del consumidor en el actual contexto económico?

- ¿Cómo están ajustando sus expectativas las mayores empresas del S&P en respuesta a las dinámicas de mercado actuales?

- ¿Cuál es el impulso continuo y el potencial de la inteligencia artificial en los resultados empresariales?

Las respuestas a estas preguntas ofrecerán orientación valiosa sobre la dirección del mercado y las oportunidades de inversión. Es probable que veamos la resiliencia del consumidor, un rendimiento sólido de las grandes empresas, y un continuo impulso de la inteligencia artificial como factores clave en los próximos trimestres.

Niveles técnicos clave

NO SON RECOMENDACIONES de INVERSION. Solo comentarios desde un punto de vista técnico informativo.

S&P

Desde un punto de vista técnico, seguimos en etapa de consolidación en zona de máximos que nos deja como soporte inicial los 5175-5180 puntos. Hemos comentado en muchas ocasiones que una corrección puede darse tanto en caída de cotizaciones como en tiempo de consolidación. De momento, parece que estamos en esa segunda opción pese a que en las últimas sesiones se perdió y recuperó ese soporte de los 5180. Perder esa zona definitivamente abre el camino hacia los 5100 puntos. Por abajo, seguimos manteniendo los 5040 primero y los 4980 después, como los niveles clave a no perder para seguir dentro del movimiento alcista principal. Por arriba, superar los 5280 puntos supone entrar en zona de descubrimiento de precios

Source: investing.com

IBEX-35

Desde un punto de vista técnico, perdida de los 11000 puntos en lo que puede ser una corrección normal tras la fuerte subida previa que debería respetar los 10700 puntos. Si no lo hace, la clave para por mantenerse por encima de los 10300. Esto significa que el índice sigue siendo alcista y que el objetivo queda en los máximos de semanas previas delimitados por los 11100 puntos. Por arriba, los 11200 primero y los 11500 como zona de resistencia clave, marcan los objetivos alcistas..

Source: investing.com

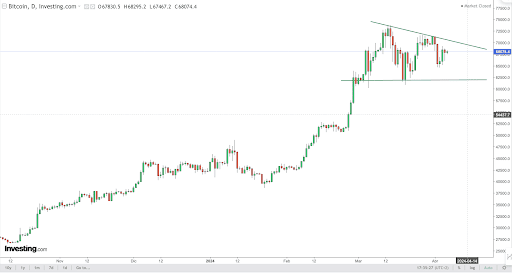

BITCOIN (BTC)

Desde un punto de vista técnico, seguimos dentro del rango 60000-72000USD que viene respetando el BTC. Hasta que los precios no superen ese nivel de los 72K USD, asistimos a un proceso de corrección en forma de consumo de tiempo dentro del rango. Ahora mismo, soporte inicial en los 62000USD. Solo su se pierden los 59000USD pensaremos en una corrección mayor. Por arriba, resistencia en los 68500USD. Si los salta, intentará atacar los 72000USD y dará, en caso de lograrlo, señal de nuevo impulso alcista.

Source: investing.com

eToro es una plataforma de inversión multiactivos. El valor de sus inversiones puede subir o bajar. Su capital está en riesgo.