La Reserva Federal sorprendió al mercado con un recorte de tipos que algunos consideran excesivo y prematuro, dado que el crecimiento económico en USA sigue por encima del potencial, con un consumidor fuerte y un mercado bursátil en máximos históricos. Se espera otro recorte de 50 puntos básicos en noviembre, seguido de una serie de recortes de 25 puntos para alcanzar un rango del 2.75%-3.00% en 2025. No obstante, esto podría complicar el objetivo del 2% de inflación, especialmente con la incertidumbre política tras las elecciones en USA. Se ha revisado a la baja el crecimiento del PIB para 2025, del 2.0% al 1.6%, reflejando datos laborales más débiles.

Muchos analistas sugieren que este recorte era necesario para evitar un endurecimiento de las condiciones financieras, aunque el riesgo de un “exceso de entusiasmo” en los mercados podría complicar los planes de la Fed a largo plazo. La Reserva Federal ha indicado que podría haber hasta otros 50 puntos básicos de recortes antes de que finalice el año, lo que ha sido bien recibido por los inversores. Sin embargo, esto plantea un desafío: si las acciones continúan subiendo sin una debilidad significativa en el mercado laboral, justificar otro recorte en noviembre podría ser difícil.

La Fed ha argumentado que el equilibrio entre su doble mandato (pleno empleo y estabilidad de precios) ahora permite que la política monetaria avance hacia un nivel más neutral (el tipo de interés neutral quedaría sobre el 3%). Sin embargo, si los mercados continúan su “rally” sin una desaceleración notable en el empleo o la inflación, el exceso de liquidez podría reavivar presiones inflacionarias, complicando la estrategia de la Fed.

Así las cosas, y mientras los mercados celebran los recortes de tipos, el verdadero reto para la Fed será gestionar las expectativas de futuras reducciones sin generar un exceso de entusiasmo en Wall Street que dificulte sus objetivos de estabilidad económica.

Los mercados de crédito y el de acciones están ahora asumiendo esa magnitud de recortes de tipos y un crecimiento del 18% en las ganancias del SP500 hasta finales de 2025, lo que podría estar indicando problemas en el horizonte. Esto nos recuerda a la burbuja tecnológica de los 90, donde la euforia llevó a los inversores a tomar decisiones basadas en expectativas poco realistas, algo que ahora podría repetirse y donde analizar de forma objetiva se complica.

Así mismo, resulta interesante observar cómo se han alcanzado nuevos máximos históricos con un VIX reducido, un sentimiento inversor que pasa a terreno positivo, pero no llega a una euforia total, y unos flujos en renta variable que siguen en aumento. Solo esta última semana han entrado en acciones USA 33.000 millones de USD, lo que sigue dando solidez al movimiento alcista y mantiene el VIX por debajo de los 18 puntos.

Datos económicos clave de la semana:

- PMIs flash de septiembre: indicadores clave del crecimiento económico.

- Tercera estimación del PIB USA del segundo trimestre.

- Índice PCE: el indicador de inflación favorito de la Fed, clave para evaluar próximas decisiones de política monetaria.

Niveles técnicos clave

NO SON RECOMENDACIONES de INVERSION. Solo comentarios desde un punto de vista técnico informativo.

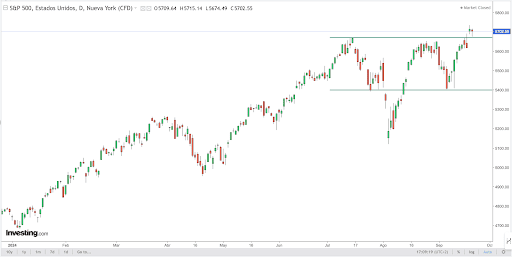

S&P

Desde un punto de vista técnico, se supera la zona de los 5680 para entrar en niveles de máximos históricos. Acompaña un descenso de volatilidad, un sentimiento inversor positivo, pero no eufórico y unos flujos que siguen aportando dinero fresco (33.000 millones de USD en US equity Funds). Sin embargo, observamos los primeros síntomas de agotamiento y ciertas divergencias que necesitamos observar. Perder esos 5680 puntos abren el camino a los 5600 puntos primero y los 5500 como siguiente soporte, todo ello sin olvidar que la referencia clave quedan en los 5400 puntos.

Source: investing.com

IBEX-35

Desde un punto de vista técnico, confirmación de la ruptura de los 11450 puntos para ir a buscar la zona de los 11800 puntos. El escenario más probable pasaría ahora por consolidar el soporte anterior y digerir las fuertes alñzas acumuladas. Si los 11450 aguantan, la superación de los 11800 nos abrirían el camino a los 12000 puntos. Es importante analizar bien la entrada en estos niveles ante el agotamiento de ciertos sectores como el bancario y ciertos valores del sector energético que están mostrando agotamiento.

Source: investing.com

BITCOIN (BTC)

En los últimos seis meses, el BTC ha estado en una fase de corrección prolongada dentro de la tendencia alcista principal aún dominante. A pesar del reciente corte de 50 puntos básicos por parte de la Reserva Federal, el panorama fundamental no ha cambiado significativamente. Aunque el BTC ha tenido un repunte reciente, su trayectoria muestra una caída acumulada de -33% en su punto más bajo, y actualmente se encuentra en una recuperación del -13%. Históricamente, los periodos de corrección para bitcoin tienden a ser cortos o, si se extienden, pueden durar mucho más de lo esperado.

Por otro lado, el ETH está teniendo un año más complicado, manteniéndose prácticamente plano. A pesar del lanzamiento de ETF del ETH, el flujo de capital hacia cripto no ha sido suficiente para impulsar significativamente el precio de ETH. Mientras que BTC ha ganado un 232% desde el suelo del mercado bajista previo, el ETH solo ha logrado un aumento del 77%, lo que subraya la divergencia en el rendimiento de ambas criptomonedas.

Los inversores deben estar atentos a los próximos movimientos económicos, ya que el verdadero impulso dependerá de si la economía de EE. UU. entra en recesión o logra un aterrizaje suave, lo cual podría determinar la dirección de los mercados, incluidas los criptoactivos.

Desde un punto de vista técnico, tras superar los 60000USD los precios se han detenido en lo que ahora es la zona de resistencia relevante. Hablamos de los 64000USD que deben ser superados para pensar en cotas mayores con objetivos inmediatos en los 67000USD primero, los 69000USD como segunda resistencia y el muro de granito que marcan los 72000USD. Por abajo, perder los 60000USD abren el camino a los 58000USD primero y los 54000USD como siguiente soporte.

Source: investing.com