Aquellos inversores que siguen el mercado de bonos por su naturaleza predictiva siguen observando cómo éstos continúan señalando una recesión, o al menos una desaceleración económica significativa. Sin embargo, la realidad de los datos actuales contradice esta predicción, lo que plantea dudas sobre la precisión de estas predicciones y su relevancia en el momento económico actual.

Los bonos a largo plazo suelen ofrecer tasas de interés más altas que los bonos a corto plazo, reflejando los riesgos e incertidumbres asociados con períodos más largos. Sin embargo, el cuadro presentado hoy muestra la realidad opuesta, pues los rendimientos a corto superan a los rendimientos a largo plazo, en lo que se denomina una inversión de la curva de rendimiento. Históricamente, esta condición se ha interpretado como un precursor de una recesión o una desaceleración económica significativa, ya que sugiere que el mercado espera que se reduzcan las tasas de interés a corto plazo para contrarrestar la desaceleración económica.

Sin embargo, esta inversión de la curva que ya acumula más de un año en esa situación sigue chocando con los excelentes datos del PIB real de Estados Unidos y los asombrosos números del empleo, que para nada muestran síntomas de recesión. Esto plantea la pregunta: ¿Se trata de una anomalía en la que el mercado de bonos puede estar equivocado, o los indicadores económicos tradicionales ya no reflejan con precisión la realidad económica?

Es importante entender la definición de recesión técnica: dos trimestres consecutivos de crecimiento negativo del PIB real. Sin embargo, esta definición no incluye la complejidad y las múltiples dimensiones de una recesión económica según la define la Oficina Nacional de Investigación Económica (NBER). Para el NBER, una recesión significa una disminución significativa y generalizada de la actividad económica, que afecta a una amplia gama de sectores y se manifiesta en indicadores clave como el PIB real, los ingresos reales, los niveles de empleo, la producción industrial y las ventas minoristas.

En 2022, experimentamos una recesión técnica, pero no una recesión completa según los estándares NBER. A pesar de que las recesiones pasadas estuvieron precedidas por rendimientos invertidos, los datos recientes del PIB real no sugieren una desaceleración económica.

Entonces… ¿de qué recesión se habla? La discrepancia entre las señales del mercado de bonos y los datos económicos actuales sugiere que podemos estar en un punto de inflexión económica donde los modelos predictivos tradicionales ya no son confiables. Si bien la curva de rendimiento invertida ha sido un indicador confiable en el pasado, el clima económico actual, influenciado por factores únicos como la expansión fiscal en USA, las tensiones geopolíticas o la aplicación masiva de la IA, podría cambiar la dinámica económica de maneras aún desconocidas.

Por lo tanto, incluso si una recesión no se refleja en los datos actuales del PIB real, la economía está entrando en territorio inexplorado y es posible que se produzcan cambios repentinos y significativos. Por lo tanto, los inversores deben permanecer atentos, interpretar los indicadores con cuidado y prepararse para condiciones económicas que puedan contradecir las expectativas basadas en patrones históricos.

En la próxima semana:

- Atentos a la última gran semana de presentación de resultados en USA. Tenemos varios sectores y empresas que van desde DIS, MCD, LLY hasta AZN.

- Tras el buen dato de empleo en USA la semana pasada, estaremos atentos al crecimiento vía el ISM del sector servicios y al comportamiento del sector bancario.

- Se esperan nuevos estímulos en China en un entorno deflacionario en el momento en que el “año del dragón” empieza.

Niveles técnicos clave para la semana

NO SON RECOMENDACIONES de INVERSION. Solo comentarios desde un punto de vista técnico informativo.

S&P

Desde un punto de vista técnico y una vez confirmada la ruptura de los 4800 puntos primero y los 4900 después, el objetivo de los 5000 puntos que comentamos ha quedado a tiro de piedra. En este contexto y tras la publicación de los resultados de las mayores empresas del índice, de media muy positivos, el sentimiento inversor está tocando niveles elevados de codicia, pero no extremos. La volatilidad sigue siendo muy baja y pareciera que nada alerta de una corrección inminente. Venimos comentando la necesidad de no adelantarse a los movimientos de mercado y de estar preparados para reaccionar al movimiento en función de nuestros objetivos. Quedarse fuera se ha demostrado letal y ahora, quedarse atrapado puede ser igualmente peligrosos. De ahí la idea de mantener un plan de inversión muy claro y ejecutarlo cuando así toque. Soporte inicial en los 4845-4850 puntos. Si se pierde, tenemos segunda referencia en los 4790 y la clave que no debería perderse sigue en los 4700-4680 puntos.

Source: investing.com

IBEX-35

Desde un punto de vista técnico, mantenemos el primer soporte relevante en los 9.800 puntos. Desde esa zona ataque a la referencia de los 10.050 – 10.080 puntos que de momento no ha sido superado. Si los precios consiguen mantener esos niveles, podríamos atacar la resistencia de los 10.250 puntos. El sector bancario parece querer retomar la fuerza alcista, pero las resistencias quedan también muy cerca ya. Mantenemos la idea de consolidación dentro del rango 9.800-10.300 puntos.

Source: investing.com

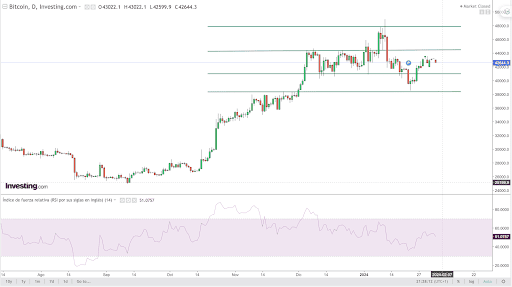

BITCOIN (BTC)

Desde un punto de vista técnico seguimos en fase de consolidación dentro de la tendencia alcista principal. Superados los 41.000USD la fuerza relativa del BTC no pudo atacar los 44.000USD. Esos son los niveles actuales que vigilar en un entorno donde la operativa vía ETFs se está consolidando poco a poco y los mineros siguen presionando con ventas. Así que las referencias a vigilar son los 41.000USD como primer soporte y objetivo de este tramo en los 44.000 – 44.500 USD.

Source: intotheblock.com

eToro es una plataforma de inversión multiactivos. El valor de sus inversiones puede subir o bajar. Su capital está en riesgo.